运价高涨、集装箱一箱难求,如何影响出口?

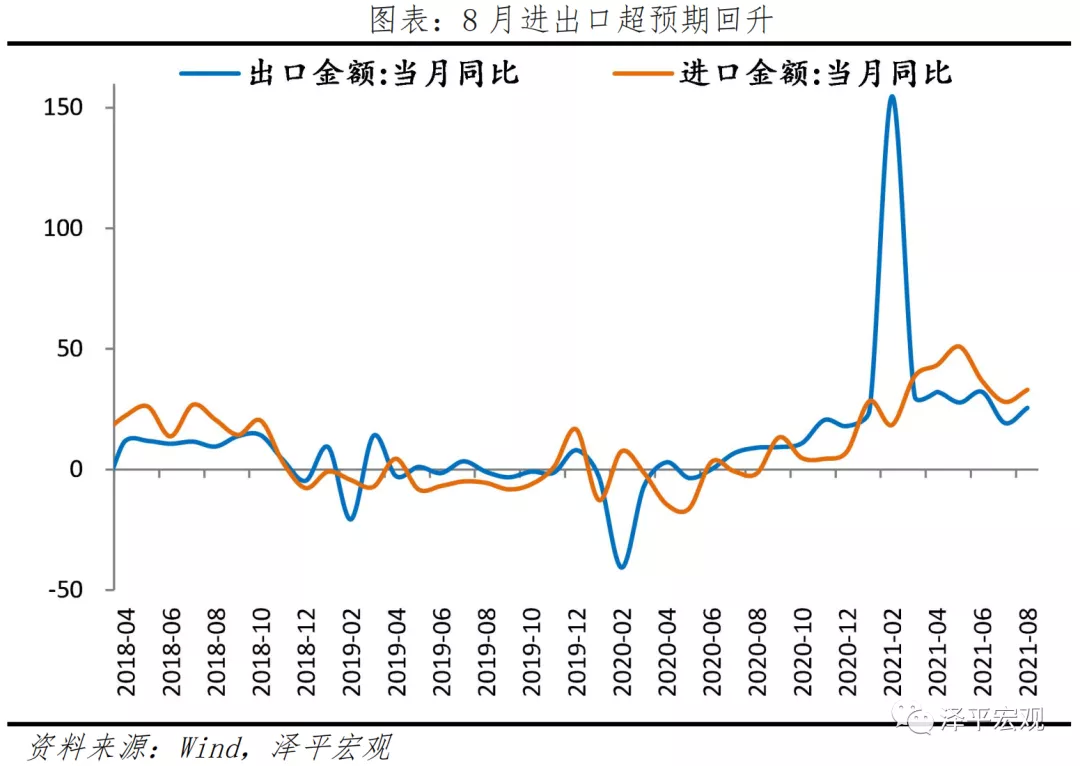

事件:以美元计,中国8月出口同比增25.6%,预期增19.6%,前值增19.3%;进口同比增33.1%,预期增26.6%,前值增28.1%;贸易顺差583.4亿美元,预期520.3亿美元,前值565.9亿美元。

1、运价高涨、集装箱一箱难求,如何影响出口?

当前,疫情反复引起全球供应链紧张、欧美需求旺盛、叠加航班班次削减、海外港口装卸能力不足,出现海外空箱滞留严重、而国内“一箱难求”、航运价格攀升的现象。

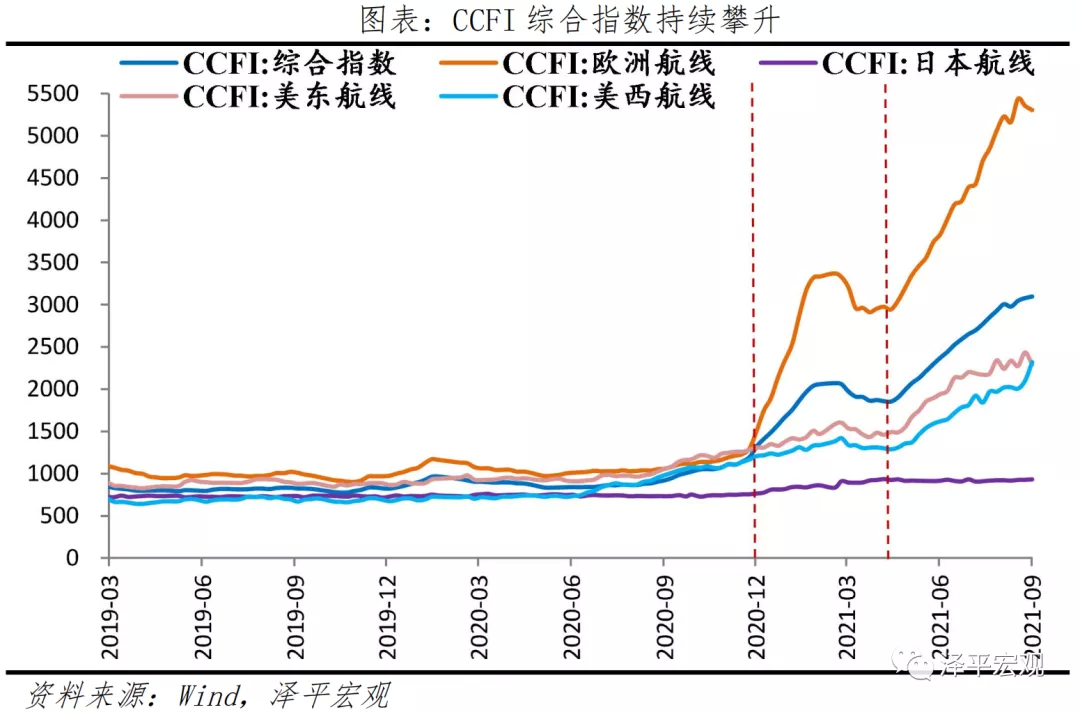

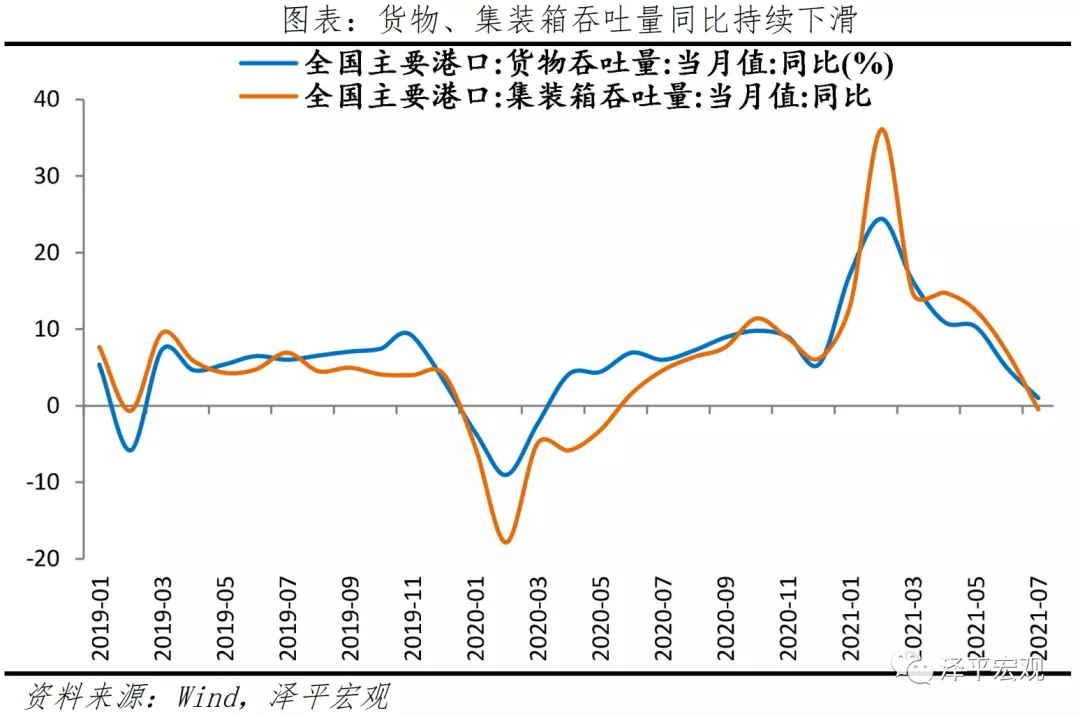

航运运力紧张、运价高企;集装箱吞吐量同比下滑。中国出口集装箱运价指数(CCFI)数据自2021年2月小幅下滑后,4月以来持续攀升。截至9月3日,CCFI报的3097.58点,为历史最高点。其中,地中海航线、欧洲航线远超其他地区航线,分别为5706.33和5035.97点。美西、美东航线价格加速攀升,分别为2319.37和2289.71点。韩国、日本航线因航程短、且为出口大国,集装箱周转能力强,海运指数涨幅相对缓慢,分别为937.42和934.02点。7月全国主要港口集装箱吞吐量同比大幅下滑7.47个百分点至-0.46%;货物吞吐量同比仅为1.0%

“一箱难求”主要有三点原因:

一是,疫后海外存在较大的供需缺口,而中国生产活动率先恢复,叠加产能替代效应,中国出口份额上升,集装箱需求上升。疫后海外生产活动恢复滞后,而政策刺激下需求恢复加快,供需缺口拉大,发达国家进口需求上升;而新兴经济体受疫情影响,产能恢复不及时,中国出口份额上升,订单转移中国,集装箱需求大。

二是,受疫情影响,海外生产恢复不牢固,出口量不足,运回中国的集装箱数量不足。航运公司基于成本因素,选择采用小型船舶运输或多家公司联合运输等方式返程,重柜(装货集装箱)数量下滑,从而造成国内集装箱回流放缓、国外集装箱堆积等问题严重。叠加海外圣诞产品在6-8月订单集中出货,加剧船舶仓位紧张,集装箱短缺境况进一步恶化。

三是,海外港口设备老旧、人力不足等因素,导致集装箱卸载时间延长,大量集装箱滞留。美欧等经济体存在港口设备老旧、工人不足等问题,造成海运船舶堵塞、集装箱装卸时间延长。此外,堆场密度过高阻碍集装箱场内运输,进一步降低港口作业效率。根据美国非农数据显示,自2020年12月以来,贸易、运输和公共事业的职位空缺率连续七个月扩大至6.6%。

运价高涨、装箱一箱难求,叠加大宗商品价格高位,推升出口企业成本、积压企业利润,降低企业接订单意愿。国内新出口订单指数连续5个月下滑,预计随着外需支撑作用减弱、以及产能替代效应消退,中国出口在明年存在压力。多数企业反映部分订单因运输困难导致产品积压严重,仓储费、运输费不断挤压利润;部分企业已开始拒绝或推迟海外新订单。商务部8月26日表示,将在增加集装箱供应、提升海运运力等方面采取措施。

2、海外疫情暂时性推升出口

8月中国出口额(以美元计,下同)2943亿美元,同比增25.6%,两年复合增速17.0%,较上月上升4.1个百分点。出口超预期,主要有两点原因:

一是,外需仍然维持高景气。8月美国Markit制造业PMI为61.2%,欧元区、德国制造业PMI分别为61.5%和62.7%,虽均较上月有所下滑,但仍维持高景气。贸易风向标韩国8月出口同比40.9%。

二是,疫情反复导致部分新兴经济体产能转移至中国。近期“德尔塔”变异病株引发全球疫情持续蔓延,印度、东南亚等经济体疫情严重,8月印度、泰国、越南、马来西亚日均新增3.7、2.0、1.0和2.0万病例。导致生产活动受阻,8月越南工业指数环比-4.2%。

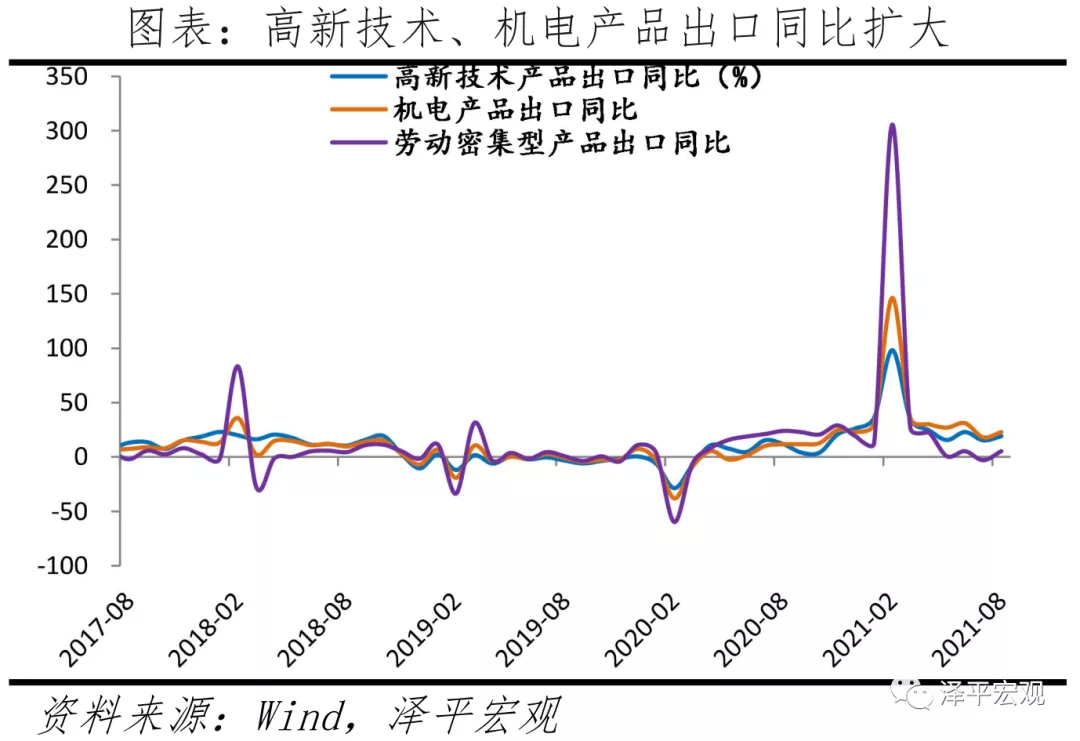

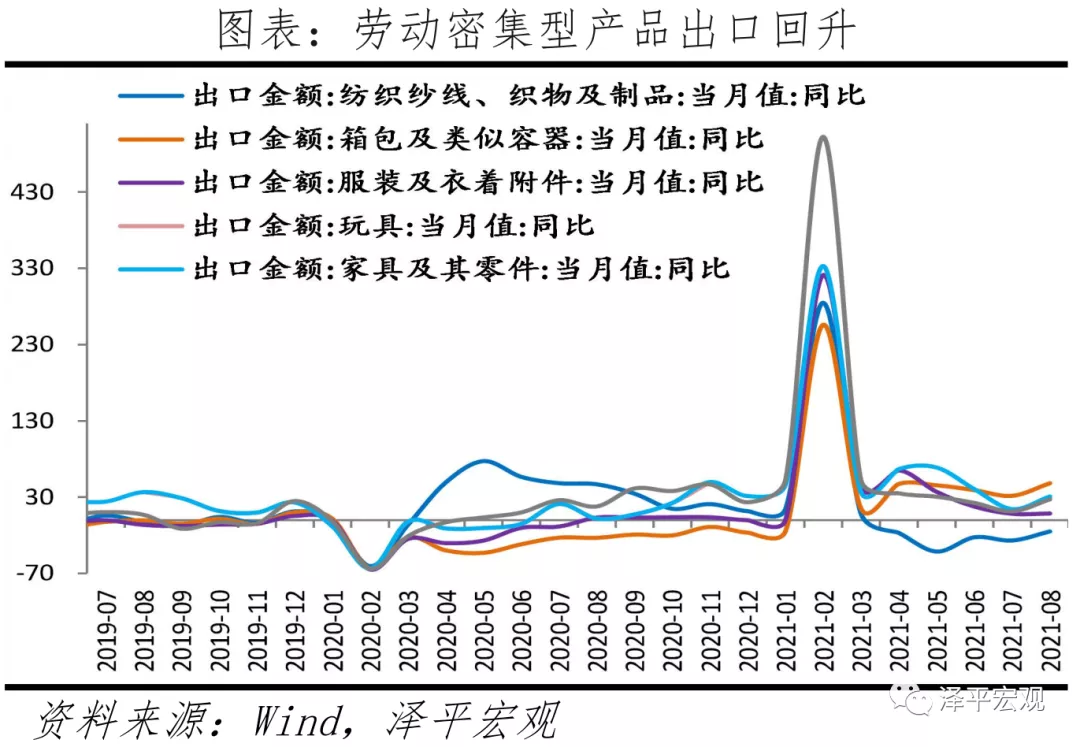

分产品看,高新技术、机电、劳动密集型产品均有上涨。机电、高新技术产品、劳动密集型产品同比19.2%、23.0%和5.4%,较上月增长3.8、4.9和8.4个百分点。高新技术和机电产品出口向好,与美欧为代表的发达经济体产能修复有关,劳动密集型产品出口回升,与东南亚疫情产能转移至中国有关,后续随着疫情好转,存在回落的风险。此外,海外疫情反复带动防疫物资出口,纺织纱线织物两年复合增速表现不弱。口罩在内的纺织纱线织物、防护服手套在内的塑料制品和以及医疗仪器及器械出口同比分别为-14.9%、6.7%和17.9%,环比7.1%、7.5%和12.2%;两年复合增速11.8%、42.6%和21.5%。

3、大宗商品涨价支撑进口回升

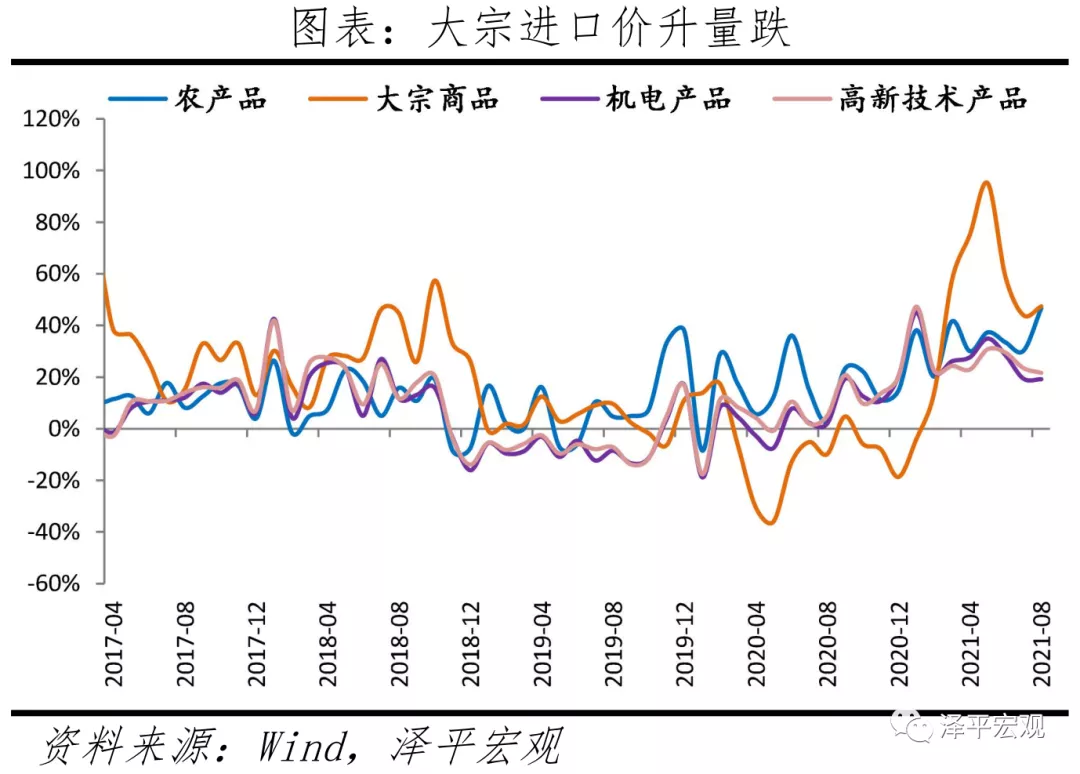

8月中国进口金额(以美元计)同比33.1%,两年复合增速14.4%,较上月上升1.6个百分点,与大宗商品价格上涨有关。

分产品看,大宗商品进口量跌价升,机电产品进口保持高增长。大宗商品涨价带动进口额涨幅远高于量增速;其中,大豆、铁矿砂、原油、钢材分别同比增长53.8%、95.0%、59.8%和-4.8%,进口量同比-1.2%、-2.9%、-6.2%和-52.5%。8月进口机电产品同比增长19.1%。其中,集成电路、汽车、飞机进口额增长21.5%、14.9%和138.5%。

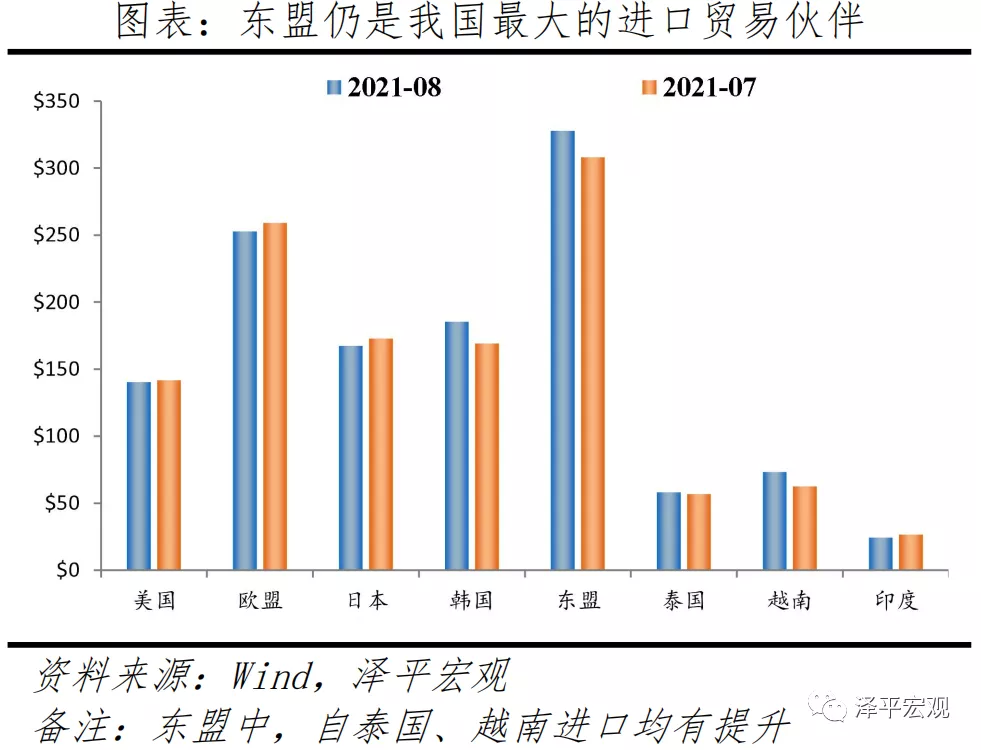

分地区看,东盟仍是我国最大的进口贸易伙伴,其次是欧盟、日本、韩国和美国。8月对东盟进口同比26.6%,涨幅较7月下滑1.1个百分点;欧盟、日本、韩国和美国进口同比12.4%、17.6%、29.0%和33.3%,分别较7月变动-7.4、4.8、17.5和7.7个百分点;此外,对印度进口同比15.1%,高于上月的10.1%。

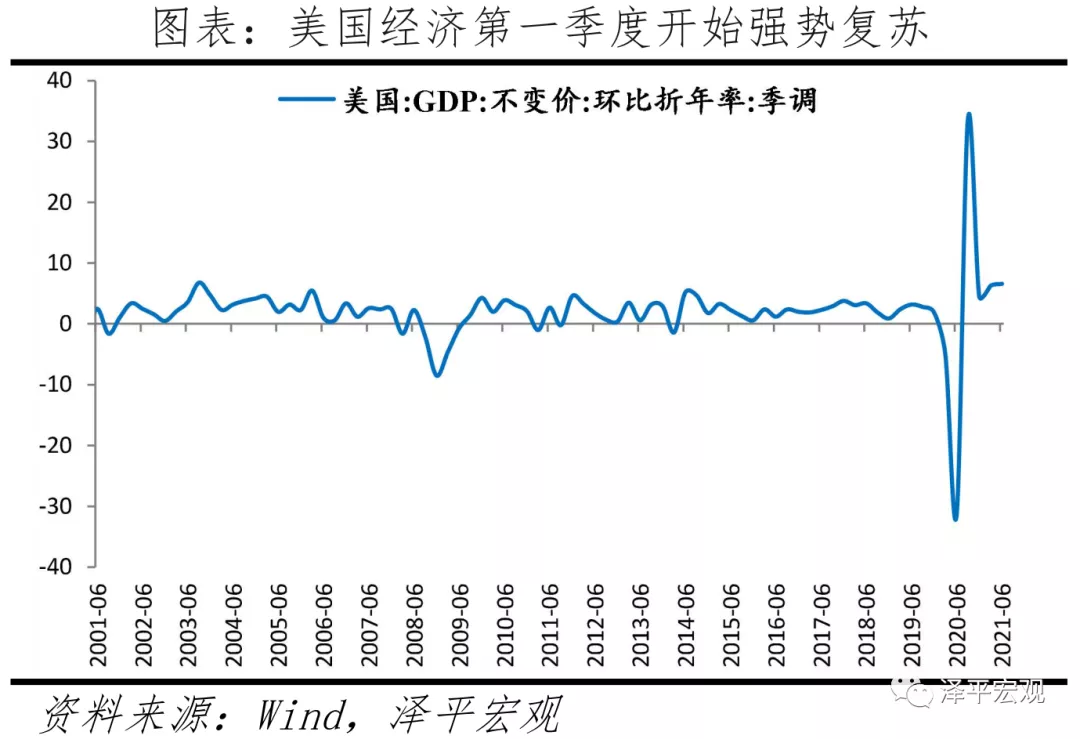

4、美国经济仍有韧性,但疫情扰动,服务业恢复不牢

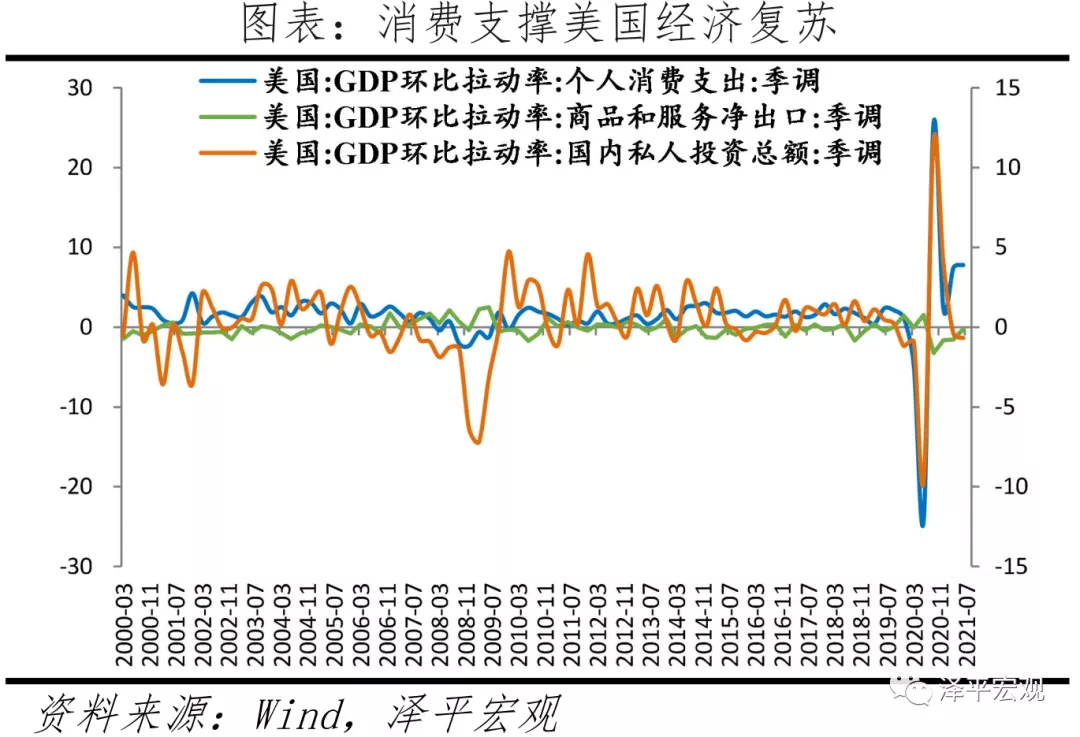

今年以来,美国经济供需两端持续恢复、需求端快于供给端;复苏沿着房地产、商品消费、设备投资、服务消费顺序依次展开;就业需求旺盛、但劳动力供给仍然不足;物价创历史新高。展望未来,美国经济的主要驱动力在服务消费、房地产投资以及基建投资。但受疫情反复的影响,服务业恢复进展仍然缓慢。

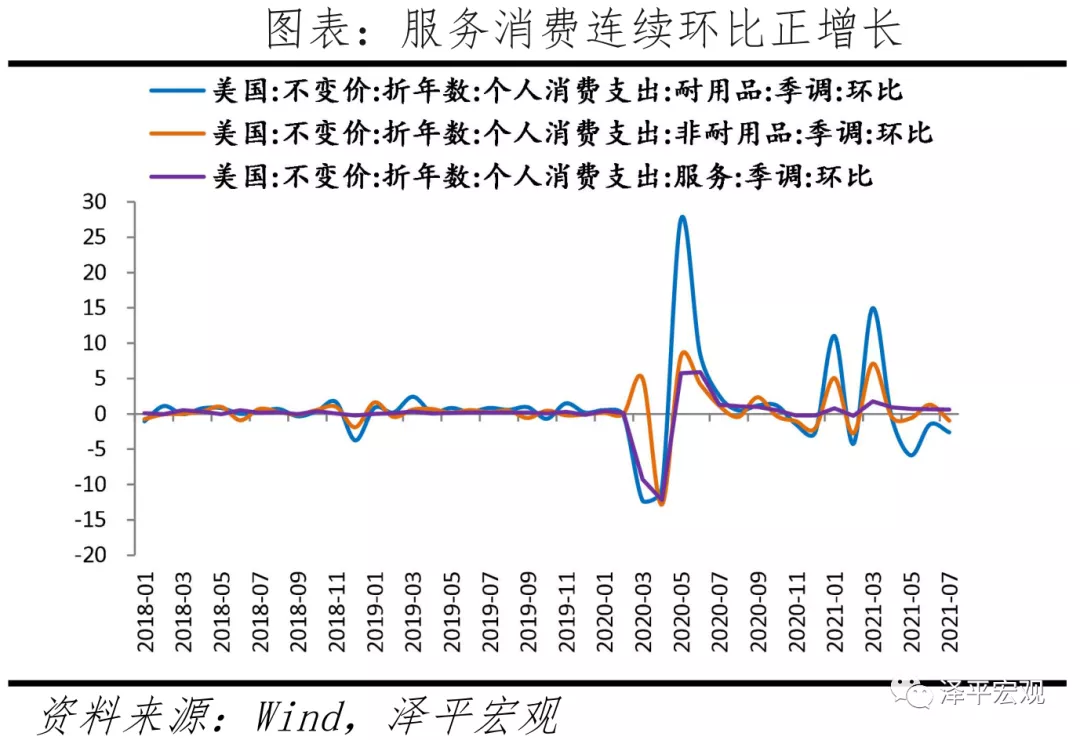

当前,消费复苏由商品逐渐转向服务,商品消费高位放缓,服务消费面临疫情反复的影响。但居民储蓄仍然维持高位,对消费仍有支撑。7月美国耐用品消费环比-2.6%、非耐用品环比-0.95%,小幅回落;服务消费实现连续五个月同环比同步上涨。目前美国居民储蓄率约为9.4%,而疫情前十年的居民平均储蓄率7.2%,仍有一定的释放空间。

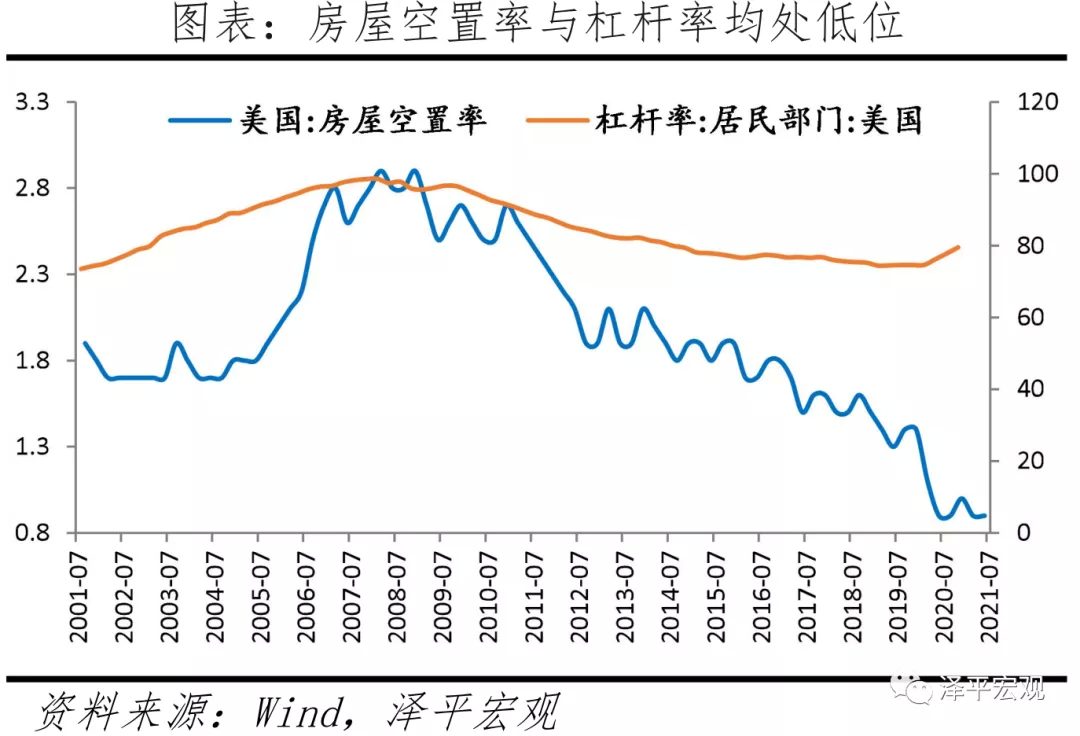

美国本轮房地产大周期始于2012年,2020年房产销售快速上涨,成为支撑美国经济复苏的主要拉动力量。当前房地产有降温趋势,但韧性犹在,主要受低空置率、低库存、低居民杠杆率、高房价等因素支撑。具体来看,房产销售方面,2021年7月美国成屋销售折年599万套,高于过去10年同期水平,两年复合增速5.4%;7月新物销售折年70.8万套,两年复合增速5.5%。房产开工方面亦仍有韧性,7月新开工住宅达153万套,新开工保持高增,两年复合增速达11.9%。

在基建投资方面,拜登的基建计划基本已经确定通过。从程序上看,目前5500亿美元法案已经进入最后的众议院表决阶段;而3.5万亿美元法案也在8月24日通过众议院的预算框架审核,此前两院表示最早可在9.27日通过。其中,5500亿美元的基建计划,主要聚焦于基建和公共交通领域。3.5万亿美元的预算法案,涉及1.8万亿美元的教育支出,4400亿美元新能源减排计划,5500亿美元住房补贴、振兴制造业和小企业等,以及4000亿美元护理服务等。

工业生产方面,美国产能利用率、工业产出指数基本恢复至疫情前水平。7月美国工业产能利用率76.1%,2019年同期77.1%。细分项看,8月ISM制造业PMI为59.9%,较上月上升0.4个百分点;产出指数为60%,连续12个月处于高景气。

本文选编自“泽平宏观”,作者:任泽平;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP