中信建投:券商聚焦财富管理主线,“含基量”奠定业绩成色

事件

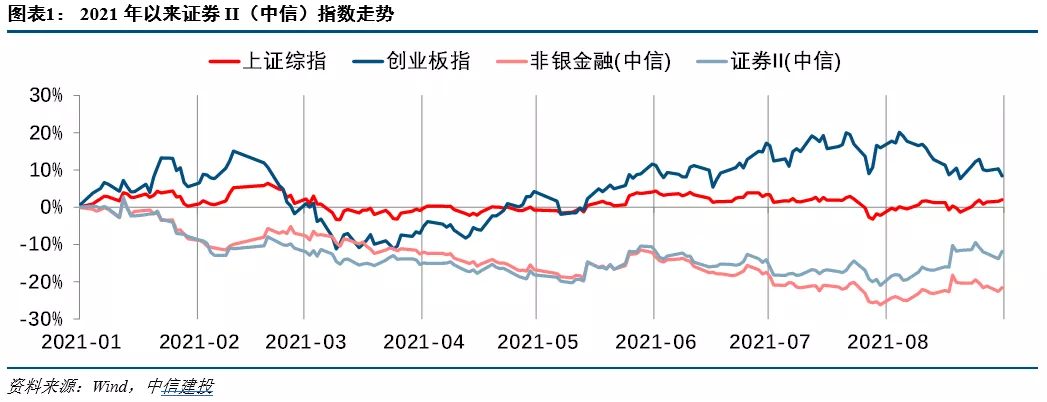

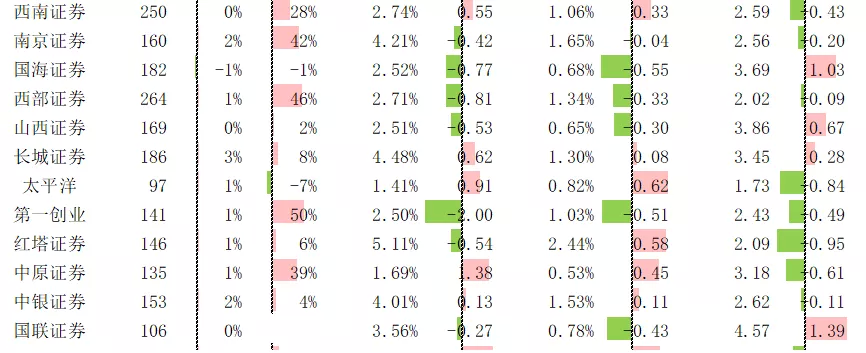

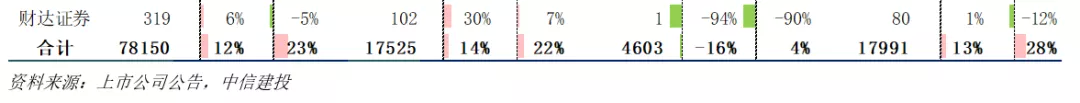

证券行业2021年中期业绩,41家A股上市券商的上半年营业收入合计同比+27%,归母净利润合计同比+29%,摊薄ROE平均值由去年同期的4.53%增至4.99%,盈利能力持续提升。

摘要

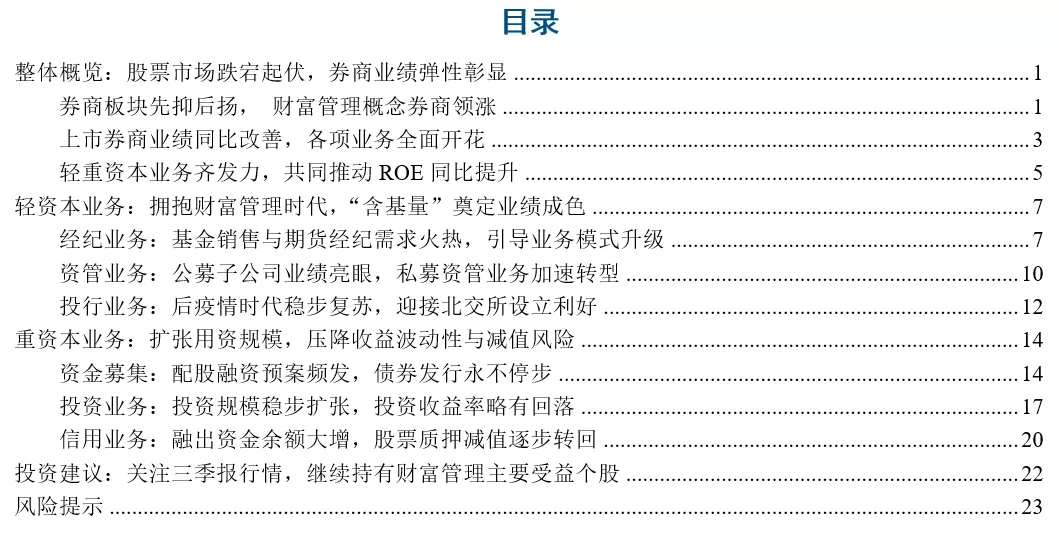

上市券商股价先抑后扬,与其兴旺的业绩不匹配。2021年1-8月,证券II(中信)指数受货币政策收紧、注册制推进节奏放缓的拖累,累计下跌12%。但与此同时,41家A股上市券商的上半年营业收入合计同比+27%,归母净利润合计同比+29%,摊薄ROE平均值由去年同期的4.53%增至4.99%,盈利能力持续提升。按照利润表口径,上市券商的经纪/投行/资管/投资/信用业务净收入分别同比+24%/+26%/+28%/+11%/+21%,分别占营业收入的20%/9%/8%/28%/10%,各项业务全面开花,收入结构较去年同期更加均衡。

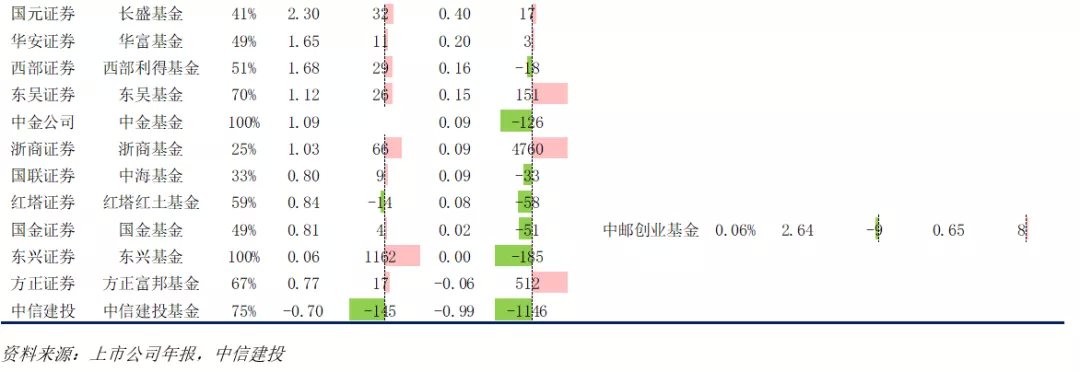

轻资本业务:拥抱财富管理时代,“含基量”奠定业绩成色。基金销售与期货经纪需求火热,引导券商经纪业务模式升级。上半年度,代销金融产品业务净收入、期货及其他经纪业务净收入分别同比+147%和189%,占经纪业务收入的比重分别增至13%和9%,系表现最亮眼的业务板块。券商参控股的公募基金管理机构同样业绩斐然,净利润合计同比+63%,驱动各家券商资管业务手续费净收入增速分化。投行业务则在后疫情时代稳步复苏,股债承销业务的表现均可圈可点,未来北交所的设立将为其创造新的需求来源。

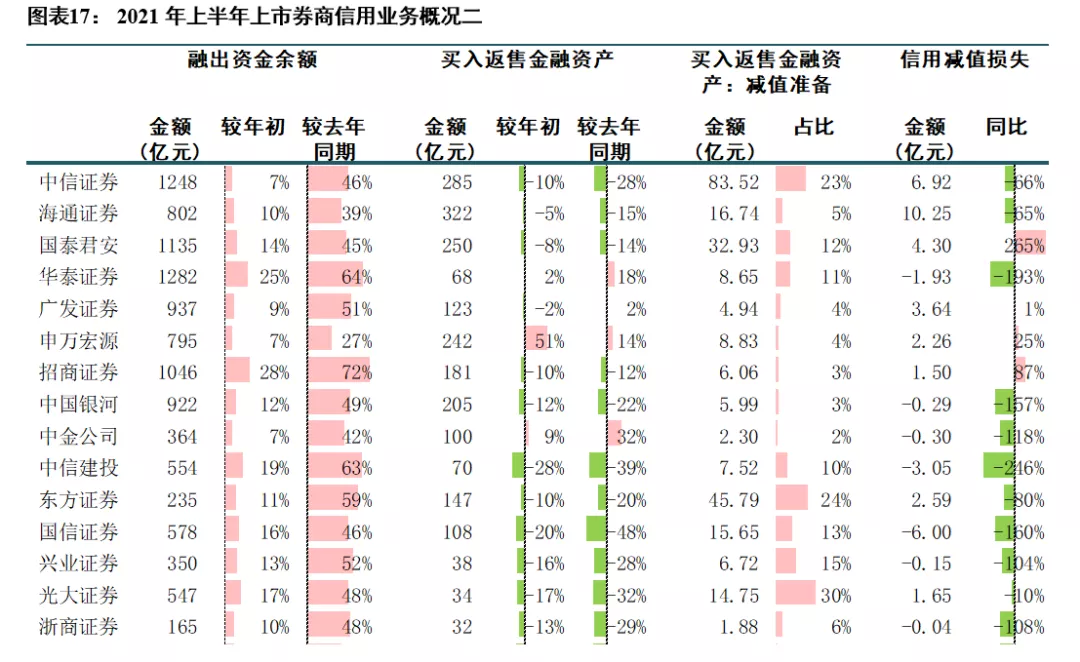

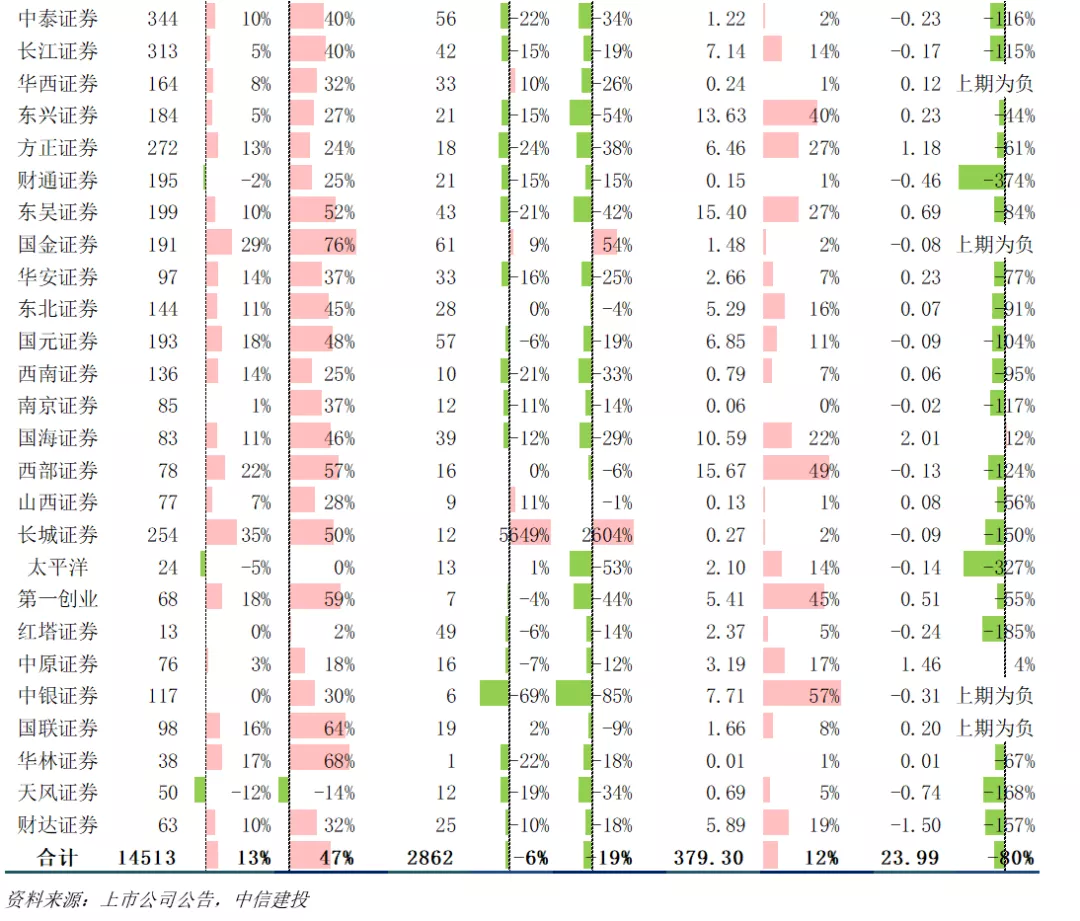

重资本业务:扩张用资规模,压降收益波动性与减值风险。上市券商再融资(尤其是配股)频率增加,债券发行永不停步,这些行动虽对短期ROE和股价产生扰动,但客观上为券商重资本业务提供了充裕资金。投资业务方面,自营权益类证券及证券衍生品规模较年初缩水,衍生品交易业务持续扩容,整体投资收益率同比略有回落。信用业务方面,融出资金余额同比大增,驱动了券商利息净收入的持续增长;股票质押余额的压降、买入返售金融资产充足的拨备率,则成功扭转了信用减值损失计提的压力。

投资建议:关注三季报行情,继续持有财富管理主要受益个股。券商板块的市净率低于去年中枢,与其业绩仍然不完全匹配,存在估值修复的空间。二季度末,公募机构对券商板块继续超低配,对券商板块持仓规模有广阔提升空间。我们建议投资者关注两条主线,一是广发证券(A/H)、华泰证券(A/H)、中金公司(H)等头部券商,二是东方财富(A)、兴业证券(A)、老虎证券(美股)等财富管理精品中型券商。

风险提示:股市行情及交易情绪低迷;证券业监管政策趋严。

整体概览:股票市场跌宕起伏,券商业绩弹性彰显

券商板块先抑后扬, 财富管理概念券商领涨

2021年1-8月,证券II(中信)指数先抑后扬,期间累计下跌11.82%,跑赢非银金融(中信)指数,跑输上证综指。归结来看,证券II(中信)指数既受到注册制推进节奏放缓、券商配股事件频发的拖累,也受到货币政策由中性转向宽松的提振。

(1)1月1日~5月10日:央行货币政策遵循“保持M2和社融增速与名义GDP增速基本匹配”的主基调,降息降准的可能性较小。许多科创板申报项目的发行人在收到现场检查通知后即撤回材料,反映出项目质量不高、保荐机构未尽职等问题,注册制推进节奏由此被迫放缓。此外,券商配股事件频发,引发既有股东的不满和抛售。受上述事件综合影响,证券II(中信)指数走势低迷,累计下跌20.29%,跑输上证综指和创业板指。

(2)5月11日~5月28日:财达证券上市引领券商板块走出反弹行情,证券II(中信)指数累计上涨12.37%,跑赢上证综指和创业板指。

(3)5月31日~7月30日:央行货币政策继续延续中性基调,叠加美联储Taper预期及国外疫情反复,国内资本市场持续低迷,拖累券商板块走势,证券II(中信)指数累计下跌11.85%,跑输上证综指和创业板指。

(4)7月30日~8月31日:国内PMI指数下行逼近荣枯线,经济增长动能的可持续性面临挑战;为此,央行季度货币政策报告强调要“增强前瞻性、有效性”,“以适度的货币增长支持经济高质量发展”,奠定货币政策偏宽松的基调。股市成交金额连续近40日破万亿,上市券商中报业绩向好,引发机构投资者的重新关注和重新配置。受上述事件影响,证券II(中信)指数累计上涨11.68%,跑赢上证综指和创业板指。

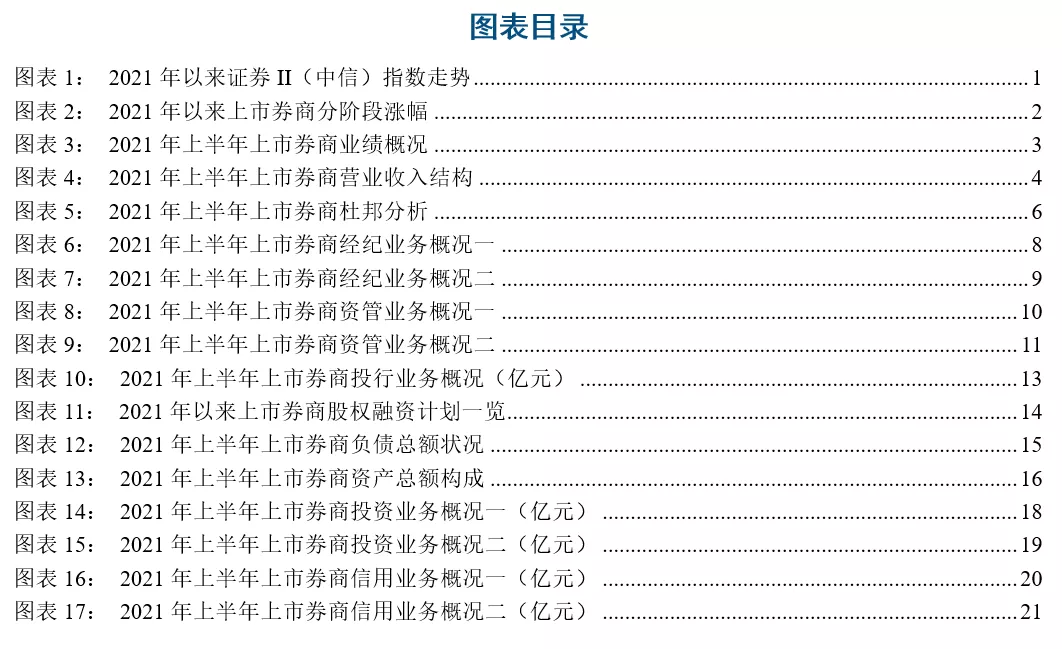

2021年1-8月,41家A股上市券商的股价走势分化,3家财富管理概念券商+1家新股券商领涨。

(1)财富管理概念券商领涨,东方证券、广发证券和兴业证券的涨幅位居前三。这三家券商的财富管理相关净利润规模及占比均位居行业前列,可最充分地享受到居民财富管理需求释放的红利,进而获得投资者的普遍青睐。

(2)头部券商股价较年初大致持平,国泰君安、海通证券累计上涨,华泰证券累计微跌。大型券商年初的市净率估值普遍偏低,且拥有更加抗风险的商业模式,可在股市行情波动中独善其身。

(3)并购重组概念券商普遍跌得多,主要是因为这些券商在过去的牛市中积累了比较高的估值,但并购重组预期迟迟未兑现,因而有估值回调压力。

(4)次新股券商普遍跌得多,主要是因为这些券商在过去的牛市中积累了比较高的估值,且主要股东的解禁日临近,因而有估值回调压力。

上市券商业绩同比改善,各项业务全面开花

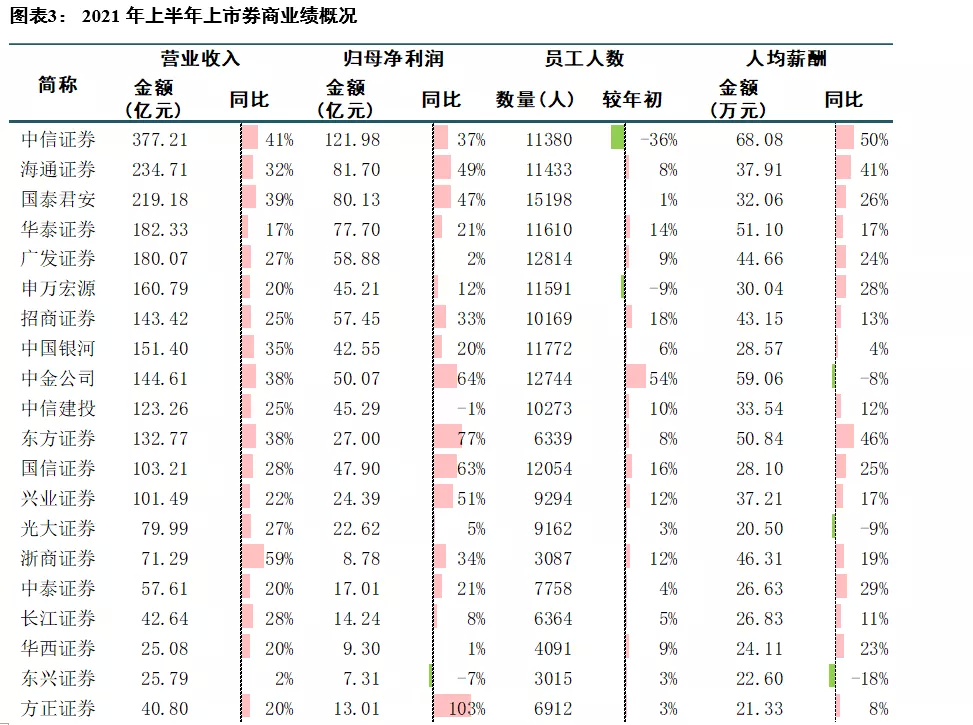

营业收入和净利润创2015H2以来新高。上半年度,证券行业营业收入同比+9%,归母净利润同比+9%;上市券商的营业收入合计同比+27%,归母净利润合计同比+29%,增速远高于行业平均水平。之所以如此,是因为上市券商的统计口径包含公募、期货、直投、另类投资、国际等子公司,而证券行业的统计口径不包含这些子公司,这些子公司的半年度营业收入和归母净利润普遍同比大幅增长。

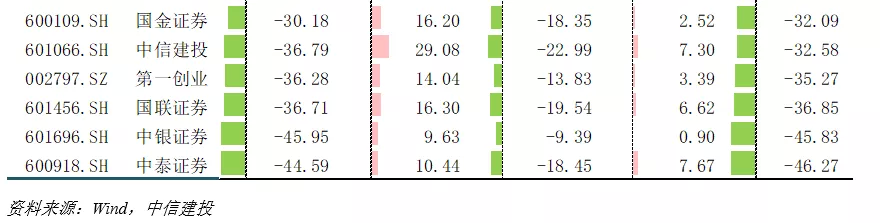

员工总数及人均年薪均同比稳步增长。已披露年报上市券商的年末员工人数合计24.46万人,较年初+5%。各家券商的员工人数较年初增速差异巨大,中金公司(+54%)、国海证券(+49%)和招商证券(+18%)的增速领跑全行业。我们以“(年末应付职工薪酬-年初应付职工薪酬+支付给职工以及为职工支付的现金)÷平均员工总数”来估算人均年薪,那么上市券商的半年度人均薪酬为34.99万元,同比+17%;中信证券(+50%)、中原证券(+47%)和东方证券(+46%)的人均薪酬同比增速排行前三。

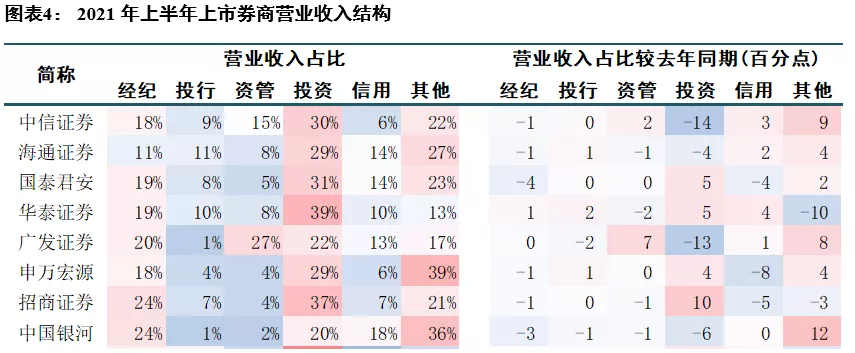

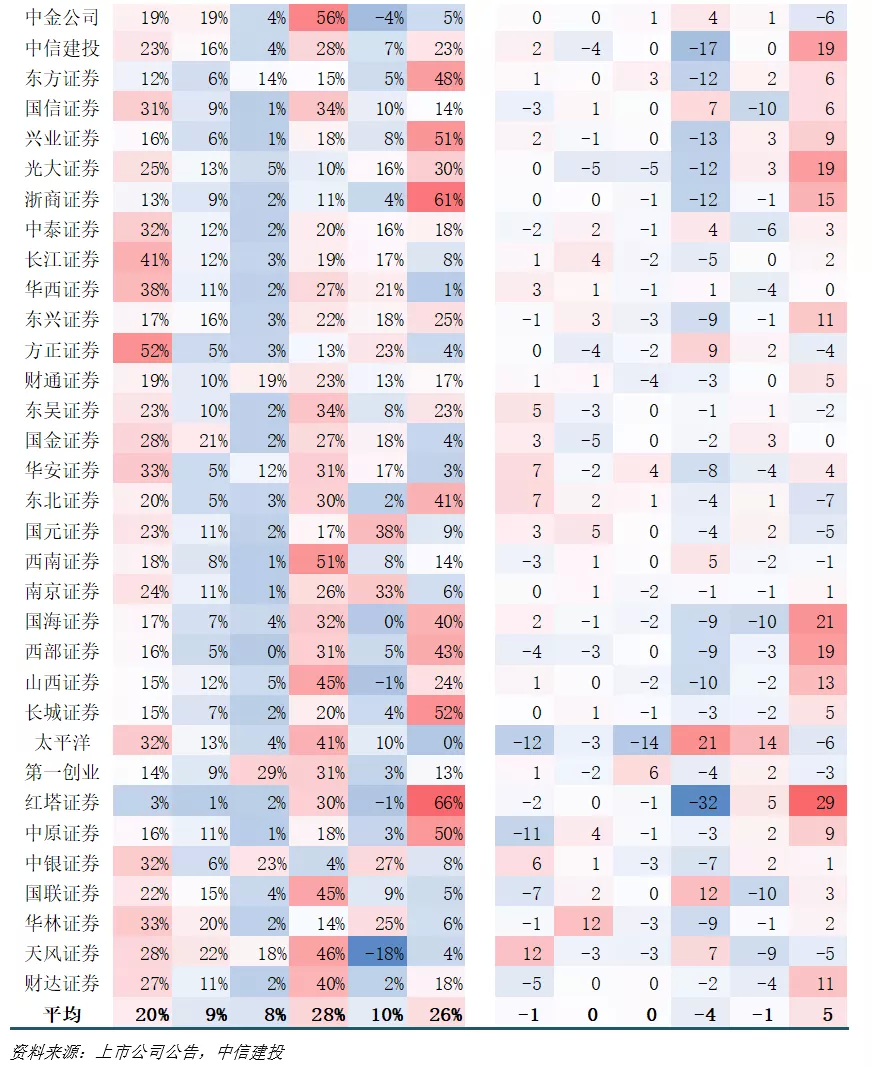

各项业务全面开花,收入结构更加均衡。按照利润表口径,上市券商的经纪/投行/资管/投资/信用/其他业务收入分别同比+24%/+26%/+21%/+11%/+21%/+61%,分别占营业收入的20%/9%/8%/28%/10%/26%,投资业务收入占比较去年同期下降4个百分点,其他业务收入占比较去年同期提升5个百分点。与去年同期“投资业务挑大梁”不同,上市券商的各项业务全面开花,所贡献的增量收入规模大致相当,使得收入结构更加均衡。

大宗商品业务快速发展,但业绩贡献不多。上半年度,上市券商着力开拓大宗商品交易业务,合计实现其他业务收入586.99亿元,同比+72%,红塔证券、浙商证券的其他业务收入占营业收入比重甚至超过了六成。但大宗商品交易业务的成本率偏高,上市券商的其他业务成本也相应地增加至565.15亿元,同比+77%;二者相抵减,其他业务净收入仅21.84亿元,相当于营业利润的1.71%,对业绩的贡献并不多。

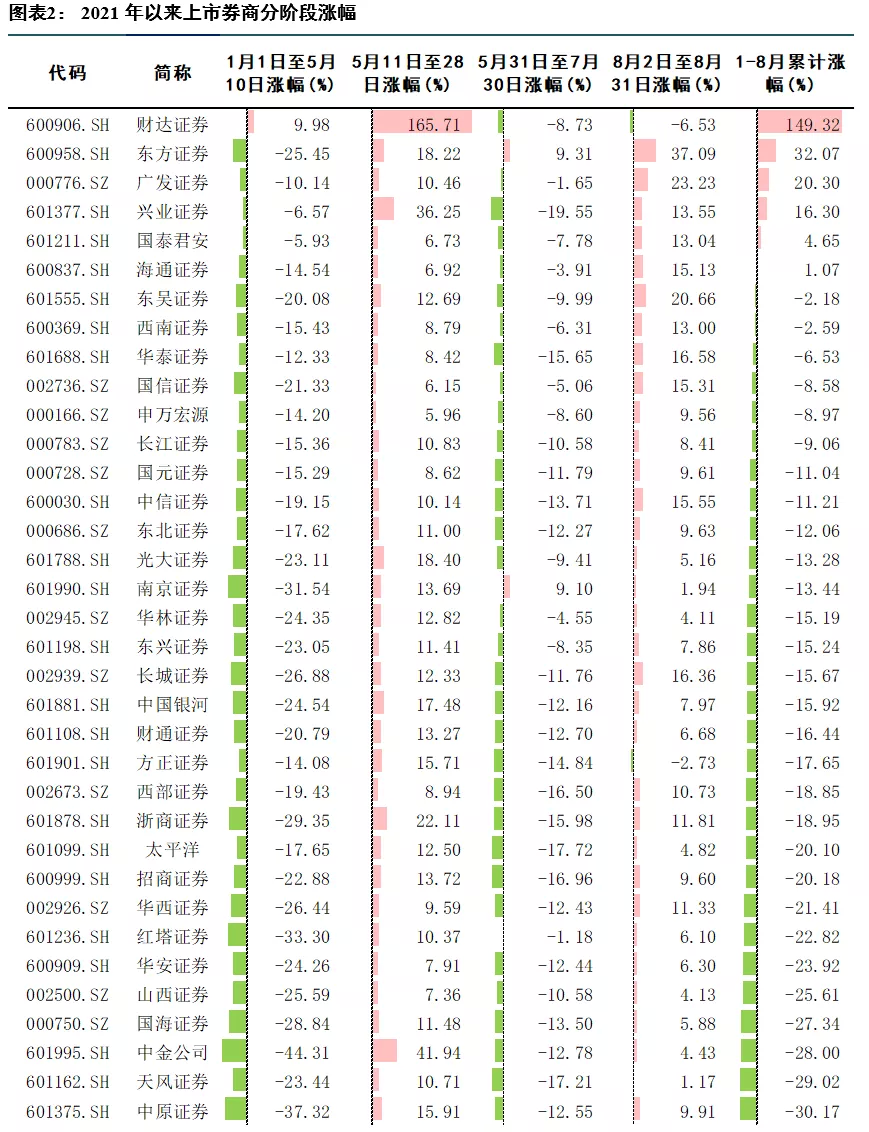

轻重资本业务齐发力,共同推动ROE同比提升

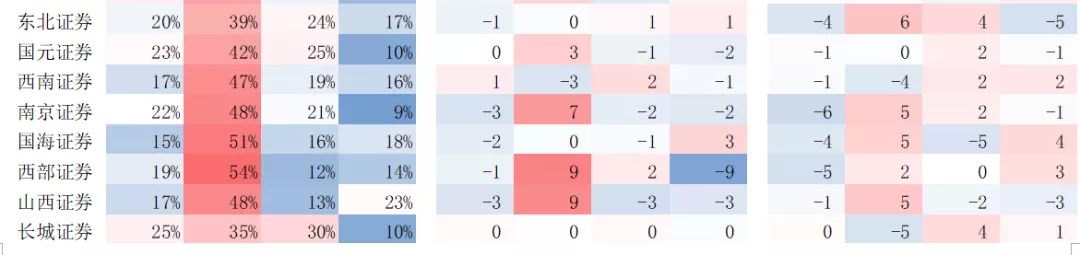

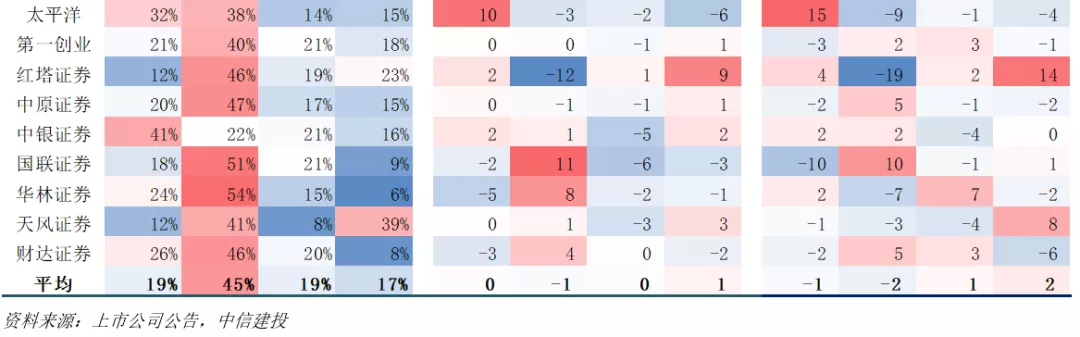

ROE同比持续提升,轻重资本业务皆有贡献。上半年度,上市券商的摊薄ROE平均值为4.99%,同比+0.47个百分点。我们按照杜邦分析公式对上市券商的摊薄ROE进行拆分,发现:(1)上市券商的摊薄ROA平均值为1.25%,同比+0.06个百分点,主要受益于财富管理等轻资本业务的发展;(2)上市券商的杠杆倍数为4.00倍,较年初+0.20倍,主要受益于两融、债券自营等重资本业务的发展。

各家券商的ROE提升途径有所分化。头部券商主要依靠加杠杆提升ROE,前十大券商的摊薄ROE平均值为5.65%,同比+0.35个百分点;其中,杠杆倍数平均值为4.62倍,同比+0.29倍;中金公司(6.75倍)、中信证券证券(4.93倍)、华泰证券(4.82倍)的杠杆倍数高居上市券商前三名,反映出头部券商优异的资产负债表运用能力。部分中型券商通过财富管理相关业务的发展,实现ROA的同比大幅提升,进而提振ROE中枢水平;东方证券(+0.47 pct)、兴业证券(+0.36 pct)的ROA提升幅度位居上市券商前列。

轻资本业务:拥抱财富管理时代,“含基量”奠定业绩成色

经纪业务:基金销售与期货经纪需求火热,引导业务模式升级

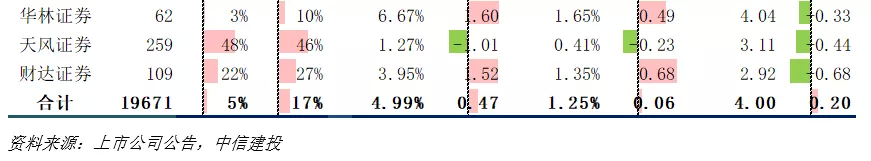

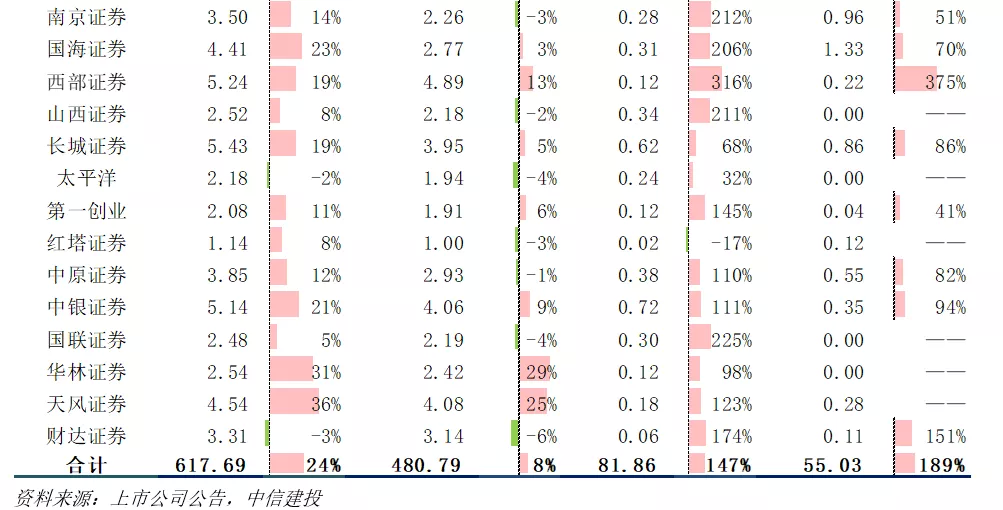

经纪业务收入结构多元化。上半年度,上市券商合计实现经纪业务手续费净收入617.69亿元,同比+24%;其中,代销金融产品业务净收入的占比由去年同期的7%增至13%,期货及其他经纪业务净收入的占比由去年同期的4%增至9%。基金销售与期货经纪需求的火热,正在引导券商经纪业务进行商业模式的转型升级。

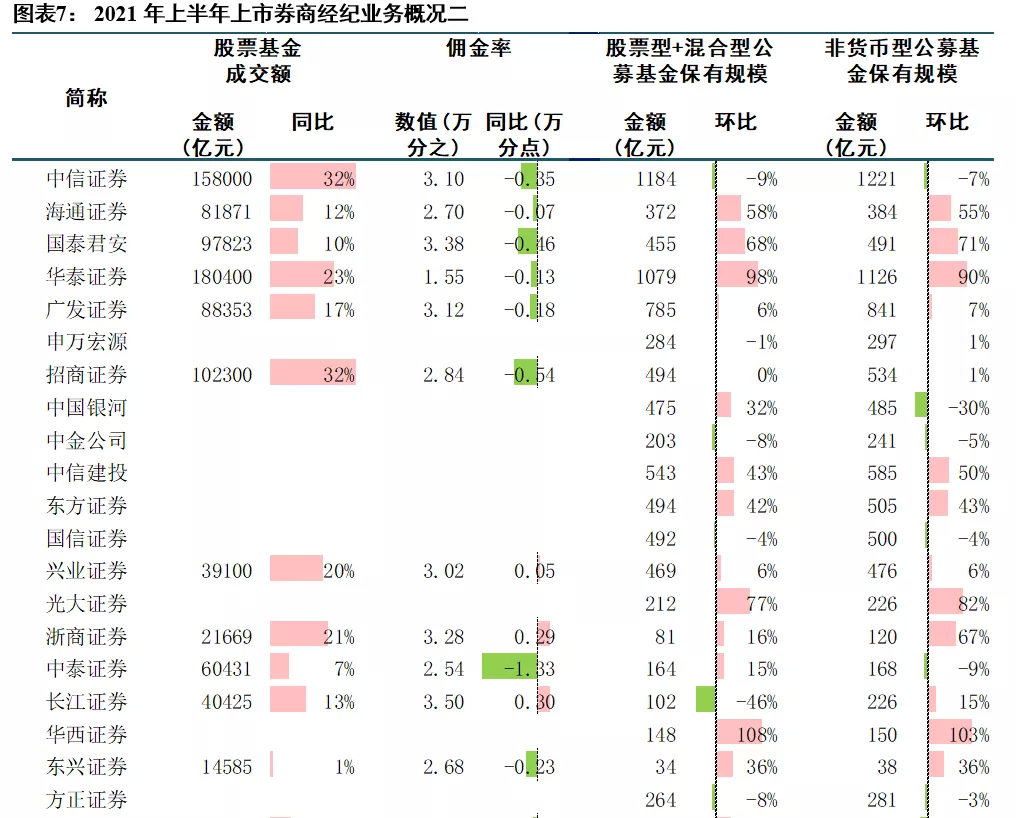

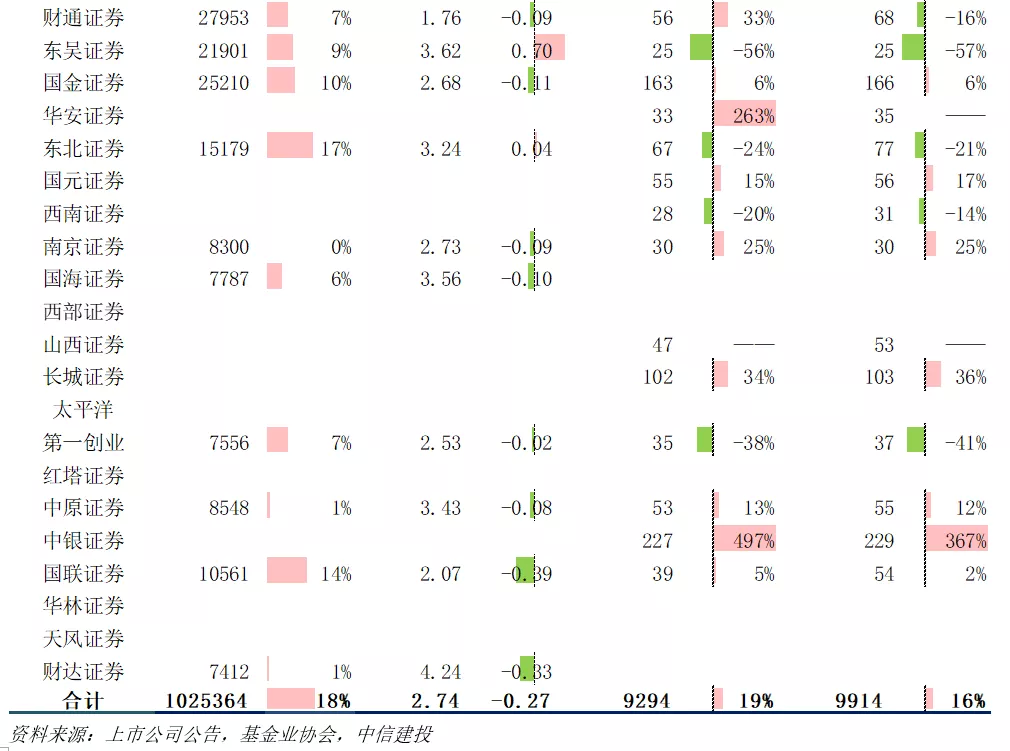

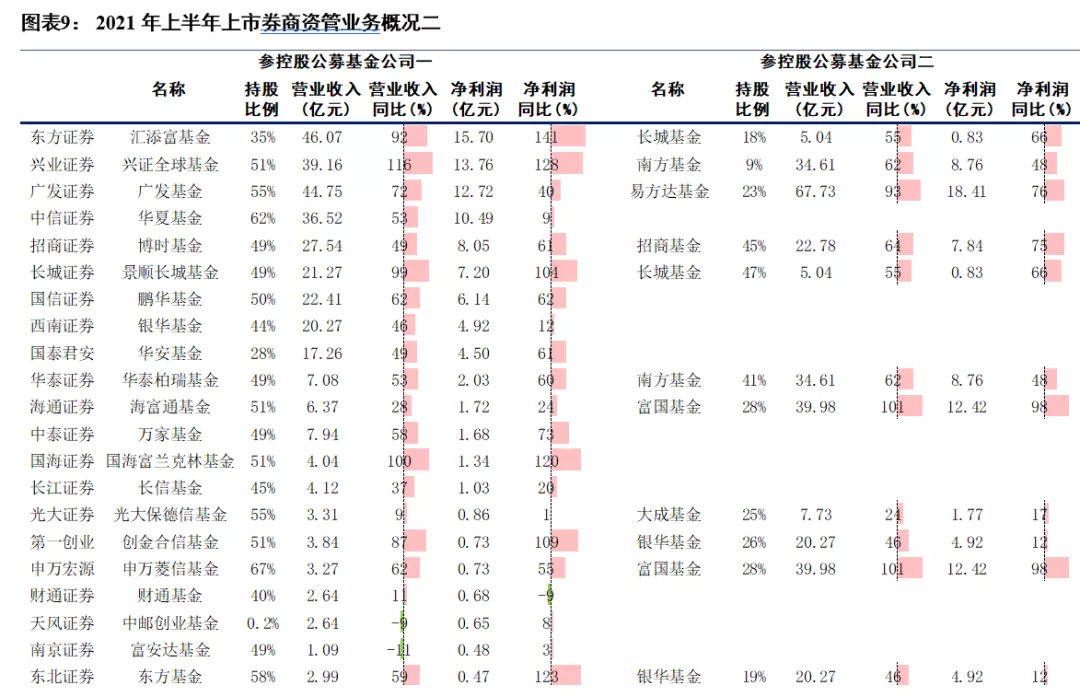

交易佣金率持续下降,代买业务盈利能力弱化。上半年度,上市券商合计实现代理买卖证券业务净收入480.79亿元,同比+8%。有21家上市券商披露了股基成交额数据,这些券商的代理股基成交额合计102.54万亿元,同比+18%;平均交易佣金率为万分之2.74,较去年同期下降0.27个万分点。海外折扣经纪商正在陆续取消股票及ETF交易佣金,国内券商交易佣金率下滑也是大势所趋,未来代买业务或成为券商引流手段而非盈利手段,为财富管理相关业务输送目标客群。

财富管理需求持续释放,代销业务迎来春天。在“房住不炒+资管新规+资本市场注册制改革”的政策组合拳之下,居民财富持续向资本市场转移。上半年度,上市券商合计实现代销金融产品业务净收入55.03亿元,同比+189%。中基协披露了34家上市券商的基金销售保有规模数据,这些券商的二季度末股票型+混合型公募基金保有规模合计9294亿元,环比+19%;非货币型公募基金保有规模合计9914亿元,环比+16%。无论从销售收入来看,还是从保有规模来看,中信证券、华泰证券、广发证券、中信建投等头部券商均位居前列,东方证券、国信证券和兴业证券也排名靠前;这些券商普遍拥有业内领先的投顾团队,并控参股了强势的基金管理公司,因而可以广泛地触达高净值客群,并为客群提供独家产品,从而在竞争中占优。

期货交易需求火热,期货子公司表现亮眼。受新冠疫情及海外货币流动性过剩的影响,大宗商品价格波动加剧,越来越多的企业及机构投资者运用期货工具对冲风险。上半年度,期货市场的客户权益达1.09万亿元,较年初翻一番;上市券商合计实现期货及其他经纪业务净收入81.86亿元,同比+147%。财通证券参股的永安期货是国内规模最大的期货公司,近期永安期货IPO申请获得证监会通过,募集资金将用于补充资本金、推进创新业务布局、加强信息系统建设,进一步巩固行业领先地位。

资管业务:公募子公司业绩亮眼,私募资管业务加速转型

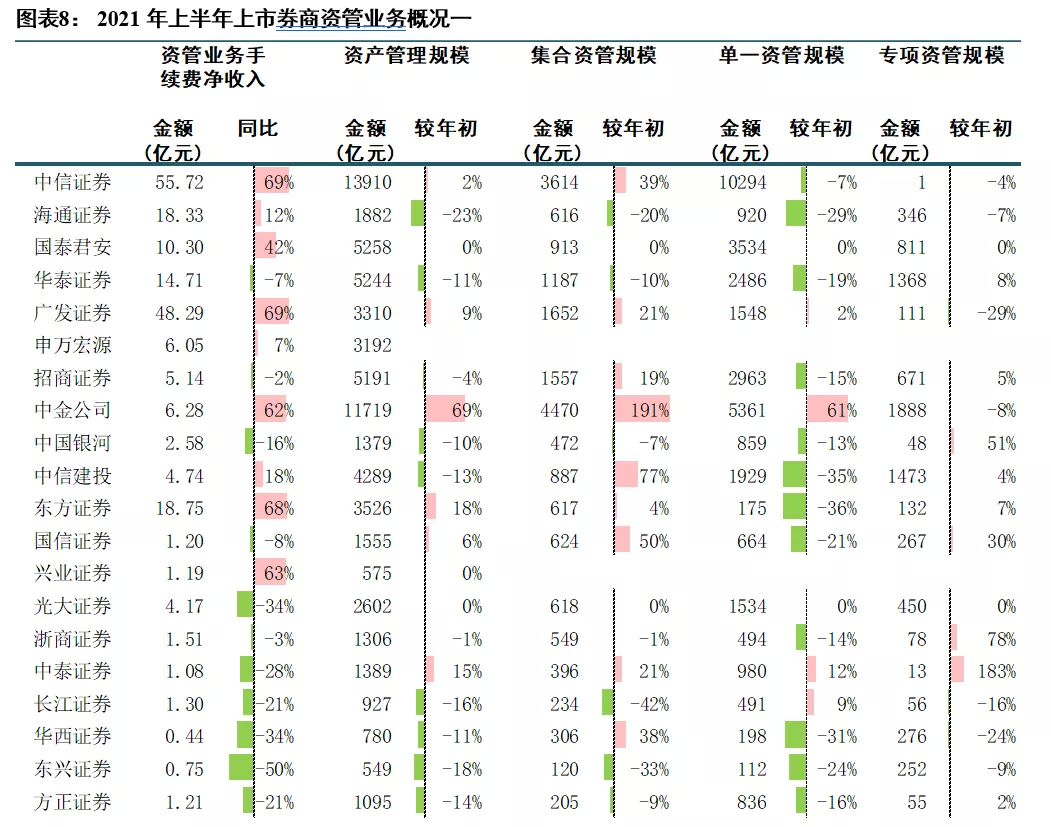

资管业务净收入同比回升。上半年度,上市券商合计实现资管业务手续费净收入230.00亿元,同比+28%。收入增长的主要原因有两点:(1)权益型公募基金产品需求火热,券商参控股的公募基金管理机构业绩向好;(2)私募资管业务的主动管理转型成效显著,所提取的业绩报酬同比增长。中信证券、广发证券、东方证券和兴业证券均参控股了强势的公募基金管理机构,它们的资管业务收入同比增速均高于行业平均水平;中金公司则依托私募资管业务的规模扩张,实现了资管业务收入的同比大幅增长。

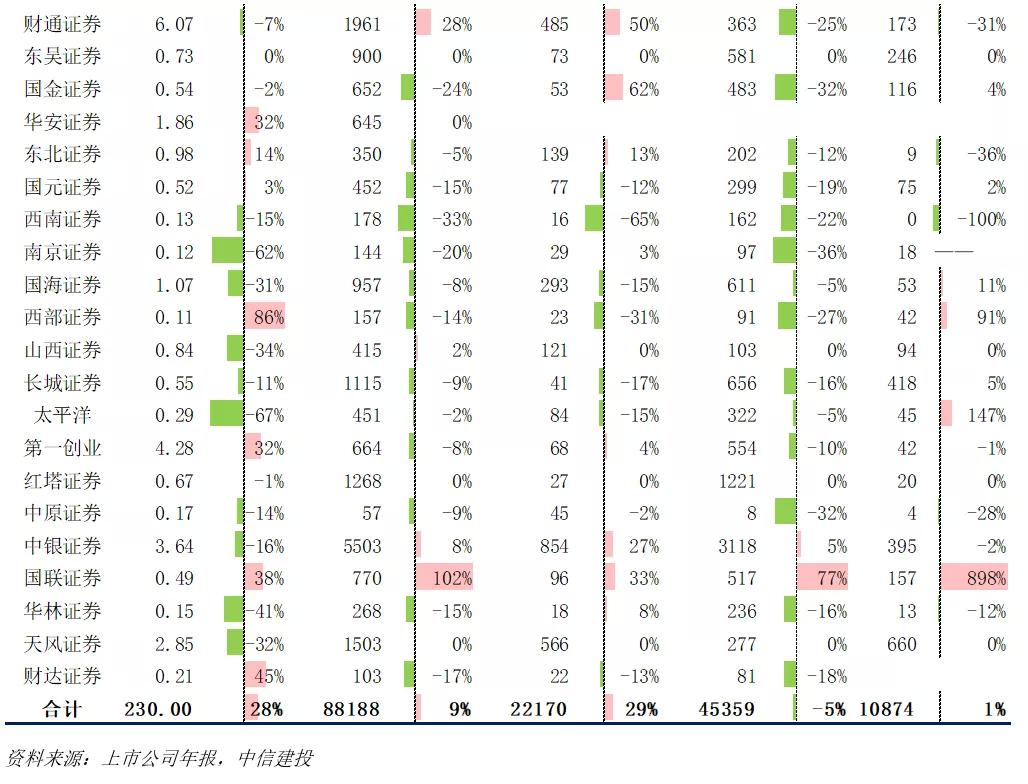

参控股公募基金管理机构业绩斐然。截至上半年末,上市券商共参控股了39家公募基金管理公司,这些公司的营业收入合计513.89亿元,同比+68%,净利润合计146.12亿元,同比+63%。从净利润规模来看,广发证券参股的易方达基金、东方证券参股的汇添富基金、兴业证券控股的兴证全球基金、广发证券控股的广发基金、海通证券和申万宏源参股的富国基金排行前五。从净利润同比增速来看,汇添富基金、兴证全球基金同样跻身前五。

私募资管业务加速向主动管理转型。2021年是资管新规过渡期的最后一年,上市券商加速落实《资管新规》及其配套文件的整改要求。(1)压缩通道类产品规模,单一资产管理规模合计4.54万亿元,较年初-5%;(2)推动大集合产品的公募化改造,发展净值型集合资管产品,集合资产管理规模合计2.22万亿元,较年初+29%;(3)加快企业ABS产品的设立,为非标资产转标、公募REITs试点的开展提供载体,专项资产管理规模合计1.09万亿元,较年初+1%。

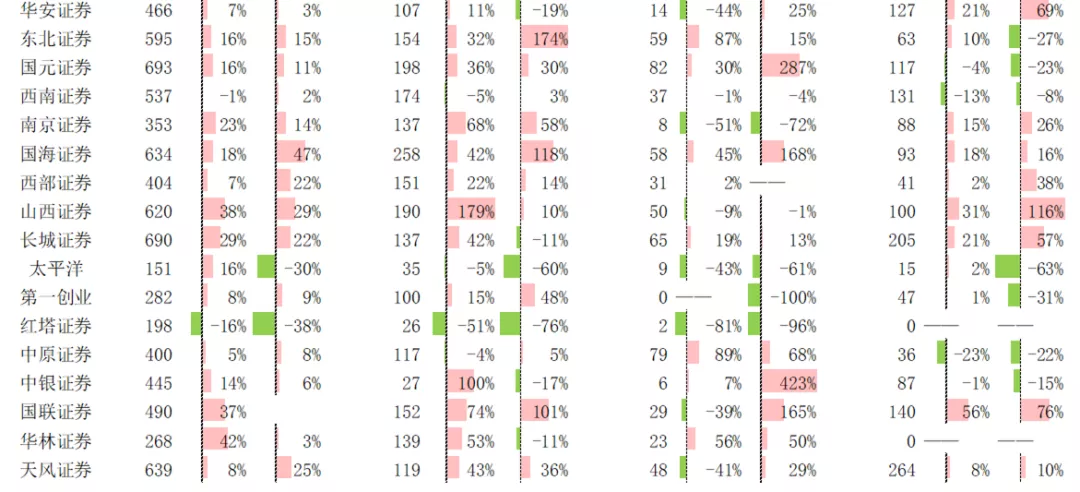

投行业务:后疫情时代稳步复苏,迎接北交所设立利好

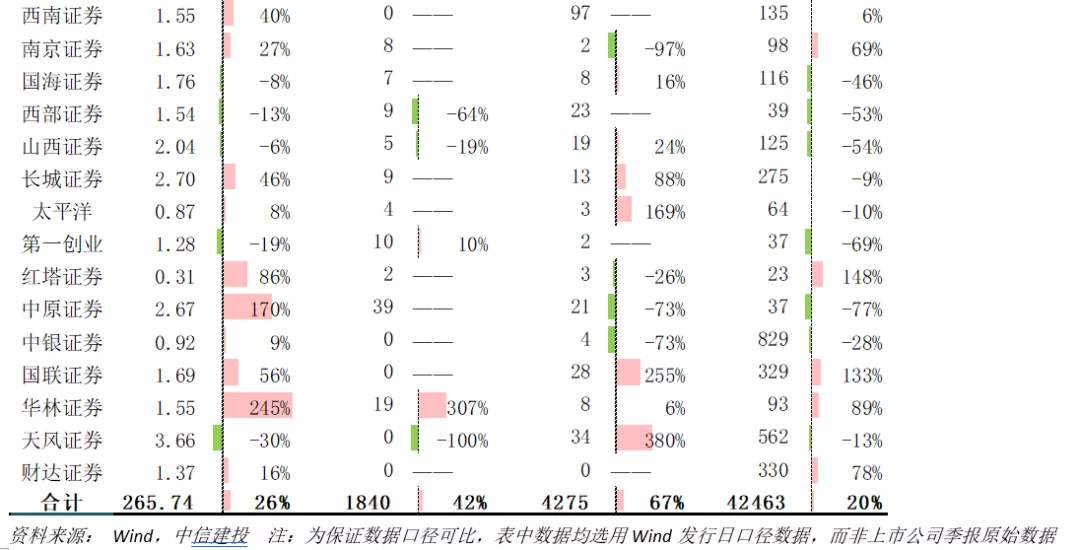

投行业务收入稳健增长。上半年度,上市券商实现投行业务手续费净收入265.74亿元,同比+26%,收入增长的主要原因有两点:(1)去年一季度疫情肆虐,券商投行部门员工出差受限,诸多投行项目被迫延期,形成收入低基数;(2)注册制由科创板向公司债、创业板、北交所等领域推进,股票及公司债上市耗时显著缩短,带动券商今年的承销保荐规模迅速增长。

投行业务市场份额被头部券商所垄断。“三中一华”+海通证券+国泰君安的投行业务手续费净收入之和占全体上市券商的53%,主要原因有两点:(1)头部券商的“投行+投资”服务体系更加完善,可在企业生命周期的更早阶段介入辅导,从而获得更充足的项目储备;(2)在注册制推广的大背景下,企业也乐意选择业务、合规能力强的头部券商担任保荐人,以获得头部券商的信用背书。

股票承销业务与债券承销业务齐头并进。据Wind统计,上半年度:(1)IPO主承销金额达1839.76亿元,同比+42%,年初项目的大量撤回并未对券商IPO主承销金额产生显著影响;针对投行项目“一撤了之”、“带病闯关”等问题,证监会已于7月发布《关于注册制下督促证券公司从事投行业务归位尽责的指导意见》进行严格规范,我们判断“IPO项目大量撤回”的乱象不易再发生。(2)再融资主承销金额达到4275.39亿元,同比+67%,去年2月再融资新规修订的政策红利仍在持续释放。(3)债券主承销金额达4.25万亿元,同比+20%,主要是因为市场利率走低、各类主体的发债需求维持活跃;下半年地方政府债的集中发行,将推动券商的债券主承销金额环比进一步增长。

北交所的设立将为投行业务创造新的需求。证监会于9月发布北交所有关基础制度安排,股转公司于同月发布三件北交所基础业务规则,标志着北交所由猜想照进现实。北交所首批上市公司将由新三板精选层平移而来,后续上市公司将从新三板创新层中产生,目前新三板创新层共有多达1248家的挂牌公司,为北交所的短期迅速扩容创造了必要条件。此外,北交所将专注于服务“专精特新”中小企业,目前工信部披露的“专精特新”企业中尚有多达4200多家未上市企业,这将为北交所长期扩容创造必要条件。上市券商投行部门有望通过参与北交所的建设,实现自身业绩与价值创造能力的提升。

重资本业务:扩张用资规模,压降收益波动性与减值风险

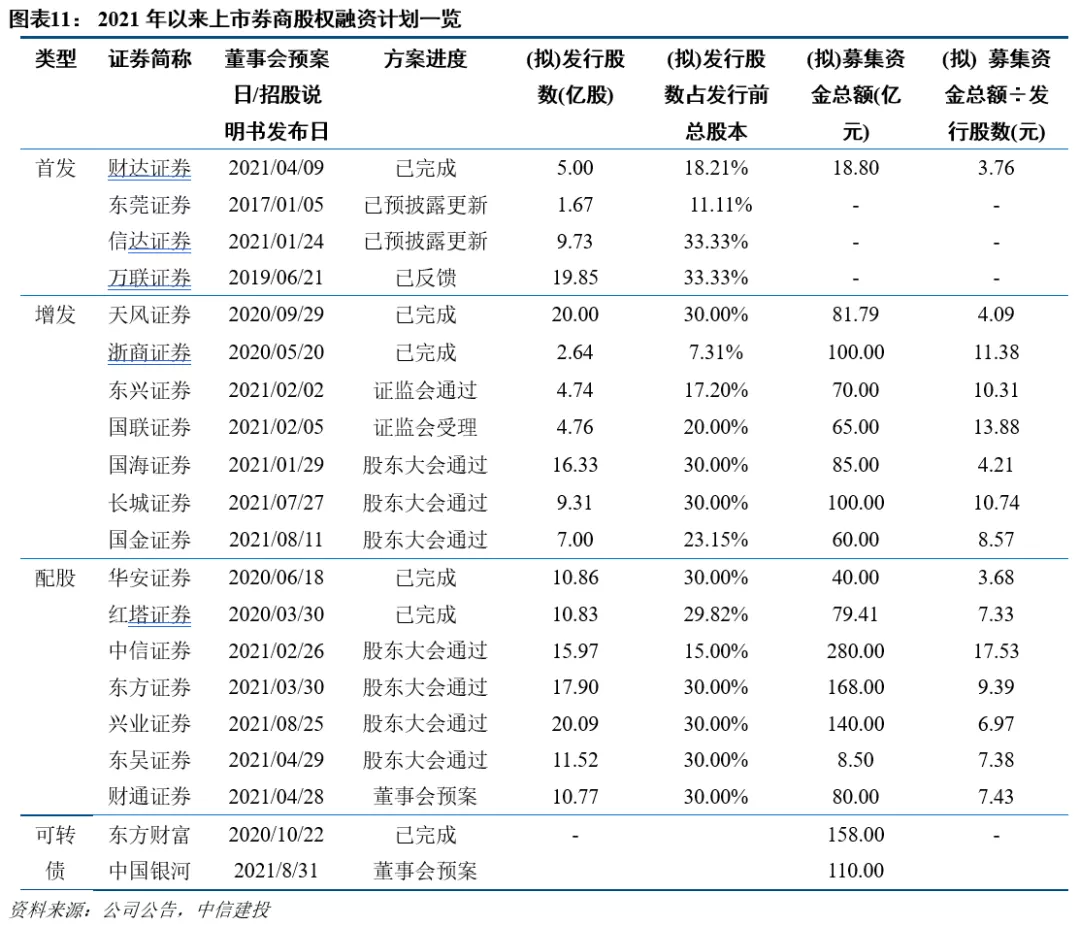

资金募集:配股融资预案频发,债券发行永不停步

权益端:再融资频率增加,尤其是配股频率增加。上市券商的业务结构愈发重资本化,导致净资本“军备竞赛”愈演愈烈,自2021年以来,上市券商已募集478亿元权益资本,并计划通过再融资募集不超过1166.50亿元的权益资本。但与此同时,券商板块行情低迷,投资者并不乐意认购券商的增发股份。为此,许多券商选择了配股作为再融资手段,让既有股东做出“认购or承受股价摊薄”的两难选择,引发既有股东的不满和抛售。不过,随着8月以来券商板块行情回暖,更多的上市券商或采用增发的方式来补充资本金,其估值所受的扰动将显著减轻;此外,行情的回暖,也意味着重资本业务需求增加,上市券商再融资募集的资金可迅速投放到位并产生效益,从而减缓ROE所受的摊薄。

负债端:债券发行永不停步,各类债券余额增速分化。2021年以来,国内资本市场实际利率下行期且处于历史较低位置,是券商扩充负债规模的重要时间窗口。截至上半年末,上市券商的负债总额之和达到7.82万亿元,较年初+12%、较去年同期+23%。央行于7月修订《证券公司短期融资券管理办法》,对发行短融的券商的流动性管理能力提出更高要求;受此影响,上市券商普遍用公司债来置换短融,应付短期融资款较年初-16%、较去年同期+4%,应付债券较年初+13%、较去年同期+28%。大型券商的负债余额增速普遍高于行业平均水平,这是大型券商所面临的重资本业务需求更加旺盛,部分大型券商还享受到了并表监管试点政策红利。

资产端:规模持续扩大,结构维持稳定。我们把“客户资金存款+客户备付金”看作经纪业务资产,把“交易性金融资产+债权投资+其他权益工具投资+其他债权投资+衍生金融资产”看作投资业务资产,把“融出资金+买入返售金融资产”看作信用业务资产,那么截至上半年末,上市券商的经纪/投资/信用业务资产分别占资产总额的19%/45%/19%,分别较年初+0.09/-0.56/-0.44 pct,较去年同期-0.90/-2.14/+0.89 pct。投资业务资产的规模占比位居首位,但较年初、较去年同期均有所回落。东方证券、兴业证券及广发证券着力开拓高净值客户的财富管理需求,其经纪业务资产规模占比均高于上市券商平均水平。

投资业务:投资规模稳步扩张,投资收益率略有回落

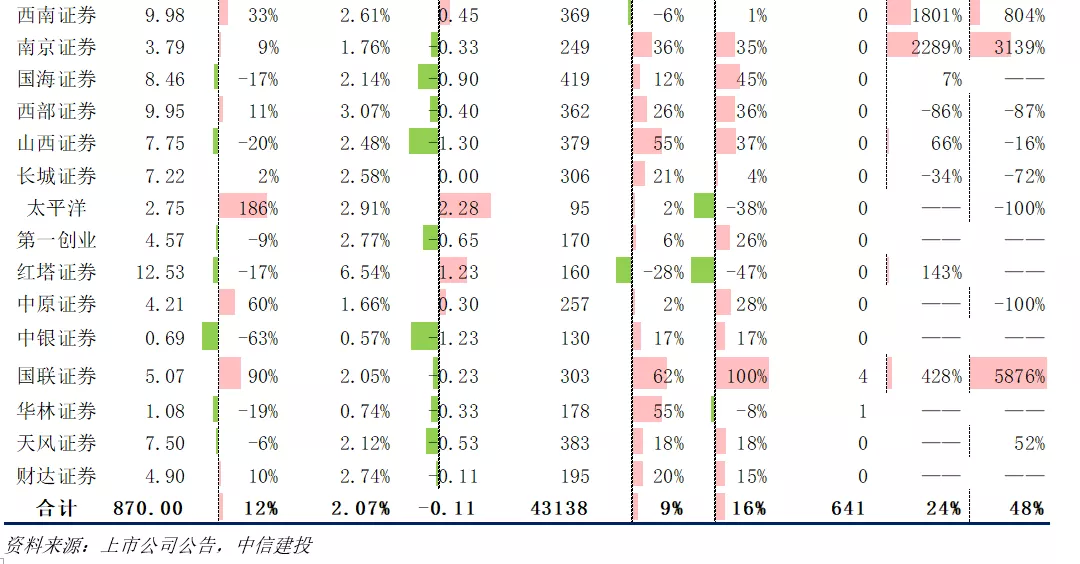

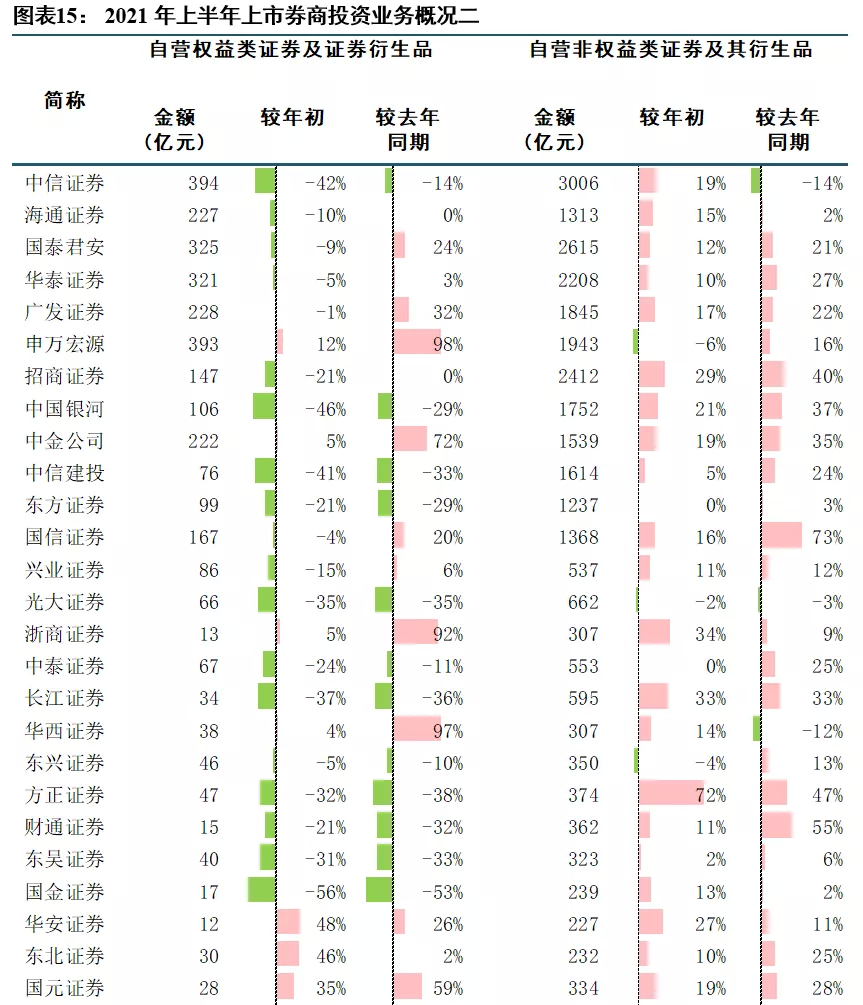

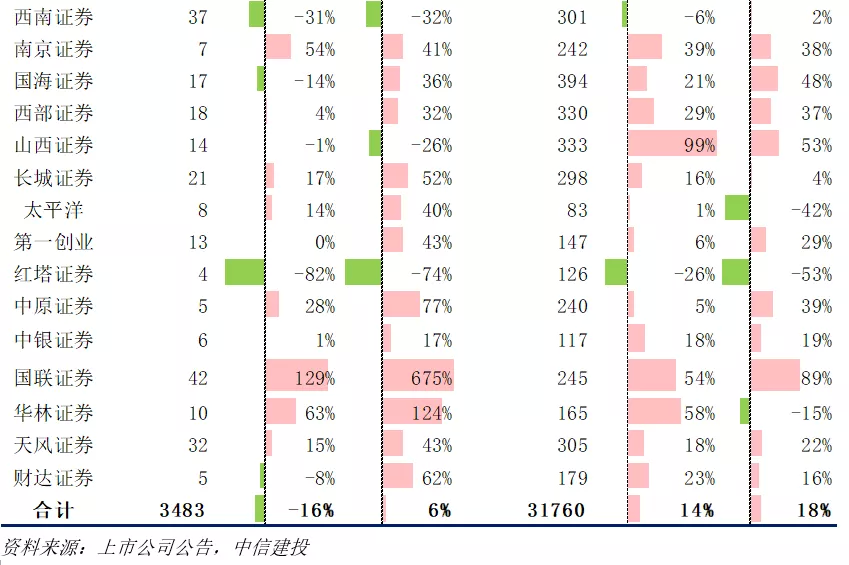

自营盘规模稳步扩张。上半年末,上市券商的金融投资(包括交易性金融资产、债权投资、其他债权投资和其他权益工具投资)规模合计4.31万亿元,较年初+9%、较去年同期+16%。按照监管口径,自营权益类证券及证券衍生品合计3483亿元,较年初-16%、较上年末+6%;自营非权益类证券合计3.16万亿元,较年初+14%、较上年末+18%。

自营权益类证券及证券衍生品规模为何较年初缩水?(1)部分上市券商对更多的权益类自营盘进行有效风险对冲,按照《证券公司风险控制指标计算标准规定》,这部分自营盘仅需按规模的5%计入自营权益类证券及证券衍生品,而非原有的100%。(2)部分上市券商将资金交由旗下的公募管理机构来投资,而非自主进行投资,“让专业的人做专业的事”。(3)部分上市券商担忧股市风险,主动调低权益类自营盘的仓位。

衍生品交易业务持续扩容,市场份额高度集中。上半年末,上市券商的衍生金融资产规模合计641亿元,较年初+24%、较去年同期+48%;中信证券、中金公司和华泰证券的衍生金融资产规模可以占到全体上市券商的74%,反映出衍生品市场份额高度集中。证监会对场外期权业务交易商实施分级管理,截至8月末仅有8家头部券商获得一级交易商资格,这8家券商可直接开展对冲交易,二级交易商只能和这一级交易商开展对冲交易,最终使得8家券商建立了显著的竞争优势。

整体投资收益率同比略有回落。我们令投资收益率=(投资收益+公允价值变动收益-对联营企业和合营企业的投资收益)÷(年内金融投资平均值+年内衍生金融资产平均值),那么上半年上市券商的平均投资收益率为2.07%,同比减少0.11个百分点。显然,债市行情低迷对上市券商的投资收益率产生了一定的负面影响。各家券商的投资策略有所不同,导致投资收益率出现较大程度的分化:头部券商着力发展以衍生品交易为代表的非方向性权益投资业务,以及客需驱动的债券投资业务,可有效缓和市场行情波动的负面影响,投资收益率普遍优于上市券商平均水平;中小券商仍然以方向性投资为主,投资收益率波动性较大。

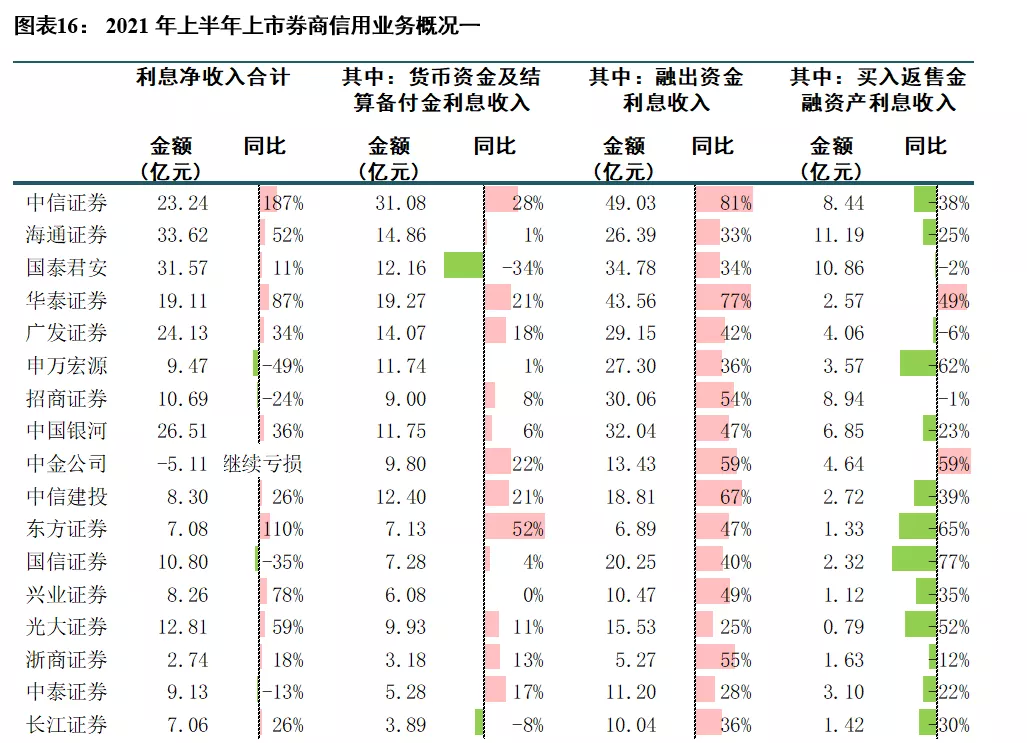

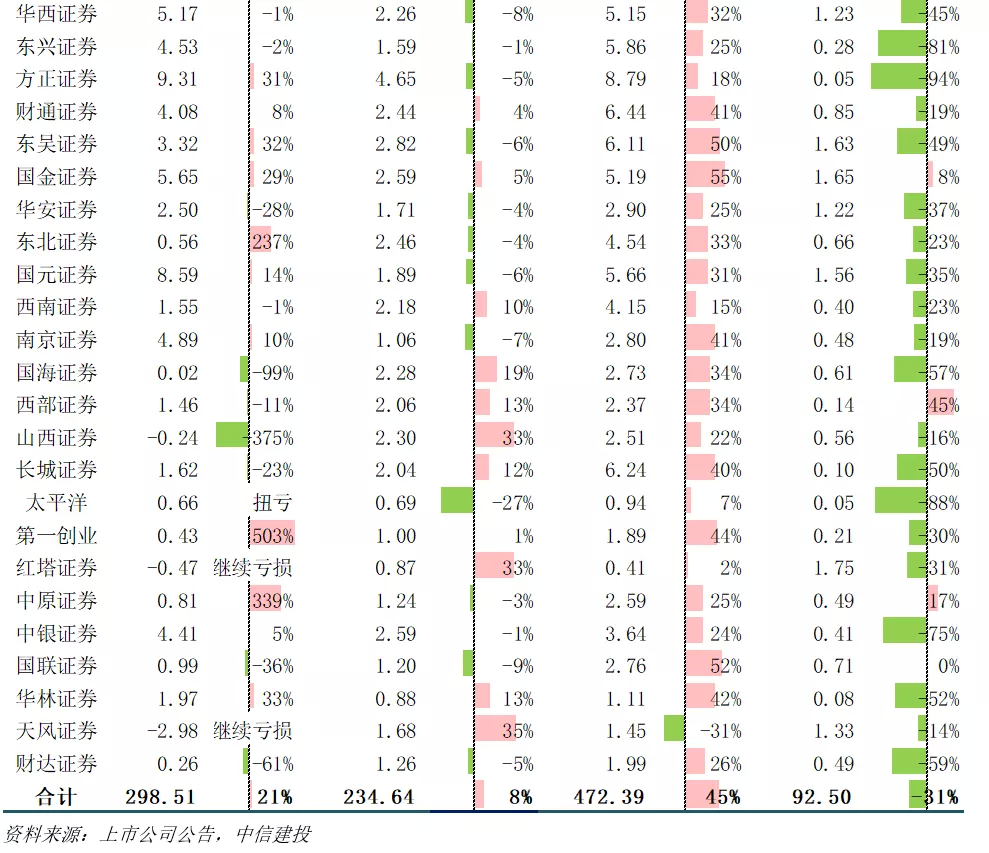

信用业务:融出资金余额大增,股票质押减值逐步转回

利息净收入同比增长,主要依靠开源而非节流。上半年度,上市券商合计实现利息收入1006.58亿元,同比+16%;发生利息支出708.07亿元,同比+14%;最终实现利息净收入298.51亿元,同比+21%。在全部利息收入中,融出资金利息收入占比47%,货币资金及结算备付金利息收入占比23%,买入返售金融资产利息收入占比9%。

融出资金余额随行就市。上半年度,上市券商合计实现融出资金利息收入472.39亿元,同比+45%。截至上半年末,上市券商的融出资金余额合计1.45万亿元,较年初+13%、较去年同期+47%,其增速与全市场两融余额增速相当。华泰证券(较年初+25%、较去年同期+64%)、招商证券(较年初+28%、较去年同期+72%)、中信建投(较年初+19%、较去年同期+63%)等头部券商的融出资金余额增速排名前列,我们推测是因为这些券商既拥有丰富的经纪业务客户资源,又拥有强大的负债融资能力和融券券源供给能力。

股票质押余额持续压降。上半年度,上市券商合计实现买入返售金融资产利息收入92.50亿元,同比-31%。上市券商将表内股票质押余额计入资产负债表的“买入返售金融资产”科目,自2019年以来,上市券商持续压降股票质押余额,将其视作配套服务手段而非盈利来源。截至2021年上半年末,上市券商的买入返售金融资产仅剩2862亿元,较年初-6%、较去年同期-19%。

股票质押业务风险显著下降。随着股市(尤其是中小盘个股)走出温和慢牛,上市券商股票质押项目触及平仓线的概率持续降低,由此引发的信用风险也在逐步下降。上半年度,41家上市券商合计发生信用减值损失23.99亿元,同比大幅减少80%,有20家上市券商将信用减值损失净转回。截至上半年末,上市券商累计计提买入返售金融资产减值准备379.30亿元,占买入返售金融资产总值的12%,减值准备计提比例已相对充分。

投资建议:关注三季报行情,继续持有财富管理主要受益个股

我们认为券商板块行情可乐观看待。(1)当前券商板块市净率(1.81倍)位于2016年以来的60%分位,低于2020年的估值中枢(1.82倍);但上市券商盈利能力持续向好,2021H1 ROE由去年同期的4.53%增至4.99%,2021Q3股市成交金额连续近40个交易日破万亿;基于此,券商板块市净率与其业绩仍然不完全匹配,其市净率中枢理应高于去年同期。(2)流动性方面,央行二季度货币政策报告做出微调,市场利率存在下行的可能性,利于券商板块估值改善。(3)监管政策方面,北交所开业、资管子公司挂牌上市、科创板做市商、单次T+0交易、深市股指期货等制度安排均可期待,进一步加大对外开放、引导中长期资金入市等措施有望推出,为券商板块提供增量业绩来源。

公募机构对券商板块持仓比重有广阔提升空间。截至上半年末,普通股票型基金、偏股混合型基金和灵活配置型基金重仓持有的券商股市值合计234亿元,仅占其重仓持股市值的0.52%(环比持平);同期,A股券商板块市值可以占到A股总市值的3.51%,可见公募基金已对券商板块严重低配。在这234亿元的持仓中,东方财富A股、中信证券A股、中金公司H股、华泰证券A股又分别占到191亿元、13亿元、9亿元和7亿元,其余券商股所占持仓之和不足15亿元,可见公募基金对中小券商几乎没有主动持仓。基于此,公募机构对券商板块的持仓比重还有广阔的提升空间。

我们建议投资者重点关注两类券商。一是具备财富管理核心竞争力的精品券商,居民财富持续入市是今年证券业所面临的最大业务增量,此类券商有望通过基金代销、基金管理、跨境经纪等业务的发展,走出差异化的发展道路,实现较大的业绩弹性,对应标的东方财富(A)、兴业证券(A)、老虎证券(美股)。二是头部券商,在培育航母级券商的政策导向下,头部券商将在财富管理、衍生品交易、投行承销保荐等业务领域集聚市场资源,长期成长性占优,对应标的广发证券(A/H)、华泰证券(A/H)、中金公司(H)。

风险提示

股市行情及交易情绪低迷;证券业监管政策趋严。

本文选编自“中信建投非银金融研究”,作者:赵然、庄严;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP