美国公司债beta型投资策略失效,是美联储改变了这一切

智通财经APP注意到,去年3月,美国信贷市场突然陷入停滞,美联储采取了两项全新的紧急债券购买计划,即企业融资信贷计划(CCF)。几个月后,CCF可以说永久性地改变了市场的动态。

美联储宣布的公司债购买计划,显示了美联储“不惜一切代价”的决心,此举呼应了2012年时任欧洲央行行长德拉吉(Mario Draghi)“不惜一切代价”捍卫欧元的行动。美联储购买公司债券的目的是稳定市场,这使得美联储可以在进行一次官方操作之前降低债券的风险溢价。

正如国际清算银行(BIS)的一篇文章所指出的那样,美联储宣布加息后息差的下降凸显了“现代央行的非凡力量”:“当市场相信央行有能力兑现承诺时,比如德拉吉标志性的‘不惜一切代价’言论,央行能付出更少的代价(如果有的话)来兑现承诺。”

把市场的注意力集中在央行打算做什么上的缺点是,一旦投资者相信并理解了央行反应功能的新作用,他们就会对此功能过于依赖。

花旗集团信贷策略师此前曾描述过CCF类似于“潘多拉盒子”的一面,他们认为,即使在去年年底CCF停摆之后,“公司债投资者仍倾向于认为,如果市场崩盘迫在眉睫,美联储将随时准备推出CCF 2.0。”这应该会在未来几年降低美国投资级债券的流动性风险溢价。”

事实上,自那以来,投资级债券的息差一直保持在低位,不过很难将这种现状与美国的经济复苏或仍处于极低水平的利率区分开来。

另一个迹象是美联储以其他不可逆转的方式改变了公司债券市场。这意味着长达10多年的低风险债务比高风险债务产生更好的风险调整回报的趋势已经结束。此前,投资者可以利用一种beta型策略,即利用低风险的公司债券(或通过借贷来扩大回报),通常优于直接购买更多高风险证券的策略。

但现在这种策略已经行不通了。

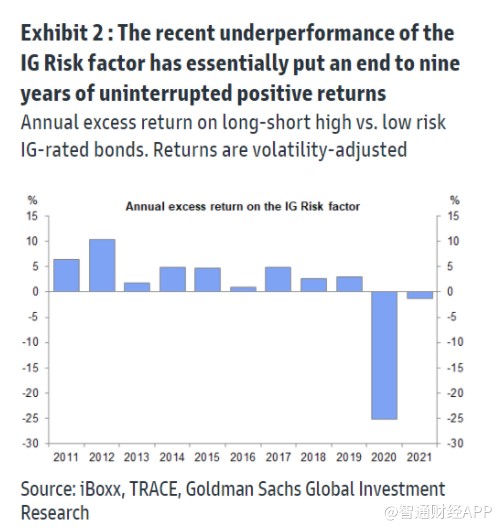

高盛集团信贷分析师Lofti Karoui领导的信贷分析团队绘制的下表可以看出上述变化,该表显示了高盛投资级债券中所谓“风险因素”的超额回报。

高盛分析师在报告中写道:“这种持续不佳的表现基本上终结了近十年来连续不断的正回报。”“这似乎还与另一种转变同时发生,即相对于低风险债券,高风险债券的波动性大幅下降。”

当然,将策略的突然失败归咎于市场的永久中断总是有点冒险,但在这种情况下,美联储的干预似乎引发了一种变化,使一种beta型策略失效。美联储的公司债购买计划帮助市场好转,但也让押注beta系数下跌变得更加困难。

高盛总结称:“美联储CCF的影响可能会继续存在,从而压低波动性。”“尽管这些工具规模不大,但事实证明,它们是一种非常强大的政策工具,促使大多数市场参与者(无论对错)认为,它们将成为美联储工具包的永久性补充。”

扫码下载智通APP

扫码下载智通APP