经调整EBITDA年复合增速超90%,诺威健康逐鹿千亿CXO黄金赛道

智通财经APP了解到, 9月5日,诺威健康通过了港交所聆讯,但有消息称,公司暂停上市计划,并在私募市场收到了具吸引力的提议。私募市场对公司抛出的橄榄枝,可见诺威健康在资本市场中具有吸引力。

千亿大赛道+自身实力

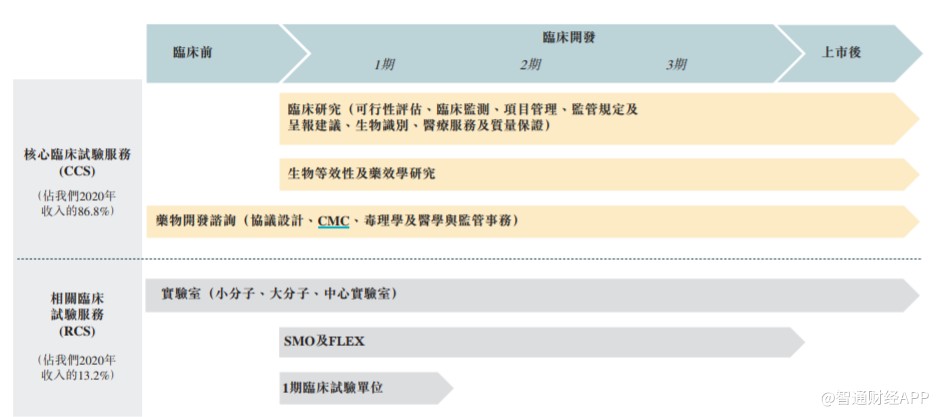

据了解,诺威健康是一家一体化合约研究组织平台提供临床试验服务商,业务包括核心临床试验服务(CCS)和相关临床试验服务(RCS)。去年10月Novotech与PPC佳生集团重组合并,组成如今的诺威健康。

多年来,Novotech Group与PPC佳生集团在中国、韩国、新加坡、马来西亚及新西兰等亚太地区不断扩张,截至最后实际可行日期,诺威健康拥有约900个研究人员站点的网络,积累了3700多个临床合约研究组织项目经验,包括I期至IV期临床试验及生物等效性研究。

近年来,全球在研新药数量持续增长,2019年全球在研新药数量达到16181个,随着新药研发数量的增加,研发支出也在持续增加,2020年全球医药研发支出高达2048亿美金。全球在研药物数量的稳健增长及研发费用的大幅增加为CXO行业的快速发展奠定基础。而诺威健康则正好身处CXO千亿黄金大赛道中。

在这千亿黄金大赛道中,诺威健康在亚太地区名列前茅,按2020年收入计算,诺威健康是亚太地区最大的生物技术专业合约研究组织,目前,公司已在亚太地区及美国11个地区设立办事处,拥有约900个临床试验站点的网络,积累了3700多个临床合约研究组织项目经验。

作为亚太地区CRO头部玩家,诺威健康在CXO领域中如鱼得水与公司的领导团队在CXO领域经验丰富密切相关。

据悉,诺威健康的执行领导团队成员平均在CRO和医疗保健行业拥有超过15年的经验。

如此丰富的经验,让诺威健康更前瞻性的为生物制药企业提供更科学的服务,另外,凭借在生物技术行业的广泛联系,诺威健康的董事会也为公司提供额外的科学、技术和高级业务开发支持。

业绩持续向好,在手订单4.08亿美元

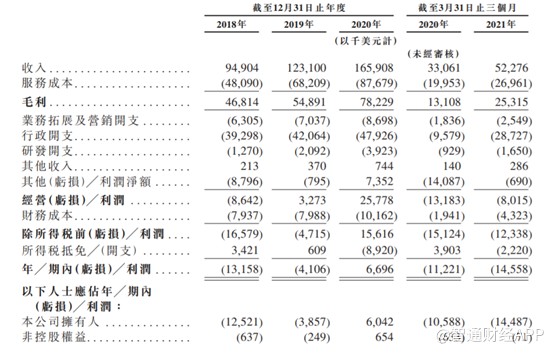

公开资料显示,2018至2020年,公司收入分别为9490.4万美元、1.23亿美元以及1.66亿美元,年复合增长率为32.2%。2018与2019年净亏损分别为1315.8万美元及410.6万美元,2020年实现扭亏,净利润为669.6万美元。截至2021年3月31日,公司收入5227.6万美元,净亏损1455.8万美元。

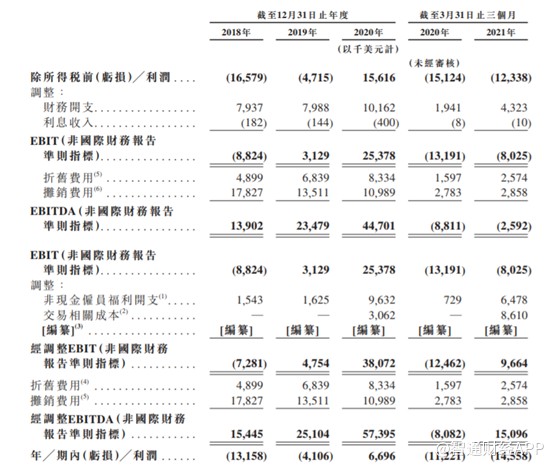

从表面上来看,除了2020年,诺威健康均处于亏损状态,实际上这种亏损为财务账面上的亏损,而非实际业务造成的亏损。具体来看,2020年之前的亏损,主要为诺威健康收并购行为产生的递延购买对家的公允价值变动,这些支出为一次性非经常性损益。

除了上述非经常性损益变动的影响,公司的经调整的EBITDA(非国际财务报告准则指标)由2018年的1540万美元增至2020年的5740万美元,复合年增长率为92.8%。截至2021年3月31日,公司的EBITDA为1510万美元,持续实现盈利。

值得一提的是,这些一次性费用并不会影响公司的长期业绩,公司的盈利能力也得到显著的提升。

透过表面看本质,一家企业的赚钱能力与否,并非简单看几组利润数据,而要看其业务的表现情况。从诺威健康的财报可以看出,公司的业务在医药板块里堪称十分赚钱。

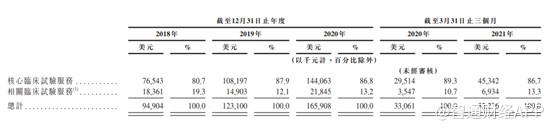

分业务收入来看,核心临床试验服务为诺威健康的主要收入来源,且占总收入比例近几年有所提升,由2018年的80.7%提升至2020年的86.8%;相应的相关临床试验服务占比有所降低,由2018年的19.3%下降至2020年的13.2%。

2018年-2020年期间,诺威健康为超过800家客户提供服务,包括Brii Biosciences、Aligos Therapeutics、Zai Lab、Suzhou Kintor在内,其中,约700家为中小型药企,但这也为诺威健康的营收提供了主要增长来源。

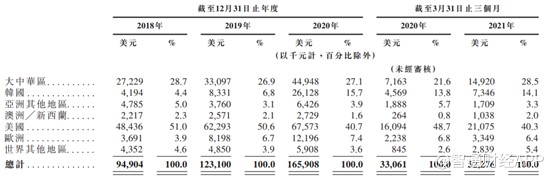

而按收入地区划分来看,诺威健康主要收入来源地在美国,2020年该地区占全年总收入比例的40.7%,大中华区为第二收入来源,占比达到27.1%。

毛利方面,报告期内,诺威健康的毛利率稳定在47%左右,相较于同赛道企业,整体毛利率水平处于领先的阶段,2020年,药明康德、泰格医药的毛利率为37.99%、47.43%。

另外,诺威健康手里有不少的尚未交付订单。2018至2020年,公司尚未交付的订单分别为1.89亿美元、2.72亿美元及3.86亿美元,复合年增长率为42.9%。截至2021年3月31日,公司尚未交付的订单达到4.08亿美元,是2020年营业收入的2.45倍,尚未交付订单也给公司后续业绩带来极大的保障。

CXO行业方兴未艾,诺威健康全方位快速发展

有如此高的未交付订单与公司所处的赛道有关。CXO行业作为全球创新药研发供应体系的一环,借助海外外包需求的培育,经过十几年时间的发展,到2015年中国的CXO产业已有一定基础。如临床前CRO的CMC,临床CRO的进口药品再注册,实验室CMO的化学合成,工厂CMO的中间体生产等,在全球范围内已有一定比较优势。

近年来,“加快进口药上市步伐,加快临床急需药品审评审批,促进境外已上市新药尽快在境内上市”是国内鼓励创新药的重要方向之一。与此同时,随着人口老龄化,发病率也在逐步提高。而医疗消费天然具有“没有最好,只有更好”的属性,随着人均GDP的提升,对医疗的需求也日益增加。与之对应的就是药企不断增加的研发费用。

并且,近几年医药技术也在迭代,基因治疗、细胞治疗、精准药物及免疫学等领域的科学进步,一些中小药企也想通过新技术实现弯道超车,在研发上的投入力度更大。

根据弗若斯特沙利文数据显示,预计生物技术及中小型制药行业的研发支出将于2020年至2025年按复合年增长率8.2%增长,快于同期大型制药行业的研发支出增速(预计复合年增长率为7.1%)。

相比于大药企,中小药企由于发展周期比较短,多数没有完善的临床、生产团队,而CXO企业在特定的行业里摸爬滚打多年,可以为中小药企设计更好的临床方案,大大节约临床时间。

以上多方面的因素带动亚太地区临床合约研究组织市场的强劲增长。主要受中国、韩国及澳洲╱新西兰市场的增长所推动,于2020年该等市场合计占亚太地区临床合约研究组织市场的约66.7%;预计 2025年将增加至接近78.6%。

由于诺威健康的业务经营主要集中于该等市场,且公司已建立强大的本地业务及基础设施,因此近几年公司业务也实现了快速发展。

诺威健康自身实力也不容小觑。除了在上文提及的公司领导层经验丰富以外,诺威健康还组建了先进的世界级IT生态系统、丰富经验的研发团队以及多家临床试验单位。IT系统方面,该系统不仅可以满足不同客户要求所需的灵活性,还可以跨平台分析,通过商业系统与临床系统之间的沟通,达到数据跨职能整合的自动化。通过该系统,公司在提高安全性的同时,压缩流程时间,实现效率最大化,降低临床试验成本。

研发团队方面,公司拥有提供端到端合约研究组织服务的专业团队和研发中心。截至2021年3月31日,公司在大中华区和韩国共拥有两家I期临床试验单位和五个实验室,共计82张床位及134名全职员工。并且在大中华区及韩国的181个地区有147名临床试验协调员。

丰富经验的领导团队、高效的IT系统以及充足的研发人员,使公司获得了较多优秀的客户,并且客户的黏性极大。根据弗若斯特沙利文的资料,自2018年至2020年,公司为全球筹资百强生物技术公司中的29家提供服务,例如Brii Biosciences、Aligos Therapeutics、Zai Lab、Suzhou Kintor、Adagene、Icosavax、 PharmAbcine及Virocure,且2018年公司的五大客户留存率为100%。

不仅如此,诺威健康还先后收购澳洲的CNS和韩国的Biosuntek,两次成功的收购整合资源能力,让诺威健康在澳洲以及韩国市场快速发展。

综合来看,在行业快速发展的大背景下,公司通过内生和外延的方式,得到全方面发展,可见诺威健康的自身业务实力及未来的发展,对于市场有一定的吸引力。

扫码下载智通APP

扫码下载智通APP