兴发铝业(00098)小股东呼吁反对私有化:不舍得你离开

编者按:2017年4月24日,兴发铝业(00098)公告私有化文件,5月17日将召开法院会议及股东特别大会,5月24日则是预期股份在联交所买卖的最后日期,6月12日前寄发现金付款支票。不过,雪球上股友“Kingyu2017”发布以下文章,呼吁反对私有化,挽留兴发铝业。

要点:

★ 本文除特别注明港元外,均指人民币。

★ 私有化定价3.70港元,2016年报市盈率4.6倍,市净率0.8倍。

★ 2016年销售56亿,下半年销售33亿创历史新高。2018年销售目标85.5亿。

★ 2016年盈利3亿(每股0.80港元),如剔除因折旧方法变更增加的成本0.9亿,全年盈利约3.8亿(每股1.01港元),比上年增长41%。

★ 兴发广场今年8月竣工,假设已竣工且可转让,每股经调整资产净值5.41港元。

★ 否决私有化只需要1147万股。

一、行业

环保:铝最大的优点是可回收性强,可反复循环利用,每循环一次损失只有5~20%,从1886年商业化至今所生产的铝仍有70%在使用。因此,铝是最绿色、最环保的金属。

龙头:兴发铝业(0098.HK)成立于1984年,与凤铝铝业并列为中国最大的建筑铝型材生产商。兴发主导行业国家标准的制定,拥有业内唯一的国家认可实验室和唯一的省级重点铝型材工程技术研发中心,业内首个设立博士后科研工作站,广东省首批专利试点企业和知识产权优势企业,拥有近600项专利,4万多种产品规格型号,是中国最大的地铁机车导电铝型材供应商。

军工:兴发产品包括建筑门窗、幕墙、电子设备、机械装备、轨道交通、航天航空、船舶及高科技军工等,工业铝型材销售占比从2015年15.2%提升至2016年17.4%。

二、生产基地

凤铝在广东佛山拥有南海和三水两个生产基地,总占地80万平方米。

兴发2008年赴港上市时拥有佛山禅城和三水两地厂房,从2009年起先后在江西宜春、四川成都、河南沁阳兴建新厂,并将禅城厂房搬迁至三水扩建,至今共有四大生产基地,总占地200万平方米。

运输费用是铝型材行业的主要成本,兴发在华南、华中、华北、西南均设有生产基地,能以更小的运输半径服务当地客户,比竞争对手更具成本优势。

三、经营情况

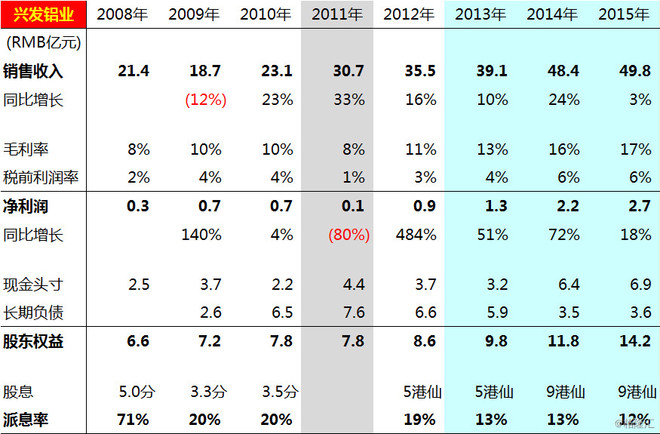

兴发于2008年3月上市,发售价2.28港元,总股本4.18亿股(至今未变),罗苏(创办人)、罗日明(行政总裁)、廖玉庆(罗苏的女婿)合共持股70%。上市后的财务数据如下:

2008~2010年,因金融风暴、禅城厂房搬迁、新建三地厂房,销售徘徊在20亿左右,盈利0.7亿。

2011年,因贷款投资新厂建设,长期负债增至7.6亿,财务成本增加113%至0.8亿,虽然销售增至31亿,但盈利0.1亿,接近亏损边缘。

为应对宏观调控和信贷紧缩,原股东在2011年7月引入广东省属大型国企广新控股集团,以每股人民币2.10元(按当时汇率约2.58港元)出让29.4%股份给广新。之后股价下行,广新2013年底权益披露,以均价1.693港元增持236万股至29.99%的要约收购上限。

2012~2015年,随着新厂产能陆续释放,销售稳定增长,盈利快速增长,财务状况持续改善。销售从36亿增至50亿(增40%),毛利率和税前利润率持续提升,盈利从0.9亿增至2.7亿(3倍),现金头寸由3.7亿增至6.9亿(增86%),长期负债由6.6亿降至3.6亿(减45%),股东权益由8.6亿增至14.2亿(增65%)。

2012~2015年股价0.96~3.76港元,市盈率2.0~5.7倍,市净率0.4~1.0倍。

四、私有化建议

2016年9月22日发出私有化建议,广新和罗苏等联合要约人以每股3.70港元回购公众股1.15亿股,约占总股本4.18亿股的27.45%,涉资3.8亿。

2017年4月24日公告私有化文件,5月17日召开法院会议及股东特别大会,5月24日是预期股份在联交所买卖的最后日期,6月12日前寄发现金付款支票。

五、2016年报

全年销售56亿增12%,盈利3亿增12%。上半年销售23亿,下半年销售33亿增44%,创半年度销售历史新高。

下半年毛利率13.9%,全年14.8%,比2015年16.7%下降1.9个百分点。年报11页解释为:主要由于本集团为维持现有客户及吸引新客户而降低加工费用所致。

年报165页指出,因为变更模具的折旧方法,使2016年销售成本增加9330.6万。如剔除该项成本,下半年毛利率16.8%,全年16.5%。

2014和2015年所得税率均为17%,以此推算该项成本约抵减盈利=9330.6×(1-17%)=7744.4万,与往年同一口径的全年盈利应为约3.8亿或每股1.01港元,比上年增长41%。私有化定价仅3.7倍市盈率。

根据私有化建议56页《独立财务顾问函件》,三家作比较的同行港股公司,市盈率平均值9.1倍,中间值7.4倍。兴发3.7倍仅为平均值的41%和中间值的50%。

六、隐蔽资产

兴发将禅城厂房迁至三水,在禅城的绿岛湖片区获得一块土地兴建总部大厦,包括30层写字楼和公寓各一栋(1~4层商业),据管理层介绍,拟大部分出售,一部分留作自用。

兴发广场位于季华路(佛山东西走向的城市主干道)和禅港路的交汇处,绿岛湖都市产业区内,2018年开通的地铁2号线绿岛湖站上盖,东边是禅城区行政服务中心,北靠绿岛湖湿地公园(湖面面积1000亩的生态休闲区)。

摘自乐居网:绿岛湖片区是佛山市政府重点发展区域,随着绿岛湖行政服务中心的启用,法恩、东鹏总部的逐渐落成,阿里巴巴、新浪等互联网巨头的先后进驻,以及本土陶瓷总部经济的支持,片区潜力无限。周边楼盘推荐:招商雍景湾均价14000元/平方米,保利翡翠公馆均价13000元/平方米,涟岸均价15000元/平方米。

根据私有化建议附录三《物业估值报告》19页,兴发广场占地面积16,961.36平方米,将于今年8月竣工,总建筑面积123,716.39平方米,其中商业17,700.37平方米(14%),办公72,738.38平方米(59%),配套4,594.60平方米(4%),地库28,683.04平方米(23%,包括750个停车位)。

2016年报净资产16.9亿(每股4.51港元),包括“存货-待售发展中物业”2.5亿,即兴发大厦的账面成本,约2055元/平方米。

根据私有化建议41页《独立财务顾问函件》,假设兴发广场于2016年12月31日已竣工且可自由转让,经调整资产净值为20.2亿(每股5.41港元),增值3.3亿。即财务顾问对兴发大厦的重估价值=2.5+3.3=5.8亿,约4688元/平方米。

按每股经调整资产净值5.41港元计算,私有化定价3.70港元市帐率为0.68。根据私有化建议56页的《独立财务顾问函件》,三家作比较的同行港股公司,市帐率平均值1.3倍,中间值1.1倍。兴发0.68倍仅为平均值的52%和中间值的62%。

七、业务前景

根据兴发官网2015年1月25日企业快讯《兴发铝业30周年庆 奏响“回家”最强音》,公司下一个三年目标是2018年销售额跨越百亿。

如按含税百亿倒算,2018年销售目标85.5亿,比2016年55.8亿增长53%,复合年增长超过20%。

建筑铝型材业务与房地产行业景气度相关,国家加大力度抑制房地产泡沫,加快形成促进房地产市场稳定发展的长效机制,未来几年房地产行业可能会进入调整期,兴发的业绩和百亿目标是否会受到影响?

本文“三、经营情况”分析的2012~2015年,正好是上一轮房价调整期,但兴发不但没有受到影响,而且销售稳定增长,盈利快速增长,财务状况持续改善。

供给侧改革对劣势企业是坏消息,但对优势企业则是好消息,优胜劣汰、强者恒强。市场环境不好,对大多数企业是坏消息,但对核心竞争力强的龙头企业则是好消息,可以藉此机会扩大市场占有。

中国市场的消费升级才刚刚开始,对高品质产品的需求会持续增加。兴发研发制造全球一流的铝型材产品,加上一带一路和雄安新区的带动,在未来两三年实现销售百亿,既是合理的目标,也是自信的表现。

八、私有化前提条件

大股东支付的私有化代价3.8亿=2016年盈利3.8亿(公众股东应占1亿,私有化后不分红),如明年实现百亿销售,预计今明两年盈利合计约10亿(公众股东应占2.7亿)。

大股东支付的私有化代价3.8亿≈公众股东2016~2018年应占盈利3.7亿。

大股东支付的私有化代价3.8亿≈兴发大厦竣工重估增值3.3亿(仅按4688元/平方米重估)。

对应调整后盈利和净资产,私有化定价3.70港元只有3.7倍市盈率,0.68倍市净率。

可见,对公众股东而言,这是一个不公平的私有化方案。

根据公告,私有化有两个前提条件,一是赞成的股数超过出席投票股数的75%,二是反对的股数低于全体独立股东持有股份的10%,即1146.98万股。

1147万股投反对票,即可否决私有化。

九、否决私有化的后果

如果私有化失败,大股东是否会转移利润、低价剥离兴发广场、甚至掏空上市公司,然后再以更低的价格私有化?

广新持有29.99%,罗苏等经营者股东合计持有42.56%,公众股东持有27.45%。董事会共12人,广新3人(不到三分之一),经营者5人(未过半数),独董4人。

广新董事:刘立斌(执董/主席,44岁,财会背景),戴锋(执董/财务总监,45岁),陈胜光(非执董,53岁,财会背景)。

经营者董事:罗苏(执董/荣誉主席,78岁),罗日明(执董/行政总裁,60岁,与罗苏共同创立兴发),廖玉庆(执董/总经理,48岁,罗苏女婿),罗用冠(执董/负责海外市场,59岁),王志华(执董,46岁)。

兴发是罗苏等经营者股东创办和经营了30多年的企业,罗苏等经营者给人的一贯印象是朴实、低调、专注。

广新是广东省属大型国企,以做强做大核心主业、核心产业、核心业务为目标。兴发属于广新三大主业之一的“矿产资源开发、金属冶炼和加工业产业”,是集团盈利最高的子公司之一。

如果私有化失败,股价下跌20%,即3港元,市盈率不到4倍,否决私有化的公众股东,是会斩仓卖出,还是趁股价打折继续增持?另外,罗苏等经营者股东为私有化准备了2.5亿港元,会不会择机增持呢?

兴发从2012年至今业绩持续增长,分红率却持续下降。国资委要求国有控股的上市公司进一步建立完善分红机制,不断提高资本投资者的回报。

因为私有化,2016年拟不分红。如果私有化失败,是否会改为分红,并提高分红率呢?

十、否决私有化的机遇

大股东提议私有化,据说是为了回归A股,获得更高的市盈率和市值,恢复兴发应有的市场地位和融资能力。但如果可以直接在港股激活股价和成交量,又何苦大费周章呢?

如果股价在私有化被否决后上涨甚至大幅上涨,大股东应该是喜闻乐见、乐得其成的。私有化不成,市值管理反而成了,塞翁失马、焉知非福。

市值超过50亿港元就能纳入深港通(以另一种方式回归A股),如果实现销售百亿,对应盈利5~6亿,50亿市值是8~10倍市盈率,还没算兴发广场的销售盈利。

现价15亿,2018年50亿,三倍股。(编辑:肖顺兰)

本文来自“雪球”,作者“Kingyu2017”

扫码下载智通APP

扫码下载智通APP