白酒行业中秋调研反馈:动销相对平稳,渠道良性健康

事项

近期市场对于中秋旺季各价格带白酒动销情况较为关注,我们走访华东、华北、华南多家经销商进行渠道调研,现反馈如下。

评论

整体观感:动销端基调平稳,渠道相对健康。整体来看今年中秋小旺季白酒销售基调相对平稳,相较去年没有明显增长主要有两方面的原因:一是八月来自然灾害等扰动下,消费预期有所下降,传统宴席等场景受到一定影响,销量相对平淡。二是去年上半年消费受压制,三季度得以补偿性反弹,同时中秋、国庆双节重叠,消费氛围更强,形成去年的高基数效应,因此虽然今年中秋小旺季动销增速相对平淡,但此前市场已有预期。渠道及价格表现方面,目前各价格带白酒渠道库存整体良性,较往年普遍相对偏低,渠道利润较高,经销商信心仍然较足,打款备货节奏正常,渠道整体属于良性健康状态,因此与往年相比,今年旺季放量后各名优酒企批价表现均更为坚挺。

高端:中秋旺季高端白酒礼赠需求属性凸显,表现理性稳健,销量以个位数小幅提升。1)茅台(600519.SH):今年中秋茅台需求景气度依然旺盛,投放8300吨加速放量,通过直营投放、实际100%开箱、加强黄牛管控等手段平抑价格,中秋期间茅台批价一度回落至2830元左右,此前市场争议的价格风险得以相对抑制。目前茅台三季度配额在节前全部清零,部分经销商已打完全年货款,中秋之后需求相对回落,国资配额有望加大投放,国庆前后价格仍有望平稳回落。2)五粮液(000825.SZ):今年打款、发货节奏好于前两年,打款整体完成度约90%+,发货完成约80%+,流通渠道打款基本完毕,库存保持1-1.5月的良性水平。普五在980元的批价水平上平稳放量,889打款完成,999打完70%+,华东以计划外发货为主;经典五粮液批价约1800元,推行411政策如期放量。3)泸州老窖(000568.SZ):公司在8月淡季以控货为主,8月底至9月初集中发货,整体打款进度90%+,发货进度80%+,高度配额内打款完毕,库存在1.5-2个月,批价稳定在900-910元,河南完成度低于全国。

次高端:基本持平,略有分化,强势品牌在强势区域表现较好,汾酒、古井相对亮眼。1)山西汾酒(600809.SH):汾酒在次高端中表现相对亮眼,打款进度接近100%,发货90%+,省内全年目标基本完成,省外河南、山东等地区回款80%+,预计9月底可完成全年目标,节奏较往年提前约1个月,全年预计超额30%完成目标。具体分产品看,玻汾和青花仍采用配额制,价格坚挺,青花放量玻汾控量,产品结构加速优化。2)洋河(002304.SZ):节前公司打款进度约90%,其中山东、安徽等市场回款表现较好,预计十月初可基本完成全年目标。梦6+和梦3水晶版实行配额制,库存不足1月,批价稳定,动销略低于预期,海天库存略高。3)古井贡酒(000596.SZ):古8以上产品动销良好,打款及发货进度分别为90%/80%,库存约2-3月相对较高,预计节后库存可能回落至2月以内,在安徽、河南等强势市场动销表现亮眼;4)今世缘(603369.SH):中秋旺季采取配额制,促销方面更为精细化,发货节奏受8月疫情影响略慢,四开批价略回落至430元,打款/发货进度约85%+/75%+,省内南京优势市场已完成全年回款。库存2个月左右略低于同期水平,疫情扰动下预计全年目标20%-25%。

投资建议

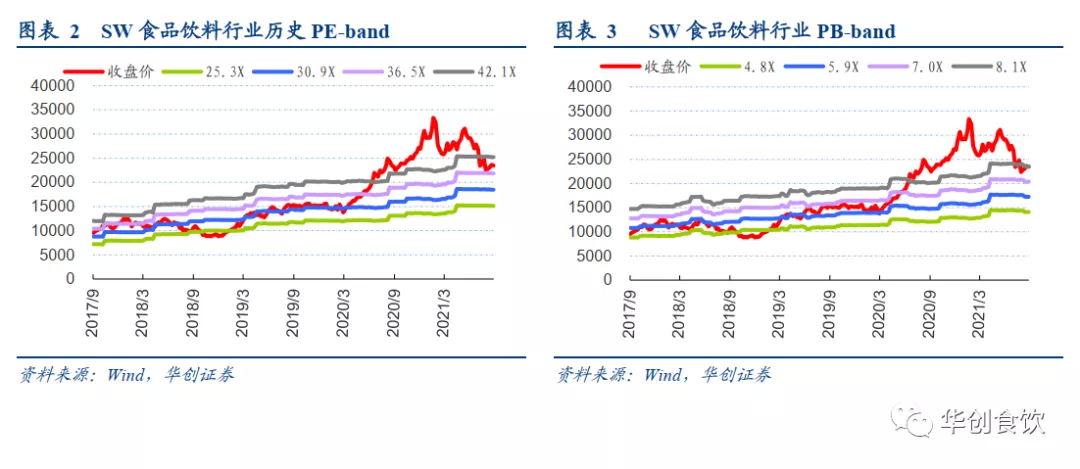

高端已至价值区间,短期二三线白酒仍具看点,区域龙头预期差更足。白酒板块近两个月的估值回落,已经包含市场对行业政策不确定性担忧的反映,从已经出台的相关政策看,更多是规范行业无序扩张,长期看政策的引导规范利好行业平稳健康发展。具体标的建议上:

从价值角度看,我们预计高端白酒确定性仍为最高,目前价格已进入中长期价值布局区间,茅、五、泸依旧是中长线价值之选,其中首推茅台;从报表加速及市场预期看,区域龙头下半年报表具有增长加速潜力,阶段性推荐古井、今世缘、洋河;从市场风格看,全国性扩张酒企汾酒、酒鬼(000799.SZ)、舍得(600702.SH)三季度回款仍较快,需要关注报表环比降速,以及三线中小酒企在招商后需要在下半年至明年巩固真实消费量,当下机会与风险兼具。

风险提示

景气度不及预期、终端需求回落等。

扫码下载智通APP

扫码下载智通APP