西部证券:美联储距离Taper或仅差一期恰到好处的非农

摘要

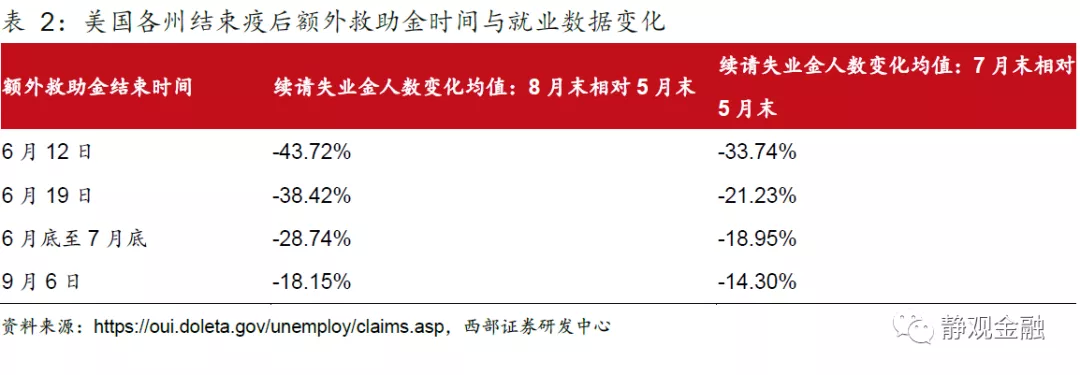

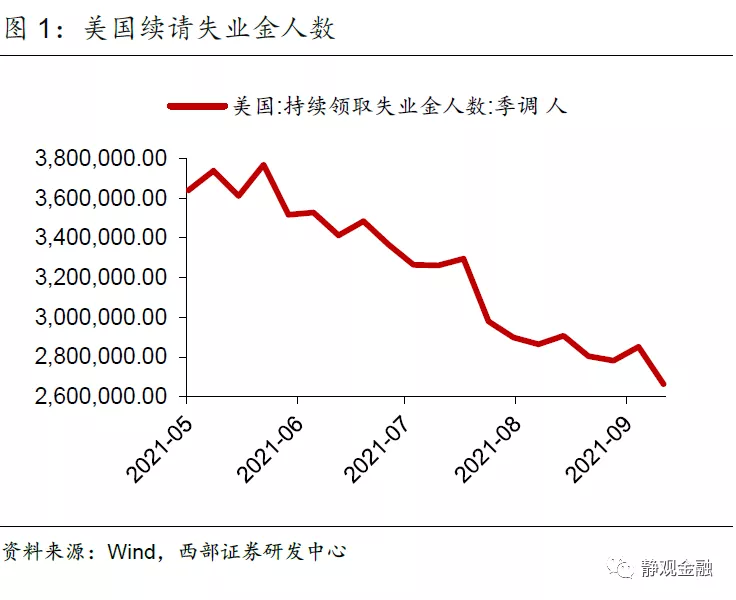

美联储距离Taper或仅差一期恰到好处的非农。美联储发布9月议息会议声明,维持联邦基金目标利率0%-0.25%不变。此外,会议声明及鲍威尔讲话几乎明示了美联储将在11月初议息会议上宣布Taper时间表的指引。那么与11月议息会议相比,本次议息会议究竟缺少了哪些Taper的条件?缺少1-2期恰到好处的非农。美联储的政策基调是“左侧预判;右侧行动”。疫情打击的主要是中低收入的服务从业者,对于美联储来说需确保该群体大部分回归就业市场才能开始减少购债。美国有27个州于9月6日才刚刚结束疫后救助,因此美联储仍需用1-2期“恰到好处的非农”证明中低收入群体已有序回归就业市场。

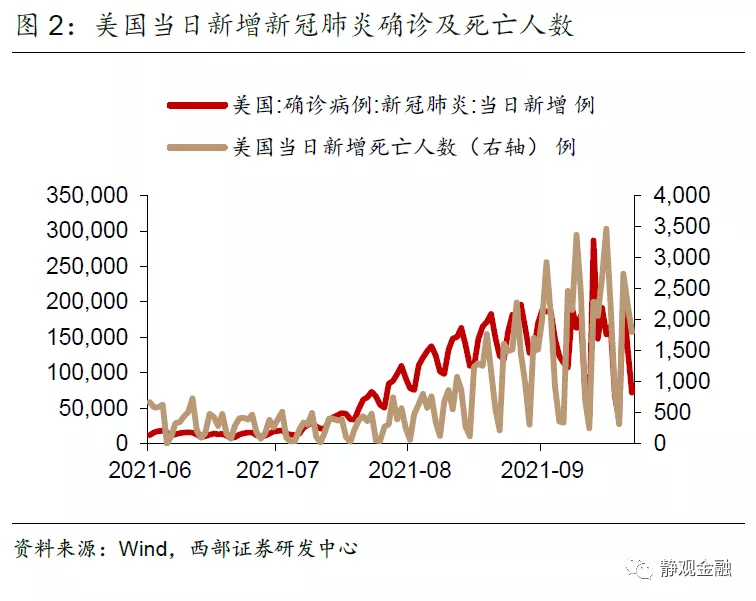

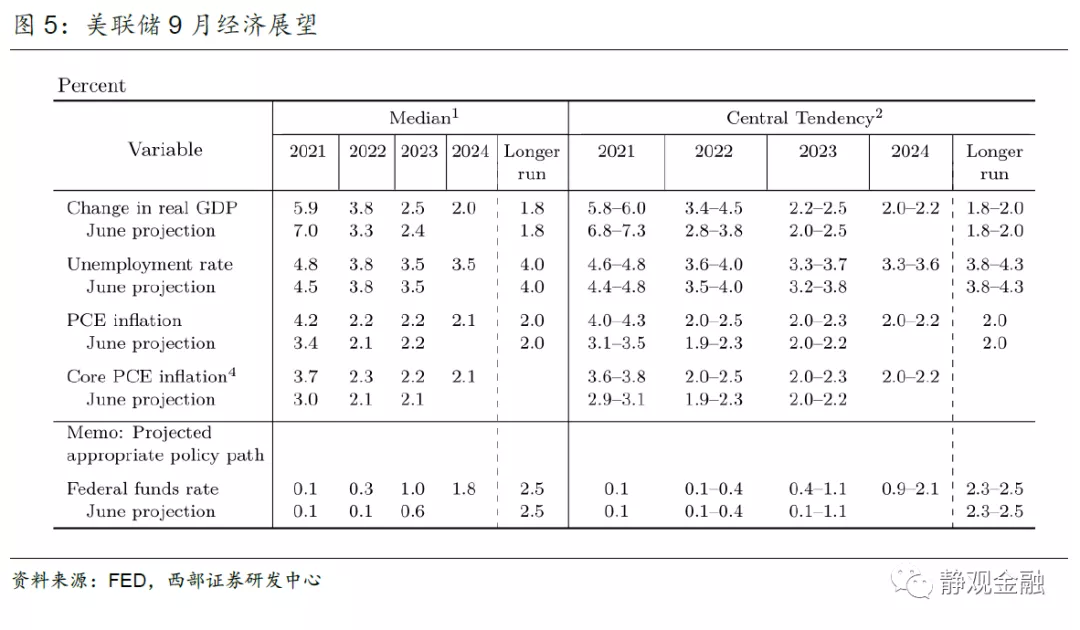

疫情扰动令美联储下调经济增长、上调通胀预期。与6月议息会议相比,本次会议中美联储大幅下调了年内经济增长且上调了通胀预期。我们认为美联储对于全年经济展望的变化大概率与Q3疫情扰动有关。但在对年内经济增长略显悲观的同时,美联储对明年的经济前景更为乐观,由此可见美联储认为疫情对经济的影响主要体现在节奏上。此外,鲍威尔在讲话中亦强调通胀压力与供应压力有关,表明他认为高通胀亦是疫情带来的结构性问题,一旦疫情消退、通胀压力亦将有所缓和。

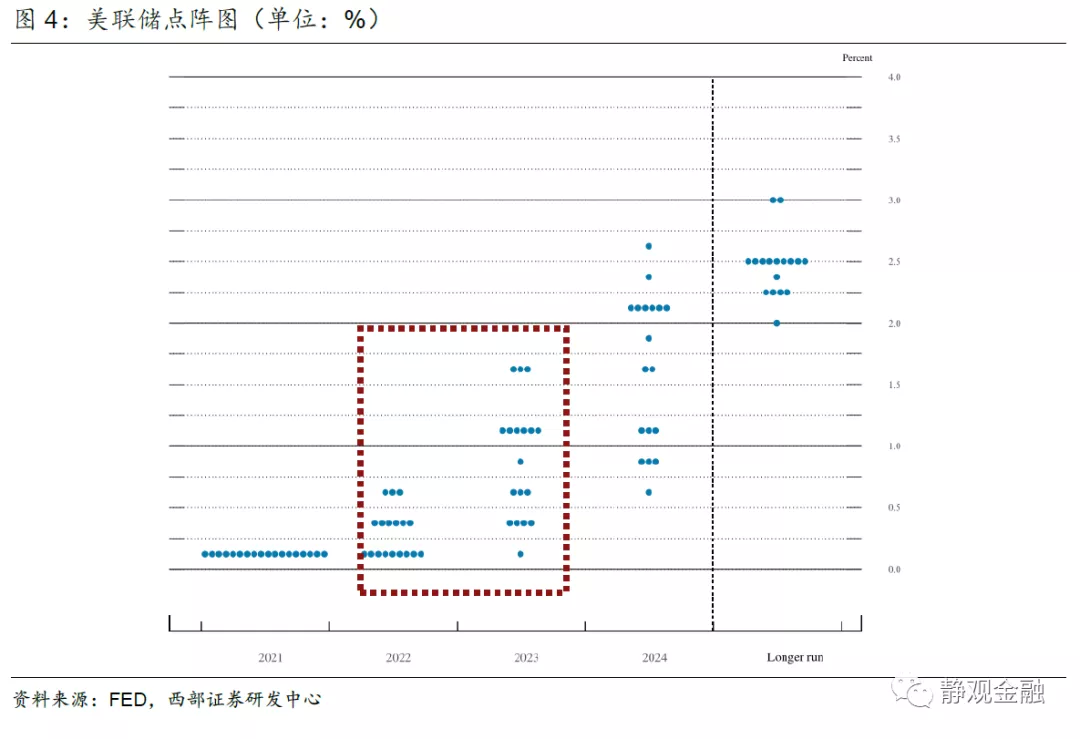

2022年会加息吗?首次加息大概率在后年。除了释放即将Taper的信号外,点阵图还显示有一半与会官员认为明年或将加息。我们认为这一信号与目前美国高通胀有关。我们在此前的报告中反复强调高通胀并非当前货币政策矛盾。通胀目标影响的是基准利率,而QE工具则与宽财政绑定,QE结束前无论通胀水平如何美联储都不会加息,否则容易引发美债曲线倒挂加剧经济下行风险。但是鲍威尔在会后讲话中提到QE有望于明年中结束,而经济展望认为明年美国核心PCE同比仍高于2%目标值。换言之,结束QE前提下的高通胀局面令明年加息成为可能。然而,市场还需考虑政治诉求。中期选举和大选年份美国政府大概率希望货币政策偏向宽松。往后看,2022年中期选举、2024年大选,因此2021年Taper、2023年加息最符合政治诉求。当然,为了给明年中期选举前预留政策空间,今年美联储给出更多鹰派信号是比较“聪明”的做法。

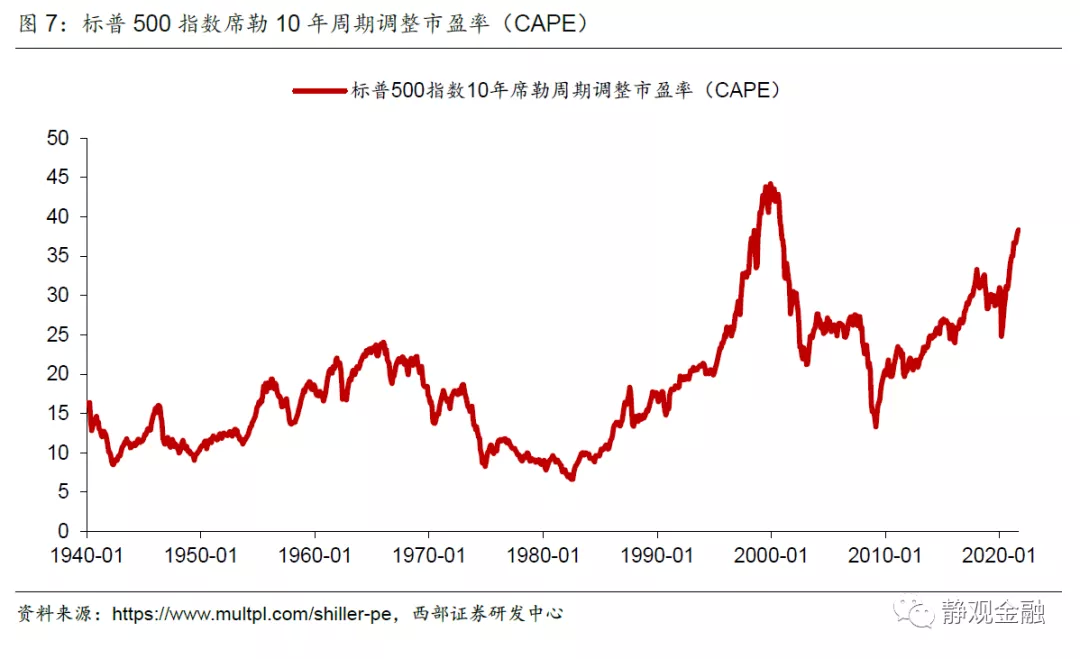

疫情降温叠加加税靴子落地将加剧高估值美股与低水位无风险利率之间的矛盾。目前美债收益率处于历史低位、标普500的10年期席勒周期调整市盈率则处理历史次高水平。往后看,疫情降温推升无风险利率、加税靴子落地掣肘EPS,Q4美股大概率迎来一波急跌。

正文

一、美联储距离Taper或仅差一期恰到好处的非农

美联储发布9月议息会议声明,维持联邦基金目标利率0%-0.25%不变。此外,尽管本次议息会议美联储并未给出削减QE时间表,但在声明中指出假若经济继续按照预期方向运行资产购买速度可能很快就会放缓。这一说法的弦外之音是11月初议息会议上美联储或将宣布Taper时间表。在议息会议后的讲话中,鲍威尔进一步确认了该说法,他表示下一次议息会议可能就会满足(减少购债的)就业与物价条件,且明年中前后结束购债是适宜的。那么与11月议息会议相比,本次议息会议究竟缺少了哪些Taper的条件呢?缺少1-2期恰到好处的非农。正如我们在9月3日报告《一份重要但不关键的就业报告》中指出的,9月FOMC并不是美联储宣布Taper时间表的好时机,但明年的中期选举令美联储不得不让市场在年内消化Taper冲击。

另一方面,明年有中期选举,美联储需要为明年中期选举预留政策空间。2013年5月22日伯南克官宣Taper后美联储并未立即行动,而是年底才给出Taper时间表,其政策意图是让资本市场在当年充分消化Taper影响以防止2014年中期选举受到货币收紧的干扰。事实上,2014年中期选举前美债收益率持续走低,对市场和国会改选提供了积极的货币环境。鉴于明年11月又将迎来中期选举,因此本期议息会议上美联储不但明示Taper即将开始甚至还在点阵图[1]中给出了明年存在加息可能、后年或有两次加息的暗示。

二、疫情扰动令美联储下调经济增长、上调通胀预期

与6月议息会议相比,本次会议中美联储大幅下调了年内经济增长且上调了通胀预期。其中,美联储将2021年GDP增长预期由7.0%下调至5.9%、将2022年GDP增长预期由3.3%上调至3.8%、将2023年GDP增长预期由2.4%上调至2.5%,并预计长期经济增长为1.8%与6月预期持平。此外,美联储将年内美国失业率预期由4.5%上调至4.8%,将2021年PCE通胀预期由3.4%大幅上调至4.2%、将2022年核心PCE通胀预期由3.0%大幅上调至3.7%。

我们认为美联储对于全年经济展望的变化大概率与Q3疫情扰动有关。但在对年内经济增长略显悲观的同时,美联储对明年的经济前景更为乐观,由此可见美联储认为疫情对经济的影响主要体现在节奏上。此外,鲍威尔在讲话中亦强调通胀压力与供应压力有关,表明他认为高通胀亦是疫情带来的结构性问题,一旦疫情消退、通胀压力亦将有所缓和。

三、2022年会加息吗?首次加息大概率在后年

正如前文所述,除了释放即将Taper的信号外,点阵图还显示有一半与会官员认为明年或将加息。我们认为这一信号与目前美国高通胀有关。我们在此前的报告中反复强调高通胀并非当前货币政策矛盾。通胀目标影响的是基准利率,而QE工具则与宽财政绑定,QE结束前无论通胀水平如何美联储都不会加息,否则容易引发美债曲线倒挂加剧经济下行风险。但是鲍威尔在会后讲话中提到QE有望于明年中结束,而经济展望认为明年美国核心PCE同比仍高于2%目标值。换言之,结束QE前提下的高通胀局面令明年加息成为可能。

然而,我们需要再次考虑政治诉求。奥巴马与特朗普时期的货币政策节奏表明只要是有政治基础的总统上任,货币政策节奏就会受政治因素驱动。比如,美联储于2010年实施QE2、2012年实施QE3、2014年虽然执行Taper但政策冲击出现在2013年、2016年大选前美联储均未实施加息。相反,2013年美联储释放Taper信号、2015年落地金融危机后首次加息靴子,上述事件均对市场造成冲击。其中,2010及2014年为中期选举年;2012及2016年为大选年。2018年中期选举年份美联储紧货币节奏偏快,上任前缺乏政治基础的特朗普就吃了大亏。换言之,中期选举和大选年份,美国政府大概率希望货币政策偏向宽松,因此需要提前(或错后)收紧货币。由此可见,2022年中期选举,2024年大选,因此2021年Taper、2023年加息最符合政治诉求。

当然,为了给明年中期选举前预留政策空间,今年美联储给出更多鹰派信号是比较“聪明”的做法。

四、两因素将加剧高估值美股与低水位无风险利率之间的矛盾

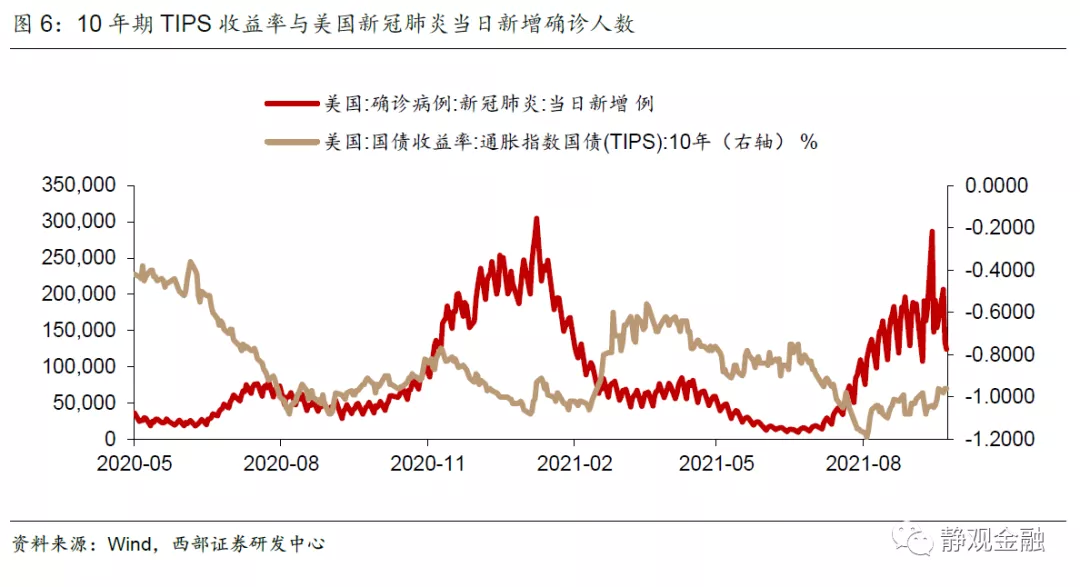

截至2021年9月22日10年期美国通胀保值债券收益率(TIPS收益率,亦相当于实际利率)仍仅为-0.96%,尽管较8月3日低点-1.19%上浮23BP但仍处历史极低水位。相反,标普500指数的10年期席勒周期调整市盈率则处于历史次高水平,仅低于2000年纳斯达克泡沫破灭前夕。这一矛盾并非不可调和,假若EPS仍继续扩张则美股仍有望再创新高。但两因素叠加下,Q4美股调整压力巨大。

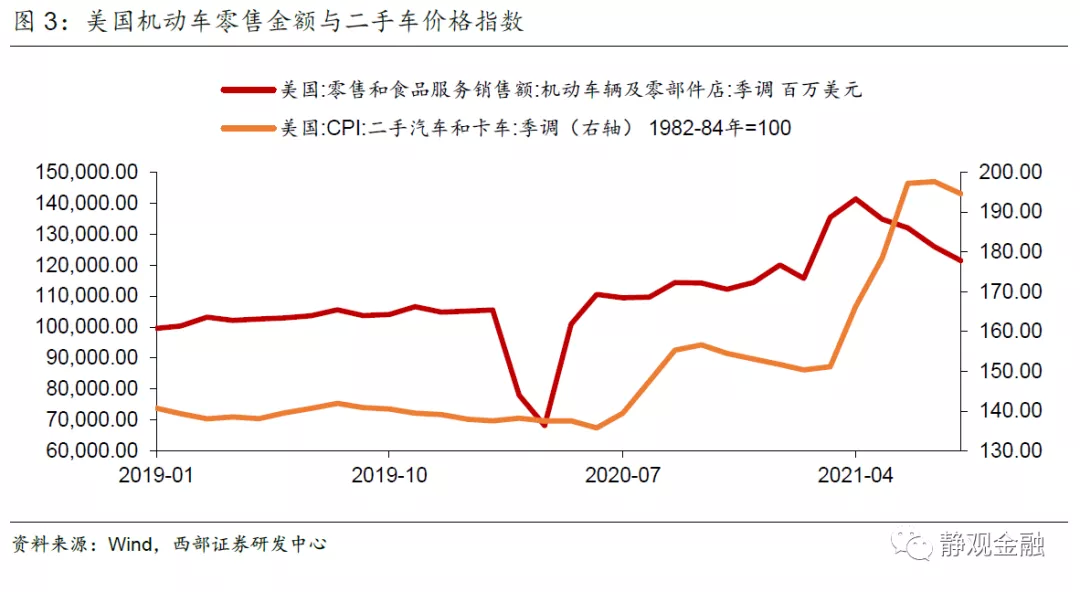

首先,如图6所示,去年以来疫情成为美国实际利率的关键驱动因素,每次疫情反弹10年期TIPS收益率就会回落、疫情降温则10年期TIPS收益率回升。9月中旬以来美国当日新增确诊人数似有回落苗头,且近期美国还在考虑11月进一步放宽国际游客入境限制,意味着疫情有望在冬季持续降温。这一变化或将令美国实际利率中枢保持上移态势并对高估值美股形成威胁。

更重要的是,我们在报告《美股头上的三座大山:Taper、加税、反垄断》中强调,10-11月美国国会通过加税政策的概率极高。一旦加税靴子落地,美股EPS将受掣肘,叠加无风险利率上升,届时美股大概率出现一波急跌。此外,由表3可知,美股虽牛长熊短,但其下跌年份非常集中地出现在每位总统上任的前两年。再考虑到明年中期选举的重要性,因此今年年内美股指数收跌的概率极高。

风险提示

(一)美国就业前景低于预期

(二)美国疫情超预期

(三)美联储货币政策超预期

本文选编自微信公众号“静观金融”,作者:张静静;智通财经编辑:赵锦彬。

扫码下载智通APP

扫码下载智通APP