鲍威尔讲话稳信心,纵使Taper箭在弦上,美股与美债收益率走出完美一致性

智通财经APP注意到,周四美股出现了奇怪的一幕,标普500指数与美债收益率齐飙,尽管鲍威尔明确表示将很快进行Tapert,并且交易员预期加息大概率提前到2022年底,但是市场情绪还是乐观的很,逢低买入再次奏效。

标准普尔500指数上涨1.2%,能源和银行等对经济敏感的股票领涨。与此同时,10年期美国国债收益率创下2月份以来的最大涨幅,达到两个月高点。

虽然这只是一天的时间,但在过去几个月,在10年期美国国债收益率连续几个月保持在低位(这是经济担忧的一个迹象)、而标普500指数却不断创下了历史新高之后,这种协同的走势是新出现的。

鲍威尔迄今为止做出的开始取消刺激措施的最强烈承诺,将成为这样一种协调的契机,这可能看起来有些奇怪,但在投资者最大的担忧是新冠病毒复苏的背景下,这可能是合理的。美联储主席缩减量化宽松的讲话中,充斥着大量经济乐观情绪,认为明年的经济增长可能强劲到足以支持加息。

FBB Capital Partners研究主管Mike Bailey在电话中表示:“鲍威尔给了你一层非常好的安慰——我们正步入正轨。”“高风险群体在周一变得紧张和过热,但现在我们看到这部分市场的温度下降了。”

其他资产周四证实了通货再膨胀交易。油价跳升至逾两个月高位,而黄金和美元等避险资产则下滑。

周四的跨资产波动还有其他原因。即便出现反弹,标普500指数也只收复了本月初跌幅的一半左右。一些权威人士看到了与2013年类似的固定收益“缩减恐慌”的迹象,当时利率在短期内大约翻了一番,达到3%。但实际收益率的显著上升表明,固定收益债券波动的背后是增长前景的改善。

鲍威尔周三表示,美联储可能会在11月开始缩减资产购买规模,并在2022年年中之前完成这一过程。此前,美联储官员透露,美联储越来越倾向于在明年加息。

Penn共同资产管理公司投资组合经理Zhiwei Ren表示,“鲍威尔说他不需要一个巨大的就业数字来才开始在11月缩减。他只需要一份合理的就业报告。这绝对是对美国经济的信心,”“他们认为经济基础良好。”

这对那些偶尔对市场经济前景感到困惑的投资者来说是一种安慰。美国目前企业盈利以前所未有的速度超出预期,但预计明年增长将大幅放缓。供应链瓶颈和工人短缺已经促使联邦快递和PPG Industries Inc.等公司下调了预期。

华尔街似乎对市场后续走势的看法并不统一。以周一为例,标普500指数出现四个月来最大跌幅。摩根士丹利策略师Mike Wilson敦促投资者做好更坏的准备,因为该指数可能较峰值下跌逾20%,而摩根大通策略师Marko Kolanovic则建议投资者逢低买入。

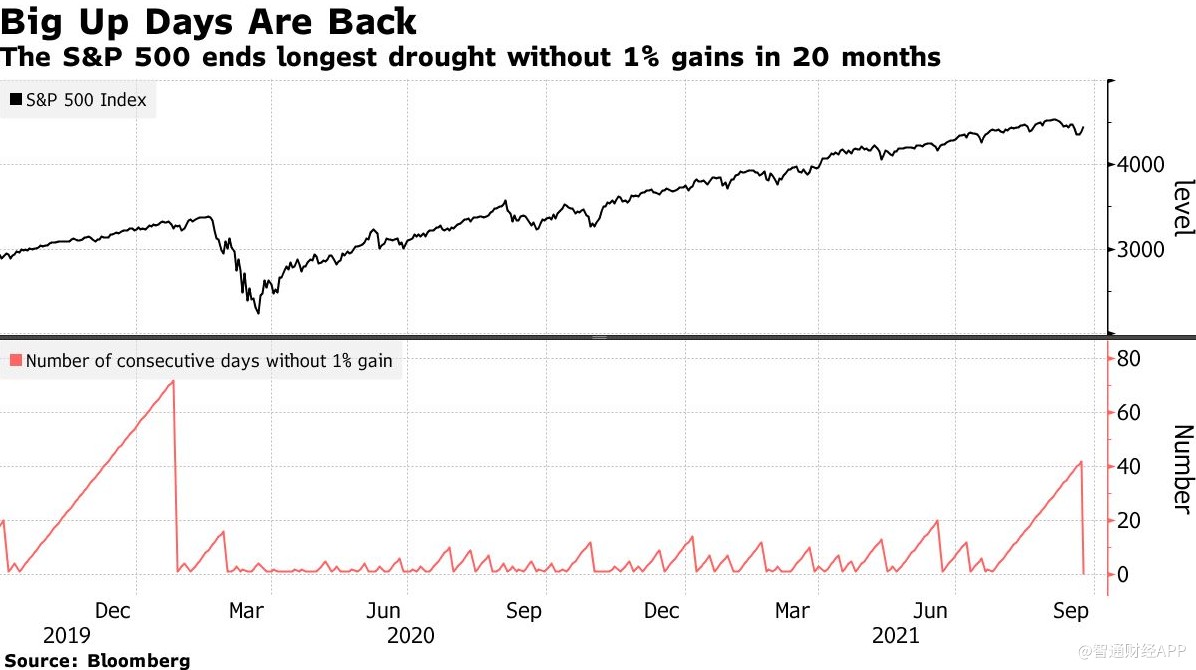

目前,市场多头占了上风,逢低买入策略再次奏效。标普500指数从峰值下跌近5%后迅速反弹。该指数自今年7月以来首次上涨至少1%,结束了连续42天没有如此大涨幅的局面,这是自2020年1月以来持续时间最长的干旱。

Huntington Private Bank首席投资官John Augustine表示:“目前,逢低买入仍适用于股市。”“通常,在债券收益率大幅波动的日子里,它通常会扰乱股市。这一次,资金从债市流向股市,似乎加速了股市的上涨。”

扫码下载智通APP

扫码下载智通APP