兴业A股策略:后续市场风格更均衡,重点布局科创成长、消费、新基建等

核心观点

未来一个阶段,市场不存在系统性风险,仓位不是主要矛盾,仍然是结构至上。1)国内经济快速下滑,但政策放松的方向已然明确。当前货币已然宽松,专项债发行也在提速,甚至房地产政策也开始微调。四季度财政、信贷将继续发力。2)此前恒大事件一度惊扰市场。但回顾过去几年包商、永煤、海航等信用风险事件,在监管层“不发生系统性金融风险”的底线思维下,最终都以点状爆破结束。3)尽管海外美欧已逼近或者进入货币边际收缩进程,但流动性整体仍较为宽松,且从海外市场近期表现来看也已逐步消化收缩的预期。

存量博弈格局之下,资金在各个板块中来回涌动,带来今年市场风格的快速轮动、切换、“跷跷板”效应显著,当前资金开始从周期资源品板块转而寻找新的进攻方向。在经历一波供需缺口加大带来的趋势性的上涨后,随着国内经济快速下滑、资源品板块需求端将逐渐下行,四季度尤其是中后期周期股行情或面临更明显的调整、分化,资金也因此开始从周期资源品板块去寻找新的进攻方向

后续市场风格更均衡,重点布局三个方向:1)科创成长:经历8月以来的颠簸调整后,科创成长板块已从之前的亢奋中,再次回到一个可以逢低布局、底部挖掘的位置。并且,孟晚舟回国、中美关系或进入阶段性缓和期,将提振整个科创大方向的情绪。中长期,科创长牛方兴未艾,其代表的“硬科技”属性最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。2)消费:首先,经历年初以来的大幅调整后,消费板块估值已到了相对合理的区间。并且板块年底将迎来估值切换,行业的政策风险也有望缓和。3)新基建:经济快速下滑、稳增长压力加大、年底实物工作量逐渐落地之下,以5G基站、人工智能、工业互联网、大数据中心、特高压、充电桩和城际轨交等为代表的新基建有望成为财政重点发力的方向。

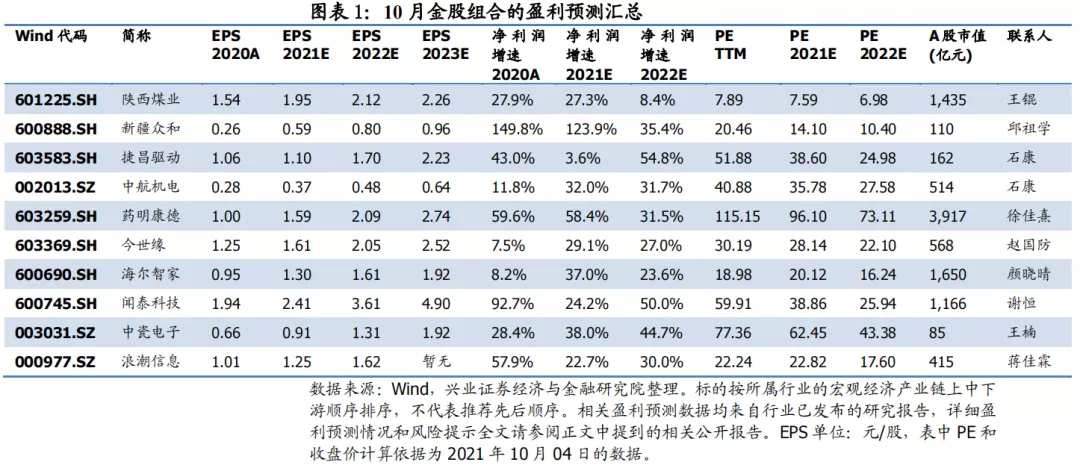

根据各行业推荐,我们精选了2021年10月的金股组合:陕西煤业、新疆众和、捷昌驱动、中航机电、药明康德、今世缘、海尔智家、闻泰科技、中瓷电子、浪潮信息。(标的按所属行业的宏观经济产业链上中下游顺序排序,不代表推荐先后顺序)。相比9月组合,我们保留了陕西煤业、新疆众和、中航机电、药明康德,调入了捷昌驱动、今世缘、海尔智家、闻泰科技、中瓷电子、浪潮信息。

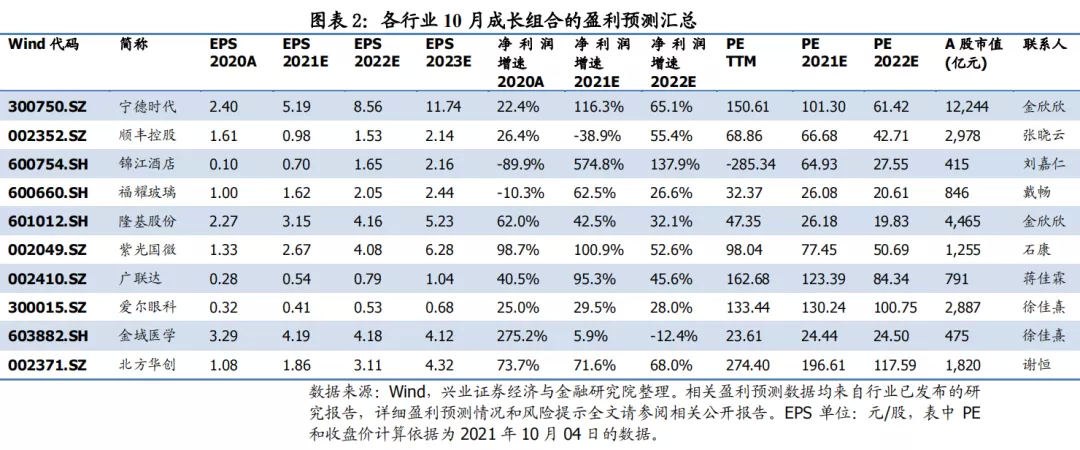

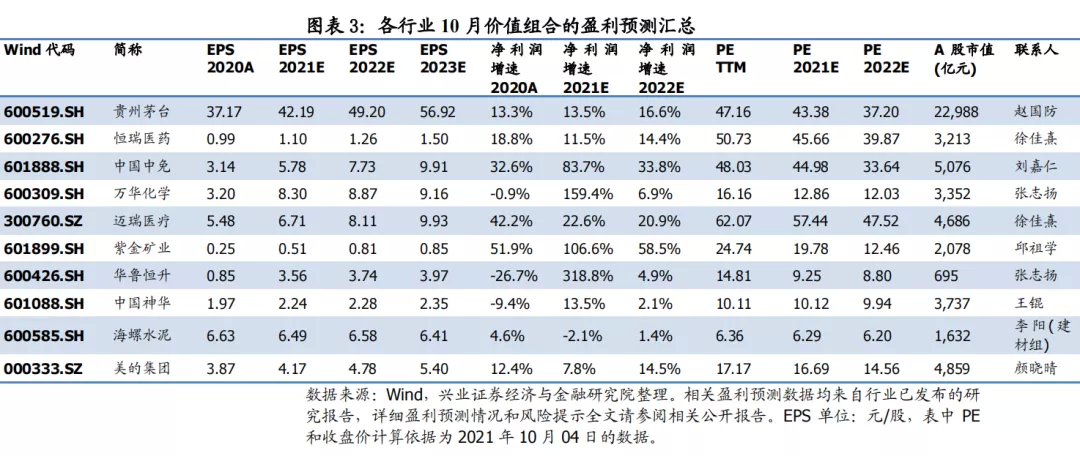

同时,根据行业推荐,我们精选并调整了10月的成长组合和价值组合。

成长组合包括:宁德时代、顺丰控股、锦江酒店、福耀玻璃、隆基股份、紫光国微、广联达、爱尔眼科、金域医学、北方华创。

价值组合包括:贵州茅台、恒瑞医药、中国中免、万华化学、迈瑞医疗、紫金矿业、华鲁恒升、中国神华、海螺水泥、美的集团。

风险提示:本报告中涉及的行业观点及标的研究内容全文均整理自已发布的报告,完整的研究观点和风险提示请参阅正文中提到的相关研究报告全文。

报告正文

策略:市场不存在系统性风险,并且积极信号也正在出现——近期市场观点(张启尧)

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调科创长牛,科创板行情。此后近半年,创业板指、科创板等新兴成长方向持续领涨。7月中旬开始,我们前瞻提示“夏日避暑”、“科创进入颠簸布局期”,之后市场如期震荡、分化、扩散。8月下旬我们反复强调“不存在系统性风险”、“市场将进入百花齐放”,之后也如期演绎。

未来一个阶段,市场不存在系统性风险,仓位不是主要矛盾,仍然是结构至上。1)国内经济快速下滑,但政策放松的方向已然明确。当前货币已然宽松,专项债发行也在提速,甚至房地产政策也开始微调。四季度财政、信贷将继续发力。2)此前恒大事件一度惊扰市场。但回顾过去几年包商、永煤、海航等信用风险事件,在监管层“不发生系统性金融风险”的底线思维下,最终都以点状爆破结束。3)尽管海外美欧已逼近或者进入货币边际收缩进程,但流动性整体仍较为宽松,且从海外市场近期表现来看也已逐步消化收缩的预期。

存量博弈格局之下,资金在各个板块中来回涌动,带来今年市场风格的快速轮动、切换、“跷跷板”效应显著,当前资金开始从周期资源品板块转而寻找新的进攻方向。在经历一波供需缺口加大带来的趋势性的上涨后,随着国内经济快速下滑、资源品板块需求端将逐渐下行,四季度尤其是中后期周期股行情或面临更明显的调整、分化,资金也因此开始从周期资源品板块去寻找新的进攻方向。

后续市场风格更均衡,重点布局三个方向:1)科创成长:经历8月以来的颠簸调整后,科创成长板块已从之前的亢奋中,再次回到一个可以逢低布局、底部挖掘的位置。并且,孟晚舟回国、中美关系或进入阶段性缓和期,将提振整个科创大方向的情绪。中长期,科创长牛方兴未艾,其代表的“硬科技”属性最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。2)消费:首先,经历年初以来的大幅调整后,消费板块估值已到了相对合理的区间。并且板块年底将迎来估值切换,行业的政策风险也有望缓和。3)新基建:经济快速下滑、稳增长压力加大、年底实物工作量逐渐落地之下,以5G基站、人工智能、工业互联网、大数据中心、特高压、充电桩和城际轨交等为代表的新基建有望成为财政重点发力的方向。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

后文列示的10只金股组合标的按所属行业的宏观经济产业链上中下游顺序排序,不代表推荐先后顺序。

陕西煤业(601225.SH):煤价上涨叠加成本优势,吨煤净利大幅增长(王锟)

煤炭售价上涨,成本有效管理,吨煤净利同比增长215元。2021H1公司实现煤炭产量7018.6万吨,同比+21.1%;实现煤炭销量1.37亿吨,同比+29.2%;其中,自产煤销量6930.9万吨,同比+22.7%,占比50.7%,公司煤炭板块呈现产销齐升的状态。报告期内,公司煤炭综合售价500.5元/吨,同比+49%;其中,自产煤坑口价453.2元/吨,同比+44.9%;原选煤单位完全成本238.3元/吨,同比+22.4%;自产煤吨煤利润214.9元,同比+82%,吨煤净利率47.4%,同比+9.7个百分点。

二季度投资收益大幅改善。2021H1,公司实现交易性金融资产收益7.13亿元;其中,二季度交易性金融资产收益为10.93亿元,环比增长14.73亿元。报告期内,公司实现投资收益10.88亿元;其中二季度投资收益6.44亿元,环比一季度增长2亿元,增幅31%。当前煤炭供需处于紧平衡,煤价预计维持高位。公司长协煤占比约50%,煤炭综合售价具备足够弹性,叠加公司对的成本的良好管控,公司吨煤利润充分释放。同时,公司投资能力凸显,投资收益贡献客观利润,给公司业绩带来额外增量。

风险提示:经济增长失速、政策调控风险、煤价大幅下行、项目建设不及预期等。

新疆众合(600888.SH):股权激励绑定核心团队,业绩考核目标高增长彰显发展信心(邱祖学)

铝价持续高歌猛进,电极箔量价齐升,预计涨价效应将在下半年凸显。公司拥有全球最大高纯铝生产基地,一次高纯铝年产能18万吨,高纯铝产能5.5-6万吨,电子铝箔年产能3.5万吨,化成箔年产能2300万平方米。截至9月10日沪铝收盘价已涨至23240元/吨,刷新2006年以来新高,年初至今收盘均价18255元/吨,同比上涨4789元/吨。公司上游拥有自备电厂,用于配套下游电解铝生产,成本相对稳定,铝价上涨将抬升公司整体盈利水平。公司电极箔扩产1500万平项目于今年上半年部分达产、将于2022H2完全投产,且高端产品研发及销售取得进展,公司完成5G电容器产品开发,同时将受益新能源汽车、光伏及风电等领域需求放量电极箔产品价格有望同比上涨,电极箔业务有望迎来量价齐升,公司下半年业绩有望持续同、环比大幅增长。

配股扩产项目受益半导体及航空航天发展机遇,参股天池能源有望增厚投资收益。公司2021年配股项目将扩建高纯铝产能1.5万吨、超高纯铝基溅射靶坯500吨(应用于半导体芯片、平板显示器等)、强高韧铝合金大截面铸坯3000吨(应用于航空航天领域),扩产项目的高毛利率将为公司业绩带来高弹性。公司参股天池能源将受益于煤炭、发电业务持续向好,同时新建的准东100万吨/年高纯硅项目已经环评公示,未来有望迎来更大发展空间,增厚公司投资收益。

风险提示:铝价格大幅下跌,公司募投项目进展不及预期;电极箔下游需求增长不及预期等。

捷昌驱动(603583.SH):净利率有望逐季改善(石康)

公司2021H1公司实现营业收入10.08亿元,同比增长19.09%;归母净利润1.54亿元,同比下降37.65%。单季度来看,2021Q2公司实现营业收入5.57亿元,同比增长10.07%;归母净利润0.89亿元,同比下降53.44%。欧洲市场保持高速增长,升降桌B端市场逐渐修复。2021H1公司营业收入保持稳健增长,但需考虑汇率变动对营收同比口径的干扰。根据央行数据,2020Q1、Q2美元兑人民币中间价季度均值分别为6.98、7.08,2021Q1、Q2美元兑人民币中间价季度均值分别为6.48、6.46,同比分别下降7.16%、8.76%;根据公司招股书披露,2018年北美营收约占公司总营收比例约60%,则因汇率变动对2021Q1、Q2营收同比口径的影响分别为4.3%、5.3%。

分地区营收来看,2021H1公司欧洲全资子公司JIECANG EUROPE GMBH实现营业收入1.38亿元,同比增长128.48%,欧洲市场突破卓有成效。根据公司公告,2021年7月6日公司并表LEG,LEG将作为公司在欧美市场高端品牌的代表,树立公司全球高端品牌形象,同时提升公司技术和渠道实力,公司全球市场占有率有望显著提升。2021H1公司应收账款余额2.33亿元,较2020年末增长58.84%,主要系二季度项目类客户订单增加所致,随着全球疫苗普及率的提高,欧美国家逐渐恢复正常公司办公,升降桌B端市场有望逐渐修复。

2021Q2利润率环比改善,运营管理效率持续提升。2021Q1、Q2公司毛利率分别为30.62%、29.12%,分别同比下降3.8、25.99个百分点;2021Q1、Q2净利率分别为14.19%、15.99%,分别同比下降1.79、21.98个百分点,2021Q2毛利率环比下降1.5个百分点,净利率环比提升1.8个百分点。

主要原因:①2020年3-7月公司升降桌对美销售获得关税豁免;②2020Q2公司收到部分关税豁免退税;③2021Q1、Q2公司主要原材料及海运费用大幅上涨,同时关税自2020年8月复征。针对原材料价格,以钢材为例,选取“市场价:螺纹钢:HRB400 Φ16-25mm:全国”以及“兰格钢铁:价格:热轧卷/冷轧卷/综合钢价”来看,2021Q1价格相比2020Q4涨幅约15%,2021Q2价格相比2020Q4涨幅约35%。公司在二季度原材料价格环比大幅提升的背景下,逆势实现净利率环比提升1.8个百分点,二季度运营管理效率显著提升。展望下半年,随着原材料价格见顶回落,以及成本压力逐渐向下游传导,下半年公司净利率或逐季改善。

风险提示:马来西亚工厂投产不及预期;运费持续上涨;新业务开拓不及预期风险。

中航机电(002013.SZ):营收利润高位增长,预收货款提升六倍(石康)

公司发布2021年半年报:营收78.62亿元,同比增长50.97%;归母净利润5.29亿元,同比增长53.21%,位于预告区间中上水平(预告增速40%-60%);扣非后归母净利润4.88亿元,同比增长84.70%;截至报告期末,公司合同负债22.17亿元,全部为预收货款,较期初增长597.06%。分季度看,2021Q2,公司实现营收42.82亿元,同比增长36.72%,环比增长19.63%;归母净利润3.18亿元,同比增长13.47%,环比增长50.99%。

分产品看,2021年上半年公司航空军品业务实现营收60.20亿元,同比增长53.66%,占公司总营收的76.57%;非航空产品实现营收18.11亿元,同比增长42.98%,其中汽车制造业营收9.42亿元,同比增长22.82%,其他制造业8.69亿元,同比增长73.93%。

报告期内,公司整体毛利率为20.27%,同比减少1.11pct,其中二季度毛利率20.60%,同比减少1.86pct,较一季度增加0.73pct;净利率为7.13%,同比增加0.34pct,其中二季度净利率7.86%,同比减少1.66pct,环比增加1.61pct。

报告期内,公司期间费用9.44亿元,同比增长25.32%,期间费用占营收比重12.01%,同比减少2.46pct;其中研发费用3.08亿元,同比增长70.09%,研发投入占营业收入3.91%,同比增加0.44pct。

报告期内,公司向中航工业下属企业及其科研单位出售商品关联交易预计金额为100亿元,较去年同期增长42.86%,实际发生金额44.19亿元,同比增长77.05%

据公司2021年7月3日公告,由于公司上半年市场开拓力度不断加强,业务大量增长,集中收到客户大额预收货款(期末合同负债22.17亿元,全部为预收货款),现根据公司日常关联交易执行情况,基于公司发展需要,公司调增2021年日常关联交易部分预计额度,其中存款限额(每日存款最高额)从50亿元上调至150亿元,或预示下半年收到客户大额预收货款有望持续增加。

风险提示:军用航空订单波动,非航空产品市场需求不及预期。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年08月26日发布的《中航机电(002013):营收利润高位增长,预收货款提升六倍》等相关报告

药明康德(603259.SH):CDMO及中国区实验室服务表现亮眼(徐佳熹)

公司作为国内CRO领军企业,全产业链、客户资源、质量效率等优势明显。短期来看,预计公司2021全年将延续上半年优秀的业绩表现,收入增速将有望保持35%以上。展望未来,中国区实验室服务业务及CMO/CDMO业务收入预计均将保持稳定较快增长,同时公司积极发展潜力业务,一体化服务平台、临床CRO、细胞和基因治疗CTDMO等业务均将成为新的增长点,为公司未来业绩增长提供弹性

风险提示:业绩不及预期风险;新订单获取不及预期风险;投资收益波动风险。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年08月16日发布的《药明康德(603259):Q2延续高速增长,CDMO及中国区实验室服务表现亮眼》等相关报告。

今世缘(603369.SH):V系高增、四开焕新,品牌势能持续向好(赵国防)

全年开门红高确定性,中长期路径清晰追求150亿。短期来看,21H1预计V系翻倍以上增长,四开升级基本完成切换,已形成420-440-470的价格体系,市场地位仍高于水晶梦3;当前疫情基本得控,随着中秋旺季临近预计经济活跃度持续向好,区域酒三四季度仍有望持续超预期,尤其是结构升级会带来利润高增,全年大概率取得开门红;中长期来看,“十四五”规划路径清晰,值得期待:1)分品牌,做强次高端基本盘,理性谋划K系列提升,启动V系攻坚,预计V系在十四五末占比达到25%;2)分区域,省内精耕、省外突破,其中省外打造5-7亿元级样板省份市场,并以京津冀、珠三角、长江经济带为重点,培育亿元级市场;3)品牌和渠道管理,注重文化渗透,构建特色营销推广模式,保证商家合理利润推广厂商命运共同体建设。

21H1高增兑现,V系翻倍以上增长、四开升级基本完成切换,当前疫情基本得控,随着中秋旺季临近区域酒三四季度仍有望持续超预期,21全年开门红高确定性。中长期K系稳增确保基本盘、V系高增带来利润弹性、省外拓展打开增长空间,低调务实的今世缘将再次通过业绩证明自己。

风险提示:食品安全风险、宏观经济风险、省外开拓不达预期风险等。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年08月24日发布的《今世缘(603369):V系高增、四开焕新,品牌势能持续向好》等相关报告。

海尔智家(600690.SH):内外销延续高增长,盈利改善空间广阔(颜晓晴)

公司发布2021年中报。2021上半年公司收入1116.19亿元,同比+16.6%,较19年同期+12.8%,归母净利润68.52亿元,同比+146.4%,较19年同期+33.03%。Q2单季收入568.5亿元,同比+ 8.1%,较19年同期+11.6%,归母净利润38.0亿元,同比+ 122.1%,较19年同期+26%。剔除卡奥斯出表影响,21H1收入同比+27.2%,较19年同期+22.7%。

内外销齐增,卡萨帝延续高端竞争优势。2021H1中国区收入同比+29.9%,剔除卡奥斯出表影响,同比+55.7%,空冰洗收入同比分别+31.7%/+30.7%/+24.4%。卡萨帝收入同比+74.4%,在各品类收入占比进一步提升。21H1海外业务收入569.16亿元,同比+23.4%,其中美国/欧洲/澳新/南亚/东南亚收入同比分别+19.8%/+34.9%/+38.6%/+44.9%/+39.26%。新品类扩张收效良好,GEA旗下高端品牌Café、Profile及 Monogram增长迅速,美国市场收入增速创历史新高。

产品结构及运营效率优化,H1毛利率大幅提升。原材料成本压力下,公司调整产品结构优化供应链效率,H1毛利率30.1%,同比+2.1pct;净利率6.2%,同比+2.4pct。公司运营效率提升,21H1销售/管理费用率同比分别-1.6/-0.7pct,21上半年公司收入增长与运营效率持续优化,经营活动现金流量净额为84.24亿元,同比+89.68亿元,经营质量良好。

公司经营改善已连续四个季度兑现,在外部环境承压下凭借高端定位和效率优化表现优于行业。长期看,卡萨帝夯实国内高端市场垄断地位,海外营收与盈利均处于良性上行通道,未来具备充足想象空间。

风险提示:原材料价格继续上涨,海外需求不及预期等。

闻泰科技(600745.SH):车规产能扩充叠加产品结构改善,未来成长空间广阔(谢恒)

受益海外品牌电动化智能化,车规半导体持续景气。公司半导体业务由安世集团贡献,汽车、工控、移动、PC、消费的收入占比分别为45%、22%、22%、6%、5%。受益于海外品牌电动化智能化帷幕的开启,车规级功率芯片持续供不应求,公司半导体收入快速成长。公司在上半年产能相对增长有限的情况下,积极优化产品结构,增加高压产品占比,100V 以上的 Mosfet 料号已经超过100种,带动整体均价提升。

车规芯片供不应求+产品优化,半导体盈利创新高。2021上半年公司毛利率16.18%,其中第二季度毛利率16.78%,环比提升1.23pct。虽然ODM业务受到上游手机芯片缺货涨价,但是汽车芯片毛利率显著改善,带动2季度毛利率整体稳中有升。其中,2021上半年公司半导体业务的毛利率为 35.06%,盈利能力达到历史最高水平,主要因为车规级芯片持续缺货情况下产品价格有所上涨,同时公司积极拓展高压产品比例,加强逻辑、模拟、功率 Mos 等高毛利产品的产能和料号扩充,也带来更好的利润率表现。

有产能增加叠加Newport产能导入,未来成长空间广阔。今年全年公司规划资本性支出18.4亿元,主要扩大德国汉堡晶圆厂产能,目前新增8寸晶圆产线已顺利投产运营,将在下半年持续释放产能,满足下游车规工控快速增长的需求。安世集团在近期完成了对英国晶圆厂Newport的收购,Newport 晶圆厂在车规级 IGBT、功率 MOSFET、模拟芯片和化合物半导体等领域的产能和工艺能力,通过和公司前期的储备协同,有望快速推出自有高压MOS、IGBT等产品,带来整体产能和盈利大幅提升。另外,公司控股股东闻天下投资的上海临港12寸车规级晶圆项目也已经全面开工建设,未来将成为支撑公司半导体产能扩充的重要来源。

风险提示:新产品上市进度不及预期,行业竞争恶化,下游需求疲软本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年08月29日发布的《闻泰科技(600745):车规产能扩充叠加产品结构改善,未来成长空间广阔》等相关报告。

中瓷电子(003031.SZ):新业务如期爆发,电子陶瓷外壳龙头启航(王楠)

业绩增长符合预期,消费电子新业务如期爆发:2021年上半年,通信业务延续高增长,消费电子新业务呈爆发式增长趋势,扣非归母净利润高增长,和收入增速基本同比,整体业绩符合预期。

分业务看①2021H1通信器件用电子陶瓷外壳营收同比增长43.95%至3.76亿元,占比75.87%,毛利率同比提升1.67pct至31.24%,公司光器件陶瓷外壳性能逐渐赶超海外巨头,份额正持续提升,在5G需求下滑背景下逆势高增长;无线功率器件/三代半导体(GaN功率管、LDMOS功率管等)陶瓷外壳率先量产,主要客户包括中国电科、英飞凌、恩智浦等,技术和产品实力得到国内外巨头认可,已有规模收入,预计实现快速增长,带动通信业务毛利率提升。

②2021H1消费电子陶瓷外壳及基板营收同比增长300.12%至4087万元,如期爆发式增长,公司加速消费电子陶瓷外壳(包括声表类晶振、3D传感模块、SAW滤波器等下游产品)业务拓展,成效显著,IPO募投项目全部为消费电子,三年达产目标产能44亿只,产值空间大,新的消费电子产线正加速建设中,夯实未来高增长基础。

③IGBT(高端氮化铝材料已小批量,通过国内IGBT模块厂商认证)、激光雷达/毫米波雷达(研发)等汽车用陶瓷外壳新产品技术准备充分,预计将逐渐放量。

2021H1汽车电子传统产品营收同比增长30.09%至5128万元,毛利率同比提升2.63pct至21.43%。上半年产能瓶颈对公司高增长趋势有所限制,目前公司订单饱满,加班加点满足客户需求,伴随后续产能逐渐释放,预计季度经营趋势将继续向好。消费电子/功率器件/三代半导体/IGBT等新业务有望先后快速放量,打开未来长期成长空间。

产品高壁垒驱动确定性高成长,经营管理机制灵活:公司持续加大研发投入,2021H1研发费用为6328万元,同比增长67.11%,研发费用率同比提升2.04pct至12.75%,继续夯实国内各细分领域电子陶瓷外壳“拓荒者”的技术优势。电子陶瓷外壳特别是光器件产品壁垒很高,是典型的高端功能陶瓷(多层陶瓷结构,每层需要印刷电路、打孔)。首先,决定材料性能的配方是最关键壁垒,公司技术直接传承十三所(原河北半导体所);

其次,产品需要跟随光模块速率升级,性能要求逐渐提升,且光模块种类多,需要深度定制,仿真设计也是区别于其他陶瓷外壳的重要步骤;最后,和所有电子陶瓷外壳一样,精密制造的生产工艺也有很多know-how。公司各系列产品几乎没有国内竞争对手,已构筑强大的技术研发平台;因为光器件陶瓷外壳对于层数、电路复杂度、陶瓷金属共烧结技术要求更高,所以从光器件向消费电子等新业务拓展技术难度小,新业务预计持续顺利拓展。经营管理层面,高管和核心技术骨干合计持股7%左右,和同类企业比,激励充分,积极、灵活的经营管理机制为新业务扩张保驾护航。

对标京瓷,长期成长空间大:长期来看,芯片在高频高压等苛刻环境下工作的类别有望逐渐增多,电子陶瓷外壳市场“蛋糕”将持续做大。中期来看,随着新能源汽车、物联网和消费电子等下游应用的持续增长,市场规模将继续扩张,公司长期成长空间广阔。我们预计2020年电子陶瓷外壳产品全球市场规模约为300亿,2020年日本京瓷陶瓷外壳相关产品收入162亿,我们测算公司可达产品市场(有产品、有客户)规模约为220亿元。作为国内电子陶瓷外壳业务在各个领域的拓荒者,公司从光芯片向消费电子、功率器件/三代半导体、IGBT、激光雷达等领域顺利拓展,对标日本京瓷,长期空间巨大!

风险提示:技术研发偏离、滞后风险;国际贸易摩擦相关风险;行业竞争加剧风险;产业政策变化风险。本章内容自先前已发布的研究报告整理概括,相关报告及风险提示全文请参阅2021年08月24日发布的《中瓷电子(003031):新业务如期爆发,电子陶瓷外壳龙头启航》等相关报告

浪潮信息(000977.SZ):服务器迎景气拐点,公司有望持续高增长(蒋佳霖)

服务器迎景气拐点,公司有望持续高增长。政务云:数据中心将充分享受新基建政策红利,景气度有望加速向上。公有云:亚马逊、阿里、腾讯等公有云厂商2019年云业务高增,资本开支拐点确立。除此外,叠加边缘计算、AI等拉动,服务器行业需求有望持续景气向上。公司为国内第一、全球第三服务器厂商,规模效应将愈发显著,行业景气向上叠加公司规模效应将保障公司较快发展。

风险提示:下游客户扩产不及预期;国产替代进展不及预期;公司产品研发不及预期等。

10月成长组合与价值组合结合行业推荐,我们整理了2021年10月的成长组合和价值组合如下:

扫码下载智通APP

扫码下载智通APP