浙商证券:防疫现曙光,投资新机会

常态化疫情防控下,看待生产、治疗、预防和检测的投资机会

在全球小分子新冠治疗药临床结果陆续披露之际,我们认为:疫情向“流感化”、“常态化”转变,检测-预防-治疗向闭环转变,这种判断下,防控趋于常态化,新冠疫苗、治疗性药物(特别是更加便利的口服小分子药物使用普及)在全球疫情控制中的作用有望强化,同时考虑中国在相关产品供应链中的参与情况,我们建议从生产、治疗、预防和检测等四个维度看待投资机会。

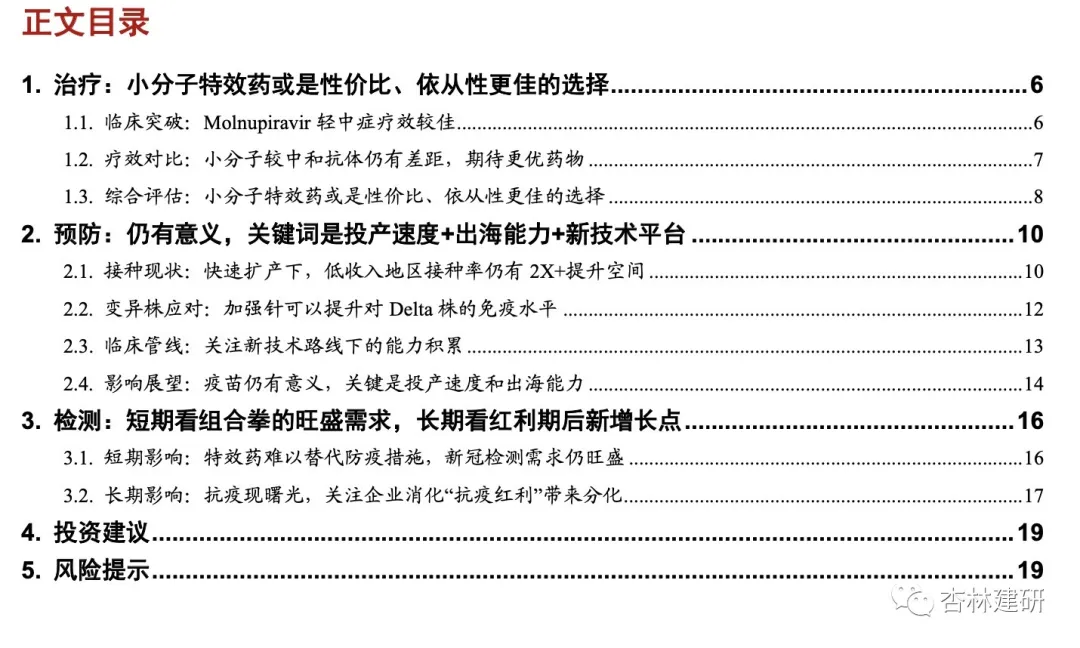

治疗:小分子特效药或是性价比、依从性更佳的选择

①临床突破:Molnupiravir轻中症疗效较佳。2021年10月1日,默沙东(MRK.US)与Ridgeback公告其合作开发新冠治疗小分子药物Molnupiravir治疗轻度至中度新冠肺炎患者临床三期试验中期数据,Molnupiravir显著降低住院或死亡率50%,这也就意味着居家口服就可能大幅阻止新冠向重度进展,特别是对于变异株也有效果,既然如此,我们认为该药有望加速新冠“流感化”的进程,疫情防控趋于常态化。

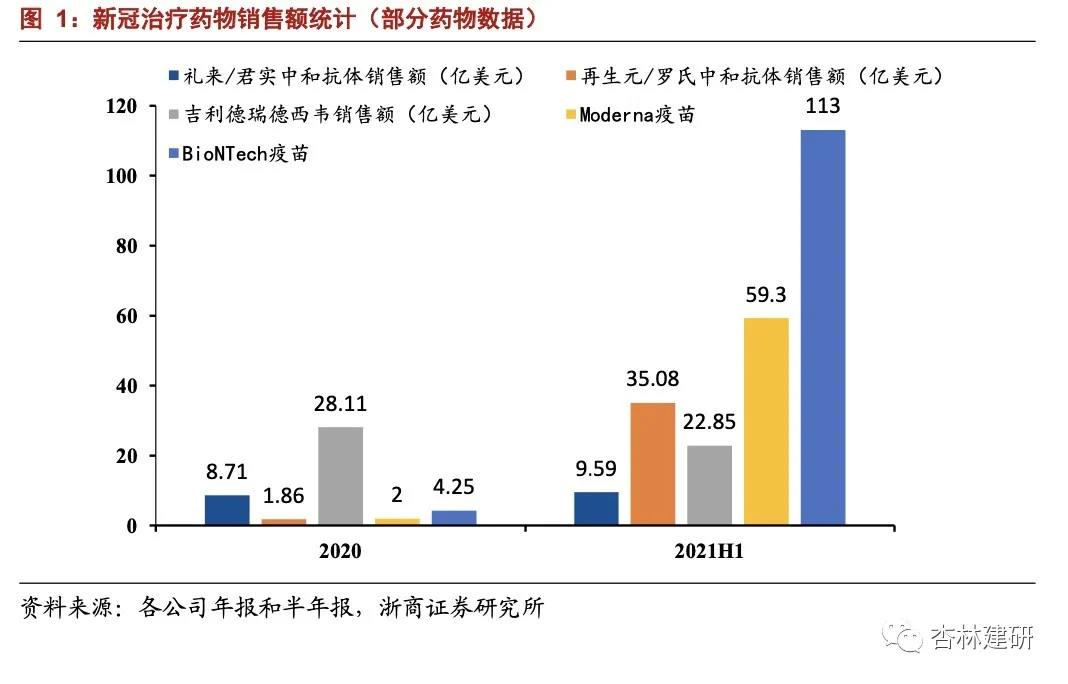

②综合对比:小分子较中和抗体虽仍有差距,但性价比高,有望快速普及。①疗效比较:较中和抗体有差距。根据已有的临床数据,中和抗体普遍可以使住院和死亡风险降低70%-80%,普遍高于默沙东新药。预计最快2021Q4将会陆续公布辉瑞(PFE.US)、罗氏(ADR.US)/ Atea以及开拓药业(09939)临床试验中期分析数据,建议关注各公司即将近期披露的临床结果。②小分子特效药或是性价比、依从性更佳的选择。我们认为,默沙东Molnupiravir:1)从源头上参与病毒RNA合成,针对不同突变株有更好的预防/治疗效果;2)更低成本有望更大普及,从而降低医疗负担加快新冠治疗。如果按照用药便捷性、价格、疗效等因素来参考,我们认为如果小分子新冠特效药在与中和抗体类药物疗效相差不大情况下,更低的价格(此处以目前Molnupiravir单个疗程价格706美元与礼来/君实和再生元/罗氏中和抗体价格1500-2100美元做对比)和更方便的用药方式(小分子药物口服vs中和抗体注射)有望抢占较为领先的地位。

预防:疫苗仍有意义,关键词是投产速度+出海能力+新技术平台

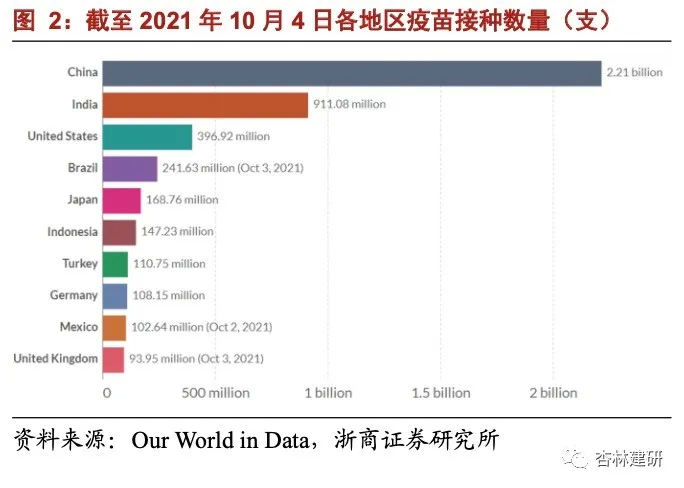

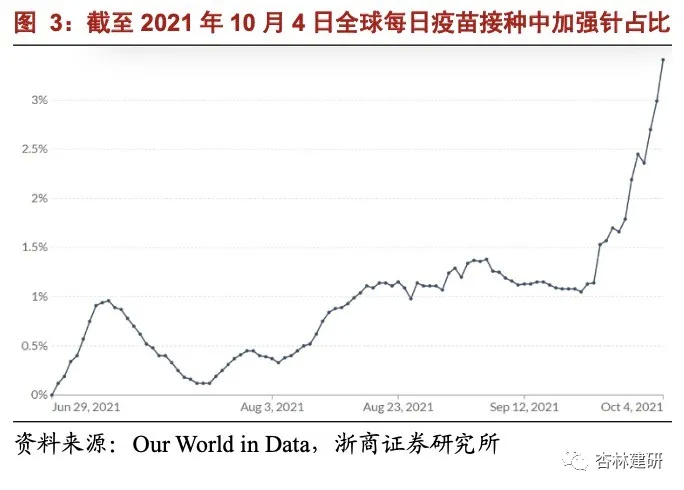

①接种现状:快速扩产下,低收入地区接种率仍有2X+提升空间。我们估算,截至2021年10月初,中国新冠疫苗接种率或超70%,全球约有45.8%的人至少接种1剂新冠疫苗,全球加强针占比(3.4%)持续提升。从生产&销售的角度看,全球新冠疫苗Confirmed Purchased Doses约110-150亿支,2022年产能可能明显扩充到200-250亿支,明显缓解产能问题。

②变异株应对:加强针可以提升对Delta株的免疫水平。变异株下主流疫苗保护效力有所下降,加强针、多联疫苗、序贯接种等方式可能增强保护效力。

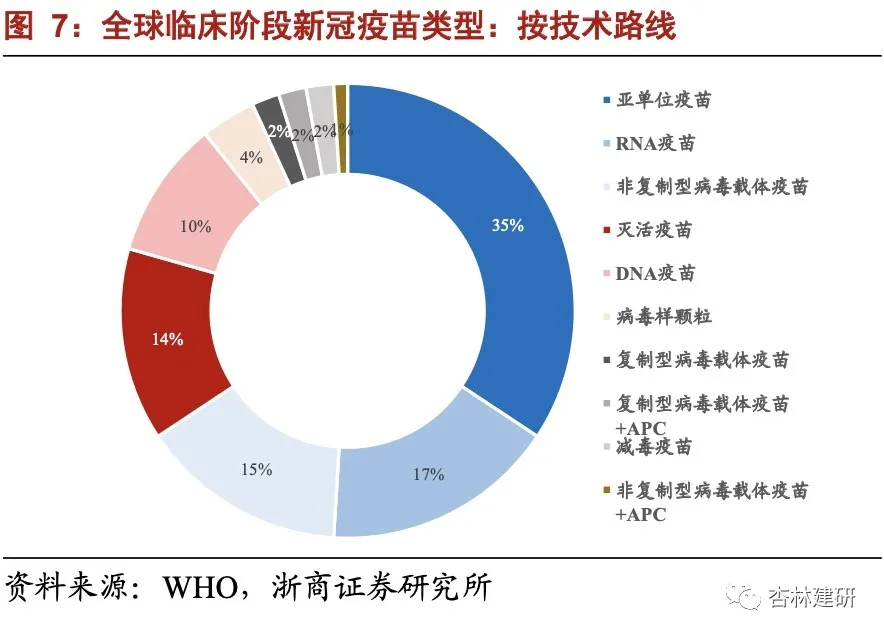

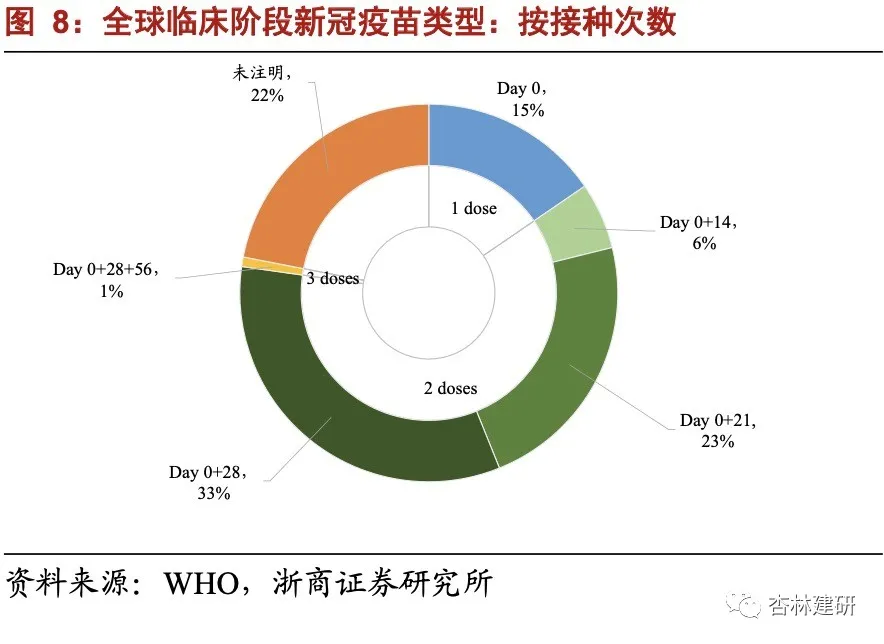

③临床管线:关注新技术路线下的能力积累。截至2021年10月初,全球活跃的临床阶段新冠疫苗研发约有123个、临床前研究约有194个,其中亚单位疫苗和RNA疫苗占比最高,我们建议关注非注射剂型、新技术平台疫苗研发、临床阶段中公司在Know-how的积累。

④影响展望:疫苗仍有意义,关键是投产速度和出海能力。

1)保护率&药物经济学:综合考虑接种疫苗相对较低的售价(Moderna新冠疫苗在2021Q2平均售价21.1美元/支)、相对较快的生产速度(BioNTech疫苗生产约7-12天,质控+运输上市约4-5周)、应对重症的潜在增益(Molnupiravir无新冠重症适应症),对于未接种疫苗的地区而言,接种疫苗仍然是最佳的药物经济学选择。

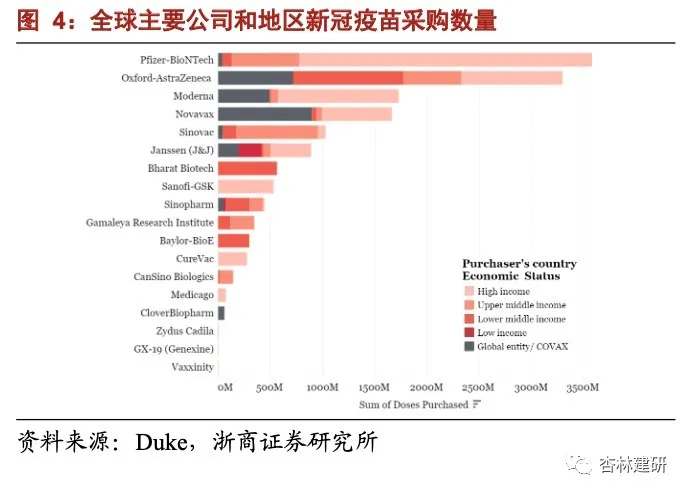

2)接种率&加强针:根据Duke等机构的统计,只有低收入国家中仅有2.3%的接种过至少1针新冠疫苗,仍有相当多的欠发达地区有新冠疫苗采购需求,我们关注投产速度快、国际化能力强的国内疫苗公司。

检测:短期看组合拳的旺盛需求,长期看红利期后新增长点

①短期影响:特效药难以替代防疫措施,新冠检测需求仍旺盛。我们认为,新冠病毒高变异性、强传染性、易出现无症状感染及可重复感染等特性,决定其难以依靠单独手段防控,需要使用“安全防护——疫苗接种——检测筛查——药物治疗”的“组合拳”,以上手段互为有力补充,任何一个环节的短板都可能导致整体抗疫的失败。整体来看我们认为短期新冠特效药的问世不会影响对于新冠检测产品的需求。

②长期影响:抗疫现曙光,消化“抗疫红利”后分化。长期看,疫情红利窗口期即将关闭,我们建议从几个角度看待疫情对IVD行业和公司的中长期影响:

1)PCR实验室建设“铺路”,行业泥泞变坦途。PCR实验室资源下沉是带动整个行业景气度及高速发展的先决条件。

2)技术迭代迅猛,PCR老树生新芽。在样本处理、核酸扩增、应用场景、试剂灵敏度等领域出现了较明显的技术迭代,均可以独立于新冠疫情应用在其他分子诊断产品和领域。

3)企业需着力化“抗疫红利”为“自身内力”,努力发掘新增长点。由于各家企业前期新冠疫情获利情况不同,以及抗疫红利再投入的方向、效率不同,企业之间变现或将分化,建议关注研发、并购、海外扩展积极、高效的优质企业。

投资建议

①生产:从中国优势、产业链分工角度看待CDMO平台公司和API公司的机会。

我们认为,中国医药制造业的优势更多来自于基础化工配套、合规产能搭建和工程师红利下合成人才积累,在这样的背景下我们注意到国内生产型的API公司、平台型的CDMO公司在全球创新药产业链的不同环节中分享增长红利和能力溢价。我们建议从EHS体系/合规产能、客户基础、技术平台的角度评估代工生产、合同研发企业的投资机会,推荐药明康德(据公司官网ppt显示:公司目前已经赋能某大型跨国药企快速研发并放大生产治疗新冠的小分子药物,并在2021Q1-Q2成功交付超过650公斤中间体)、九洲药业(603456.SH)、天宇股份(300702.SZ)等公司,同时推荐关注凯莱英(002821.SZ)、博腾股份(300363.SZ)等公司。

②治疗:建议关注小分子和中和抗体特效药投资机会,关注进度快或者商业化能力较强创新药企业,建议关注君实生物(01877)(与中国科学院微生物研究所共同开发Etesevimab单抗用于治疗新冠感染患者,后来从公司引进Etesevimab在大中华地区以外地区的权益)、开拓药业(AR拮抗剂普克鲁胺可将重症新冠患者的死亡风险降低92%并缩短平均住院时间9天)等。

③预防:建议关注投产速度快、国际化能力强的疫苗公司,以及新技术路线布局的平台公司,持续关注康希诺(68818.SH)、智飞生物(300122.SZ)等公司在海外订单、mRNA技术路线或新剂型领域的突破。

④检测:建议关注一体化、特色化及服务型企业,建议关注迈瑞医疗,艾德生物(300685.SZ),亚辉龙(688575.SH),诺禾致源(688315.SH),迪安诊断(300244.SZ)等。

风险提示:

核心管线临床进度不及预期风险、变异株导致新冠疫情反复风险、生产质量事故风险、核心治疗/疫苗/检测产品价格波动风险、医药政策环境变动风险。

一、治疗:小分子特效药或是性价比、依从性首选

1.1. 临床突破:Molnupiravir 轻中症疗效较佳

2021 年 10 月 1 日,默沙东与 Ridgeback 公告其合作开发新冠治疗小分子药物 Molnupiravir 治疗轻度至中度新冠肺炎患者的三期临床试验得到积极中期数据。从数据来 看 Molnupiravir 显著降低住院或死亡率 50%(p 值为 0.0012),其中治疗组的住院或死亡 率为 7.3%,对照组为 14.1%。对照组有 8 例死亡,但是治疗组没有死亡,成为目前世界 上第一款披露针对轻中症新冠患者的临床数据的新冠小分子特效药物。目前已经获批上 市的两款新冠小分子特效药瑞德西韦和巴瑞替尼主要针对中重症患者,而且瑞德西韦临 床试验中也仅显现出较优的康复时间,但是患者死亡率并无优势。巴瑞替尼在防止患者病 程恶化至呼吸器或死亡这一目标上,疗效也并不显著。Molnupiravir 药效为真正在临床上 表现出显著疗效,并将住院或死亡率显著降低 50%的小分子特效药,有望在抗击新冠疫情上起到一定积极作用。

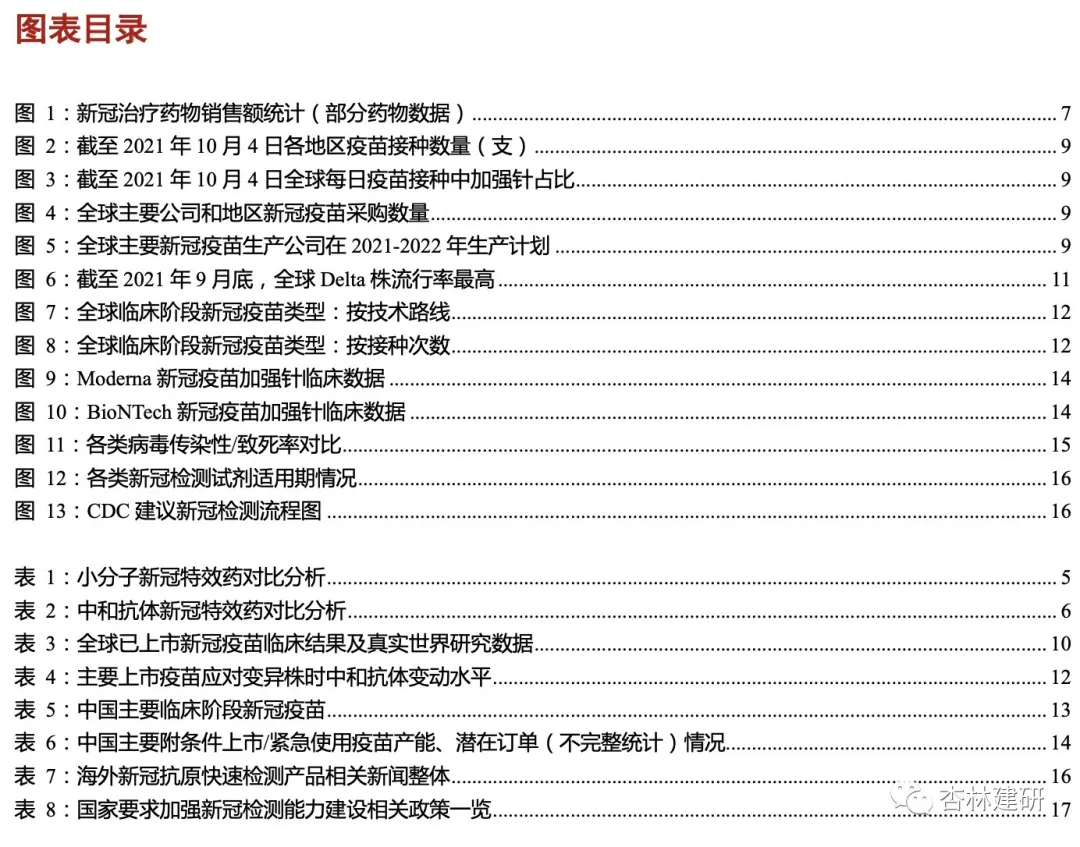

1.2. 疗效对比:较中和抗体有差距,Q4 更多产品披露数据

但是需要说明的是:小分子新冠特效药与目前已经紧急授权使用/处于临床 III 期的新 冠中和抗体在降低轻中症患者的住院或死亡率方面仍处在差距:中和抗体普遍可以使住 院和死亡风险降低 70%-80%,但是默沙东小分子 Molnupiravir 可以降低住院和死亡风险 50%。临床数据显示:礼来/君实的中和抗体 Bamlanivimab/Etesevimab 的 III 期结果显示 患者的住院和死亡风险降低 70%,再生元/罗氏中和抗体 Ronapreve 的 III 期结果显示患 者的住院和死亡风险降低 70%,Vir/GSK 中和抗体 Sotrovimab 能够将住院率或死亡率降 低 85%。

期待更多小分子新冠特效药物临床数据披露。目前辉瑞、罗氏/ Atea 以及开拓药业等 多家药企的小分子新冠治疗药物均进入全球多中心临床 III 期阶段,按照临床开展时间推 演,预计最快 2021Q4 将会陆续公布临床试验中期分析数据。考虑到跟 Molnupiravir 不同 作用机制,我们预计仍有希望看到更优疗效的小分子新冠特效药临床数据。从目前已经公 布临床数据来看,开拓药业的普克鲁胺是唯一一个可以使重症新冠患者的死亡风险降低 92%的,更大规模的分别针对轻中症患者和重症患者的全球多中心临床试验在开展中,期 待后续更进一步数据公布。

1.3. 综合评估:小分子特效药或是性价比、依从性首选

尽管从临床数据角度默沙东小分子新冠药物 Molnupiravir 并不比中和抗体在轻中度 患者疗效更优,但是对于新冠治疗来讲,有显著降低住院和死亡风险疗效的小分子药物的 出现能够明显提升药物可及性、解决新冠药物紧张的难题以及降低医疗资源负担。

1)从源头上参与病毒 RNA 合成,针对不同突变株有更好的预防/治疗效果。从机制 上来讲,RNA 聚合酶抑制剂可以参与病毒 RNA 合成,从而使得基因错配而导致病毒无 法存活。这与中和抗体等抗体类药物只能滞后性针对已经表达的或者突变的蛋白靶标开 发策略完全不同。这也就意味着目前 RNA 聚合酶抑制剂有可能对不同突变株均有较好疗效。

2)更低成本有望更大普及,从而降低医疗负担加快新冠治疗。相比中和抗体(2021 年 3 月份礼来向美国政府出售 10 万剂双中和抗体,订单价高达 2.1 亿美元,平均每剂价格为 2100 美元)价格,新冠小分子特效药价格更低(根据 6 月份默沙东与美国政府签订协议,一旦 Molnupiravir 获准紧急使用,美国政府将进行 170 万疗程、总额为 12 亿美元的采购来计算,小分子新冠药物政府采购价预计在 706 美元/疗程),更有利于在轻中症患者治疗中普及,因此我们预计新冠小分子特效药,尤其是临床上能够降低住院和死亡风险程度更明显小分子特效药的问世有望加快新冠感染患者治疗,进一步减少重症患者和死亡患者数量,降低全球医疗负担,从而有助于加速控制现在疫情。

病毒株不断变异情况下,互补特效药有望控制疫情。但是受到全球疫苗生产产能限 制以及不断变异的突变株影响,全球新冠疫情仍不断反复。因此特效药作为新冠已感染者治疗手段有望帮助有效控制疫情,这也是瑞德西韦、礼来(LLY.US)/君实中和抗体、再生元(REGN.US)/罗氏中 和抗体相继上市后快速放量的原因。但不同的是虽然瑞德西韦单个疗程(5 天)价格在 2340 美元,在没有更优的特效药物开发出来之前作为重症患者“最后的希望”被广泛使 用,使得产品快速放量。按照一个疗程治疗价格估算,瑞德西韦 2021H1 覆盖患者人数约 在 100 万人次附近。再生元中和抗体在 2020 年底 EUA 获批后快速覆盖约 12 万人次,2021H1 快速放量至 234 万人次(按照 2020 年 6 月份美国政府采购协议计算单剂价格约 在 1500 美元),2021H1 礼来/君实中和抗体覆盖患者约在 46 万人次,显示出作为新冠疫 苗互补特效药在新冠治疗中应用前景。相比疫苗更高的定价,再加上越来越多的感染病例 发生,预计中和抗体药物有望实现较高的销售额。

小分子和中和抗体到底谁会更具前景?我们认为目前小分子和中和抗体可比数据有 限(中和抗体品种较多,数据也较多,但是小分子目前仅有 Molnupiravir 有全球多中心的 III 期数据公布),不足以区分未来哪种药物在临床使用中会占据优势。如果按照用药便捷 性、价格、疗效等因素来参考,我们认为如果小分子新冠特效药在与中和抗体类药物疗 效相差不大情况下,更低的价格(此处以目前 Molnupiravir 单个疗程价格 706 美元与礼 来/君实和再生元/罗氏中和抗体价格 1500-2100 美元做对比)和更方便的用药方式(小分 子药物口服 vs 中和抗体注射)有望抢占较为领先的地位。

二、预防:仍有意义,关注投产速度+出海能力+新技术平台

2.1. 接种现状:低收入地区接种率仍有 2X+提升空间

中国新冠疫苗接种率或超 70%,全球加强针占比持续提升。根据 Wind 数据,截至 2021 年 10 月 4 日中国新冠疫苗共接种 22.1 亿剂,我们结合完全接种比例、各类型疫苗 的情况推测中国现在接种率可能在 70%以上,与 Our World in Data 在 2021 年 9 月底估算 结果基本一致(完全接种疫苗的人群占比 70.8%,部分接种疫苗人群占比 5.4%,总接种 率 76.2%),中国基本提前完成年底前接种率超过 70%的目标。全球范围看,根据 Our World in Data 统计,截至 2021 年 10 月初全球约有 45.8%的人至少接种 1 剂新冠疫苗,全球共 约接种 22.9 亿剂,其中中国是总接种数量最多的国家。从加强针的角度看,2021 年 10 月 初全球每日新增接种中,加强针数量占比约 3.4%,占比持续提升。

生产与销售:全球新冠疫苗 Confirmed Purchased Doses 约 110-150 亿支,2022 年产 能可能明显扩充到 200-250 亿支。根据 Duke 大学统计,截至 2021 年 10 月初,全球主要新冠疫苗供应商 projected does 约 110-150 亿支,其中辉瑞-BioNTech 的 mRNA 疫苗是全 球采购量最高的疫苗,根据 BioNTech 官网 2021 年订单约 22 亿支、2022 年订单大于 10 亿支。从产能扩张情况看,2021 年全球 mRNA 疫苗产能(仅考虑海外三家公司)约 41 亿 支,2022 年可能达到 80 亿支;再加上国内沃森生物(300142.SZ) 1.2 亿支产能和复星医药(02196)、国药中生复诺健的产能建设,预计 2022 年是国内外 mRNA 疫苗产能快速增长的年度。从国内外其他技术路线的供应商产能规划、投产进度看,2022 年全球新冠疫苗产能可能达到 200-250 亿支,明显缓解产能问题。

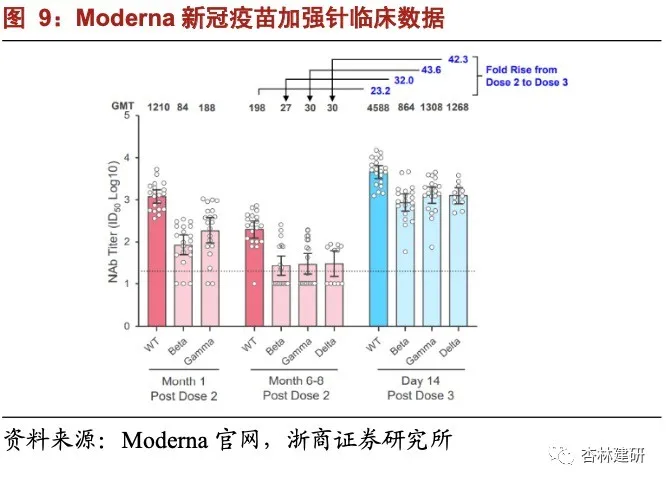

2.2. 变异株应对:加强针可以提升对 Delta 株的免疫水平

变异株下主流疫苗保护效力有所下降,加强针、多联疫苗、序贯接种等方式可能增强 保护效力。根据 Nextstrain 统计数据,截至 2021 年 10 月初,全球 Delta 株流行率高,根 据 WHO 分析,Delta 株传播力和致病力更强。分析主要上市疫苗应对变异株的保护率和 中和抗体变动水平,AZ 和科兴疫苗中和抗体水平下降相对更明显,AZ 和 Moderna 疫苗在预防发病时有效性下降更明显。我们关注到各公司采用加强针(如 BioNTech 在 2021 年 10 月 4 日在欧盟获批的加强针有助于更有效应对 Delta 株)、多联疫苗(如 Moderna 正在 临床二期的 mRNA-1273.213 等疫苗)、序贯接种等方式强化对变异株的疫苗保护力度,我 们建议关注各公司最新临床/真实世界研究进展及全球变异株流行率变化。

2.3. 临床管线:关注新技术路线下的能力积累

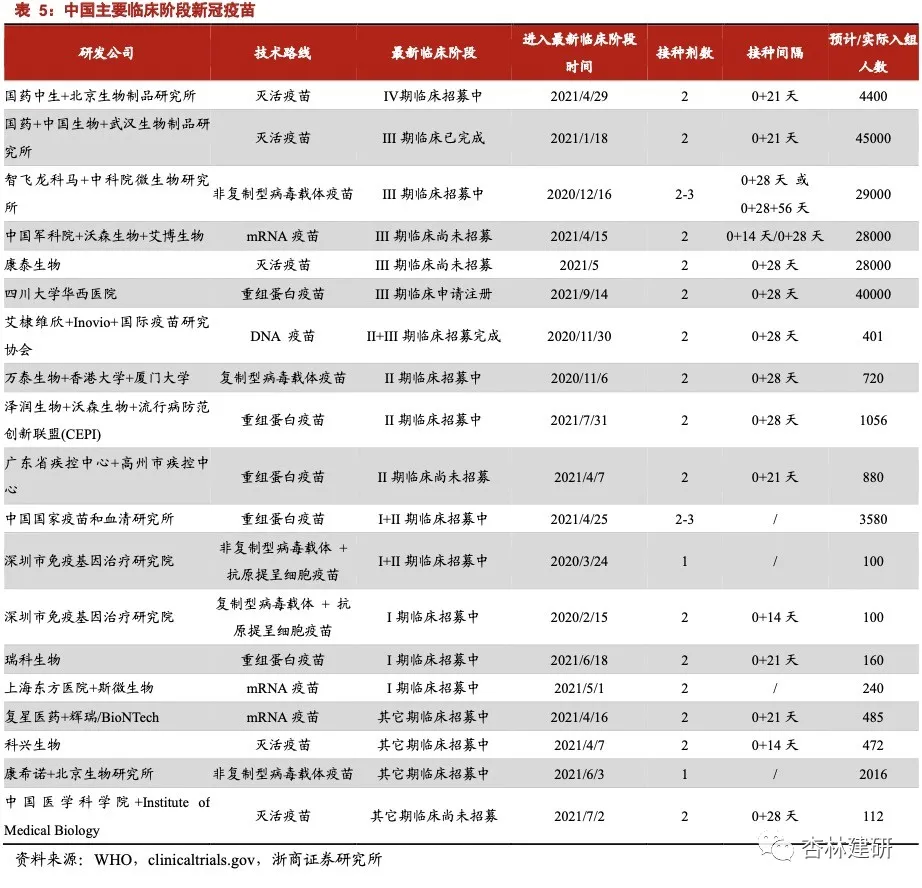

根据 WHO 统计,截至 2021 年 10 月初,全球活跃的临床阶段新冠疫苗研发约有 123 个、临床前研究约有 194 个,其中亚单位疫苗和 RNA 疫苗占比最高,显著高于传统减毒、 灭活技术路线占比,我们建议关注新技术平台下新疫苗研发、临床的“加速度”。从中国新冠疫苗临床情况看,万泰生物的减毒流感病毒载体疫苗、沃森生物/艾博生物的 mRNA 疫苗、沃森生物的重组蛋白疫苗等临床进展相对较快。我们认为,在国内外新冠疫苗产能快速扩充、变异株迭代下,新冠疫苗临床管线更多起到锻炼能力、积累经验的作用,我们建议关注非注射剂型、新技术平台疫苗研发、临床阶段中公司在 Know-how 的积累。

2.4. 影响展望:疫苗仍有意义,关键是投产速度和出海能力

默沙东新冠特效药 Molnupiravir 公布临床三期中期数据,对疫苗行业和国内疫苗公司可能有哪些影响?我们建议从以下几个维度评估:

①保护率&药物经济学:加强针可以明显提高 Delta 毒株下的中和抗体水平,且真实世界研究表明接种疫苗能明显降低重症死亡率,综合考虑接种疫苗相对较低的售价 (Moderna 新冠疫苗在 2021Q2 平均售价 21.1 美元/支)、相对较快的生产速度(BioNTech 疫苗生产约 7-12 天,质控+运输上市约 4-5 周)、应对重症的潜在增益(Molnupiravir 无新冠重症适应症),对于未接种疫苗的地区而言,接种疫苗仍然是最佳的药物经济学选择。

②接种率&加强针:根据 Duke 等机构的统计,只有低收入国家中仅有 2.3%的接种过至少 1 针新冠疫苗,从全球平均接种率(45.8%,其中完全接种的接种率为 34.2%)的角度看,全球仍有相当多的欠发达地区有新冠疫苗采购需求。再结合 2021-2022 年全球主要疫苗公司产能和全球化订单情况看,亚非拉国家仍有较大未满足的需求,进入市场的速度很重要,我们关注投产速度快、国际化能力强的国内疫苗公司。

三、检测:组合防控,需求不减,长期看新增长点

3.1. 短期影响:特效药难以替代防疫措施,新冠检测需求仍旺盛

新冠病毒高变异性、强传染性、易出现无症状感染及可重复感染等特性,决定其难以 依靠单独手段防控。正如我们在上文的分析,变异毒株基本具有更为突出的传染性及免疫逃逸情况。同时,新冠病毒的传染方法很多,包括食物,冷冻产品,环境传播等,无症状感染者的出现更是加大了防范难度,《自然》刊发文章称“30%—60%的新冠病毒感染者无症状或者症状轻微”。此外,目前来看,不论是自然感染后产生的抗体,还是通过接种疫苗后产生的抗体,维持时间都较短,意味着即便康复的患者或接种疫苗的群体也有再 次感染的可能。基于以上新冠病毒的特点,我们认为,新冠疫情的防控需要使用“安全防护——疫苗接种——检测筛查——药物治疗”的“组合拳”,以上手段互为有力补充,任何一个环节的短板都可能导致整体抗疫的失败。

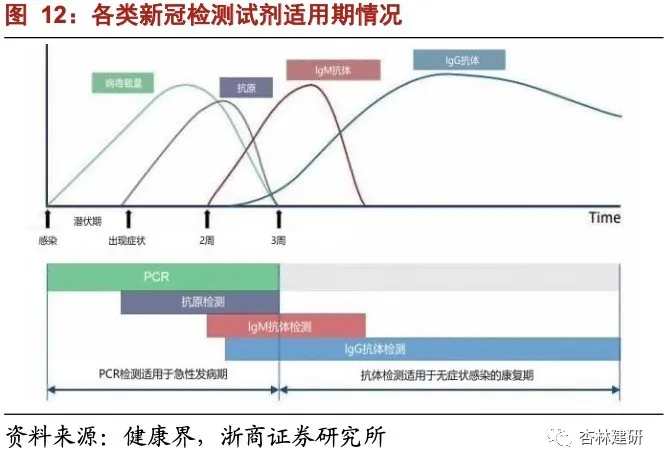

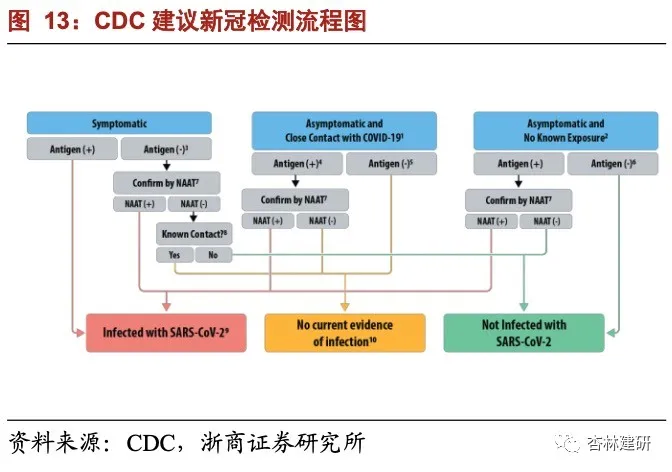

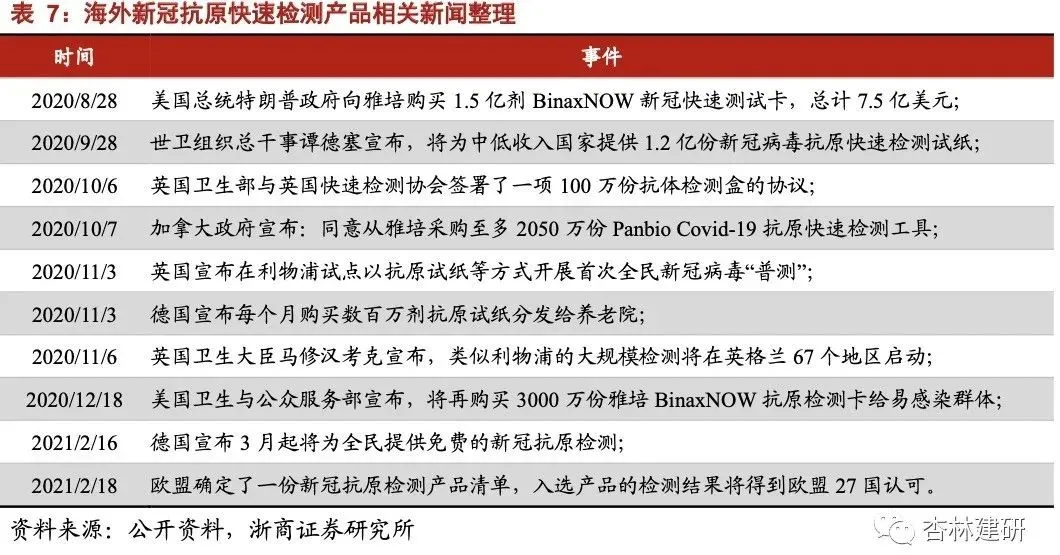

新冠病毒检测作为疫情防控、筛查与确诊的重要手段和依据,与药物处在不同的防疫维度,短期预计药物的进展对其需求影响甚微。新冠病毒的检测产品现已形成了按照检验原理区分的核酸检测、抗体检测、抗原检测试剂;按照使用场景区分的集中检测、 POCT、居家自测等完整的产品矩阵。当前,海外由于新冠确诊病例众多,疫情形势严峻, 医疗机构及群众对于检测试剂的简单、高效为首要要求。新冠抗原快速检测试剂综合了核酸试剂早期诊断、准确率高和抗体试剂快速检测的特点,操作简便,不需要专用设备或仪器,从采样到出结果一般在 15 分钟以内,因此在当前的欧美疫情防控中得到普遍应用, 在欧美地区需求旺盛。国内由于前期抗疫成果颇丰,疫情防控机制较为成熟,应对突发性疫情经验丰富、效率较高,因此比起效率国内更注重检测的准确性,故普遍使用核酸检测试剂,且目前已提升要求至使用高敏检测试剂(≤500 copie/ml),严防出现“漏网之鱼”。

我们认为,当前的新冠抗原快速检测试剂已经能够较好的满足欧美地区的防疫需求, 欧美地区在早期即大批采购抗原快检产品,且根据华尔街日报的报道,今年 6 月份美国 Washtenaw 郡的卫生部开始免费给居民发放快速居家自检抗原试剂,以调研快速居家自检 抗原试剂是否可以帮助控制疫情的传播,获得了民众很高的认可,因此预计主动放弃防护检测环节概率较低。而国内抗疫举措已被证明为成功经验,更不会放弃检测环节。因此整体来看我们认为短期新冠特效药的问世不会影响对于新冠检测产品的需求。

3.2. 长期影响:抗疫现曙光,关注后红利分化

长期来看,新冠特效药的问世或将加速全球抗疫胜利的进程,疫情结束有望提前。我们认为,新冠检测产品需求长期来看势必下滑,因此不论是从短期资本市场偏好还是从长期业绩角度来看,疫情红利窗口期即将关闭。但对于国内相关 IVD 企业而言,我们仍认为新冠疫情为其提供了难得的历史机遇,为 IVD 行业及能把握机遇的 IVD 企业带来以下 重大变化:

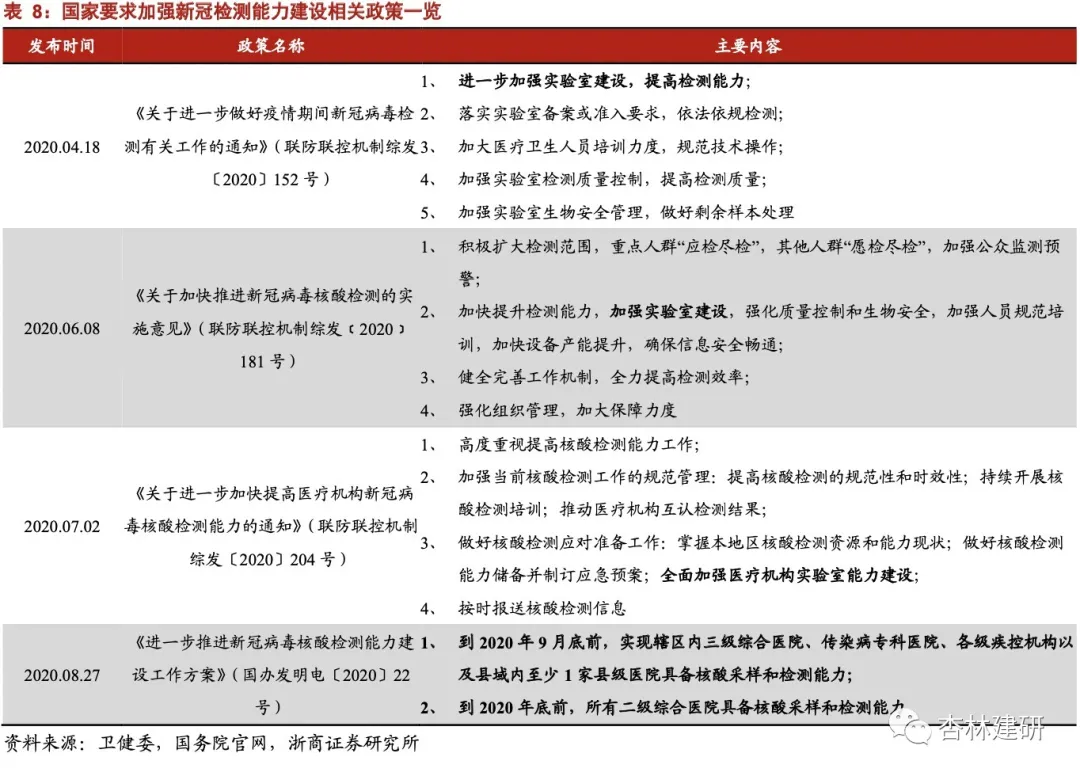

PCR 实验室建设“铺路”,行业泥泞变坦途。长期以来,建设难度及造价较高的 PCR 实验室资源数量过少、分布过于集中是限制 PCR 行业发展及应用范围的一 大障碍。2020 年 9 月,国务院联防联控机制印发的《进一步推进新冠病毒核酸 检测能力建设工作方案》,要求“到 2020 年 9 月底前,实现辖区内三级综合医 院、传染病专科医院、各级疾控机构以及县域内至少 1 家县级医院具备核酸采 样和检测能力。到 2020 年底前,所有二级综合医院具备核酸采样和检测能力, 完成城市检测基地和公共检测实验室建设”,直接推动 PCR 实验室资源下沉, 打开了数量庞大、深入基层的 PCR 检测网点,使其成为各类分子诊断试剂长期 流量入口,进而为产业链带来了增量的基层市场,是带动整个行业景气度及高 速发展的先决条件。

技术迭代迅猛,PCR 老树生新芽。新冠疫情使得诸多生产新冠核酸检测试剂盒 的 IVD 企业获利颇丰,也吸引了一众“新玩家”积极参与,竞争加剧趋势下企 业有意愿、有能力加大研发投入,进而极大的促进了 PCR 行业技术上的迭代升 级与创新。在样本处理环节,全自动核酸提取仪在疫情期间得到了快速推广,极大的提高了检测效率并降低了技术人员门槛;在核酸扩增方面,改进升降温模块速率及恒温扩增两条技术路线均快速发展,使得扩增的时间由此前普遍的 90 分钟下降至 30 分钟以内;在应用场景方面,分子 POCT 产品不断问世,随身实验室、移动方舱 PCR 实验室(检测车)等适用于不同场景的产品也逐渐丰富; 在试剂灵敏度方面,2020 年年底卫健委发布的《医疗机构新冠核酸检测工作手册(试行第二版)》提出了对高敏试剂的要求(≤500 copie/ml),倒逼检测试剂 产品升级、优胜劣汰。以上行业技术上的发展及创新均可以独立于新冠疫情应 用在其他分子诊断产品和领域。

企业需着力化“抗疫红利”为“自身内力”,努力发掘新增长点。对于生产新冠核酸检测试剂盒的 IVD 企业尤其目前规模较小,处于起步阶段但优质高效的企业而言,抓住疫情期间的战略机遇窗口期将有助于快速度过公司发展前期资本积累的缓慢过程,并进而加大研发、营销、产能投入,挖深护城河;亦或通过并购拓宽技术平台、产品线甚至打通产业链上下游,使得公司整体实力在短期内完成跃升,实现弯道超车。此外,疫情前期海外核酸检测试剂的短缺使得部分企业优质产品走出国门,当前销售渠道及知名度已经齐备,其具有国际竞争力的 产品即便疫情平息之后仍将长期受益于全球范围内国产替代及创新红利,进而打开国产中高端医疗制造的全面出口之路。由于各家企业前期新冠疫情获利情 况不同,以及抗疫红利再投入的方向、效率不同,企业之间变现或将分化,建 议关注研发、并购、海外扩展积极、高效的优质企业。

四、投资建议

在全球小分子新冠治疗药临床结果陆续披露之际,我们认为:疫情向“流感化”、“常态化”转变的拐点,检测-预防-治疗向闭环转变,这种判断下,防控趋于常态化,新冠疫苗、治疗性药物(特别是更加便利的口服小分子药物使用普及)在全球疫情控制中的作用有望强化,同时考虑中国在相关产品供应链中的参与情况,我们建议从生产、治疗、预防和检测等四个维度看待投资机会。

①生产:从中国优势、产业链分工角度看待 CDMO 平台公司和 API 公司的机会。我们认为,中国医药制造业的优势更多来自于基础化工配套、合规产能搭建和工程师红利下合成人才积累,在这样的背景下我们注意到国内生产型的 API 公司、平台型的CDMO公司在全球创新药产业链的不同环节中分享增长红利和能力溢价。我们建议从 EHS 体系/合规产能、客户基础、技术平台的角度评估代工生产、合同研发企业的投资机会,推荐:药明康德(02359)(据公司官网 ppt 显示:公司目前已经赋能某大型跨国药企快速研发并放大生产治疗新冠的小分子药物,并在 2021Q1-Q2 成功交付超过 650 公斤中间体)、九洲药业、天宇股份(300702.SZ)等公司,同时建议关注凯莱英、博腾股份等公司。

②治疗:建议关注小分子和中和抗体特效药投资机会,关注进度快或者商业化能力较 强创新药企业,建议关注君实生物(与中国科学院微生物研究所共同开发 Etesevimab 单抗用于治疗新冠感染患者,后礼来从公司引进 Etesevimab 在大中华地区以外地区的权益)、 开拓药业(AR拮抗剂普克鲁胺可将重症新冠患者的死亡风险降低 92%并缩短平均住院时间9天)等。

③预防:建议关注投产速度快、国际化能力强的疫苗公司,以及新技术路线布局的平台公司,持续关注康希诺、智飞生物等公司在海外订单、mRNA技术路线或新剂型领域的突破。

④检测:建议关注一体化、特色化及服务型企业,建议关注迈瑞医疗,艾德生物,亚辉龙,诺禾致源,迪安诊断等。

五、 风险提示

核心管线临床进度不及预期风险、变异株导致新冠疫情反复风险、生产质量事故风险、核心治疗/疫苗/检测产品价格波动风险、医药政策环境变动风险。

本文编选自“浙商证券”,作者:孙建;智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP