A股4季度机会在哪里?券商公募形成一共识

长假结束后,A股走势会如何?煤电相应板块或再度成为市场焦点。

整个国庆假期,受能源危机影响,全球股市先抑后扬,能源股表现抢眼。

而假期当中,山西遭遇强降雨侵袭,126座矿山关闭,其中27座煤矿停产。由此会不会造成更大缺口预期,备受市场关注。

对于整个4季度,多家机构总体乐观。

尽管对于顺周期还能火多久、白马蓝筹会不会接棒?市场观点并不一致。但是,多家券商和公募基金均认为,市场高低切换及行业快速轮动将成为常态。

海外市场总体表现

能源危机席卷全球,欧盟27国、英国、巴西和印度概莫能外。其中,英国汽油遭到哄抢、巴西电网崩溃。

股市方面,国庆期间,全球股市呈现先抑后扬走势。

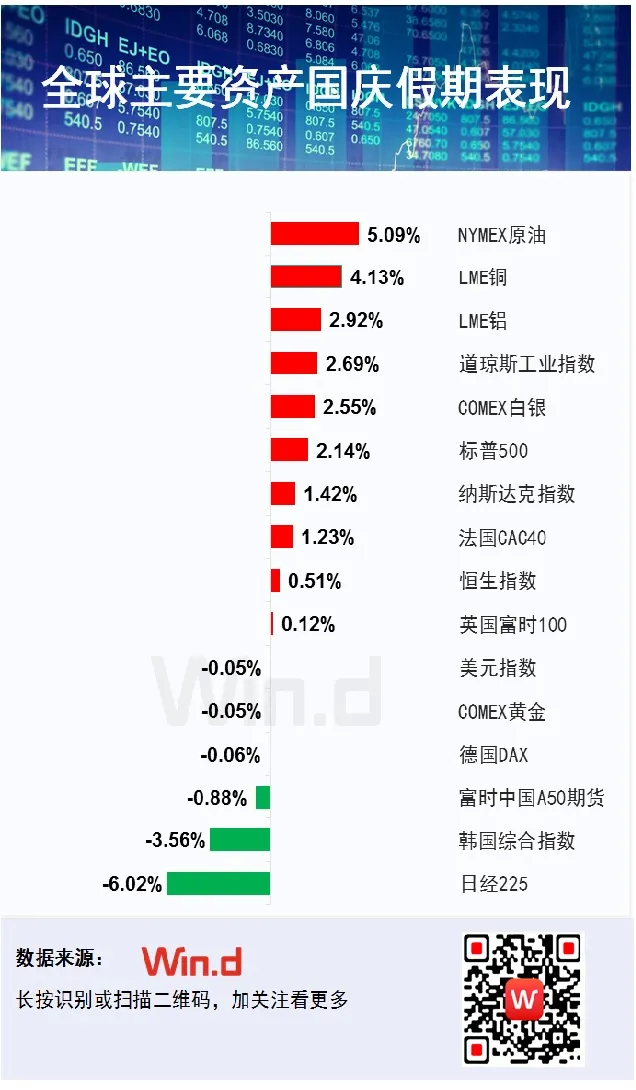

截至周四,假期全球主要资产表现如下图所示:

周四恒指大涨3%,地产科技走强

周四(10月7日),港股高开后单行上行,恒指收涨3.07%报24701.73点,创两个月来最大单日升幅;科技股井喷,恒生科技指数大涨5.21%报6172.04点。恒生国企指数涨3.57%;南向港股通继续暂停交易,大市成交1053亿港元。

地产、医疗、工业、金融指数涨幅居前。个股方面,美团涨近10%,快手、网易涨超8%,阿里巴巴涨超7%,京东集团、腾讯控股涨超5%;华人置业涨超30%;恒大汽车涨4%,盘中一度涨超15%。

近日,据查理·芒格旗下公司Daily Journal Corporation公布的第三季度13-F文件,自7月份以来,阿里巴巴股价下跌了近50%之后,Daily Journal将阿里巴巴的持仓数量增加了82%。而今年一季度,该公司刚刚建仓阿里,彼时,有分析认为查理·芒格建仓的时机大概率是在阿里巴巴大跌之后,抄底意图较为明显。

今年8月,公开表示“越跌越买”的段永平称,抄底了阿里巴巴和腾讯。

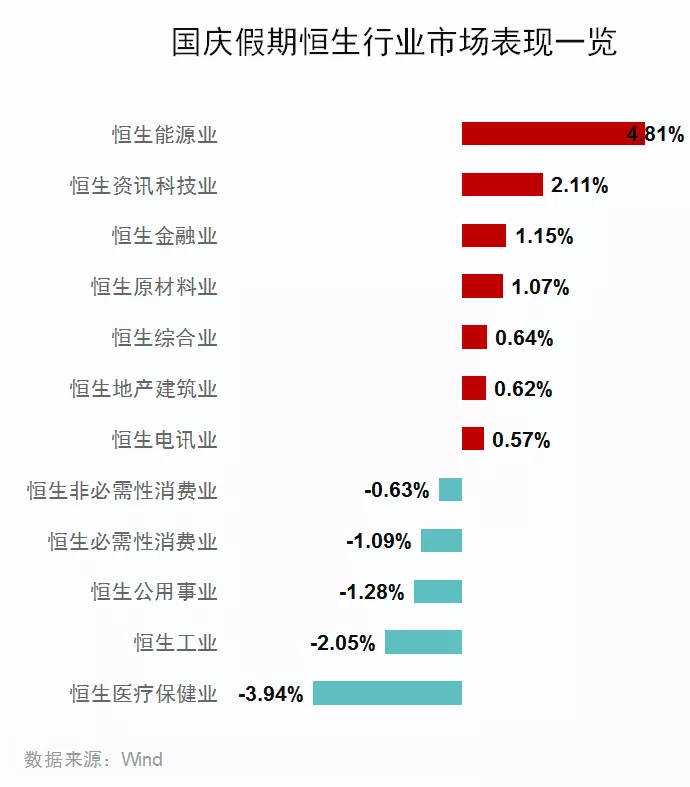

国庆期间,恒指能源行业涨幅接近5%,一马当先。行业表现具体如下:

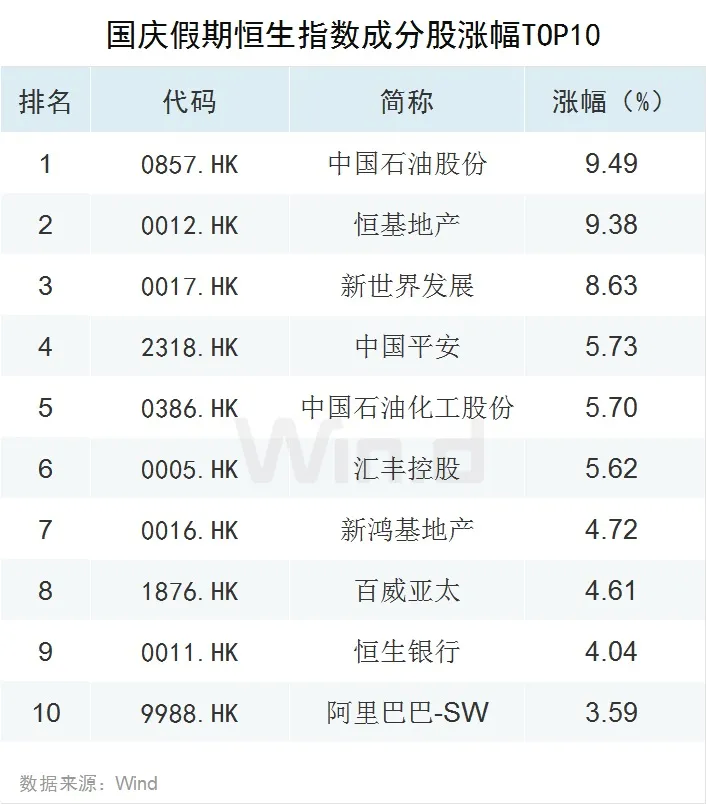

个股方面,中国石油股份大涨9.49%,名列前茅;中国生物制药跌超10%,跌幅最大。

周五重要事件

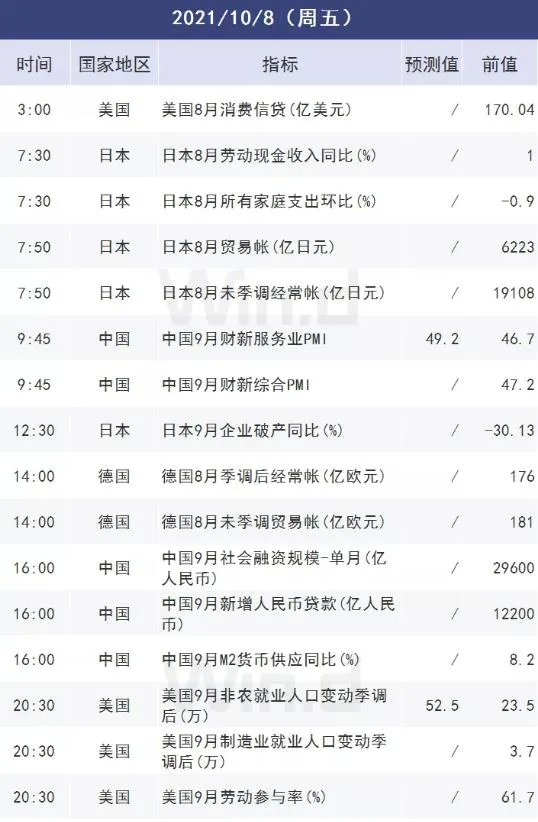

周五当天,重要事件包括:

中国9月财新服务业PMI和综合PMI将公布、9月新增贷款等数据也可能公布。

海外方面,美国将发布非农就业变动数据。

此外,周五当天A股有2只新股申购。

其中,高铁电气来自沪市,发行价为7.18元;华瓷股份来自深市,发行价为9.37元。

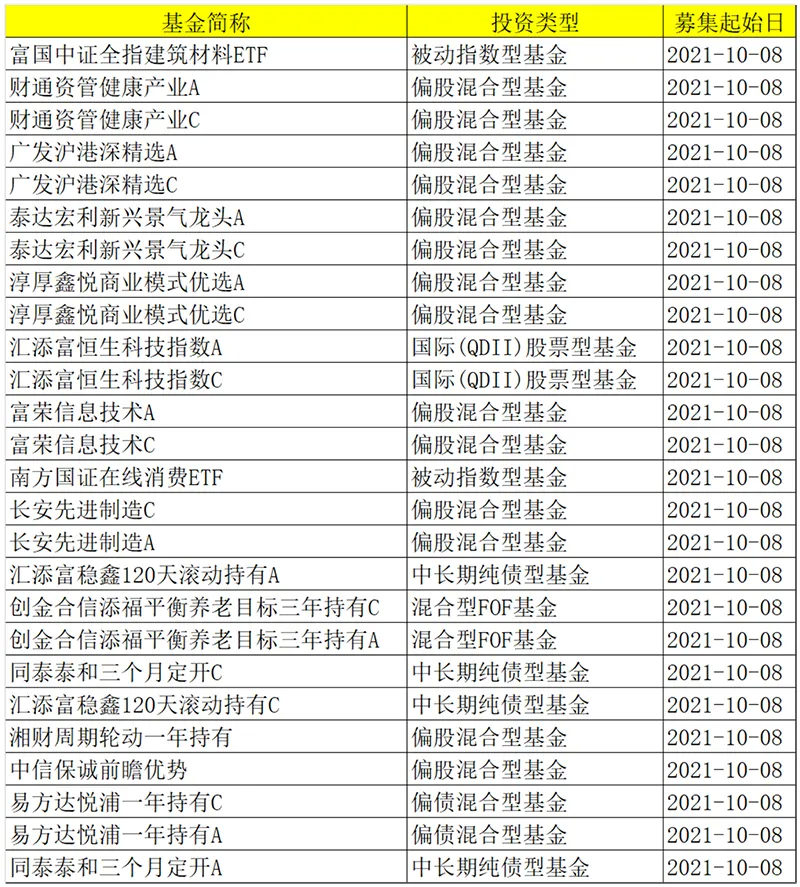

百余新基金排队入场

放眼10月份,多只权益基金等候入场。

根据上海证券报梳理,尽管10月首周是假日,仍有152只基金将在10月排队入场,且权益类基金占比超过八成,这也将为A股市场持续提供“子弹”。

Wind数据显示,国庆节后的首日,预定进入发售期的基金产品达到了26只,富国基金、广发基金、南方基金、汇添富基金、易方达基金等头部公司都有新产品待发。

按基金成立日计算,目前每月发行规模均处于2000余亿元的水准,维持着相对火热的状态。刚刚过去的9月,基金发行规模也达到了2343亿元,共计成立了190只基金。

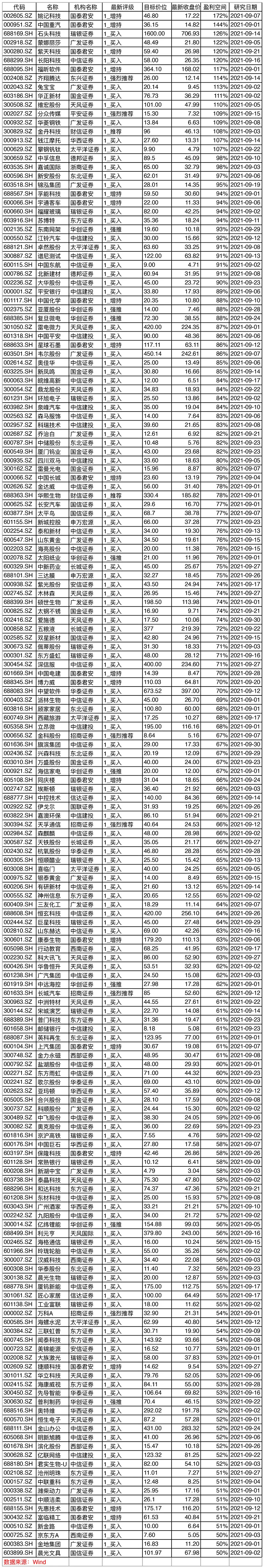

16只“潜力股”有翻倍预期?

机构又看好哪些个股呢?

上海证券报根据Wind数据统计发现,在9月份近400份覆盖了券商评级与目标价格的研报中,预期上涨空间超过50%的有174只个股,其中多只个股被三家以上券商合力推荐,这些个股主要分布在软件服务、汽车、化工、机械、材料等板块。

Wind数据显示,16只个股目标价距离最新收盘价还有翻倍的空间。其中,国泰君安对姚记科技目标价为每股46.8元,相比最新收盘价每股17.22元,盈利空间达到172%。

中国重汽、石头科技、蒙娜丽莎、紫天科技、长阳科技的预期盈利空间也超过了120%。福昕软件、齐翔腾达、兔宝宝、华正新材、维宏股份、分众传媒、华菱钢铁、金丹科技、钱江摩托、攀钢钒钛的预期盈利空间超过100%。

中信:四季度行情将启动

中信证券在最新的研究报告中表示,预计10月基本面预期和相对估值均处低位的价值崛起,四季度行情启动。

报告认为,政策协调效果显现后,预计市场对经济的悲观预期会明显好转,四季度经济边际上好于三季度,这是年末A股行情的基石,国内宏观流动性会继续保持合理充裕,季初机构调仓效应驱动资金向低位价值转移,基本面预期和相对估值均处低位的板块配置价值更高。

报告分析:

首先,四季度保供稳价的政策更加协调一致,预计商品价格快速上涨的趋势得到控制,部分开发商信用风险处置落地,市场恐慌情绪预计会明显好转。

其次,在因城施策的背景下,新房销售和营建会逐步恢复稳定,疫情影响缓解带来支出意愿回升,预计消费四季度相比三季度明显转暖,专项债加快发行,能源新基建也将发力,共同驱动四季度宏观经济边际改善。

最后,当下宏观政策更偏向“跨周期调节”,稳增长权重有所上升,局部地产信用风险处置需要偏宽松的流动性环境,季节性流动性缺口需要对冲,预计四季度降准依然是政策选项。

配置方向上,从行为因素来看,投资者对明年A股盈利趋势的分歧在加大,低位价值的确定性更高,调仓效应也将驱动市场风格继续向低位价值切换;从行业选择来看,侧重基本面预期处于低位和前期估值已充分修正的板块。

节后白马蓝筹接棒周期股?

4季度到来前,市场频频出现乐观信号:9月23日,兴全基金解除对兴全合宜和兴全合润两只基金的限购。在多位分析人士看来,谢治宇选择当前时点解除限购,也是释放出对市场前景看好并放手一搏的信号。

与此同时,市场整体的活跃度也在高涨。7月21日以来,A股市场单日成交额破万亿的场景,已经持续出现超过3个月。究其原因,看似量化策略是导致万亿成交量出现的直接原因,背后的实质还是天量资金不断涌入二级市场。

证券市场红周刊援引大多数投资人观点认为,四季度的市场风格将出现转换,其中顺周期品种的涨价周期已经接近尾声,而白马蓝筹最有可能接棒,成为A股市场新的风向标。

天弘文化新兴产业基金经理刘国江表示:“从中报来看,以白酒行业为代表的高端消费品要比大众消费品好很多,高端、次高端白酒的需求只是因基数原因增速放缓,但需求总体比较健康。在受市场风格变化、消费税改革、行业监管传闻等外部因素影响下,白酒行业的估值已经大幅回落,行业的基本面依然良好,当前是不错的投资时机。”

市场高低切换已经成为市场一致预期。前期跌幅较大的银行板块也受到了多家券商的注意。

其中,以零售客户和资产质量占优的平安银行获得5家券商“买入”或“强烈推荐”评级。对比目前每股17.93元价格,华泰证券、国泰君安、招商证券、浙商证券、中信建投分别给予每股28.63元、29.87元、30.2元、33.03元、33.80元的目标价,预期上涨空间在60%-89%左右。邮储银行被中信建投认为还有61%左右的盈利空间,常熟银行被瑞银证券认为还有58%的盈利空间。

券商中国援引广发基金观点指出,随着经济维持稳增长的压力加大,市场高低切换及行业快速轮动或会成为常态。在当前经济稳增长压力增大、财政边际发力、节能限电、商品价格强势的背景下,市场环境与2010年四季度较为类似,趋势性行情概率较小,但结构性机会可期,两个方向可重点关注:

一方面,高成长、高景气度的先进制造业有望利用较高的业绩增速抵御估值压力,且在四季度具备估值切换的空间,如光伏、新能车、半导体等。

另一方面,产能受限或下游需求旺盛的资源品,能利用不平衡的供需格局,带动利润增长。如受限产影响的化工、钢铁、煤炭(价格大幅上涨抵御产能下降,拉升利润),及新能源上游的锂、镍、稀土等(需求驱动,量价齐升)。

富国基金分析认为,在“日历效应+春季躁动”的影响下,四季度A股行情或可期。一方面,参考2010年至2020年季报期的日历效应,三季报的业绩交易窗口主要集中在10月。据统计,2010年至2020年三季报业绩增速前1/4公司与后1/4公司的平均涨跌幅之差为3.5%,体现出在业绩窗口期,聚焦“业绩高增”是有效的策略。

中欧基金认为,在经历了二、三季度的调整后,除汽车外的消费股和医药行业整体估值已初步实现回归,建议关注医药细分领域和估值性价比处于历史均值附近的可选消费龙头。

4季度哪些风险需要注意?

对于市场风险,国海富兰克林基金提示,随着经济持续下行,外需增速也可能见顶回落,4季度可能是政策转向的一个关键节点。但由于国内各项政策很难短期快速转向,对明年经济的判断大概率需要1-2个季度的观察期,因此,四季度可能成为风险暴露的一个时期,主要的风险来自于紧信用的地产板块和受上游涨价制约的中游制造业。

此外,受到供给制约,煤炭、钢铁、化工等强周期板块在旺季会有确定性的进一步涨价预期,但上游价格暴涨将影响到下游需求,政策成为周期板块最大的变量。

博时基金认为,4季度美元流动性边际小幅收敛但仍较充裕,国内经济整体偏弱,政策适应性调整,大宗价格可能逐渐冲高见顶,稳信用诉求提升,信贷有保有压,货币政策继续稳中偏松,需要重点关注中长期战略目标与短期政策操作在度的把握和现实环境的适应性调整的可能。

本文选编自“Wind资讯”;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP