财报季即将到来,美国银行股是否会开始“降温”?

智通财经APP注意到,银行股一直是2021年最受欢迎的股票之一,随着该行业的第三季度收益将于周三开始公布,分析师预计银行业将显示出持续的强劲势头。但也有部分分析师认为银行股目前被高估了。

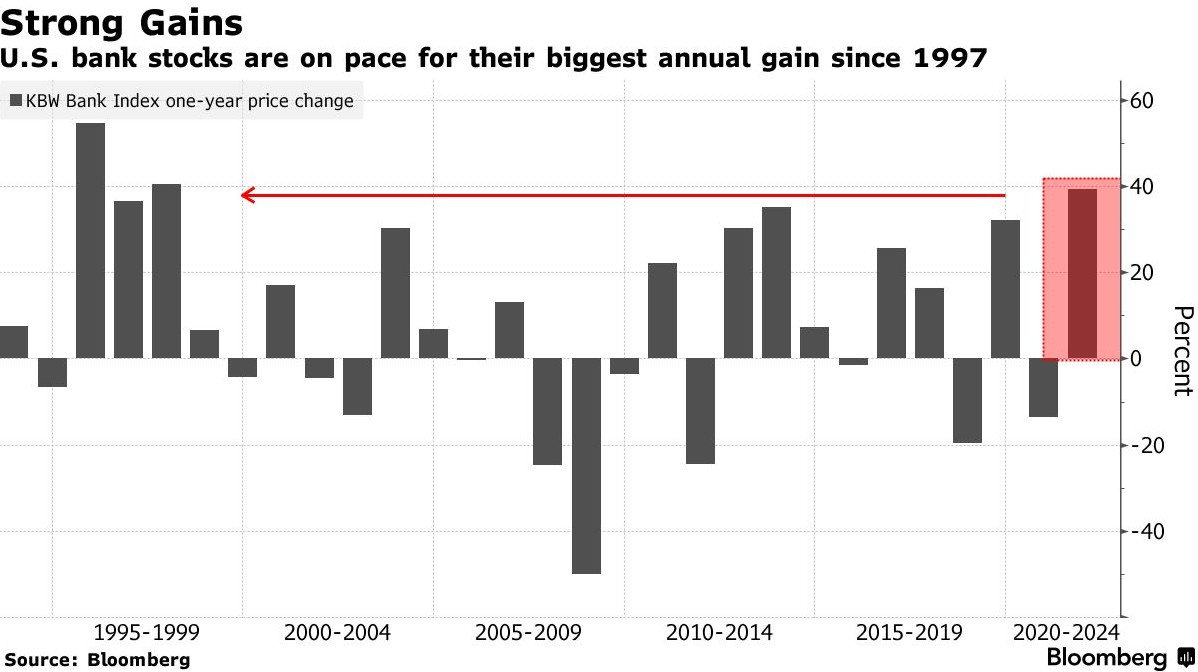

KBW 银行指数在2021年飙升了近 40%,是标普500指数17%的涨幅的两倍多,投资者不断购买银行的股票,因为人们越来越预期美国经济复苏将刺激美联储缩减大规模资产购买计划,并最终开始提高利率。

德意志银行分析师Matt O'Connor在报告中写道:“鉴于大多数人的宏观经济前景总体良好,而且利率上升和贷款增长加快的前景,很难对银行过于消极。”

在FOMC公布9月22日的政策决定之后,这种预期达到了最高点,当时鲍威尔表示,美联储可能很快就会开始缩减其回购规模,而最新的数据显示,18位美联储官员中有9位预计至少在明年年底前加息一次。自那以来,KBW银行指数的所有24支成分股都至少上涨了 4.6%,其中四分之三的涨幅达到了10%或更多。

尽管今年前9个月银行股表现强劲,但许多分析师对这些股票的看涨前景并不动摇,他们认为目前的环境适合这些股票继续上涨。包括Christopher McGratty在内的Keefe Bruyette & Woods分析师9月将整个美国银行业评级上调至增持,称贷款增长放缓、利率上升和现金重新配置应会提振企业获利。

加拿大皇家银行资本市场分析师Gerard Cassidy也认同这一观点。他表示,银行股明年应会继续走高,除非出现二次衰退。他说:“那些相信经济将继续扩张的投资者,尤其是在供应链中断得到解决和库存重建的情况下,应该考虑持有银行股。”

这并不是说所有人都同意。事实上,华尔街目前的争论是,银行的定价是否过于接近完美。

BMO资本市场分析师James Fotheringham称,"美国大型银行的交易很富有。"他建议,随着摩根大通(JPM.US)和美国银行(BAC.US)的业绩飙升至历史平均水平以上,投资者可以寻求获利了结。摩根大通和美国银行的业绩将于周三美股盘前公布。

摩根士丹利的股价最近也受到了抨击。今年截至8月底,该公司股价年内已飙升近54%,创下历史新高。上月底,该行连续几天遭遇评级下调,Oppenheimer和Berenberg的分析师都表示,下调评级的原因是对估值的担忧。

摩根士丹利的股价最近也受到了抨击。今年截至8月底,该公司股价年内已飙升近54%,创下历史新高。上月底,该行连续几天遭遇评级下调,Oppenheimer和Berenberg的分析师都表示,下调评级的原因是对估值的担忧。

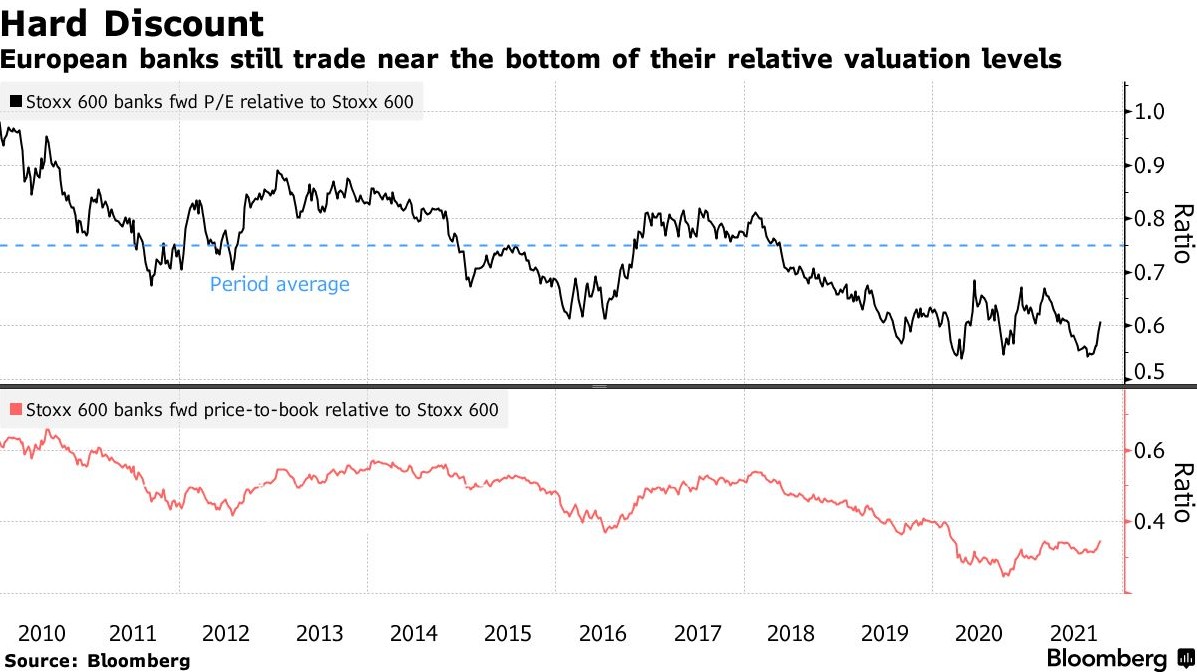

欧洲的情况则稍有不同,银行股今年是表现最好的板块,但其股价仍处于历史低位。银行股的预期市盈率为9倍,是斯托克600指数中第三便宜的板块,较大盘折让约40%。

当然,并不是所有人都对美国银行的高市盈率感到担忧。Baird的David George和以Richard Ramsden为首的高盛分析师一致认为,尽管估值较历史标准有所提高,但与整体市场相比,仍具有吸引力。

尽管本周公布的财报应该有助于开始平息围绕估值的争论,但投资者可能已经将注意力转向其他地方。Vital Knowledge创始人Adam Crisafulli表示:“第三季度的数据应该会相对枯燥乏味。”“近期价格走势的大部分将取决于美国国债和宏观环境,以及资本回报和美联储官员的变化。”

扫码下载智通APP

扫码下载智通APP