中金研究:他山之石,详解海外电化学储能市场

碳中和背景下,全球加速能源供给向清洁能源转型,带动储能作为电网支撑性技术配套需求的快速增长。海外市场在政策和市场化电力机制带来的高收益驱动下,储能项目已实现较好的经济性,发展优于国内;并且中长期伴随可再生能源发电比例提升,叠加锂电成本下降及电价上涨带来的经济性持续改善,我们预期海外储能需求景气度有望持续向上。

摘要

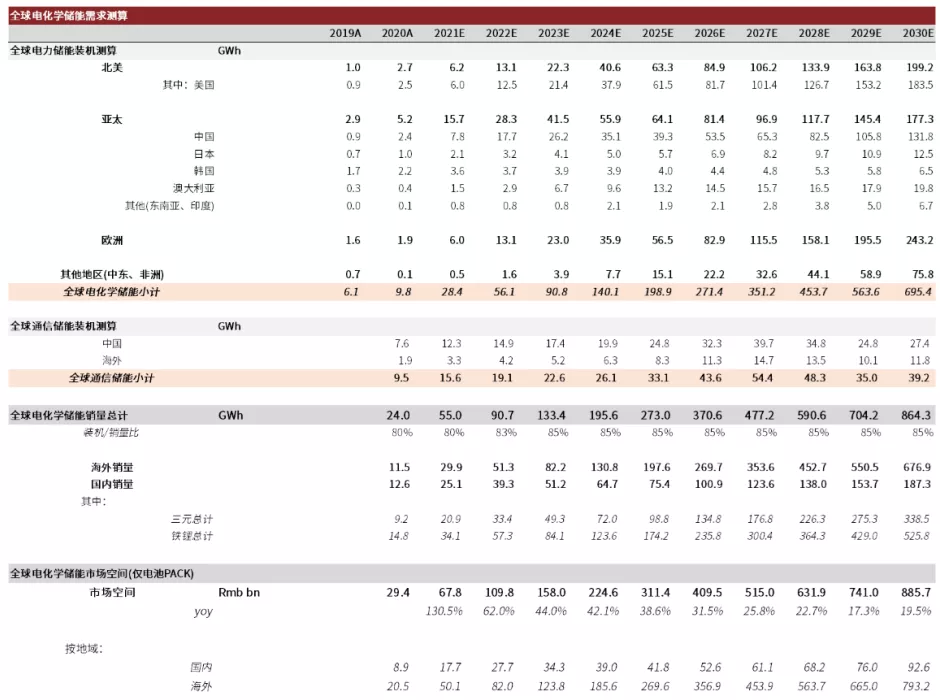

全球电化学储能市场空间广阔,海外主导需求。我们测算全球2030e电化学储能出货将达864GWh,对应电池Pack市场空间8857亿元,较2020年超过30倍成长空间,其中海外市场出货/市场空间占比达78%/90%,相比国内市场需求及空间更广阔。

我们认为,海外电化学储能市场兴起的核心三要素是电力市场机制、政策以及经济性:

1)电力市场机制:海外具备较成熟的电力现货市场和辅助服务市场,多元化的电力品种为储能提供收益支撑;

2)政策:海外政策支持可再生能源发电是储能发展的底层逻辑,同时通过补贴、允许储能参与电力市场交易等激发配储需求;

3)经济性:在高收益、政策补贴和储能成本下降的驱动下,海外储能项目已具备较高的经济性。

分区域看,美国、日本、韩国、欧洲和澳洲是主要储能市场,其中美国表前/表后市场发展比较均衡、在可再生能源目标以及持续补贴下有望延续高增长;日本、欧洲、澳洲聚焦户用储能、Fit退坡有望驱动户用储能需求持续市场;韩国在RPS目标及RECs政策激励表前市场有望保持较高增速。

经济性需求有望驱动铁锂对海外三元替代。我们认为在全球范围内补贴退坡后,经济性将成为储能需求的核心驱动力,行业竞争向成本聚焦;铁锂在价格和性能上优于三元电池,我们测算替代三元后,对储能项目经济性提升2.1-8.6ppt,我们认为在经济性需求下,铁锂有望加速对海外三元进行替代,我们预期2030e全球储能铁锂出货有望达525.8GWh。

风险

全球风光装机不及预期,各国储能政策推进不及预期。

正文

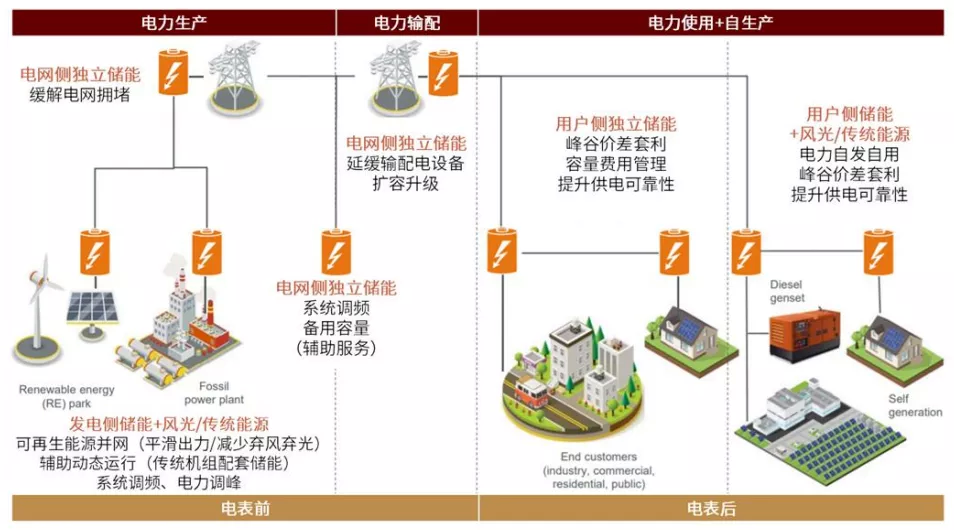

一、海外复盘:储能需求旺盛,电表后装机高增长

储能是能源结构转型过程中的重要环节,伴随全球能源结构中可再生能源发电比例增加,给社会用电需求以及电网稳定性、可靠性带来挑战,而储能技术的应用可:1)提高可再生能源发电稳定性,减少弃风弃光,助力电力系统由火电向新能源为主体转型;2)快速响应电网的调频、调峰需求,保障高比例新能源的电网安全可靠。因此推进储能建设是能源供给端实现碳中和的必由之路。

图表1:储能是能源结构转型重要一环

资料来源:APRICUM,中金公司研究部

储能技术多元,电化学储能发展潜力大。储能按照介质可划分为机械储能、电化学储能、电气储能、热储能等类型,其中以机械储能和电化学储能应用最广。抽水蓄能(属于机械储能)因技术成熟和较低的成本在全球范围率先得到推广,2000-2020年全球累计装机占比达90.3%。但伴随能源供给端可再生能源占比提升,抽蓄受限于地理位置和调节能力难以支撑分布式场景以及电网快速响应需求。相比抽水蓄能,电化学储能具有安装灵活、响应迅速、调节精准、建设周期短等特点,可有效适配能源供给转型的需求。截至2020年,全球电化学储能累计装机占比7.4%,成长潜能较大,我们认为随着锂电技术成熟及成本下降,电化学储能应用需求有望得到快速释放。

图表2:电化学储能累计装机规模占比持续提升

资料来源:CNESA,中金公司研究部

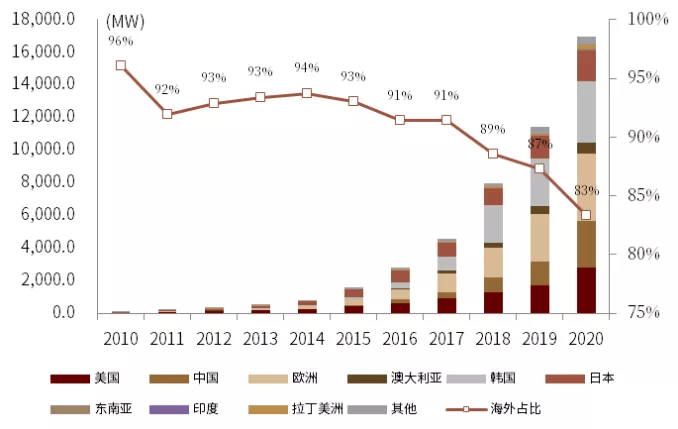

从区域上看,电化学储能装机主要集中在海外市场。根据BNEF数据,2020年全球新增/累计电化学储能装机5.5GW/16.9GW,装机需求主要集中在海外,海外市场新增/累计装机份额分别达75%/83%;其中,美国、欧洲、日本、韩国、澳大利亚是海外主要的装机国家或地区,合计占据海外累计装机量94%。

图表3:2010-2020全球电化学储能新增装机量-按区域

资料来源:BNEF,中金公司研究部

图表4:2010-2020年全球电化学累计装机量-按区域

资料来源:BNEF,中金公司研究部

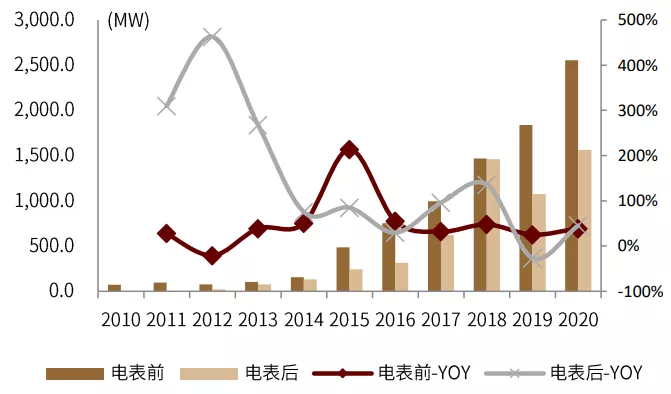

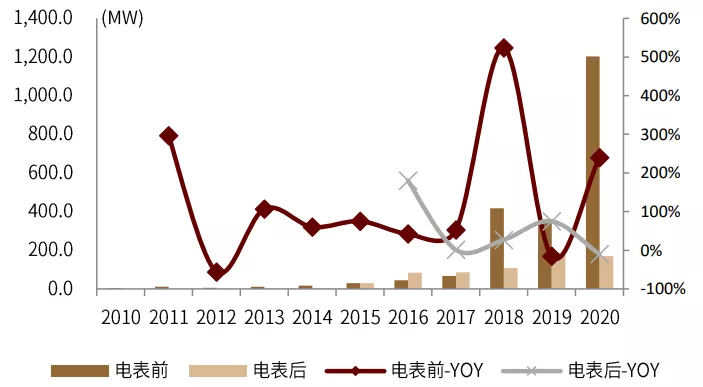

分场景看,海外市场电化学储能电表前/后装机均衡、电表后装机增速快,中国市场装机集中在电表前。整体看,全球电化学储能装机集中在电表前,截至2020年电表前/后全球累计装机占比分别为64%/36%。海外和中国市场装机场景呈现较大差异,海外市场电表前/后装机量较均衡,但电表后装机增长整体快于电表前,2015-2020电表前/后新增装机 CAGR 39%/45%;中国市场装机集中于电表前,截至2020年电表前累计装机占比接近80%。

图表5:2010-2020海外储能新增装机量-按场景

资料来源:BNEF,中金公司研究部

图表6:2010-2020中国储能新增装机量-按场景

资料来源:BNEF,中金公司研究部

二、海外储能市场缘何崛起?

我们通过对海外主要储能市场美国、欧洲、日韩等进行分析,我们认为电力市场、政策、经济性是驱动海外储能需求快速增长的三大核心要素:

► 电力市场:海外大部分国家和地区已形成市场化的电力现货以及辅助服务市场,且在用户侧普遍推行分时电价机制,电力市场交易配合分时电价制度带来较大的峰谷价差,叠加丰富的电力辅助服务品种,为储能的经济性奠定基础。

► 政策:海外美国、欧洲、日韩等国家和地区从顶层政策制定远期可再生能源发电目标,并通过补贴、金融服务等激励方式支持风光发电的发展,催化储能配套需求;同时,政策明确储能可作为独立主体参与电力市场,为储能拓宽收益来源,且政策激励普遍向配储项目倾斜,激发配储积极性。

► 经济性:海外美国、欧洲等储能项目通过参与市场化电力交易为储能带来较高的收入,叠加储能系统成本(主要是锂电)的下降以及部分国家/地区政策补贴支持,海外储能项目普遍具备较优的经济性。

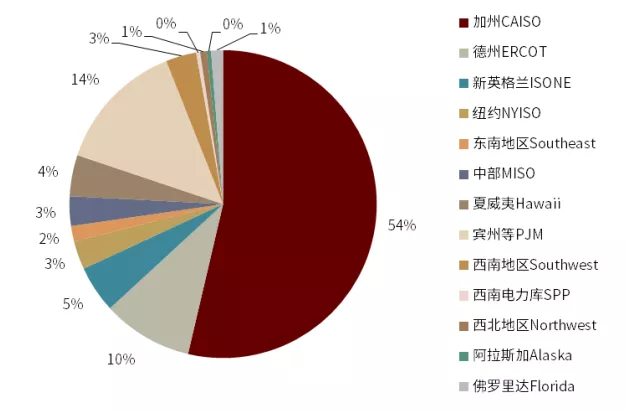

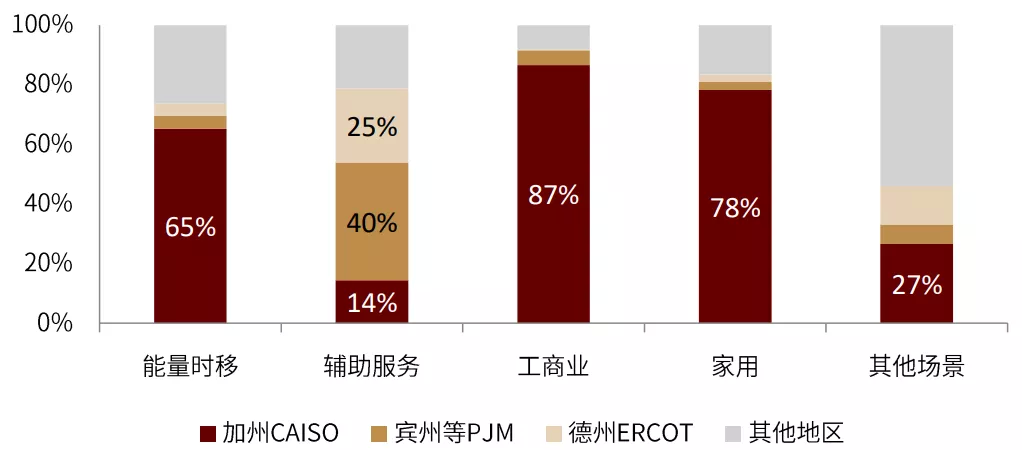

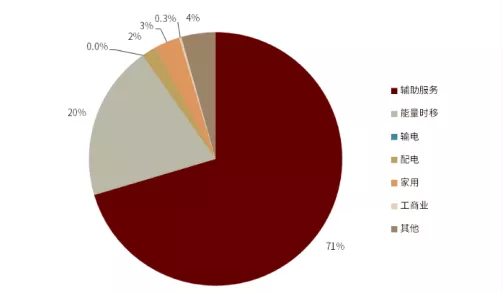

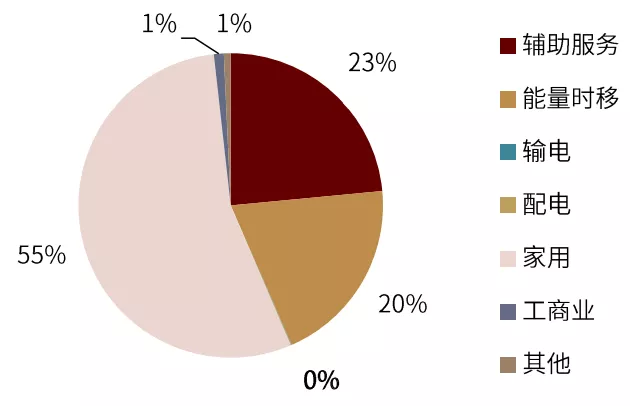

1、美国市场:表前市场主导需求,户用侧储能开启高增长

美国市场复盘:过去十年,加州贡献54%储能装机,45%储能用于表前能量时移;过去五年家庭储能规模迅速增长。BNEF数据,2010-2020年全美电化学储能累计装机约2.8GW,加洲、PJM和德州位列装机前三,分别占比54%、14%和10%。从功能看,能量时移和辅助服务是美国主要的储能场景,累计装机占比分别为45%和27%;但过去五年表后家庭储能需求兴起,2015-2020 CAGR达到227%;细分到地区看,加州市场主导能量时移、工商业与家用储能需求,全美累计装机中65%能量时移、87%工商业以及78%家用储能装机集中在加州;德州、PJM以辅助服务装机为主,全美辅助服务累计装机中占比分别为25%和40%。

图表7:2010-2020年美国累计储能装机份额-按地区

资料来源:BNEF,中金公司研究部

图表8:2010-2020美国各功能场景储能累计装机按区域拆分

资料来源:BNEF,中金公司研究部

1)CAISO加州:政策全面,发电侧和用户侧储能双轨发展

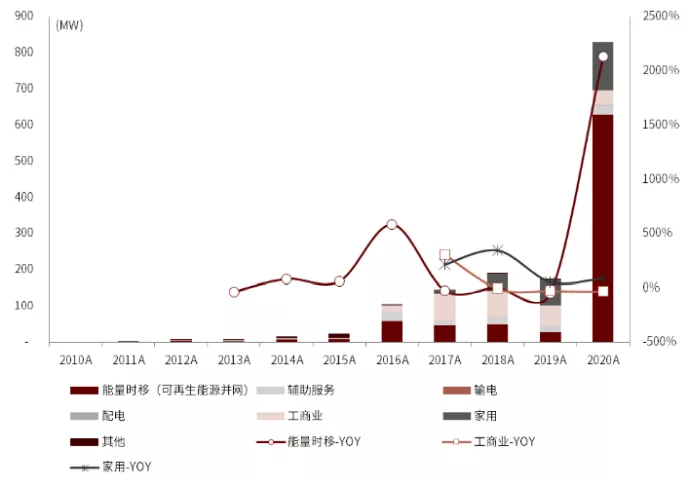

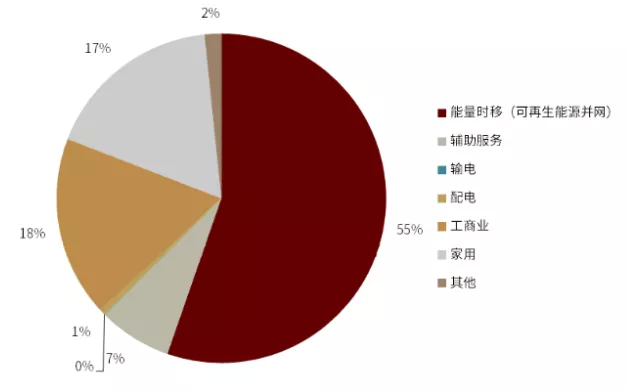

加州是当前美国电化学储能规模最大的市场,2010-2020年累计装机达到1.5GW、占全美总装机54%。从功能场景看,加州能量时移、工商业和家庭储能主导装机需求,2010-2020年累计装机份额分别达55%、18%和17%,辅助服务仅7%;其中,能量时移装机在2020年放量、同增2135%,家庭储能自2016年以来维持高增长,2016-2020 CAGR 达到154%,工商业储能则需求稳定,2015-2020 CAGR为22%。

图表9:加州历年新增电化学储能装机

资料来源:BNEF,中金公司研究部

图表10:2010-2020年加州电化学储能累计装机份额

资料来源:BNEF,中金公司研究部

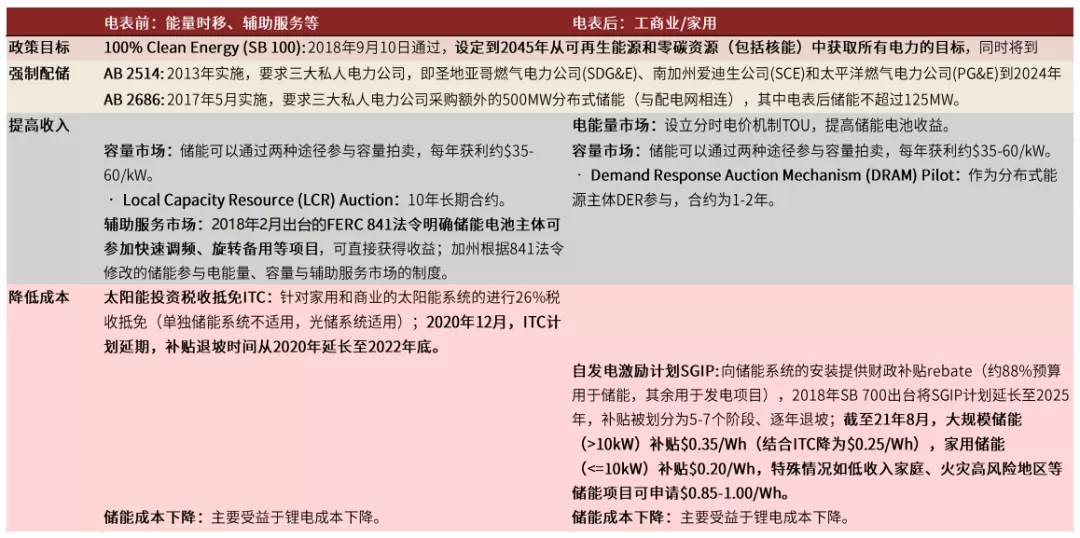

我们认为加州100%清洁能源发电目标是电化学储能中长期发展的底层逻辑,同时,加州为储能制定了多样化的支持政策,叠加锂电成本下降,表前、表后的储能项目均具备较高的经济性,驱动储能需求快速释放。

图表11:加州储能激励政策汇总

资料来源:EIA, CPUC官网, Selfgenca.com,美国能源局, 中金公司研究部

发电测(电表前)-能量时移:加州能量时移装机主要受益加州光伏的快速发展和政策强制配储,以及在ITC补贴和参与电力市场收益支撑下具备较高的经济性。

► 政策:一方面,加州在100%清洁能源发电目标和ITC补贴(26%税收抵免)的驱动下,光伏装机快速增长,为储能带来应用场景;另一方面,加州在2013年和2017年对三大电力公司SDG&E、SCE和PG&E设定强制配储目标,电表前合计1,500MW,直接拉动发电测储能装机需求;

► 经济性:光储项目可享受ITC补贴,并通过PPA购电协议保障最低经济性需求;同时,加州也批准表前储能项目参与电能量、容量与辅助服务市场获取收益,由于美国整体弃风、弃光率低,发电侧储能主要用于能量时移功能场景,且加州的能量时移收益相对其他州更高(电价差较大)。在ITC补贴和参与电力市场高收益驱动下,我们测算2020年加州电表前光储项目IRR达到25%;独立储能IRR为19%(不享受ITC补贴)。

2020年加州能量时移储能需求集中释放,新增装机达到630MW、同比高增2135%,我们认为主要原因:1)成本下降带动独立储能经济性向好:我们以加州表前独立储能项目为例,2019到2020年,储能系统投资成本下降15%,带动IRR提升4ppt至19%,经济性改善促进整体装机需求;2)ITC补贴原计划2020年后启动退坡,致光储项目存在一定程度抢装。3)大功率项目落地:2020年8月,LS Power公司的Gateway Energy Storage项目在加州圣地亚哥地区开通运营,该项目占2020年加州新增储能装机40%。

用户侧(电表后)-工商业/家用:TOU分时电价机制,ITC补贴与SGIP激励共同激发电表后储能装机需求。

► 政策:一方面,ITC补贴同样促进加州户用侧光伏装机,同时加州三大电力公司2016年起对所有太阳能用户推行TOU分时电价机制,以及FERC 2222法令允许分布式储能(工商业项目为主)主体参与容量市场交易,为户用储能配套增加套利和其他收入来源;另一方面,加州自2016年起针对户用侧储能进行SGIP补贴(Self-Generation Incentive Program),补贴总预算达到12.5亿美元,进一步激发用户侧储能需求。

► 经济性:我们以加州0.5MW/2MWh工商业光储项目成本和收益数据为基准,在ITC和SGIP补贴下IRR达到32.4%。

图表12:SGIP补贴分配情况(截至2021年8月)

资料来源:Selfgenca.com,中金公司研究部

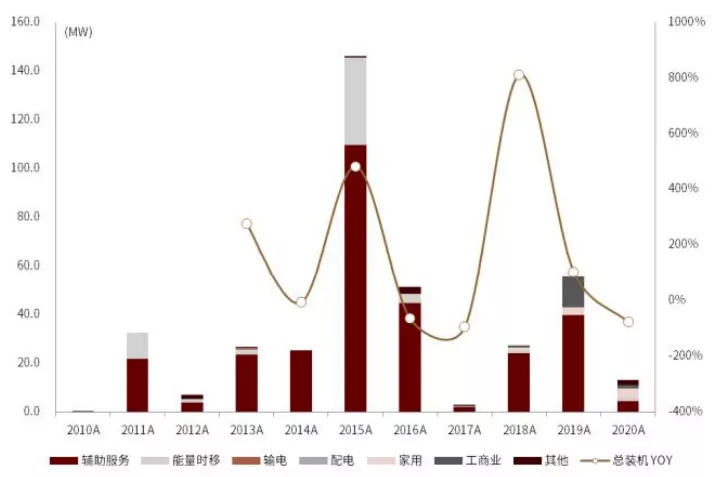

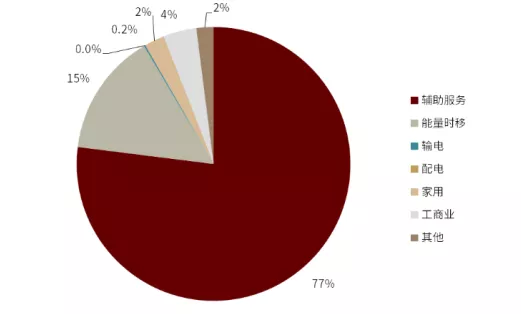

2)PJM:聚焦辅助服务需求,快速调频补偿带动储能装机高增长

PJM在全美2010-2020年储能累计装机占比14%,从功能场景看,PJM储能装机主要应用于辅助服务,2010-2020年累计装机在PJM市场达到77%、占到全美辅助服务装机40%;但2018年以来,PJM市场装机增速有所放缓。

图表13:PJM历年新增储能装机

资料来源:BNEF,中金公司研究部

图表14:2010-2020年PJM累计储能装机份额

资料来源:BNEF,中金公司研究部

PJM快速调频服务补偿带动储能装机高增长。2011年美国FERC 755法令允许储能参与调频服务,并要求各区域输电组织(RTO)以及独立系统运营商(ISO)按调频效果进行补偿;电化学储能凭借快速的响应特性和充放电效率,一般作为快速调频资源参与市场,PJM给与快速调频服务更高的服务补偿,驱动辅助服务装机增长。

政策调整致2018年后PJM调频类储能装机放缓。2015年PJM发现大量快速爬坡调频导致水力发电厂和燃气轮机等大型发电机组的过度循环,因此PJM于2017年初修订市场规则,维持调频服务的能量中性,要求快速调频资源不再只提供短周期调频服务,储能系统被要求延长电网充放电时间、配置更大的容量和充放电周期;相应的,PJM降低了快速爬坡调频资源的配置比率,致2018年以来辅助服务装机放缓。

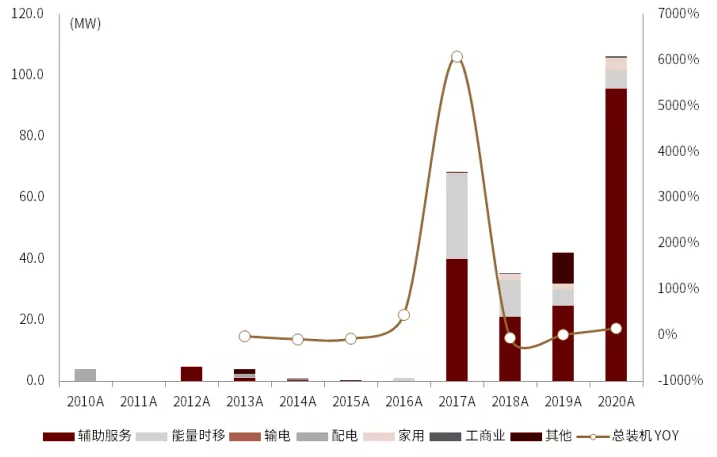

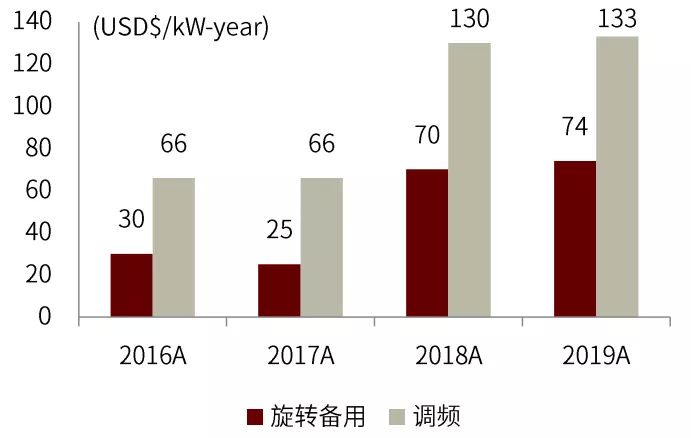

3)ERCOT德州:受益风电发展,辅助服务收益带动储能需求景气向上

德州是美国第三大储能市场,2010-2020年全美累计储能装机占比10%。德州的储能装机主要集中在辅助服务场景,2010-2020 辅助服务累计装机占比高达70%,在全美辅助服务累计装机占比仅次于PJM、达到25%。

图表15:德州历年新增储能装机

资料来源:BNEF,中金公司研究部

图表16:2010-2020年德州累计储能装机份额

资料来源:BNEF,中金公司研究部

德州风电较高占比是储能发展的底层逻辑,政策支持带动经济性改善。德州风力资源丰富,2020年风电占比达到25-30%,仅次于气电(40%)位居第二,风电的快速发展带动储能作为支撑技术的配套需求。而政策方面,德州公用事业委员会(PUCT)在2012年SB943和25.501法案中明确储能装置参与电能量和辅助服务市场的主体地位(德州无容量市场),以及储能的价格机制、免税的政策;在2016年25.192法案中进一步明确储能参与能量和辅助服务市场,在电力互联和传输方面享有的权利;相应的,2018年以来,储能辅助服务中调频和旋转备用收入大幅增长,带来经济性改善;2020年德州推出快速调频服务、增加储能一次调频收入,此外,德州2022年计划推出紧急备用服务,进一步扩宽储能收入边界,带动经济性改善。

► 受益辅助服务市场收益提升,光储项目经济性显著改善,我们基于LAZARDS数据测算,2020年德州Corpus Christi市光伏配储项目收入中,辅助服务收入同增211%,带动项目IRR提升15.1ppt至24.2%。

图表17:ERCOT市场辅助服务历年收入

资料来源:LAZARDS,中金公司研究部

4)美国市场展望:RPS/CES目标叠加经济性持续改善,储能需求有望延续高增长

中长期看,各州相继规划可再生能源发电目标形成储能发展的底层逻辑,高收益和成本下降有望驱动储能持续放量。

再生能源配额制(Renewable Portfolios Standards,RPS)和清洁能源标准(Clean Energy Standard,CES)将推动美国可再生能源发电比例提升,打开储能中长期需求空间。美国大部分州RPS/CES规划了2030后可再生能源发电比例30-100%的远期目标,可再生能源发电比例的提升将带动储能作为支撑技术的配套需求,打开储能中长期成长空间。

图表18:美国各州RPS/CES目标及储能装机目标概览(截至2021年8月)

资料来源:政府官网,中金公司研究部;注:RPS(Renewable Portfolio Standards)指可再生能源配额标准,CES(Clean Energy Standard)指清洁能源标准,二者略有区别,其中核能被认为是清洁能源但不可再生,生物质能源可再生,但排碳、不是清洁能源

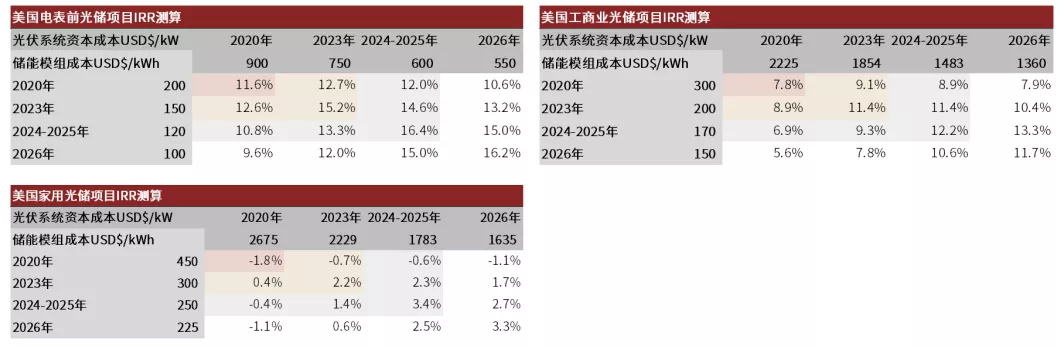

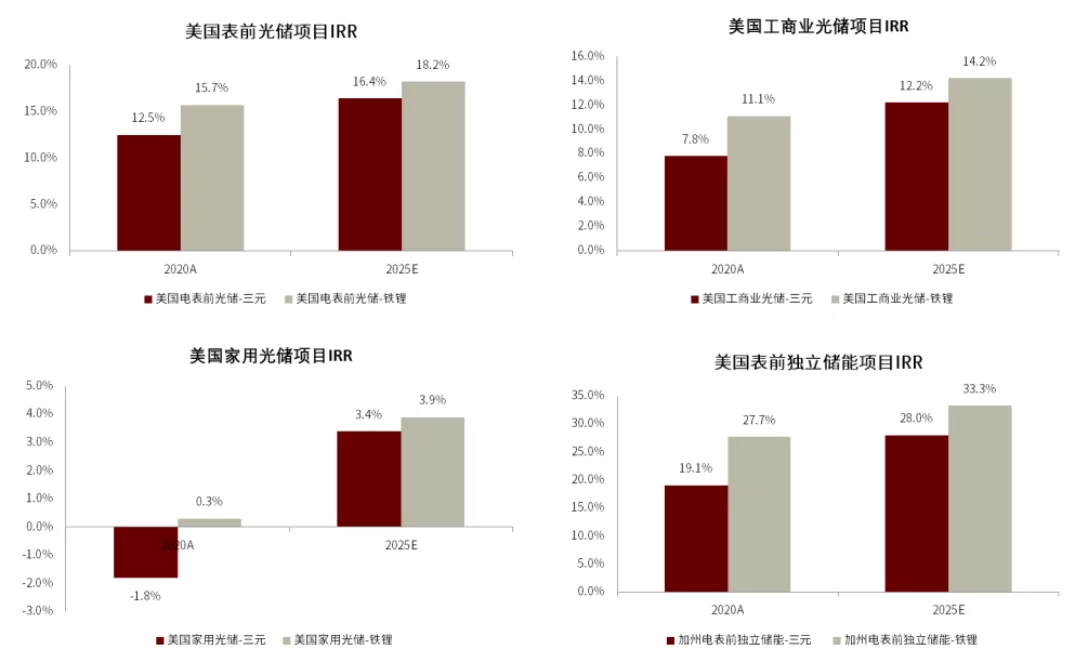

考虑普遍情形,高收益和储能成本下降有望支撑储能经济性,驱动储能需求持续释放。我们对加州、德州等项目的收益作普适性调整,基于测算结果,我们发现美国当前经调整后的光储项目收益率处于中等偏低水平,但随着光伏、锂电成本下降,经济性将逐步改善,我们测算美国在2026年ITC补贴完全退坡后,表前光储项目、表后工商业和家庭光储项目IRR分别达到16.2%、11.7%和3.3%,较2020年分别提升4.6ppt,3.9ppt和5.1ppt。

图表19:美国表前光储项目/工商业光储项目/家用光储项目IRR测算

资料来源:LAZARDS,政府官网,中金公司研究部;注:ITC税收抵免2023年前为26%(表格中红色),2023年22%(黄色),2024-2025年10%(浅灰色),2026年及以后(白色)完全退坡

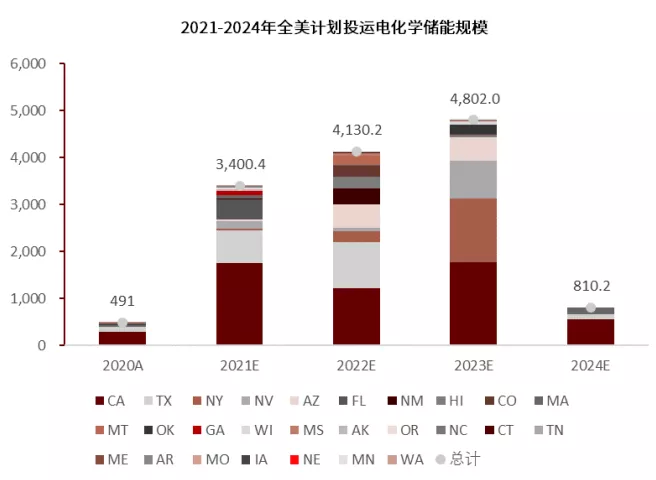

实际规划层面,美国2021-2024计划投运储能项目已累计达到13GW以上,超出政府设定目标,加州有望继续主导电表前/后储能装机需求,纽约、夏威夷表后装机具备潜力。

► 电表前储能:根据EIA统计,2021-2024年全美电表前储能计划投运规模达到13GW以上(累计),其中前三为加州、德州、纽约,计划投运的装机量分别为5.3、1.8、1.6GW。

► 电表后储能:我们认为,加州在ITC和SGIP补贴驱动下表后工商业/家庭储能装机有望维持高增长;此外,纽约与夏威夷电表后较高的电费管理收益有望进一步带动工商业/家庭储能配套需求增长。

图表20:全美计划投运储能项目规模统计(截至2020年)

资料来源:EIA,中金公司研究部

2、欧洲市场:全球最大家用储能市场,减排政策与PPA推动经济性提升

2010年以来,欧洲市场安装数量和装机容量均在高速增长, 2011年欧洲新增装机容量仅为2MW,截至2020年底累计装机容量4.14GW,2016-2020 CAGR达49.2%。

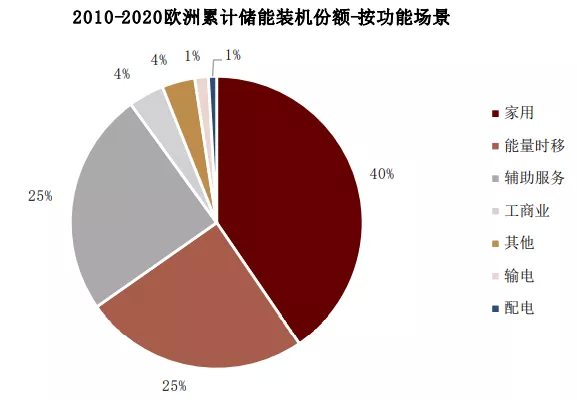

2010-2020年德国贡献48%储能装机,40%项目用于家用储能。细分功能场景,家用储能、能量时移、辅助服务是主要应用场景,累计装机占比分别为40%、25%和25%。从地区来看,德国和英国是欧洲储能市场领先者,累计装机占比分别为48%和32%。

图表21:2010年以来欧洲装机容量快速增长

资料来源:BNEF,中金公司研究部

图表22:2010-2020欧洲累计储能装机-按功能场景

资料来源:BNEF,中金公司研究部

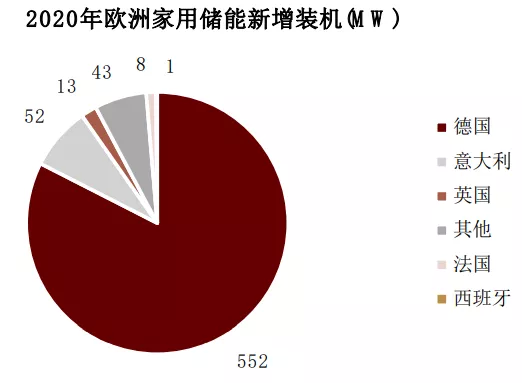

► 欧洲家用储能市场高速增长。目前欧洲已成为全球最大的家用储能市场,其中德国是欧洲家用储能市场的领导者,2020年德国家用储能新增装机552MW,占欧洲总体的83%,2013-2020年CAGR达57.5%。随着电气化时代的到来,储能系统成本和电力价格不断降低,欧洲其他国家也正大力部署家用储能系统。

图表23:德国是欧洲家用储能市场的领导者

资料来源:BNEF,中金公司研究部

电力市场:欧洲电力市场化成熟度较高,虽然不同国家电力市场不完全相同,但大多都采用了电能量市场、容量市场和辅助服务市场等多市场协调配合的机制(德国无容量市场)。欧洲大部分国家电力交易均推行峰谷电价和季节电价,较高的套利市场有助于推进储能商业化。在英国、意大利、葡萄牙等国家储能均可参与容量市场,意大利储能运营商在2019年11月拍卖中首次获得容量支付,在2023年之前交付95MW;英国的容量市场拍卖计划被暂停一年后于2020年重新启动,并且英国商业、能源和工业战略部(BEIS)鼓励在预审竞标中将储能项目作为需求侧响应(DSR)资产类别,而DSR运营商可能被授予最长可达15年的合同,为储能项目提供稳定的收入流。

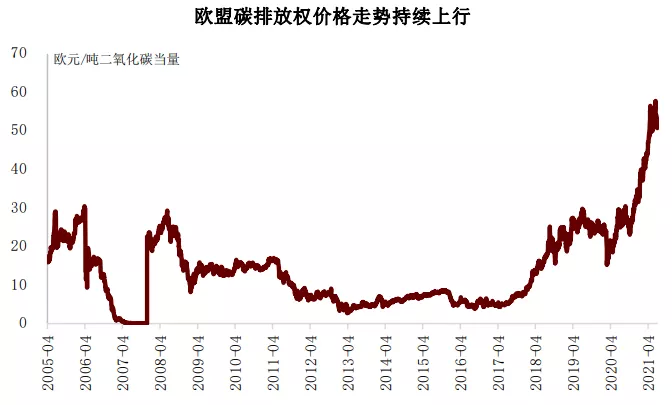

► 碳排放权交易和碳税驱动电价上升,推动能源转型。欧洲2005年创立碳排放权交易系统,覆盖超10000家能源密集型企业,达欧盟二氧化碳排放总量的50%。目前碳排放权价格不断上涨,已经从2018年1月的4欧元/吨涨至50欧元/吨(2021年7月)。碳排放权和碳税调控,叠加天然气价格飙升,导致欧洲电价不断上涨。

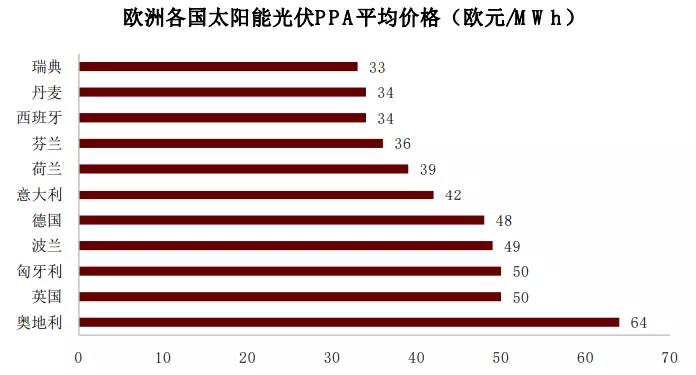

► 成本的上升也倒逼电力企业加速能源转型,购电协议(PPA)模式也成为开发商和企业的共同选择。Pexapark预测2021年底欧洲PPA模式签署的太阳能容量将超过10GW。2021Q1 Statista数据显示,欧洲各国太阳能光伏PPA价格范围在33-64欧元/MWh,瑞典、丹麦和西班牙价格最低,均在35欧元/MWh以下。

图表24:欧洲碳排放权价格不断上涨

资料来源:万得资讯,中金公司研究部

图表25:欧洲主要国家光伏PPA价格(2021Q1)

资料来源:Statista,中金公司研究部

► 双重收费标准取消推进储能经济性。德国在内的欧洲许多国家对电网运营商所用能源进行双重收费,即储能系统从电网获取电力和将电力注入电网时都需支付费用。欧盟委员会2020年7月在Strategy for Energy System Integration中表示双重收费标准不再适用于储能及制氢项目,为储能平价清除障碍。

政策:碳排放目标和能源转型的政策驱动下储能迎快速发展。为实现目前制定的减排目标——2030年温室气体排放比1990年减少55%(此前为40%),2021年7月,欧盟公布了“Fit for 55”一揽子计划,并鼓励各成员国推进储能部署。欧盟于2021年1月宣布批准总金额29亿欧元的“欧洲电池创新”计划,用于支持电池储能本土化研发,降低对三方的依赖,参与开发企业主要为欧洲本土电池企业。

图表26:欧洲各国均出台政策促进储能市场发展

资料来源:北极星储能网,CNESA,政府官网,中金公司研究部

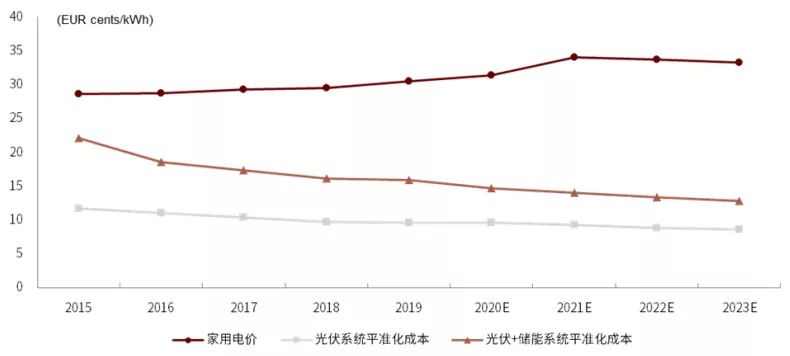

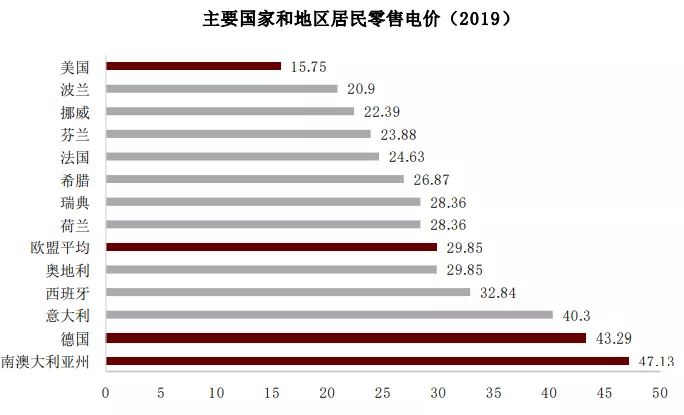

经济性:部分国家光伏+储能度电成本已实现平价。在德国等国家,目前度电成本已低于居民零售电价,2019年储能+光伏系统的平准化度电成本为0.16欧元/kWh,已低于家用电价0.3欧元/kWh。

图表27:德国等欧洲国家光伏+储能系统平准化成本持续下降

资料来源:SolarPower Europe,中金公司研究部

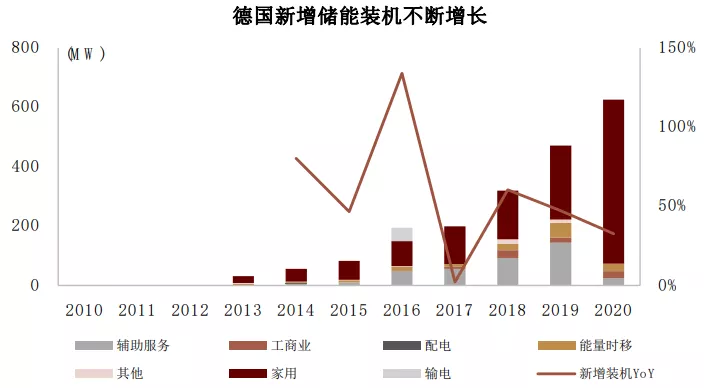

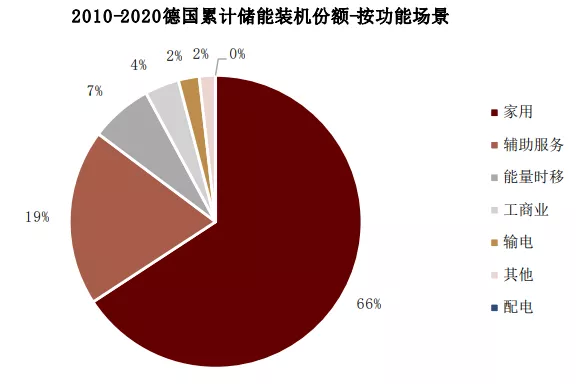

1)德国:户用储能市场成熟,电网侧储能发展受限

德国在欧洲2010-2020年储能累计装机占比48%,以功能场景看,德国储能装机主要应用于家用储能,2013-2020年CAGR达57.5%,累计装机在德国市场达66%,占欧洲家用储能装机78%;2020年疫情期间,家用储能装机仍保持强势增长,同增122%。

图表28:2010-2020德国历年新增储能装机

资料来源:BNEF,中金公司研究部

图表29:2010-2020德国累计储能装机份额

资料来源:BNEF, 中金公司研究部

德国享有欧洲最大的家用储能市场,截至2020年底,德国家用储能市场累计装机1.3GW,覆盖家庭户数30余万,家用太阳能发电设施中部署电池储能系统的比例达70%,远超欧洲平均水平。

► 政策:2013年5月,在德国政策性银行KFW(德国复兴信贷银行)宣布将对家用太阳能电池储能系统补贴驱动下,德国部署了第一批对家用储能装置。即使2018年之后KFW对用户补贴力度下降,德国家用储能新增装机仍保持强劲增长,2019年新增装机472MW,其中家用储能新增249MW,占比约53%。

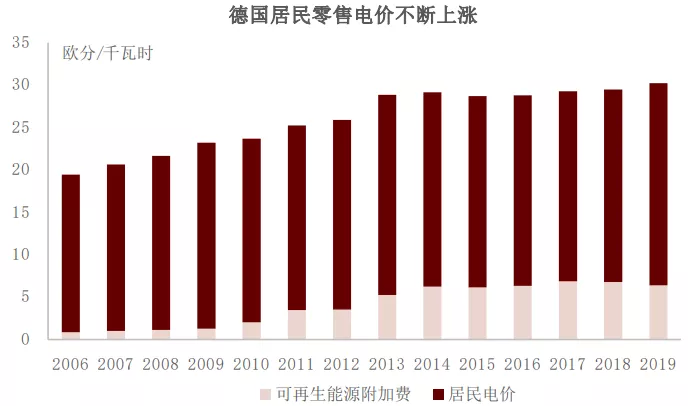

► 电力市场:较高的居民电价、固定电价FiT的取消驱动家用储能增长。2019年德国居民零售电价为30.22欧分/千瓦时,在主要欧洲国家高居榜首,其中可再生能源附加费为6.41欧分/千瓦时,与2006年相比增长了628.4%。不断增长的居民零售电价也促使用户向电力自发自用转型,未来固定电价FiT的取消可能导致已经安装光伏的家庭加装储能系统,驱动家用储能增长。

► 用户对补贴敏感度降低。根据ISEA统计,德国用户对储能补贴不敏感,2014年以来未被补贴储能系统占比持续提升。截至2018年底,德国家用储能累计装机超过12万套,其中KFW补贴下的储能系统约3万套,未被补贴的超过9万套。在2018年补贴力度下降后,2019-2020家用储能市场仍新增装机249/552MW。

图表30:2006-2019年德国居民零售电价

资料来源:BDEW,中金公司研究部

► 展望:家用储能未来将保持良好增长态势。随着EEG2021修订案出台,德国将在今年年底免除对装机容量30W以上的大住宅太阳能+储能征收的EEG附加费,高居民电价以及政策利好驱动,未来家用储能市场将继续强劲增长。EUDP Research 统计2020年德国新增部署10.6万个住宅储能系统,预计今年将新增部署15万,同时对现有发电设施和储能系统的改造也将进一步增加需求。

电网侧-储能监管和收入水平下降两大阻碍。2020年德国储能市场行业总收入约为71亿欧元,其中住宅/商业和工业/电网储能收入分别为35/21/13亿欧元。电网侧储能市场在最初第一波部署浪潮后基本饱和,目前主要面临监管和收入水平下降两大阻碍。在缺乏明确的监管定义、冗长的审批流程、缺乏足够计量和计费概念的并网条件等背景下储能部署受到限制,同时电网侧备用电池服务价格持续被压低,影响收入水平。

► 辅助服务:调频备用市场价格下跌,储能发展放缓。辅助服务储能装机2017年之前保持高增速,2016年辅助服务新增装机49MW,同增364%,2017年增速降至15%,2020年同比负增长。在辅助服务中,德国储能主要参与一次调频市场,2016年德国相继投运了多个用于调频的电网级储能项目,一次调频市场逐渐饱和,价格不断下降,影响新增储能部署。

► 展望:重点关注二次调频市场,目前一次调频储能市场已趋于饱和,德国目前正瞄准新兴的二次调频市场,为鼓励新进入主体参与二次调频和分钟级备用市场,德国简化了申报程序,我们预期二次调频市场有望成为储能大力参与的新应用场景。

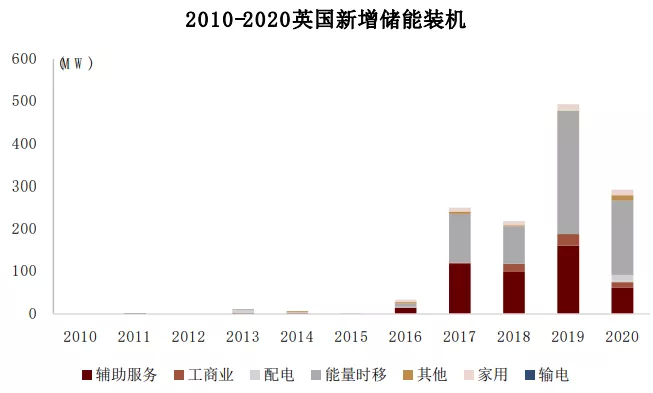

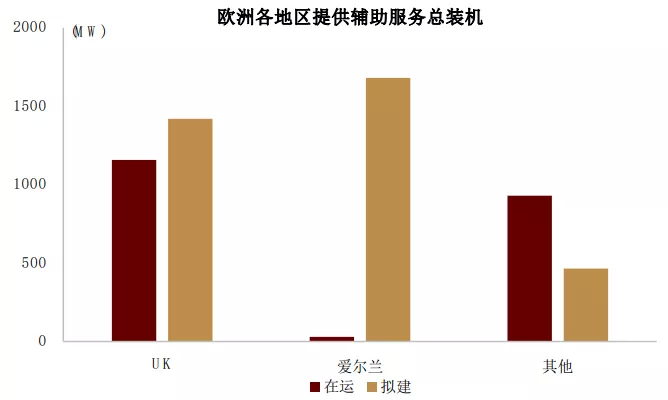

2)英国:家用储能领域增速放缓,重点关注电表前储能

英国在欧洲2010-2020年储能累计装机占比32%,以功能场景看,英国储能装机主要应用于能量时移和辅助服务,2010-2020年累计装机在英国市场分别达52%/35%,占欧洲能量时移/辅助服务装机66%/45%。

家用储能需求受补贴下降和增值税税率增加影响。英国是欧洲第三大家用储能市场,此前英国家用储能装机主要受FiT补贴驱动,2019年5月31日起SEG(Smart Export Guarantee)政策代替FiT,安装光伏发电系统的经济效益下降,同时2019年10月1日起,家庭储能增值税率从5%升至20%,影响家用储能装机,与德国相比,英国居民电价由于低增值税相对更低(2020年12月英国和德国居民零售电价分别为0.26和0.37美元/kWh),光储度电成本尚未平价,我们预计短期内家用储能增速放缓。

图表31:2010-2020英国历年新增储能装机

资料来源:BNEF,中金公司研究部

图表32:2010-2020英国累计储能装机份额

资料来源:BNEF,中金公司研究部

电表前-能量时移和辅助服务占主导,2020年新增装机分别为175MW和62MW。与德国不同,英国最早开始先布局电表前储能,目前为欧洲最大的公用事业规模储能市场。

► 可再生能源发展催生配套储能高需求:英国可再生能源开发商对风电、太阳能发电等可再生能源设施增设电池储能装置是促进电网侧迅速发展的主要原因。英国可再生能源发电的发展,尤其是海上风电,处于世界领先位置,截至2020年底英国海上风电装机容量约为10.4GW。储能对于保持可再生能源的一致性供应至关重要,因此英国各地大规模推进储能时主要采取与风/光电站或大工业用户共享站址的方式, 2010年开始英国燃气与电力办公室(ofgem)通过低碳网络基金(Low Carbon Network Fund,LCNF)资助部署了多个电网侧储能示范项目。

图表33:2010-2020英国可再生能源发电量

资料来源:英国政府官网,中金公司研究部

图表34:2020欧洲各地区辅助服务总装机

资料来源:IHS Markit,中金公司研究部

► 能量时移:截至2020年,英国可再生能源发电量占总发电量的40.2%,能量时移成为储能的重要收入部分。英国2011年开始部署能量时移装机,2017年新增装机同比大约增长14倍,2020年新增装机175MW,占全部新增装机的60%。随着电池成本下降及可再生能源渗透推动价差增强,能量时移将继续增长。

► 辅助服务:调频辅助服务是英国储能电站的收入主要来源,2013-2019英国辅助服务新增装机由3MW增至161MW,2020受疫情影响新增装机62MW,同降61%。与美国PJM市场类似,在2019年英国停电事故后开始陆续设立快速调频响应的辅助服务品种,主要受益储能项目。储能主要通过国家电网公司组织的月度招标市场获得辅助服务合同参与固定频率响应,在2020年10月起开设的动态遏制(Dynamic Containment)调频品种的招标中,中标项目全部为储能。我们预计英国近两年还会继续加设更多针对快速调频的辅助服务品种。

► 储能迎来监管放宽,短期内有望迎大幅增长。英国天然气与电力市场监管办公室(Ofgem)规定50MW以上的储能项目需要审批,冗长的审批过程(最长达18个月)一定程度上限制了储能规模扩张。2021年以来储能项目不再受NSIP流程限制,50MW+储能项目上线不必经过国家审批。截止2021年3月,英国在运电表前储能项目规模达1.3GW,计划项目规模达14.9GW,其中1.8GW准备建设项目可能在未来1-1.5年内完工,正常项目从提交申请到最终投运平均时间为3年。

展望:电表前储能高增可期,家用储能短期内增速放缓。英国计划加速向可再生能源转型的脚步,我们预期储能行业也将迎来新一轮增长;伴随监管放宽,我们预期更多大规模电网侧储能项目有望落地。家用储能侧目前仍对补贴有一定依赖度,经济性受补贴退坡影响较大,我们预期短期内增速放缓,但随着储能成本下探以及分时电价机制等新商业模式推广带来储能收益端增厚,我们认为家庭储能经济性有望提上提升,驱动中长期渗透率提升。

3)欧洲展望:后补贴时代经济性提升,户用储能有望实现高增长

电表前储能:减排目标催化大型储能项目实施,发电平价时代PPA蓬勃发展。Wood Mackenzie预测,为实现欧洲目前的碳减排目标,欧盟需要在可再生能源和储能上再投资数百亿美元,预计未来也将有更多大型电网侧项目落地。后补贴时代储能部署较早国家将率先迈入发电平价,叠加装机成本下降与政策引领,欧洲储能市场全面进入PPA时代。我们判断未来能量时移或有望超过家用储能,成为欧洲储能第一大应用场景。

电表后储能:高电价及政策引导下户用储能有望实现高增长。欧洲碳税和电价持续上涨给储能带来更大套利空间,且提升了用户对家庭能源需求的自给意识,储能系统成本不断降低,以及政策利好共同推动户用储能部署,我们认为户用储能有望全面迈过经济性拐点,实现大规模市场化。欧洲2019年新增家用储能装机351MW,部署电池储能的住宅太阳能发电设施比例约7%,整体开发水平处于较低水平,具备较大增长空间。

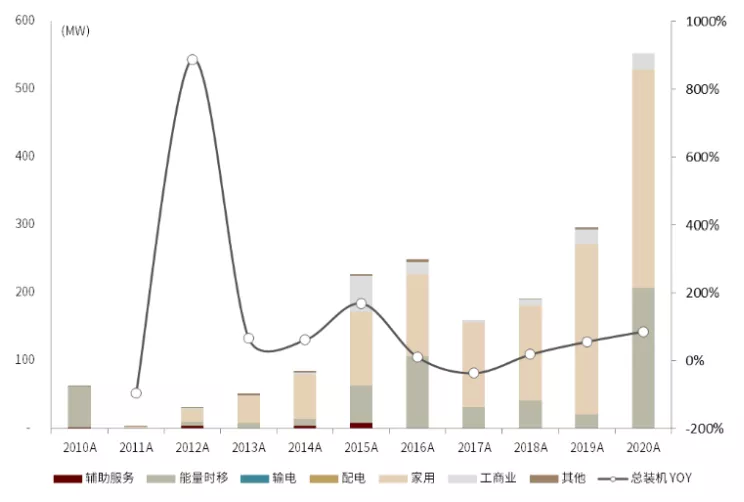

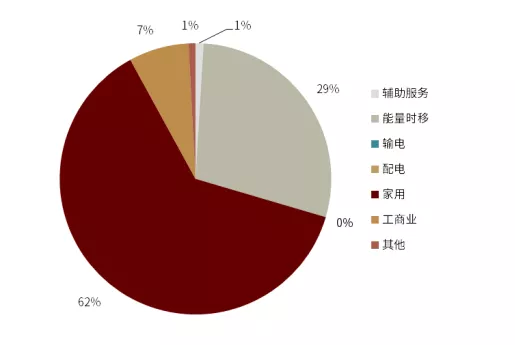

3、日本市场:固定价格收购制度(FIT)及零能源房屋(ZEH)补贴共同驱动家用储能增长

根据BNEF数据,日本2010-2020年累计装机1.91GW,分场景看,日本的储能装机需求集中在表后家用储能,其次是表前能量时移,2010-2020年累计装机占比分别为62%和29%;家庭储能自2012年以来保持高增长态势,2012-2020 CAGR 达到44%;能量时移需求波动较大,在2016和2020年出现过需求集中释放,同比增长分别达到96%和914%。

图表35:日本历年电化学储能装机

资料来源:BNEF,中金公司研究部

图表36:2010-2020年日本累计电化学储能装机份额

资料来源:BNEF,中金公司研究部

► 家庭储能:光伏固定价格收购制度(FIT)及零能源房屋(ZEH)补贴驱动家庭储能高增长。政策层面,日本于2012启动FIT制度,给予光伏较高的并网电价,带动光伏装机快速增长,为户用储能开辟应用场景;同时,日本政府2018年开始执行零能源房屋ZEH计划,并提供补贴,2019年ZEH补贴预算为551.8亿日元,包含208款家用储能产品。ZEH针对储能产品的补贴大幅提高了家用储能投资的经济性,进一步驱动家庭储能持续高增长。

► 能量时移:地方强制配储政策及表前光伏并网到期拉动能量时移储能装机需求。2015年,北海道和冲绳等地区对于大规模光伏出台强制配储政策,强制要求所有2MW以上的光伏项目安装储能系统,直接拉动表前能量时移储能装机在2015-2016年高增长;此外,日本经济产业省(METI)2018年要求对在2012-2014年间获得FIT合同但未完工的表前光伏项目(合计约23.5GW)在2020年完成并网并运营,否则FIT将被降至21日元/KWh,带来2020年表前光伏抢装,拉动表前能量时移储能装机同比激增914%。

日本市场展望:户用侧储能受益FIT价格退坡和ZEH补贴有望延续较高增长,表前能量时移需求有限。

► 户用侧储能:FIT价格自2012年后持续下降,至2020年,大于10KW的项目FIT价格在12-13日元/KWh、较2012年下降接近70%,由于FIT价格低于传统电价,FIT合约到期驱动家用光伏由并网获取高额补贴电价模式转向自发自用(节约电费),叠加ZEH补贴和储能成本下降,有望持续推动家用储能的高增长。

► 能量时移:根据2018年日本政府METI新修订的“能源基本计划”,到2030年可再生能源发电占比提升至22-24%,其中光伏7%、风电1.7%,其余为地热、水力等。整体看,表前风光发电占比不高,我们认为未来能量时移储能装机需求有限。

4、韩国市场:政策补贴和REC共同驱动工商业和能量时移装机需求

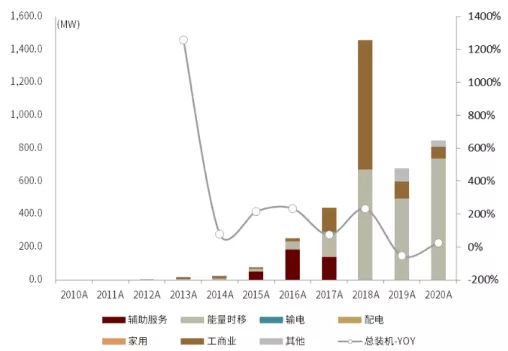

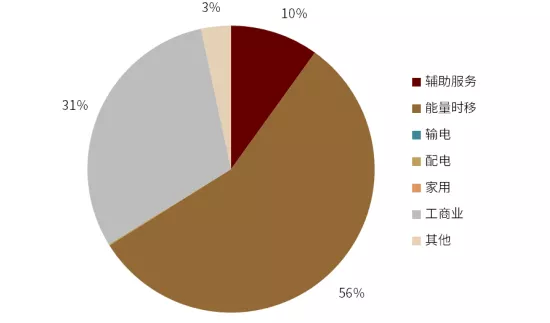

韩国2010-2020年累计装机3.79GW。分场景看,韩国储能装机需求集中在表前能量时移和表后工商业储能,2010-2020年累计装机占比分别达到56%和31%;能量时移装机自2013年以来持续保持高增长,2013-2020 CAGR达到104%,工商业储能受火灾事件及补贴退坡影响,2019年后装机增速放缓。

图表37:韩国历年电化学储能装机

资料来源:BNEF,中金公司研究部

图表38:2010-2020年韩国累计电化学储能装机份额

资料来源:BNEF,中金公司研究部

装机增量均受政策驱动,能量时移可持续性更强。韩国储能市场装机集中于工商业与电表前能量时移,二者均受到政策驱动。工商业储能政策集中于增加收益、补贴退坡后短期装机下滑,电表前能量时移装机受益于长期RPS目标下的RECs政策激励、长期驱动韩国储能装机。

工商业:补贴力度提升、大幅改善投资经济性,拉动储能装机需求

韩国工商业储能补贴政策包括电费补贴与功率补贴,2017年前补贴效用有限,2017年开始大幅提升两类补贴力度,工商业储能投资IRR大幅改善。

► 电费补贴:为了鼓励工商业配置储能并参与削峰填谷,韩国于2015年开始推行工商业储能电费补贴,给予储能在非高峰用电时间充电10%的电费折扣。2017年5月起,韩国政府大幅提高该补贴力度,将充电折扣提升为50%,同时该政策将补贴按功率大小辅以权重,配置功率小于5%/5%~10%/大于10%合约功率的储能可以分别获得原基础上0.8/1.0/1.2倍的补贴。

► 功率补贴:2016年4月,韩国宣布在用电高峰期参与调峰的储能可以得到对应储能功率补贴。2017年5月,功率补偿被提升为原本的3倍,同时该政策将补贴按功率大小辅以权重,配置功率小于5%/5%~10%/大于10%合约功率的储能可以分别获得原基础上0.8/1.0/1.2倍的补贴。

我们测算发现补贴提升后2018年装机的工商业储能项目能够在2年内收回成本的2/3,总IRR高于14%。普通补贴与无补贴情况下,工商业储能基本无经济性,与补贴提升后的IRR差异较大。

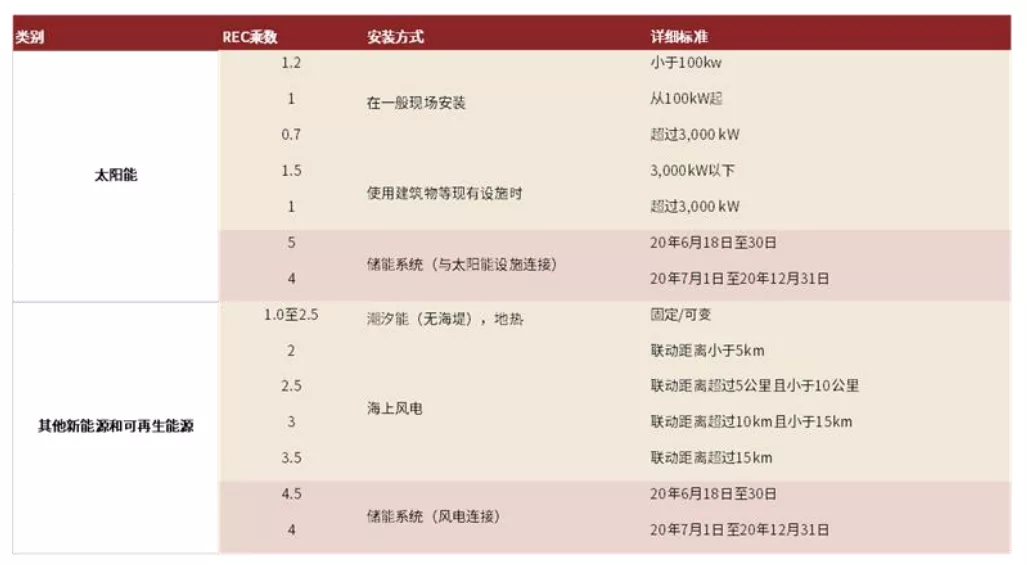

能量时移:“光伏+储能”纳入RECs奖励范围,改善投资经济性、催化需求

韩国针对电力企业实施RPS,REC证书成为关键资产。2012年,韩国实施可再生能源配额制(RPS),强制要求电力企业销售的电量中有一定比例可再生能源。根据RPS的规划,到2022年REC权重调整后的企业新能源发电量占比需要达10%以上。RPS考核落实到企业身上的指标是可再生能源证书(RECs),它是一种对发电企业的新能源发电量给予确认的、具有交易价值的凭证,是发电企业的关键资产。

风光配储拥有高RECs乘数,改善储能投资经济性,激发能量时移储能装机。韩国RPS强制发电企业进行一定比例的新能源发电,新能源实际发电量与RECs乘数共同决定是否达标,多余RECs还可进行市场化交易。为鼓励储能发展,韩国政府给予风光+储能更高的RECs乘数,提高储能投资经济性,驱动了能量时移市场的高增长。

图表39:韩国给予风光+储能系统于非峰时间的放电量4倍的REC权重

资料来源:KEPCO,金公司研究部

RPS下能量时移驱动长期增长,工商业待锂电降本改善经济性。

工商业短期维持低迷,长期看锂电降本改善经济性。韩国工商业储能补贴增加仅持续到2020年末,2018年装机享受2年红利期、尚有较好经济性,2019-2020年红利期缩短、经济性下降,导致装机持续回落,储能系统成本下降成为中长期提升工商业储能经济性的主要路径。

► 敏感性测算:我们测算当锂电系统的成本低于1800元/kWh时,15年期的IRR能提升至10%以上;PCS效率的提升同样能改善经济性。我们认为,短期韩国工商业储能装机回升可能性较低,成本下降后经济性提升、市场有望打开。

能量时移装机配合中长期新能源规划、驱动长期增长。短期来看RPS配额强制性规划与光伏储能RECs高权重给予光储电站较好的经济性,对冲了短期储能系统的高成本。长期来看,可再生能源发电提升、增加储能需求,再加上锂电降本、改善经济性,光伏储能将是韩国储能新增装机的最稳定的驱动。需要指出的是,“光伏+储能”模式在中长期的可持续性,从商业模式来看与RECs的市场价格直接相关。RECs市场价格越低,发电企业直接购买RECs满足配额制需求的动机就越强,配置光伏储能的意愿就越低。2017年至今,光伏储能的快速增长显著增加了RECs的供给,由于需求未有明显增加,RECs价格持续下跌。但我们认为,RECs价格将于短期停止下降趋势,并于中长期趋于稳定,“光伏+储能”模式可持续,原因是RECs供给端增量不会持续强势,而需求端增量将上升。

► 需求端:宏观层面韩国2030/2040年新能源发电占比提升至20%/30-35%,对2023年后的市场提升了储能装机的远期指引。微观层面,此前RPS规划要求发电企业2020/2030/2035年可再生能源发电占比达10%/20%/35%,2021年3月24日《可再生能源法案》修订通过、当前RPS要求提高到 25%,且将于10月21日正式实施,企业对RECs的需求量在未来大幅提升、REC价格有望回升。

► 供给端:2020年开始风光+储能RECs乘数降为4.0,RECs供给增量下降。

图表40:中长期看REC价格止跌、趋于稳定

资料来源:Korea Power Exchange,Argus,中金公司研究部;注:2021年价格截止4M21

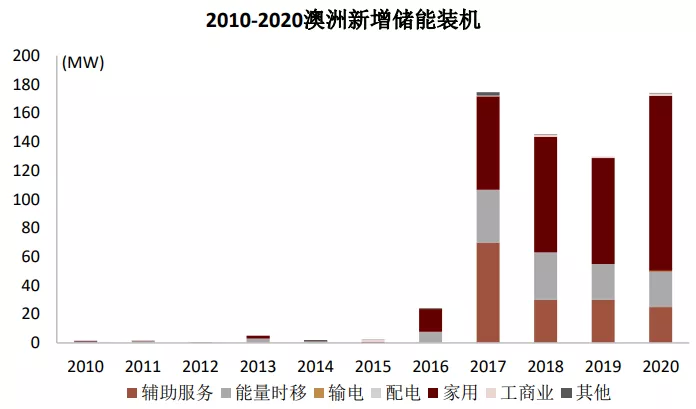

5、澳洲市场:分布式光伏发展和政策补贴激发家用储能需求

澳洲2010-2020年储能累计装机661MW,以功能场景看,储能主要应用于家用储能,2010-2020年CAGR达67%,累计装机在澳洲市场达55%;其次为辅助服务和能量时移。

图表41:2010-2020澳洲历年新增储能装机

资料来源:BNEF,中金公司研究部

图表42:2010-2020澳洲累计储能装机份额

资料来源:BNEF,中金公司研究部

电表前能量时移和辅助服务:大型可再生能源目标是底层逻辑,政策补贴、SGIP合同和电力交易收益共同创造经济性。

► 大型可再生能源目标(Large-Scale Renewable Energy Target, “LRET”)与发电权证(Large-scaleGenerationCertificates,LGCs)推动可再生能源发电比例提升,带动表前储能配套需求。澳洲自2010年起执行可再生能源目标(RET),规划至2020年可再生能源发电占比达到20%、对应发电量达33TWh;并要求高耗能用户购置绿电的义务,高耗能用户可通过购买可再生能源发电厂产生的发电权证LGCs进行履约;带动澳洲可再生能源装机快速增长,以及发电测(能量时移)和电网侧(辅助服务)储能配套需求的提升。

► 政策补贴、SIPS供货合同及电力交易机制修订是表前能量时移和辅助服务增长的核心驱动力。政策补贴方面,各州政府和澳洲可再生能源署(ARENA)对表前储能项目进行补贴,如南澳洲政府补贴基金加上ARENA补贴基金达到1.6亿澳元;同时,各州政府通过与运营商签订系统完整性保护计划(SIPS)合同提供保底收益;电力交易机制方面,澳洲允许储能参与电力现货市场交易,为能量时移和辅助服务储能创造收益,同时2017年澳洲能源市场委员会(AEMC)将电力市场交易结算周期由30分钟改为5分钟,提升储能充电与放电响应灵活性,促进储能资源在电力市场的有效应用和合理补偿;辅助服务也对频率控制机制进行改革,对紧急频率事件快速响应提出高要求,储能作为快速响应资源被调用机率增加;使得表前储能收益、特别是辅助服务收益大幅提升,2020年频率控制辅助服务收益在表前独立储能项目收益占比普遍达到90%以上。上述三个要素给表前储能项目带来较好的经济性,ABC研究报告显示,特斯拉储能项目的回报周期仅2.5-3.0年。

电表后:分布式光伏发展叠加政策补贴共同驱动户用储能蓬勃发展。目前澳大利亚用户侧光伏累计装机规模约14.7GW,大部分为户用光伏,截至2019年超过7万户家庭配套储能装置。

► 分布式光伏带动了用户侧储能市场发展。澳洲分布式光伏较多,主要是屋顶系统,分布式光伏大力发展的主要原因有:1)自然优势:澳洲拥有世界第一的光照资源,80%以上的国土光照强度超过2000kW/m2/hour,系统成本相同下,澳洲光伏发电的成本仅为德国发电成本的一半。2)政策支持:澳洲政府通过小规模可再生能源计划(Small-scaleRenewableEnergyScheme,SRES),对安装户用光伏的用户颁发小规模技术权证(Small-scaleTechnologyCertificates,STCs),高能耗用户同样被要求购买一定比例STCs,履约RET规定的义务;同时澳洲各州政府对户用光伏给予FiT补贴;3)房屋所有率和单户住宅率较高。4)澳洲零售电价不断上涨。

► 各州政府政策补贴和停电事故推动户用光伏+储能增长。2018年南澳大利亚启动家用电池计划(Home Battery Scheme),覆盖对象4万余户家庭,通过清洁能源金融公司以低息贷款(1亿美元)或返还款(1亿美元)的形式帮助住宅用户购买户用光伏系统所需电池或者匹配电池容量所需光伏组件;维多利亚州补贴4000万美元支持10000户家庭部署储能装置,新南威尔士州、昆士达州等也相继出台了补贴计划;叠加2016-2017年澳洲4次大规模停电事故提高居民配储意识;共同激发户用储能需求快速增长。

► FiT面临逐步削减和取消,储能拟采用新的入网标准。受光伏发电成本下降等影响,澳洲电力零售商2020年开始陆续下调光伏上网电价,澳大利亚能源公司2020年将新南威尔士州、南澳洲、昆士兰州的光伏上网电价从12.5/15/16.1澳分/kWh下调至10.5/11.5/11.5澳分/kWh,光伏发电收益减少可能会加速家庭配置住宅储能解决方案。

图表43:南澳居民电价是欧盟平均的1.6倍

资料来源:Markintell,US Energy Information Administration,中金公司研究部

澳洲市场展望:辅助服务和户用储能需求有望持续景气。表前储能方面,澳洲各州远期(2030年后)可再生能源发电目标普遍在50%以上,同时澳大利亚能源市场委员会(AEMC)拟2023年创建新的快速响应市场、并为具备1-2秒内快速响应和平衡电网波动能力的资源提供财政补偿,叠加SGIP合同、电力市场受益和储能降本带来经济性持续改善,我们预期澳洲表前储能、尤其辅助服务类别需求将持续景气;户用储能方面,我们认为Fit退坡叠加澳洲高电价有望加速自发自用的户用光伏+储能模式的发展,同时新的快速响应市场也允许家庭电池储能系统接入、通过参与新启用的聚合服务获得新的收入来源,有望给家庭储能带来更优的经济性,我们预期澳洲户用储能将持续高增长。

三、储能技术:经济性有望驱动海外铁锂加速渗透

储能电池对能量密度的要求相对动力电池要低,且当前大部分储能项目仍需借助政策补贴才能实现较高的经济性,我们认为在全球范围内补贴退坡后,经济性将成为储能需求的核心驱动力,成本是行业中长期的核心竞争力。相比海外三元电池,国内磷酸铁锂价当前价格低50-60%(国内LFP 0.5-0.7元/Wh,海外三元1-1.3元/Wh),且循环寿命、安全性指标更优,将带动海外储能项目经济性进一步改善。我们测算,以2020年储能收入和三元/铁锂价格作为基准,美国表前光储项目及独立储能项目、工商业光储项目、家用光储项目将三元电池替换为铁锂电池后,得益于装机成本降低及循环寿命的延长,IRR分别提升3.2ppt、8.6ppt、3.3ppt和2.1ppt。此外,海外三元电池火灾事故频发,安全性更高的铁锂电池认可度日益提升。

海外铁锂专利问题基本消除,中国铁锂加速出海。铁锂三大核心专利中基础材料与碳包覆专利均于2021年前到期,合成专利将于2022年到期,但国内企业如德方纳米,可以使用其他合成方法绕过该专利,整体看,国内铁锂电池在出口层面不存在明显的专利限制。我们认为,中国铁锂电池凭借先发和成本优势,有望加速出海、对海外储能市场三元电池进行替代。

图表44:铁锂替代三元带来储能项目IRR改善

资料来源:LAZARDS,政府官网,中金公司研究部;注:1)美国光储项目考虑ITC补贴退坡,2020年为26%,2025年退坡至10%;2)铁锂成本采用中国铁锂出海价格计算;

四、储能空间:2030全球出货预计达864GWh,储能电池空间接近9千亿元

我们基于全球风光装机预测,结合各个地区储能市场的特点对配储率、配套时长、价格等进行合理假设,我们算得全球2030e电化学储能出货为864GWh,对应储能电池市场达8857亿元,较2020年有超过30倍成长空间(若考虑逆变器、EMS等组件,市场空间将在万亿规模以上);其中海外市场2030e出货量达676.9GWh,电池Pack市场空间7932亿元、全球占比达90%,海外在政策和经济性驱动下海外将继续主导全球电化学储能需求并支撑较高的储能价格,市场空间较国内更广阔。技术方面,我们看好铁锂凭借性能和经济性优势对三元的替代,我们预期铁锂2030e出货525.8GWh,在2030e全球电化学储能占比达到60%以上。

图表45:全球电化学储能2030e出货有望达864.3GWh,电池市场空间接近9千亿元

资料来源:BNEF,GWEC,鑫椤资讯,中金公司研究部

本文选编自“中金点睛”,作者:曾韬/王颖东/蒋昕昊;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP