台积电(TSM.US)横盘波动不用慌!这个指标表明其未来回报足够诱人

智通财经APP观察到,虽然台积电(TSM.US)上周公布第三季度财报之后获得了不错的市场反应,但实际上,该股仍处于从2月份开始的整体下跌趋势。

自今年2月以来,台积电美股的表现比大盘和半导体行业差了最多20%,到目前为止股价仅上涨了6%。今年不少半导体公司处境都不算好,一方面是由于芯片短缺的影响,另一方面则是在2020年强劲的股价表现。以台积电为例,其股价仅在2020年便上涨了85%,在过去5年累计上涨了273%。

台积电第三季度财报显示,该公司营收148.8亿美元,较预期高1.4亿美元,同比增长22%;GAAP会计准则下每股收益为1.08美元,较普遍预期高出0.05美元,同比增长20%;毛利率和营业利润率都好于市场预期,且较第二季度有所改善。

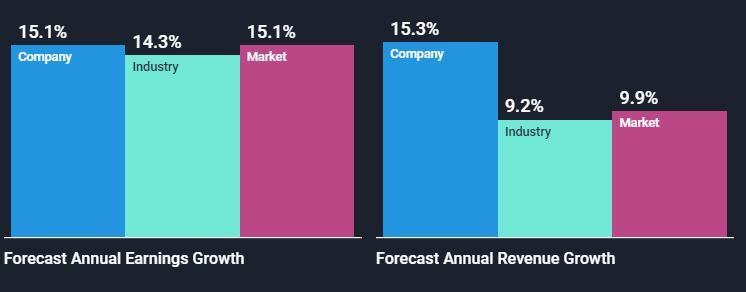

台积电的股价也可能正处于横盘波动中,因为其前景在整个行业或整体市场中并不突出。下图展示了台积电、半导体行业和美股市场的收益和营收增长前景。

由于预期与行业和整体市场大体一致,投资者似乎没有理由承担目前与芯片股相关的风险。台积电似乎没有被高估,但相对于预期的增长速度,其估值也并不便宜。

虽然该股近期的前景看起来不太令人兴奋,但投资者可以看看该公司的资本配置情况,以便了解该公司未来的复利情况。

为此,投资者可以关注台积电的已动用资本回报率(ROCE),该指标衡量的是一家公司在其业务中使用的资本产生的“回报”(税前利润)。ROCE=息税前利润(EBIT)/(总资产-流动负债),根据这个公式,以台积电截至2021年9月的过去12个月的数据计算,可以得到该公司的ROCE为23%。

这个结果超过了其同行13%的平均水平。在大型半导体生产商中,只有高通(QCOM.US)、德州仪器(TXN.US)和AMD(AMD.US)拥有更高的ROCE。

台积电这样的资本回报率令人满意。在过去的5年里,其ROCE一直保持在23%水平附近,与此同时,该公司内部的资本投入增长了83%。鉴于此,这样的组合实际上是很有吸引力的,因为它意味着该公司可以持续投入资金并产生高回报。

当然,资本配置只是需要关注的一个方面。仅就这方面而言,台积电的ROCE不论是绝对值还是与同行相比都令人印象深刻,这对该公司未来的增长前景而言无疑是个好兆头。

扫码下载智通APP

扫码下载智通APP