美股新股解读|美华国际医疗(MHUA.US):打破赴美IPO坚冰,站上全球口罩需求风口

自国内数据安全方面的监管政策出台和SEC对中概股公司的上市申请审查收紧以来,中国企业赴美上市潮一度沉寂,数月以来鲜有新的中概股公司出现在美股市场。但最近,这一现象似乎有了破冰之势。

智通财经APP观察到,近期多家中概股向美国SEC递交招股书,美华国际医疗(MHUA.US)便是其中之一,这家公司目前已更新招股书,美股上市倒计时正式启动。

作为一家服务于医院、药房和医疗机构的一次性医疗器械供应商,美华国际医疗有着显著的垂直医疗器械企业属性。在资质方面,公司拥有I类、II类和III类一次性医疗器械资格,包括I类产品备案证书和II-III类产品注册证书,以及中国一次性医疗器械生产经营许可证。

齐全的企业资质,意味着美华在一次性医疗器械供应链中能够提供最全面的产品,以及拥有广阔的上下游合作渠道。

产品方面,公司总共拥有逾920款产品,主要产品包括一次性使用输注泵、麻醉穿刺包、电子泵、全麻包、导尿包、妇检包、气管插管、敷料敷贴、各种管类等一、二、三类产品。按销售途径划分,其中内销产品800多种,外销出口产品120多种。

而在上下游渠道环节,招股书显示,截至2021年8月,美华国际医疗共有61家供应商;而在下游渠道方面,截至2020年12月31日,公司共有2869家客户,其中终端客户473家,国内经销商客户2095家,出口经销商客户301家。

从上下游渠道的覆盖面上,投资者不难看出,这家医疗器械供应商在国内一次性医疗器械产品分发领域的市场地位,而这也为其产品销售提供了广阔的途径。

智通财经APP了解到,在其销售的逾900款产品中,收入来源主要在于一次性识别带、一次性口罩、一次性医疗刷和一次性妇检包等20款产品,而以上4款产品在2020年的收入占比位列前4,分别为13.07%、10.78%、7.16%和5.55%。可见,一次性医疗器械支撑起了美华的业务发展,也支撑了其后续的想象空间。

全球需求激增带来的行业机会

全球疫情蔓延带来的动荡不断持续,对于一家一次性医疗器械供应商而言,既是挑战同样也是契机。疫情之下,以一次性口罩为代表的医疗器械被抬上了其不曾有的市场高度,为企业的发展注入了强大的动力。

从市场空间增长来看,2016年全球低价值一次性医疗器械市场规模达到528亿美元,2017年和2018年分别增至553亿美元和581亿美元。基于市场变化,Forward Intelligence预测,今年全球一次性医疗器械市场规模可达855亿美元。

全球市场的快速增长,原因在于整体受益于生活水平的提高、医疗保健需求的稳定增加,以及疫情导致的对于一次性医疗器械需求的激增。其中,中国有效的疫情防控带来的需求增长较全球来看更为明显。

数据显示,2016-2021年,中国市场份额占全球比例从12.8%大幅增至28.8%。整体市场规模方面,根据《中国国家药品监督管理局蓝皮书(2021年版)》数据,2020年中国低附加值医疗一次性用品市场规模约149亿美元,较2019年同期增长25.97%。

庞大的市场需求为美华国际医疗的高速增长,提供了良好的契机。

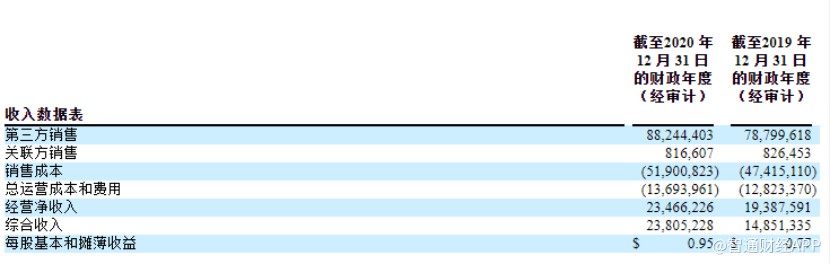

招股书显示,2019年、2020年,美华国际医疗分别实现营收7962.61万美元和8906.1万美元,2020年同比增长12%。值得一提的是,第三方销售的收入占美华国际医疗主要收入来源,2019年与2020年分别占据总收入的98.96%、99.08%。

从产品收入划分来看,美华国际医疗销售额度增长与2020年疫情带来的市场需求增长息息相关,相关病毒预防的产品如口罩订单量有所增加。2020年,公司口罩订单价值为1010万美元,相较之下,2019年同期其口罩订单总额仅为20万美元。招股书显示,在口罩产品销售增长的背后,其口罩产能持续扩大,去年2月起,公司已增加8条一次性口罩生产线。

也正是疫情带来的销售收入高速增长,带动了公司毛利的快速上浮。美华国际医疗2019年和2020年毛利分别为3221.1万美元、3716.02万美元,毛利率分别为40%和42%。

在费用端,由于其核心产品销售驱动主要源于市场需求的主动拉动,而非被动营销,因此在2020年,公司销售费用支出占总收入的百分比仅为7.4%。

而这也使得公司业绩增长能直接带动公司的盈利水平再上一个台阶。招股书显示,美华国际医疗2020年净利润为1904.53万美元,同比增长23.42%,高于营收增速的12%。

投资者不难看出,凭借在国内一次性医疗器械领域积累的销售与分发实力,美华国际医疗在行业风口到来之时展现出了快速增长的发展实力。但不容忽视的是,行业风口带来的口罩需求激增,会在一定程度被国内口罩产能扩张所抵消,在国内疫情得到有效控制的当下,公司在海外的销售业绩或成为影响其后续业绩增长的主要因素,值得投资者重点关注。

赴美上市“破冰”

实际上,此次包括美华国际医疗在内的一批中国企业赴美上市,意义非凡。

从市场背景来看,今年7月以来,随着两份国内外监管政策相继公布和落地实施,中国企业赴美IPO热潮一度被“泼冷水”。统计数据显示,今年7月份,中概股企业只有一家SPAC(并购公司)赴美上市,募资金额约为3亿美元,8月数量归零,上次归零还是16个月前。甚至当时有业内人士称,今年9月和10月基本上也没有中概股可以成功赴美上市。

但从8月到现在仅2个月时间,中概股赴美僵局便有望打破。在此次美华国际医疗递表前,中概股联拓生物(LianBio)便向美国SEC递表,并得到了相应反馈。10月21日,纳斯达克交易所也向该公司正式发出了准许公司发行的ADS在纳斯达克交易所登记挂牌的通知,28日,这家公司便将在纳斯达克挂牌上市。

实际上,虽然在监管方面,中美市场政策趋紧,但监管层对于中概股赴美上市的表态仍然非常积极。在国内,证监会便强调,一直以来,对企业选择上市地持开放态度,支持企业依法合规选择国际国内两个市场。企业不管在哪里上市,都应当符合上市地、运营地相关法律法规和监管要求。同时,证监会还指出,中国推进改革开放的基本国策坚定不移,金融对外开放的力度会不断加大。

在这一政策基调下,以联拓生物和美华国际医疗等一批中国企业便成为了中美市场监管新形势下的第一批“吃螃蟹的人”。而联拓生物的成功上市或成为打破中概股赴美上市“坚冰”的重要一环。此后越来越多的中国企业或将重返美股市场,而在新的合规环境下,中概股赴美热潮或即将来临。

扫码下载智通APP

扫码下载智通APP