告别“增收不增利”,三大运营商前三季度净利高达1235亿

在年末震荡的市场中,投资者逐渐开始拥抱经营稳健、业绩成长、分红慷慨的避险标的,三季报也就成为了投资的重要考量依据。

随着三季报的陆续公布,又有一批基本面优质、抵御风险能力强又能兼顾成长性的核心标的涌现,通信行业亦是如此。年内,中国电信在A股上市带来了通信行业鲜少的狂欢时刻,然而随着其A股股价的走低破发,相关产业链个股也随之股价低迷。

近日,中国移动(00941)、中国联通(00762)、中国电信(00728)这三大运营商的三季报陆续披露,一改前几年来“增收不增利”的局面,龙头公司的亮眼业绩表现能否逐渐提升行业估值?

前三季度合共豪赚超千亿

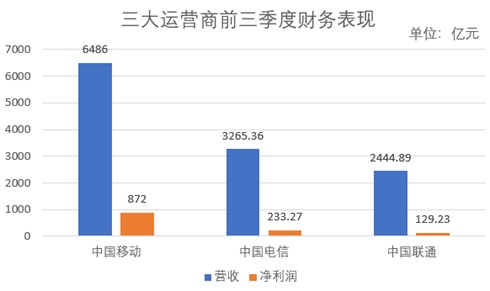

智通财经APP了解到,前三季度的财务数据来看,中国移动依旧持续领跑,前三季度营运收入6486亿元(人民币,单位下同),同比增长12.9%,其中,通信服务收入为5729亿元,比上年同期上升9.0%;净利润872亿元,同比增长6.9%。

中国电信期内实现营业收入3265.36亿元,同比增长12.3%,其中服务收入为3042.71亿元,同比增长8.3%。归属于母公司净利润为233.27亿元,同比增长24.7%,归属于上市公司股东的扣除非经常性损益的净利润为227.09亿元,较去年同期增长17.3%。

中国联通则实现收入2444.89亿元,比去年同期上升8.5%,服务收入为2223.84亿元,比去年同期上升7.3%。EBITDA为753.37亿元,比去年同期上升2.2%,EBITDA占服务收入比为33.9%,公司权益持有者应占盈利为129.23亿元,比去年同期上升19.4%。

根据计算,三大电信运营商前三季度净利合计达1234.5亿元。

就单季度表现而言,中国移动21Q3收入2050亿元,同比增长11.1%;归母净利润281亿元,同比增长8.9%。中国电信21Q3收入1090亿元,同比增长10.8%;归母净利润55.84亿元,同比增长17.4%。中国联通21Q3收入803亿元,同比增长7.2%;归母净利润16亿元,同比增长14.1%,三家公司的利润增速均维持在双位数区间,全年业绩已经有所保证。

运营数据方面,21年三季度运营商C端用户数持续提升,5G用户渗透率超27%。具体来看:中国移动移动用户9.56亿户,5G客户1.60亿户(套餐用户3.31亿户),固网用户2.35亿户;中国电信移动用户3.70亿户,5G套餐用户1.56亿户,固网用户1.68亿户;中国联通移动用户3.16亿户,5G套餐用户1.37亿户,固网用户0.93亿户。前三季度,三大运营商的ARPU值同比提升,中国移动、中国联通和中国电信移动ARPU分别为50.1元、45.4元和44.3元,同比分别增长2.6%、2.25%和6.49%。

新兴业务方面,三家新兴业务总收入1681亿元,同比增长28.8%,在电信业务收入中占比为15.2%,其中云计算和大数据收入同比增速分别达94.8%和33.3%。政企、家庭等新兴业务的增速高于传统业务,开始有效拉动运营商业绩回暖。

基站方面,截至9月末,中国5G基站数达115.9万个,5G终端连接数达4.5亿户,千兆光网具备覆盖超过2亿户家庭的能力。2021Q3新建5G基站19.8万站,工信部计划全年新建超60万个5G基站,下半年基站建设逐季度加速,全年5G建设目标稳步推进。

由此可见,在5G渗透率提高带动移动ARPU值增长以及数字化转型所带来的创新业务持续高增的大趋势下,三大运营商的业绩持续向好。华创证券表示,随着5G渗透率提升,运营商转型升级不断深入,个人市场、家庭市场、企业及产业数字化市场均实现高质量增长,收入结构得到进一步优化,发展动能全面增强。

除了三大运营商以外,基站龙头中国铁塔(00788)亦公布了前三季度业绩报告。期内,中国铁塔实现营业收入为645.88亿元,同比增长7.3%;EBITDA为472.89亿元;归属于公司股东的利润为52.56亿元,同比增长15.2%。其中,运营商业务收入为601.18亿元,同比增长4.7%;其中,塔类业务收入为569.24亿元,同比增长3.9%;室内分布式天线系统业务收入为31.94亿元,同比增长21.3%。跨行业站址应用与信息业务收入为28.38亿元,同比增长39.7%;能源业务收入为14.40亿元,同比增长147.8%。

行业向好带动相关产业链发展

站在行业的角度,受2015-2019年提速降费的政策以及运营商在4G期间通过价格竞争抢占市场份额等两方面影响,近年三大运营商移动业务ARPU总体呈现下行的趋势。2020及2021年政府工作报告已连续2年未再提出降低流量资费的要求。同时,随着移动互联网用户红利逐渐消退,三大运营商移动业务的市场份额趋于稳定,无法再创造价值的价格战成为了过去式。

对此,运营商开始将战略重点聚焦在深挖用户的价值上——由于前期压制ARPU因素边际减弱,随着5G用户渗透率提升,5G用户较高的ARPU开始驱动运营商移动业务ARPU值上行,该业务收入有望再度进入上升通道。

除了在移动业务上夯实“基本盘”,各大运营商也纷纷开始探索5G时代的“第二成长曲线”。

近年,三大运营商积极发力B端及G端市场,产业互联网业务的收入维持高速增长,远高于同期主营业务收入的增速,同时产业互联网收入占主营业务收入的比重亦有所提升。随着5G、云计算、大数据、物联网、工业互联网等技术在B/G端领域应用的加深,三大运营商产业互联网业务将迎来较好的发展前景。

成本端方面,联通/电信、移动/广电分别通过共建一张5G接入网络,与单独建设相比,联建大幅降低了以往新一代通信设施建设初期资本开支大幅增长的压力。据中国联通数据,截至到2020年,5G网络的共建共享已经累计为联通、电信节省网络建设成本超760亿元。同时,共建共享亦有望进一步降低后期5G网络的运营及维护成本。

然而,之于三大运营商自身的资本市场表现而言,从美国退市之后,三家公司并不受投资者青睐,均处于估值洼地久矣。未来,公司的收入将显著受益于竞争环境的趋缓、政策提速降费要求的降低、5G渗透率的提高、智慧家庭应用场景的增多。同时,随着三大运营商移动业务ARPU值拐点已现,IDC、物联网、边缘计算等业务有望给三大运营商带来更多业绩边际空间。

拓展至通信行业产业链中,随着运营商2C和2B业务基本面全面向好,5G建设及5G应用加速推进,主设备(中兴通讯)、光通信(亨通光电、中天科技、长飞光纤、中际旭创、新易盛、天孚通信、博创科技、剑桥科技)、5G应用(亿联网络、广和通、移远通信、汉威科技)有望全面受益,拥有更加广阔的市场空间。

扫码下载智通APP

扫码下载智通APP