“东方巴菲特”套现、海航再做接盘侠,背后竟是对冲基金的衰落?

本文转自微信公众号“王雅媛港股圈”

土豪“海航”又来了,这次花落谁家?

近年来,海南航空集团以迅雷不及掩耳之势在资本市场上豪爽的买、买、买,几乎每个月都要上演“土豪购物”的老戏。

缓过神来,“海航”已经成为一艘蓄势待发的“金融航母”。在证券领域,它有联讯证券;在保险领域,它有渤海人寿、华安财产保险;在信托领域,它有渤海国际信托,月初还成为了欧洲老牌银行—德意志银行的大股东。今天,又来放大招。

今天午后,惠理集团股价突然直线拉升,大涨10%。13:26分宣布停牌,报价7.85元。海航集团据悉就从惠理集团董事长手中收购惠理集团股份进行磋商,海航考虑在初始交易完成后增持惠理集团(00806)股份,对惠理集团的估值据悉超过20亿美元。

一、“东方巴菲特”,会买也会沽

90年代中期,谢清海先生就看准中国经济会靠出口行业腾飞,于是就大量吸纳珠三角出口商股票。进入新世纪,中国出口果真出现了按年猛增30%的情况。惠理手持的出口股收益最少都有500%,股价最多翻了10倍。

2000年,他发现B股相比A股折让30-50%,马上成立了全球首只B股基金。

会买的投资者很多,但是知道什么时候该卖出股票的才是真正的高手。

我认为谢清海卖股票的时机绝对比买更好。

惠理集团,于2007年11月在香港联交所上市。如果大家还记得,2007年10月就是港股恒生指数创历史新高的一個月。此后十年,恒生指数就从来沒有上过30000点了。

2015年港股市场风风火火,首先是2014年年底沪港通开通,其次是酝酿多年的中港基金互认机制(MRF)2015年获得放行。

2015年5月,惠理集团股价曾被炒至18元,谢清海趁惠理集团业绩及股价表现非常好的時候,趁机宣布配股9600万股旧股。之后不足一个月时间,港股大时代就结束了,配股时机拿捏之准成为了谢清海经典作之一。

2017年,惠理集团旗下基金再迎来好业绩。翻阅惠理旗下基金的最新报告,以惠理价值基金A系列为代表。

和恒生指数PK对比2017年的表现,年初至今,恒生指数上涨15.3%,基金上涨18.7%。跑赢恒生指数多上涨3.4%。

惠理集团能够跑赢恒生指数的其中一个原因是重仓了微博和腾讯股票。

我们来看看公司4月的每月报告,它最大的持仓就是微博,占了其6.2%,而腾讯则占了3.5%。腾讯体量远比微博大,但基金重仓的却是后者,可见它对微博信心十足,而微博的第一季业绩亦引证了惠理的眼光。

基金公司的盈利模式就是管理费加上表现费的分成,假设今年下半年惠理基金仍然能维持这样的回报,公司的盈利同比将录得大幅上升。

所以今天传出海航有意收购惠理基金,中午开市我拍拍脑袋就冲进去了,因为我认为可能性很大,谢清海本身就是一个非常懂趁好消息卖股票的高手。

二、从财经记者到“东方巴菲特”

惠理是何方神圣,业绩这么厉害?

我们需要先了解一下公司的掌舵人—谢清海先生。荀子言,不积跬步,无以至千里,不积小流,无以成江海。每个成功人士的背后都需要对磨难、劳累有陈年积淀。久经磨砺,才能完成质的飞跃。

(1)他是追寻阳光的穷孩子

谢清海先生,出生在马来西亚,祖籍福建。小时候是一个街边流浪儿,12岁的时候父亲去世,母亲没有工作,生活变得更加窘迫。作为长子的他,小小年纪就扛起维持家庭生计的重担。17岁时,为了养家糊口放弃全额奖学金念书的机会,选择继续工作。

年轻的时候,在报社叠报纸。空闲了就给报社投稿。后来伦敦报社刊登了他的小说,从此名声大噪。报社老板成为了他的伯乐,在发现他的潜能之后,提拔他成为记者。但他仍然不满足于现状。为了赚更多的钱,他决定北上香港。因为那个年代,做同样的工作,香港的工薪水平比马来西亚等周边国家都要高。他先后在《亚洲华尔街日报》及《远东经济评论》担任财经记者,专注东亚及东南亚市场的商业和财经新闻。

1980年左右,谢清海先生积累了一定储蓄,开始每天晚上尝试做外汇交易。结果,所有的钱在资本市场里都交了“学费”。传说中,他后来发现了一本叫做《股市大亨》的书,里面谈的当然是投资大师的投资心得啦。他如获至宝,读完之后对资本市场产生了新的认识。他发现经济和金融是有关联的,社会形态能够反应在股市上,从此就被资本市场给迷住了。

1989年,他进入香港摩根建富集团协助设立研究部门,传闻那时他专攻被市场冷落的中小盘股,而之后的事实证明中小盘股上涨也可以很快。结果给公司带来丰厚利润,身价也大大提高。摇身一变,成了“打工皇帝”。

(2)投资是宁数月亮,不数星星

1993年出资150万美元,与合伙人叶维义先生共同创立总资本500万美元的资产管理公司,这就是惠理集团的前身。自身崇尚价值投资,在他的带领下,集团顺利穿越了1997年亚洲金融风暴以及2008年的全球金融海啸。

而且惠理集团的投资业绩优秀,根据十年前招商证券给出的研报显示,惠理集团旗下的惠理价值基金于 1993 年至 2007 年的 14 年间,取得了 22.4%的复合年均回报率,在标准普尔所选定及分析的大中华地区同类基金中波幅最低且回报最高!这个回报率也超越了股神巴菲特同期的 17.1%的投资业绩!

2007年,惠理集团上市,成为了香港第一家和唯一 一家在香港主板上市的资产管理公司。

截至2017年4月份,管理的资产总额(AUM)约为150亿美元。

三、海航又当接盘侠?

关于海航在海外的收购,已有众多文章提及过,我在这里就不再展开了。

一般基金公司估值是依靠它的资产规模来算的,水平一直都是在资产规模的8%—10%左右。就是说,你管理的资产为100亿美元,那么你公司的价值就应该在8至10亿美元之间。

截至2017年4月份,惠理基金管理的资产总额(AUM)约为150亿美元。以10%来算,合理价应该是15亿美元。但是上文已经提到了谢清海是卖股票的高手,自家的股票更不可能以平均估值卖给你了。

要符合这方面的,海航是最好的买家选择。从过往海航多项改收购纪录来说,海航绝对不是吝啬的买家。另外,惠理基金创办于香港,即使海航高价收购,反对声亦没有高价收购海外价产大吧。

因此,今天传闻海航集团从惠理集团董事长手中收购惠理集团股份,对惠理集团的估值据悉超过20亿美元。我认为价格的可信性相当高,即是等于每股8.4元,有持股的小伙伴应该开心了吧?!

四、海航收购惠理的几种不同方式和复牌后的走势预测

停牌后的三种可能性:

1.“惠理集团”否认被收购传闻,股价下跌。

2.宣布海航收购是事实,但收购分两种方式:

一种是私有化退市,惠理基金全购谢清海手上的股票,之后触发全购同时收购其他股东的股票。如果是这种的話,假设收购价是8.4元,那开盘后价格直标8.3元左右,之后一直以小折让交易。

另一种是谢清海只出售某部份股权,海航再向其他股东收购并维持上市地位。如果是这种情況的话,因为市场预期海航跟惠理的未來合作憧憬,开盘市价就有机会高于收购价了。不过我认为很大机会都是昙花一现,有货的小伙件要沽要趁机了。

我认为后者的机会大,原因是一间基金公司的灵魂就是其投资理念,来自其创办人。如果谢清海一下子出售其全部股权,其基金的投资者有机会对惠理基金生产不信任。

无论哪一种方式收购,如果沽盘是事实的话,那究竟谢清海是为了什么原因把公司出售?

五、主动型基金衰落,指数基金崛起

直到今天,恒生指数升了15.4%,相信很多人今年的回报都跑不赢这个升幅。很多人都慨叹买股票不如买指数,其实这已经不是今年发生的事情了。

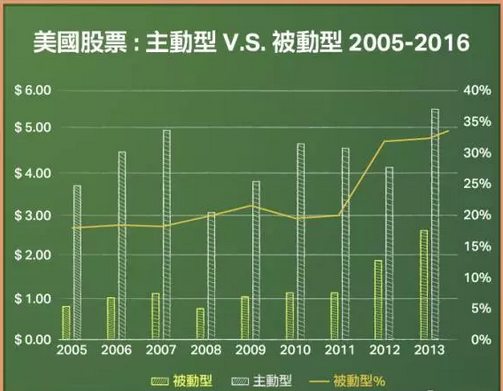

(1)2016年主动型基金败给ETF基金

据摩根大通相关报告指出,对主动型基金经理而言,2016年是最具挑战的一年,全年仅有32%家主动基金表现跑赢大盘。

从市场绩效表现可以看到,主动型股票型基金经理人的绩效,在2006年至2015年期间,每年平均都比大盘指数相差约1.21%,一年以上则落后2.92%、三年2.78%、五年2.90%,绩效表现逐年与大盘差距加大。

以惠理基金为例:

我们可以用投资标的类似的两只债券基金,惠理基金旗下的一只债券基金和贝莱德安硕就亚洲美元垃圾债券ETF基金比较下费率和表现,可以看到下图所示:

我们可以看到,两个基金的业绩互有胜负:在某些年份ETF的表现比较好,而在另外一些年份(比如2016年)则是大中华基金的业绩表现比较好。

如果综合看2012-2016年两个基金的业绩对比,ETF的业绩要更好一些。当然这其中有一个很重要的原因,那就是ETF在2012年的表现特别好。

市场资金用脚来投票

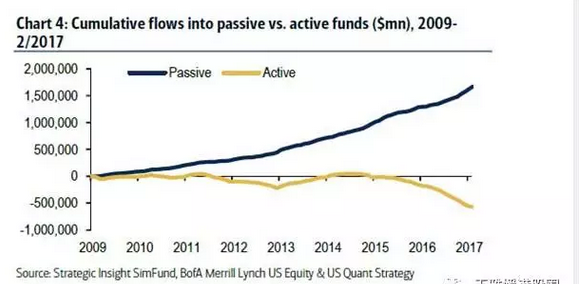

据国际基金评级机构Morningstar数据显示,去年约有4,230亿美元流出主动型股票基金,被动式指数基金则录得3,900亿美元流入。

从下图中我们可以看到,全球ETF下面管理的资产规模,从2005年开始快速上升。在2016年,全世界ETF下面管理的资金规模达到5万亿美元左右,是破天荒的新现象。

(2) ETF基金 散户的利器

ETF就像是一个菜篮,把菜市场上优质的好股票或者好的商品、债券都放进去,让投资人不用去想要买什么菜(股票),直接买这个菜篮就可以了。

为什么会出现越来越多的人购买ETF基金呢,这样的情况,我站在投资者的角度分析,认为有以下五点原因:

投资ETF手费用低

被动跟随大盘减少黑天鹅事件

投资逻辑简单减少道德风险

可以跨地区跨行业全球投资

正反都可以赚钱

就连股神巴菲特也强调:对于绝大多数没有时间研究上市公司基本面的中小投资者来说,成本低廉的指数基金是他们投资股市的最佳选择。

六、结语

谢清海由记者变身为分析员,不难;由分析员变身为基金经理,不容易;再而由基金经理变身为上市公司主席,难度确是绝无仅有。

一路走來,股市升升跌跌,唯一不偏离谢清海的核心信念就是──价值。

已经年过半百的谢清海在此时选择卖出惠理集团的股份,明显表示看淡主动型基金的未来。

对怀揣梦想,向往资金管理公司任职的高才生们,谢股神沽出股份也许为你们指明了方向。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP