高通(QCOM.US)业绩会纪要:2022财年每股收益增长预计超20%

事件:

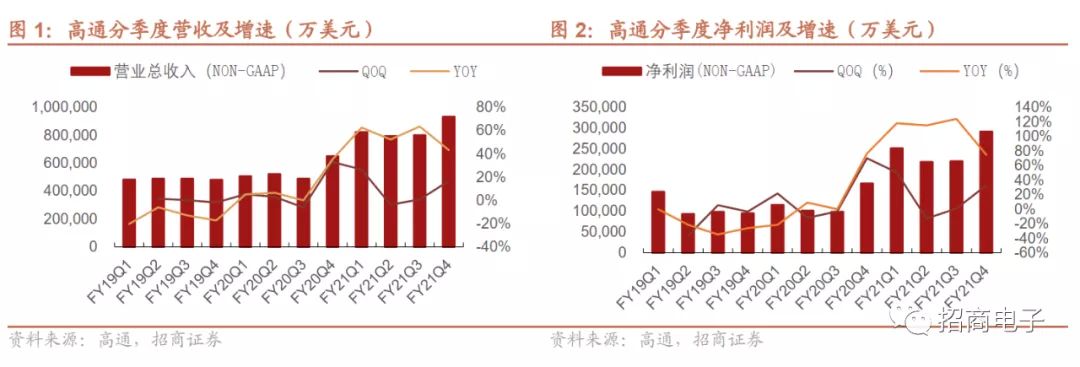

高通(QCOM)于11月4日发布FY21Q4(CQ3,2021年6月28日~9月26日)财报。FY21Q4营收93.2亿美元,同比+43.4%/环比+16.59%;净利润29.2亿美元,同比+74.7%/环比+32.5%。2021财年总收入334.7亿美元,同比+54.6%;净利润98.1亿美元,同比+103.7%;每股收益8.54美元,同比+103.8%。综合财报及交流会议信息,总结要点如下:

评论:

1、FY21Q4(CQ3)业绩超指引上限,QCT业务多下游需求强劲

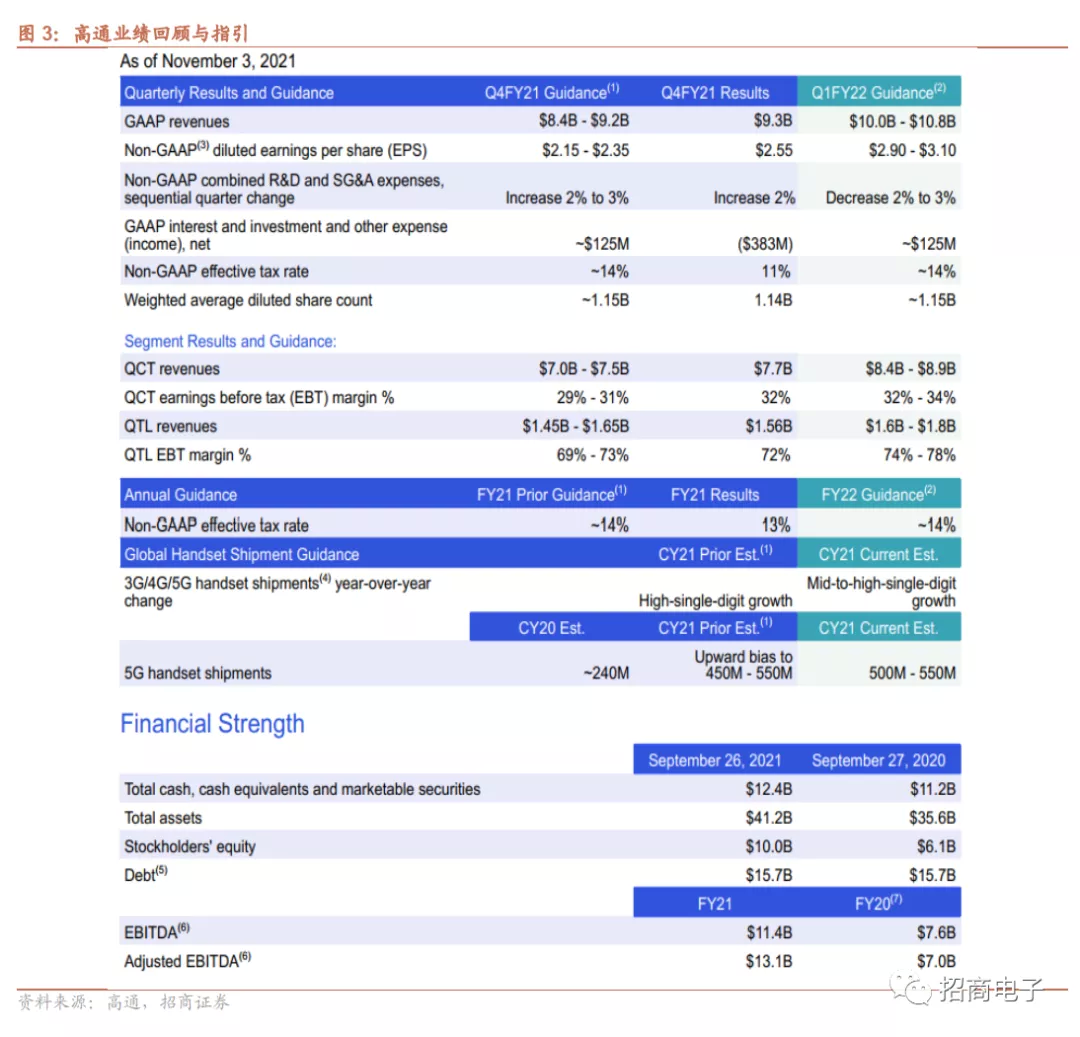

CQ3单季营收93.2亿美元,同比+43.4%/环比+16.5%,高于此前指引上限(84~92亿美元);单季净利润29.2亿美元,同比+74.7%/环比+32.5%。每股收益2.55美元,同比+75.9%/环比+32.8%,高于此前指引上限(2.15~2.35美元)。营收及每股收益均超此前业绩指引,主要原因系QCT部门收入增加,下游手机和非手机(射频前端、物联网、汽车)业务需求增加所致。

2021财年总收入334.7亿美元,同比+54.6%;EBT为112.6亿美元,同比+105.4%;净利润98.1亿美元,同比+103.7%;每股收益8.54美元,同比+103.8%。2021财年全年EBT、净利润、每股收益同比增速均超过100%。

2、手机业务需求强劲,非手机业务多元化战略成果显著

分业务来看,QCT业务收入77.3亿美元,同比+56.7%/环比+19.5%。其中QCT所有终端市场营收均创纪录。1)手机:收入46.9亿美元,同比+56%,主要受益于OEM厂商的强劲需求。手机业务在QCT营收占比60.5%;2)射频前端:收入12.4亿美元,同比+45%,主要受益于年末旺季需求拉动。3)物联网:收入15.4亿美元,同比+66%,主要受益于数字转型推动多元化客户群的需求增加。4)汽车:收入2.7亿美元,同比+44%,主要受益于数字座舱持续走强的趋势。QTL业务收入15.6亿美元,同比+3.4%/环比+4.63%。专利授权业务税前净利润高达72%,四季度5G专利已超150件。

3、受益于产能增加+高端份额提升,CQ4业绩指引乐观

1)CQ4指引:预计CQ4收入为100~108亿美元,环比增长11.8%(按中值计算)。在QCT业务方面,预计收入为84~89亿美元,同比+32%。增长来自手机端需求驱动,CQ3搭载高端骁龙产品的设备出货量同比增长了21%,骁龙芯片在安卓设备中份额将持续提升,同时CQ4公司晶圆产能将有所增加。在QTL业务方面,预计收入为16~18亿美元,同比+9.0%,与此前指引一致。

2)2022财年指引:预计全年EPS增长将超过 20%,主要受益于QCT各业务部门收入的强劲增长。高通在手机领域地位稳固,可以从OEM格局变化带来的100亿美元SAM扩张中受益,公司在射频前端领域的目标是明年在180亿美元的TAM中占有超过20%的份额。

4、手机市场:预计2021 5G手机出货5~5.5亿部,2021-22年全球手机出货量都将中高个位数增长;21H1仍存芯片供给短缺问题, 22H2将实现供需平衡

2021预计全球5G手机的销量5亿~5.5亿部,2021年全球3G/4G/5G手机总出货量将出现中高个位数的增长。展望2022年,公司认为2022年全球手机出货量情况与今年类似,增速都为中高个位数。

从芯片供给来看,公司预计2022年上半年可能仍存在短缺,但2022下半年供需将实现匹配。

公司乐观看待毫米波前景,将按照计划持续推进毫米波计划。在美国、在日本已有应用落地,公司对毫米波在中国未来的商业化应用也仍保持乐观态度。公司认为2022年冬奥会将是毫米波应用的里程碑,毫米波的发展只是时间问题,可能不同市场的部署速度不同,但公司在毫米波领域的地位将保持稳固。

风险提示:5G进度不达预期;客户需求低于预期;宏观经济及政策风险。

(后附业绩说明会纪要全文)

附录:高通FY21Q4业绩说明会纪要

时间:2021年11月4日

出席:Akash Palkhiwala– CFO

CristianoRenno Amon – 总裁兼首席执行官

MauricioLopez-Hodoyan – 投资者关系副总裁

注:本次电话会议财务数据基于non-GAAP基础

会议纪要根据公开信息整理如下:

1、FY21Q4经营情况

(1)QCT(芯片业务)

公司FY21Q4总收入达93亿美元,每股收益达2.55美元,均创下记录。主要受高通芯片业务表现出色的拉动作用。这也是芯片业务连续第五个季度EBT同比增长超100%。高通业务多元化战略成效显著。以射频前端、汽车和IoT为代表的非手机业务2021财年的收入总和超100亿美元,同比增长69%。

展望未来,芯片业务是公司最大增长引擎。由于几乎所有尖端设备都采用移动技术,而高通在移动和互联智能方面拥有领先地位和相关技术优势。随着公司在无线连接领域的优势不断扩大,并采用自有的AI设备,公司有能力成为人工智能处理领域的领导者。

(1)物联网

在物联网(IoT)业务方面,消费者业务、边缘网络和工业领域的增长势头依旧强劲。

消费者业务:我们的XR平台已经应用于50多台商用设备中,并不断扩大VR/AR生态系统规模。高通投资建立的Snapdragon XR是连接现实和虚拟空间的首选设备平台;同时高通也是元宇宙的关键推动者之一。

此外,搭载骁龙处理器的平板和PC端需求不断扩大。我们基于ARM架构、面向PC市场的新款SoC产品得到了市场认证。我们对即将推出的NUVIA CPU解决方案和与微软的合作充满信心。

消费电子芯片的增长势头良好。高通的先进技术持续服务于消费电子行业的领先设备,如Peloton Bike+健身自行车、亚马逊家用机器人ASTRO中均搭载了高通芯片。

边缘网络:在边缘网络方面,高通是当前和下一代高性能Wi-Fi 6/6E接入点解决方案的领导者。在家庭和企业端网络升级周期的推动下,产品需求持续旺盛。随着物联网时代云计算带来的数据存储、管理需求爆发,预计这一趋势将持续。

工业领域:在工业领域,高通物联网服务套件(Qualcomm® IoT Services Suite)的应用已经扩展到30多个垂直领域。以零售领域为例,我们为Square和Clover等公司的数字标牌和自助结账等设备提供解决方案;同时也为霍尼韦尔、松下、斑马等公司提供应用支持,以提高客户体验,提高员工效率和企业运营效率。高通持续引领产品创新,例如推出了全球首款支持5G+AI的无人机平台——高通Flight RB5 5G平台。

(2)射频前端

在射频前端,高通推出了全新的UltraBAW滤波器技术,覆盖范围为2.7GHz到7.2GHz,可以支持包括5GHz和最新采用的6 GHz在内的关键Wi-Fi频段。通过进一步补充射频解决方案组合,为射频前端业务创造了增长新动能。

目前高通的射频前端产品组合结合了UltraBAW和UltraSAW技术,涵盖600 MHz到7.2 GHz频段和毫米波,是市场上唯一的能够提供完整5G频段支持的射频前端解决方案供应商。随着手机领域业务的蓬勃发展,高通正致力于将调制解调器到天线系统级解决方案的应用拓展到汽车和物联网领域。

(3)汽车

在汽车方面,高通推出骁龙汽车数字底盘系统,创造水平领先的开放平台。高通利用自身先进的车载网联、数字座舱、ADAS、蜂窝车联网(C-V2X)和“车对云”的解决方案,帮助汽车制造商和一级供应商不断发掘汽车行业潜力。通过与全球汽车制造商和一级供应商合作,共同制定开放、可扩展、可升级的产品路线图,为打造定制化解决方案提供更多选择。

此外,高通通过收购汽车零部件供应商维宁尔(Veoneer),将Arriver软件所提供的计算机视觉、驾驶策略和驾驶辅助资产等功能整合进其SnapdragonRide™ ADAS解决方案,进一步增强了高通所提供的开放ADAS发展平台的优势。

(4)手机

在手机领域,高通的高端骁龙解决方案持续获得手机OEM厂商的青睐。CQ3搭载高端骁龙产品的设备出货量同比增长了21%。所有领先的5G Android智能手机OEM都继续在其旗舰设备上使骁龙产品,骁龙仍为全球高端安卓智能机的首选,高通将从中获益。

(2)QTL(技术许可业务)

2021财年,高通技术许可业务(QTL)年收入超63亿美元,仍为行业内最成功的授权业务。这反映了高通在蜂窝连接技术方面的创新实力、专利组合的广泛性以及在许可协议方面的确保执行能力,包括与关键OEM的长期许可协议及150多项5G协议等。

我们认为市场对高通的技术需求依旧强劲,希望在2021年年底之前,我们的供给得到实质性改善。此外,我们的第二次采购也将按计划进行。

2、财务数据

FY21Q4(CQ3)财务数据:

高通CQ3收入为93.2亿美元,同比+43.4%/环比+16.59%;每股收益2.55美元,同比同比+75.9%/环比+32.8%。

QCT业务:收入创下新纪录,为77.3亿美元,同比+56.7%/环比+19.5%;EBT为2.46亿美元,同比+142.8%/环比+37.3%;EBT利润率为32%,同比+12pct。在QCT各细分业务领域,收入同样创下纪录。1)手机:收入46.9亿美元,同比+56%,主要受益于OEM厂商的强劲需求。2)射频前端:收入12.4亿美元,同比+45%,主要受益于某些节假日产品的需求拉动。3)物联网:收入15.4亿美元,同比+66%,主要受益于数字转型推动多元化客户群的需求增加。4)汽车:收入2.7亿美元,同比+44%,主要受益于数字座舱持续走强的趋势。

QTL业务:收入15.6亿美元,同比+3.4%/环比+4.63%;EBT为11.1亿美元,同比+0.6%/环比+5.8%;EBT利润率为72%,同比-1pct,符合此前业绩指引(收入14.5~16.5亿美元,EBT利润率69%~73%)。原因在于一些领域略低于预期,并与有利的组合效果进行了抵消。

GAAP每股收益2.45美元,高出此前业绩指引0.47美元。主要受益于非GAAP收益拉动及QSI投资组合中约5亿美元收益的影响。

2021财年的关键数据:

我们超额完成了2019年分析师日(Analyst Day)设定的全部目标,比原定计划提前了一年。QTL营收同比增长26%,QCT营收同比增长64%,非GAAP每股收益增长了一倍多(同比+104%),达8.54美元。

在QCT中,我们每项收入的同比增幅都超过40%;EBT利润率从2020财年的17%增长到了2021财年的29%。在手机领域,骁龙芯片在Android端的收益比主要竞争对手高出约40%。在非手机领域,RF前端、汽车和物联网业务占QCT总收入的38%,显示了多元化策略的优势。此外,我们将74%的自由现金流返还给了股东,包括30亿美元的股息和34亿美元的股票回购。

FY22Q1(CQ4)及FY2022全年指引:

2021预计全球5G手机的销量5亿~5.5亿部。与2020年相比,预计2021年全球3G/4G/5G手机总出货量将出现中到高个位数的增长。

在FY22Q1(CQ4),预计收入为100~108亿美元,每股收益为2.9~3.1美元。

在QCT业务方面,预计收入为84~89亿美元,同比+32%;EBT利润率为32%~34%,同比+49%(按中间值计算)。环比收入增长来自于手机端的高需求驱动,其中主要是骁龙芯片在安卓设备中的应用。预计非手机业务收入将继续保持平稳。

在QTL业务方面,预计C21Q4季度QTL收入为16~18亿美元,EBT利润率为74%~78%,与此前指引一致。

在收入费用方面,预计非GAAP的R&D和SG&A费用将环比下降2%~3%。需要提醒的是,C21Q3的运营费用通常较高,因为它包括了某些员工相关成本的历年重置。

在2022财年,预计全年EPS增长将超过 20%,这得益于QCT各领域收入流的强劲增长。OEM环境的变化将使手机领域从100亿美元的SAM扩张中获益。这部分收益不仅反映在了C21Q4的指引中,预计对2022财年的其它部分也将做出贡献。

3、Q&A

Q:本季度的实际供给和需求情况和预期比怎么样?

A:供给和需求都比预期要好。在供给方面,我们在QCT方面实力雄厚,包括手机、物联网和RF前端的三个领域都表现出色。在需求端,我们能够通过供应限制来解决出现的需求问题。因此,上一季度供需端的表现都很出色。

Q:刚刚提到预计明年每股收益的增长预计将超过20%,能否介绍一下具体情况?

A:2022财年(CQ4-CQ3),非GAAP每股收益增长超过20%,其中关键驱动因素是QCT业务的全部收益。这种驱动力在C21Q4和后续三个季度的业绩中都会有所体现。高通在手机领域地位稳固,可以从OEM格局变化带来的100亿美元SAM扩张中受益。这部分优势反映在了C21Q4的指引中,也是我们预计每股收益增长超20%的原因。

Q:QCT业务C21Q4的季度指引的增长动力是什么?

A:虽然有小部分季节性因素的影响,但是连续的收入增长主要是由Android手机业务推动的。市场对高端骁龙移动平台的需求正在快速增长,而Android目前是我们手机业务的主要增长动力。

Q:QCT利润率的驱动因素。这是一个季节性高峰吗?还是说这是一种新趋势?

A:我们对运营利润率的表现感到满意。CQ3的毛利率表现非常强劲,预计CQ4毛利率也将处于类似区间。从年度数据来看,毛利率从2020财年的17%增长到了2021财年的29%,除去季节性的因素,增长依旧存在。

Q:据我所知,一些投资者对今年没有广泛推出毫米波感到失望。请问未来毫米波在安卓客户方面的应用计划?

A:首先,我们将按照计划持续推进毫米波计划。在美国,我们有毫米波应用服务;在日本,所有运营商(Docomo、SoftBank、KDDI、Rakuten)都可以买到毫米波;在中国,未来我们对毫米波在中国的商业化应用也仍保持乐观态度。

其次,我们认为2022年冬奥会将是毫米波应用的里程碑。日本正在推广毫米波的发展,运营商发展这项技术的计划没有变,日本也有很多商用毫米波智能手机。我们认为毫米波的发展只是时间问题,可能不同市场的部署速度不同,但我们在毫米波领域的地位将保持稳固。

Q:怎样看待本次收购Arriver的机会?

A:我们对收购Veoneer和其软件部门Arriver感到兴奋。在此之前,我们已经与Veoneer建立了业务合作关系,是该优质资产的天然持有者。本次收购能够使我们加速对自动驾驶解决方案的研发进展,未来高通将在汽车ADAS领域进行持续深入布局。

Q:如何看待2022年的手机市场?

A:我们认为明年手机市场不会有大规模增长,预计市场规模和今年类似,可能增长在中高个位数。但我们仍有成长机会。

Q:介绍一下芯片短缺环境下的供应情况?

A:目前整个行业在供给方面确实受限,但是总体供应情况正在按照我们的原定计划进行。高通在很早之前就提前采取措施,并为某些零部件制定了双重来源计划。目前有3个零部件是双重来源的。此外,此前计划的供应商产能扩张将在今年年底实现。

目前还没有22CQ1季度指引。但是随着21CQ4推出新的Android高端芯片,这将抵消QCT业务中手机市场的部分下滑。预计非手机业务从21CQ4到22CQ1也会实现增长。

Q:对中国市场的发展趋势判断和市场展望。

A:在21CQ3季度,中国和新兴市场销量疲软,但发达市场的销量依然富有弹性。在基于21CQ3的基础上,我们将季节性考虑在内,进行了合理预测。部分疲软是由某些OEM制造商的供应失衡造成的,从而在一定程度上影响了需求,这是我们认为的关键因素之一。尽管如此,5G的需求依然强劲。

在中国,一方面5G的转换量很大,目前已经有70%的人已经转变为5G应用。因此我们调高了出货量指引,目前5G指引的中值为5.25亿件。另一方面,用户设备正在升级。Oppo、Vivo、小米、荣耀等所有客户都在进行升级,这就为我们创造了增量机会。因此我们认为中国市场的发展趋势较为乐观。

Q:如果苹果成功研发并使用自制的调制解调器器,高通在苹果的业务上还有哪些机会?

A:目前我们正专注于完成与苹果的合同,即专注为其产品提供调制解调器,并且我们并不想把合作仅限于这一点。高通有大量技术,苹果有大量设备。如果苹果有更多领域的需求,我们将非常乐意进行供应。

Q:你刚刚提到移动端安卓市场业务将在C21Q4中得到增长,为什么RF业务没有跟着一起涨呢?

A:在供应方面,客户接收RF前端和手机芯片的时间不一致,但是如果你将其进行调整,可以看到其实二者其实是共同变化的。安卓手机是射频前端的载体,其增势也将为RF市场带来巨大增长机会。另一方面, Android端所有的增长机会,尤其是高端产品,都是伴随着RF而来的。

Q:为什么认为QCT(不含手机和RF前端)业务将在21CQ4相对持平,随后又在22CQ1再次增长?

A:在21CQ3中,我们在汽车和物联网领域都取得了创纪录的优秀业绩。之所以会预测21CQ4中这两者的业绩相对持平,是因为我们的供给依然受限,再加上该季度手机需求旺盛,我们将根据盈利能力不同对供应能力进行分配。但是,考虑到后续客户的强劲需求,我们相信在22CQ1季度中,这两项业务仍会显著增长。

Q:在智能手机整体供应链中,客户缺乏一些非高通生产的零部件,导致手机出货量较低,是否会造成高通库存积压?

A:短期内客户那里的零件供需不匹配只是时间问题。我们专注于高端骁龙芯片的生产,只要最后客户仍在供应高端产品,我们的设备和芯片就还在使用中。

Q:有人认为21CQ4的供给能够满足需求,你如何看待这种说法?22CQ1的供需情况又将如何?

A:我们已经提前采取行动,进行了产能扩张等相关措施。预计到年底,供应将会有实质性改善。这种供应能力已经在C21Q4季度的指引中有所体现。

我们还有很多提升空间。目前已经至少三款多来源(multi-sourcing)产品正在出货,我们也在持续增大产能供应。预计2022年上半年可能仍会存在一些短缺,但2022下半年供需将实现匹配。

Q:你们供应的安卓产品与其他高端供应商的区别在哪里?假如1月份发布一款搭贵公司产品的安卓手机,这款手机是否真的会比其他手机有更多实质性内容?

A:当然。高通的骁龙800系列产品的实力出众,是高端安卓旗舰智能手机的代名词。其在CPU/GPU频率,内存速度、多媒体方面性能都有提升。比起单纯销售调制解调器所带来的收益,它是一个更好、更加丰富的平台。

Q:你们估计在21CQ4获得更多的晶圆产能供给,公司可能受益。你认为高通将主要受益于单价提升还是从竞争对手中抢占的份额提升?

A:随着形势格局的变化,市场上存在很多可能的增长机会。高通一直专注于高端业务,其高端骁龙移动平台的市场需求非常高,例如骁龙700/800系列,这将给骁龙带来Android高端市场的份额增长。

Q:22CQ1的收益来源?

A:预计22CQ1季度手机市场会出现季节性的下滑,但考虑到新芯片的发布,我认为我们的地位非常有利,未来在安卓市场的份额将扩大。此外,非手机业务在该季度也将得到增长。

Q:过去在分析师日(Analyst Day)上说过,公司在射频前端目标是明年在180亿美元的TAM中占有超过20%的份额。现在公司的年收入已经接近50亿美元,如何评论这一现状?

A:按照180亿美元的20%计算,我们的目标是36亿美元。现在我们的结果为41亿美元,已经超过了设定的目标。我们非常有信心,并且随着5G拓展到远程信息处理、物联网和WiFi等领域,未来射频领域的增长空间非常广阔。

本文来源于招商电子微信公众号,作者为招商证券电子分析师鄢凡团队;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP