罗欣药业(08058)退市进入倒计时,你的存货还不扔?

科网股屡遭沽空机构狙击,内房股市值接连创下新高,医药股却普遍被市场低估。港股的世界真让人捉摸不透。

其实,除投资者难摸准港股资本脾气外,部分上市公司对其了解的程度也未好不到哪里去,以至于最终沦未悲情英雄,“懵懂”退市。如怀揣103亿港元(单位下同)市值,在创业板摸爬滚打近12年,且多次申请转板未果的罗欣药业(08058)。

带着“不甘”,3月13日晚,罗欣药业公布,董事会收到来自联合要约人及GiantStarBVI(为其自身及代表GLInstrument)的函件,表示新百利融资拟根据收购守则,代表联合要约人对H股提出自愿有条件要约。

在私有化消息的刺激下,次日罗欣药业一复牌,便直接暴涨25.89%,报16.24元,成交量创历史新高,至794.8万股,涉及金额1.28亿。此后,该股进入“横盘”期。

而在经过近3个月私有化程序流程申请后,罗欣药业在端午假期再放“重磅”消息,宣布已敲定了退市日期,若无其他原因,公司将在6月16日正式撤离“港股大家庭”。

受撤离消息影响,横盘多日的罗欣药业股价在5月31日再起“涟漪”,开盘43分钟时,该股创下近23个月来的最高报价16.96元。而截止收盘前,该股再次将报价拉升至17.10元的高位,接近上市以来的历史最高点17.837元,最终收盘价格定格在16.96元。

退市进入倒计时

智通财经获悉,5月29日晚,罗欣药业在港交所发布公司称,股东特别大会通告所载的建议H股撤销上市决议案于2017年5月29日获股东大会正式通过。由于要约的所有条件现已获达成或豁免,故于2017年5月29日要约于所有方面已成为无条件。除非要约延期,否则接纳要约的截止时间及日期将为2017年6月26日下午四时正。

于2017年5月29日,该公司已收到涉及1.11亿股H股要约(约占已发行H股总数67.26%)的有效接纳,令联合要约人及与彼等一致行动人士在1.41亿股H股及4.88亿股股份中拥有权益,合共相当于已发行H股总数的约85.49%及已发行股份总数的约80.10%。

公告称,H股于联交所的最后交易日预期将为2017年6月5日,H股将自2017年6月6日上午九时正起于联交所暂停买卖,直至2017年6月16日上午九时正撤销H股于联交所的上市地位。

此外,根据中国法律及该公司的组织章程细则,联合要约人无权强制收购并未根据要约提呈接纳的H股。

该公告的发出,也意味这罗欣药业的退市正式进入最后12个交易日的倒计时。受倒计时影响,截止5月31日收盘,该股报19.96元,涨幅0.47%,成交量142.4万股,涉及金额2415.67万;净流出金额约897.7万。

不过,智通财经也发现,在“倒计时”正式发布前夕,罗欣药业主要股东摩根士丹利一改往日增持态度(2017年4月12日-5月9日的私有化期间,该机构前后两次合计耗资420万增持罗欣药业25万股),于2017年5月18日,场内减持公司好仓14.5998万股。

摩根士丹利此次小规模减持,直接套现243.2618676万,成交均价16.662元,最高成交价16.68元。变动后持有权益978.0201万股,于公司已发行股份占比5.94%。

对于机构的减持,众多投资者也认为,虽然股价也早已趋于平缓,但从避免私有化“清零”的局面,此时减持或许是为了搏股价,“能拉升几分算几分,毕竟方圆、德意志银行等机构手中还有不少存货未清盘。”

的确,据智通财经粗略计算,就算摩根士丹利减持后,手中还有罗欣药业978万股的存货;而德意志银行在3月14日以及24日,增持了罗欣药业合计约194.4万股,变动后持有权益992.5653万股,至今未抛;方圆投资管理(香港)在5月18日,场内增持公司好仓41万股,变动后持有权益988.8万股,也未出现抛售的情况。

化身转板“悲情英雄”

说起罗欣药业这位“悲情英雄”的选择,智通财经曾分析表示,其或是为了向港交所表达“失望”的举措。

因为,作为一只创业板的内资股,罗欣药业在二级市场的表现不亚于一些主板股。上市之日起,该股股价总体保持上扬趋势,日平均成交额维持在300万以上,活跃度不可谓不高。

面对自己的活跃度,罗欣药业股东大会早在2008年中旬,便向港交所提交转主板申请的决议,并在2013年2月正式向港交所提交转主板申请。

可在公告发布6个月后,遭到港交所拒绝,并表示“由于自该申请提交之日起计已超过六个月,该申请已于2013年8月3日自动失效。”

然而,未过多久,罗欣药业再次发动申请。2013年11月,该公司在补充相关资料的基础上,向港交所提出“转板”。可惜,“心比铁硬”的港交所还是未能给予“通过”。

经过2年沉淀,2015年12月,“不死心”的罗欣药业在两次失败的基础上又一次地向港交所发出转板申请。可结果如出一辙,还是被港交所死死挡在主板大门之外,堪称转板“悲情英雄”。

要知道,罗欣药业在申请转板期间,始终在拿业绩说话,保持着良好的增长。

鉴于港交所的“冷漠”态度,2017年3月13日晚,该公布宣布私有化。并于6月16日正式撤离“港股大家庭”。

为何罗欣药业对转板如此痴情?智通财经分析,这由于是因主板公司无论是在关注度,还是成交量、市值价值上,其均要强过创业板公司。同时,从创业板转为主板的公司,往往是业绩较好、实力强健,被港交所“认证”了公司,容易被市场接受,如此一来,其对整个公司的市值必然有着较大的好处。

基于上述原因,谁能拒绝转板申请呢?而罗欣药业也不例外。

一季度净利润随退市缩水

退市近在眼前,罗欣药业的业绩却朝“不怎么好看”的方向发展。

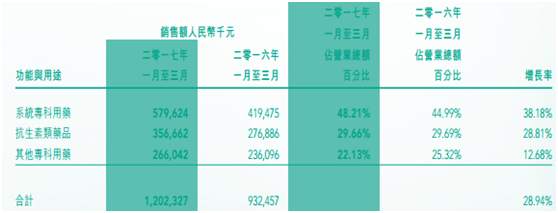

智通财经看到,2017年一季度,罗欣药业的营业额为人民币12.02亿,同比增长28.94%;该公司拥有人应占溢利人民币8307万,同比减少29.35%;每股盈利0.1363元。

细看收入来源,仍得益于传统业务板块(系统专科用药、抗生素类药品、其他专科用药)。期内,罗欣药业系统专科用药贡献人民币5.79亿;抗生素类药品为人民币3.56亿;其他专科用药则为人民币2.66亿。

而一季度净利润减少,其实多与罗欣药业的经营开支约增大有关。期内,该开支为人民币7.82亿,较去年同期的约人民币5.40亿上升约44.60%。

具体而言,经营开支产生主要有两大原因:一是研发的投入加大。期内,该公司启动了仿制药质量一致性评价、仿制药临床开发以及划依托罗欣生物科技(上海)有限公司,通过自主研发、与院校和研发机构合作及海外引进项目等多种方式,开展了创新药研发,如LXI-15028(CJ-12420)项目、LXI-15029(SCC-31)项目等;

二是因为销售团队额外聘用更多业务发展人员,让销售及分销开支有所增加。期内,该公司在全国各地组建起了密集、畅通的销售网络及市场营销管理体系,并搭建了OTC销售网络和医院终端销售网络。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP