昂纳科技(00877)高位跌去四成,又到了割别人韭菜的时刻?

曾经的民间投资高手“茅台03”,目前任高毅资产董事总经理的冯柳说过这样一句话:

“低位时,如果你不能证明它无那它就是有,在高位时,如果你不能证明它有,那它就是无,这是基本的赔率思考模式与事实无关。而很多人却恰恰相反,在高位时花大量精力去论证它有,像赌徒一样坚定自己;在低位时却为可能的没有担忧不已,像懦夫一样被恐惧控制不敢伸手触碰机遇。”

这个道理,放在光器件公司昂纳科技集团(00877)身上,或许十分适用。

由于对行业景气度依赖较大,昂纳在2010年后业绩逐渐低迷,股价长期趴底。近两年,受益于接入网的光纤化改造,光通信系统在数据中心应用爆发等刺激,光网络景气度迅速提升,光器件供应商也迎来高增长。于是昂纳的股价从低点启动,在过去一年多时间里暴涨两倍多,创出7.55港元历史高点。随后,又在估值高位,遭到大股东折价配股和海外同业公司股价下跌等因素,导致股价从高位一路下跌超四成。

在这期间,如果投资者是追在了相对高点或者杀在相对低点,就妥妥被别人割了韭菜。那么,昂纳在两个月下跌压缩了不小的估值后,目前这个价格还高不高呢?

情绪因素为主致股价受压

自昂纳在今年4月24日折价配股后,昂纳的股价就一直受压。

据相关研报,管理层表示“参与配股的投资者为机构投资者,包括多头基金(主要来自内地)和对冲(全球)基金,由于市场有关于海外光通信企业的消息,因此有对冲基金出售股权。其他硬件公司的股价调整拖累了该行业的投资情绪,昂纳科技集团的股价亦因此受压。”

智通财经发现,管理层提到的其他硬件公司,应该指的是美国上市的Finisar(菲尼萨)、NeoPhotonics(新飞通)等光通讯厂家,这几个公司在经历了前期一年多的上涨以后,股价在今年一季度开始回调。尤其是产品结构与昂纳较为接近的新飞通,在3月15日给出了第一季营收低于预期,同时净利润亏损的悲观业绩。

昂纳业务受影响有限

然而,新飞通的业绩下滑,其实并不能反映昂纳的业绩同样会下滑。

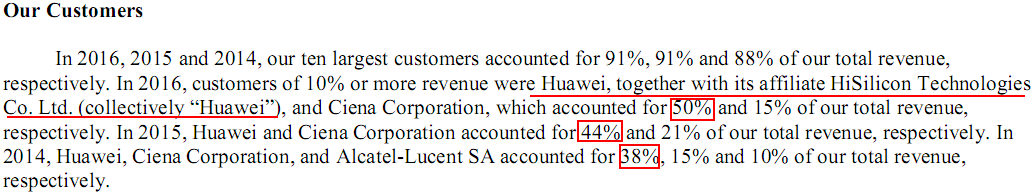

新飞通的第一大客户是华为(华为和海思加一起),2014年至2016年占新飞通总收入比例分别为38%、44%、50%。

(摘自新飞通2017年年报)

新飞通向华为主要提供两大产品,一个是100G的相干接收器,一个是窄线宽激光器,都是用在华为100G相干系统中,一个作为发射器用,一个作为相干调节器用。

因为华为在去年大幅增加存货,今年100G订单大幅缩减,导致了新飞通的发货量急剧下降,业绩也受到了影响。

而相比新飞通,昂纳的客户多样性较强,国内大客户华为、中兴和烽火通信总共占昂纳的收入也才8%左右,所以华为放慢采购对昂纳的影响很小。

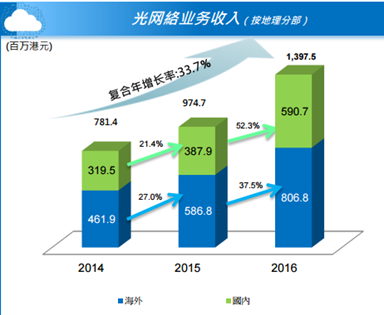

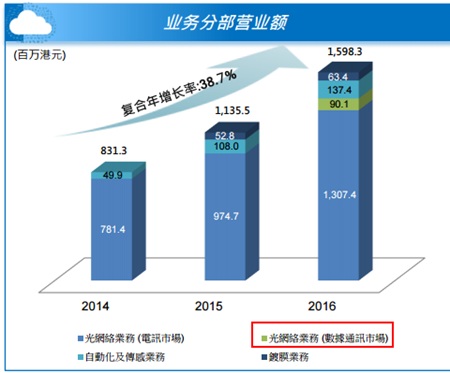

(昂纳光网络业务收入)

据管理层表示,华为的情况较为特殊,既是竞争对手又是客户,而国外付款条件好、毛利高,且没有往供应链上游延伸的企图,所以公司的产品策略是在有限的资源下先满足国外市场的需求,利润率也较高。同时,不同于华为,中兴在2017年的采购计划没有重大变化。所以相对于2016年,昂纳2017年上半年的平均产品售价维持稳定,盈利能力的同比提升抵消了华为订单下滑的影响。

电讯分部或保持稳定

可见,即使考虑到具体客户的影响,昂纳主营业务受影响也很有限。而从目前的市场状况来看,昂纳光网络业务的增长还是比较明朗的。

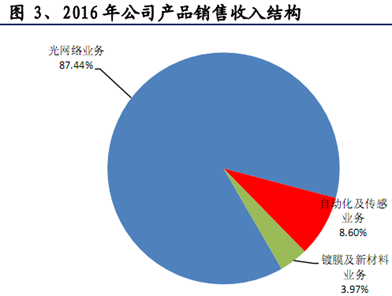

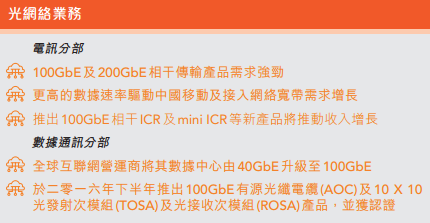

光网络业务依然是昂纳的主要收入来源。其中,2016年昂纳在电讯上取得13亿收入,同比增长36%,占光网络业务收入比例93%,占总收入比例81%。由于近两年移动及接入网络频宽需求不断上升,国内光通信有望保持高景气,使得100G及200G光纤收发器需求继续强劲。

著名电信业咨询公司Ovum预计,光元器件市场将以复合年增长率12%增长,至2021年达176亿美元,电讯市场年的复合年增长率则为13%,增长略高于光元器件市场。

另外,昂纳推出的用于100G相干传输的ICR和迷你ICR、拉曼放大器、线卡、100GbE可调滤波器及VOA等新产品,预计也将推动其收入增长。

数据通讯或维持强劲增长

相比于电讯业务,昂纳的数据通讯业务,在可见的未来有着更明朗的增长,2016年数据通讯业务收入0.9亿元,同比增长409%。

在数据通讯市场,全球各网络营运商为更高速云端服务而将数据中心由40G升级至 100G,将带来可观的需求增长。昂纳就针对性地在 2016 年下半年推出100G有源光纤电缆(AOC)及10×10 光发射次模组(TOSA)及光接收次模组(ROSA),均已获认证并投产,这将成为 2017 年的主要增长动力之一。

智通财经了解到,目前云计算如火如荼的发展、互联网应用的日益丰富以及用户数量的不断增长,将进一步推动数据中心的建设。同时,数据中心流量的爆发,数据中心间的互联(Data Center Interconnection),都将驱动数通光模块升级,从而进一步激发数通领域的光模块需求。

目前估值合理,再跌或可入场

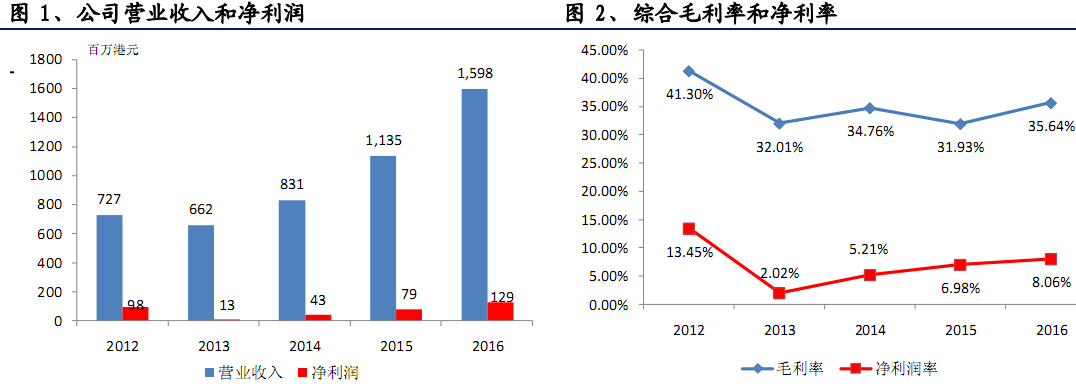

兴业证券和银河证券都预计昂纳17年整体收入会有30%的增长,综合以上分析看,实现的概率比较大。如果净利润预估同比增长35%,按照最新市值34亿港币计算,17PE为19倍。考虑到昂纳在收购3SP技术后,研发和生产能力将进一步提升,能加快渗透到电信和数据通信市场,以及其镀膜和Lidar等新业务空间,这个估值较有吸引力,投资者可以保持关注,等待入场时机。

扫码下载智通APP

扫码下载智通APP