实际利率的视角:美元为何走高?

概要

美元在全球货币体系中占据主导地位,美元流动性、美元指数的变化,对全球的流动性、政策、经济、资产都会产生影响,尤其是新兴和发展中经济体受到的影响更大。在今年5月底我们团队发布《弱美元:何时“逆袭”?》专题后,美元指数从最低的90以下,上升至当前的接近96。后续美元会如何走?为了回答这个问题,在本专题中,我们从实际利率的视角出发,发掘主导美元走势的核心变量,判断美元指数的走势。

1.什么决定汇率:实际利率

汇率到底是由什么决定的?不同的理论从不同视角都有解释。根据利率平价公式,在资金自由流动的情况下,两个国家之间的利率之差应该等于汇率的预期贬值幅度。例如,如果A国的利率水平为5%,B国的利率水平为2%,如果汇率没有变动的情况下,大家肯定更愿意持有利率较高的货币,资金就会从B国向A国流动,均衡状态下利率应该相等。

而如果均衡状态下仍有3%的利差,那就说明大家对A国的货币有3%的贬值预期,也就是说,虽然A国的利息比B国利息高3个百分点,但是大家预期A国的货币相比B国的货币会贬值3个百分点,其实持有两种货币的利率是一样的。所以很多发展中经济体的利率水平比发达市场的利率高,其实蕴含了对发展中货币的贬值预期,像巴西、阿根廷利率水平很高,但汇率一旦贬值起来也很快。

根据购买力平价理论,在商品自由流动的情况下,两个经济体的相对汇率应该等于这两个经济体的物价之比。例如一个巨无霸汉堡在A国卖20元,在B国卖10元,那么A国和B国的相对汇率应该是2:1。所以汇率的变化和两个经济体相对物价的变化是相关的,以此推算,两个经济体预期汇率的变化,应该等于这两个经济体预期通胀的差异。

所以综合利率平价和购买力平价理论,在商品和资金都自由流动的理想情况下,两个国家的利率之差应该等于汇率的预期变化,而汇率的预期变化等于通胀的预期差异,如此以来,两个经济体利率之差应该等于二者通胀的预期差异。所以在均衡情况下,两个经济体的实际利率(名义利率减去预期通胀)应该相等才对(当然,在不考虑信用风险的前提下)。

其实道理很容易理解,一个国家利率高,可能预期的通胀水平也高,实际的投资回报未必就高。如果A国剔除通胀后的实际利率高于B国实际利率,那资金就会倾向于向A国流动,A国汇率也会趋于升值,推动市场走向均衡。所以归根到底,决定两个经济体相对汇率的,还是两个经济体实际利率的相对变化。考虑到资金流动对汇率的影响,短期限的实际利差对于汇率的解释力更强。

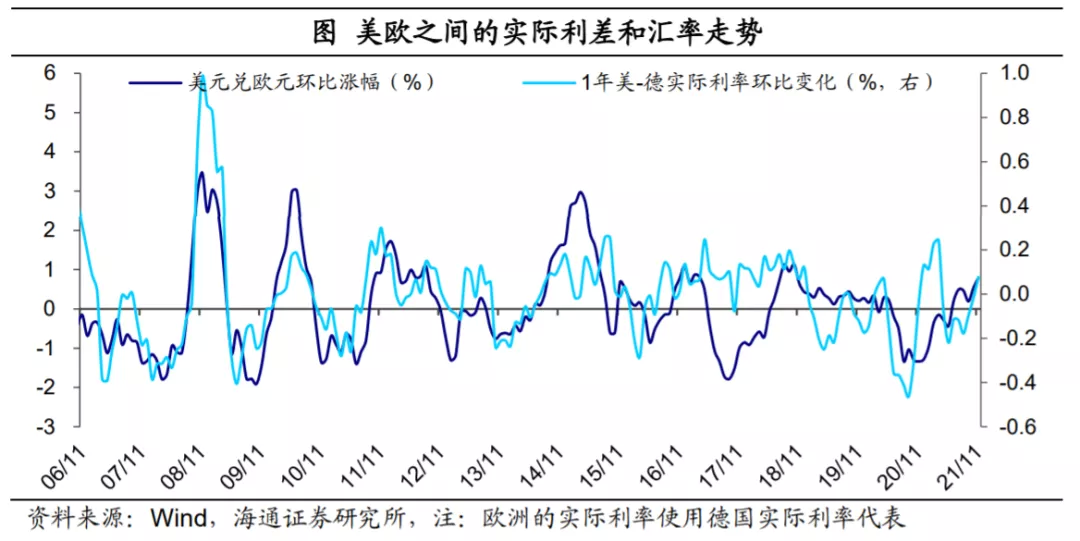

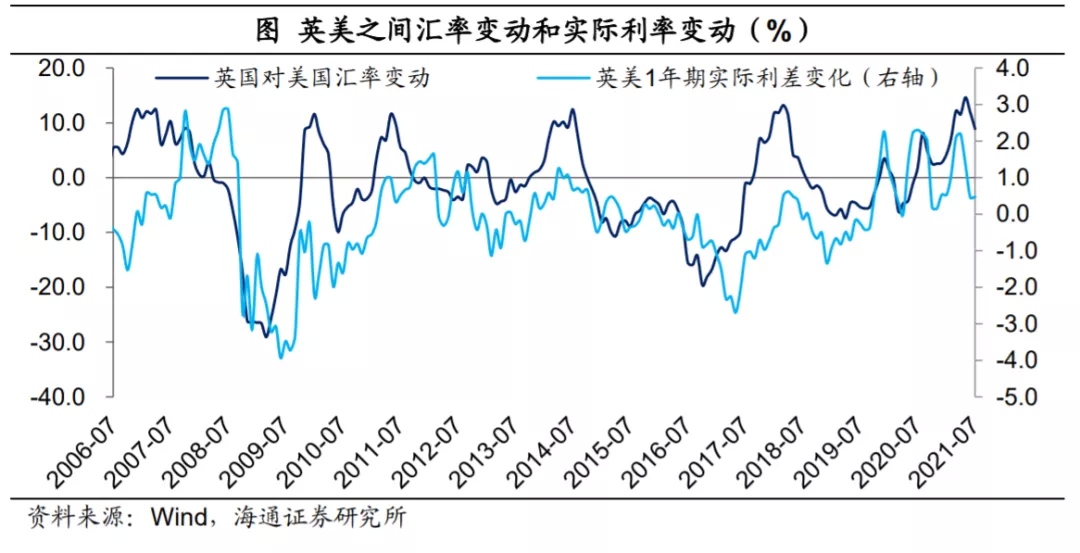

所以从实证角度看,我们发现,美元对欧元的汇率和美欧之间的实际利差有较高的正相关性,当美欧实际利差走高时,意味着投资美元资产获得的实际回报更高,资金从欧元流向美元,美元升值、欧元贬值;当美欧实际利差走低时,意味着投资欧元资产获得的实际回报相对走高,资金从美元流向欧元,美元贬值、欧元升值。类似的道理,美、英之间的汇率和二者之间的实际利差也有较高的相关性。所以不管是从理论还是实证角度看,实际利率对汇率的走势更为关键。

2.什么决定实际利率:政策利率和通胀预期

那么美元的实际利率是由什么决定的呢?理论上来说,实际利率等于名义利率减去通胀预期。我们分别分析这两个因素。

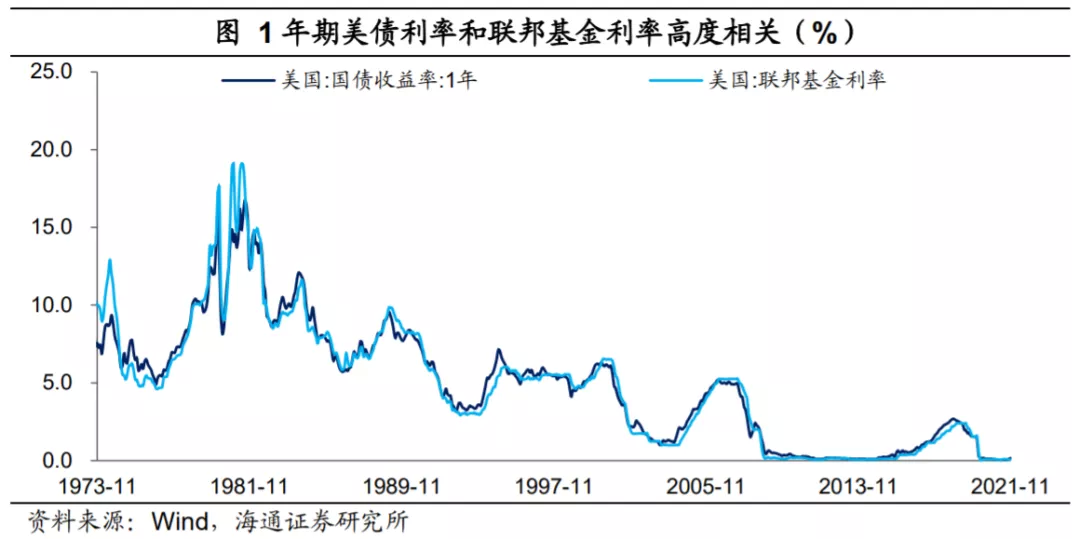

短期限的名义利率和政策利率更为相关。例如1年期的美债利率和联邦基金利率是高度相关的,主要是因为二者期限较近,可以通过不断滚动持有隔夜美元资产,来复制出1年期美债利率。而且1年期美债利率对联邦基金利率还有一定领先性,往往在联邦基金利率加息之前,1年期美债利率就已经开始走高;而在降息之前,1年期美债利率也会提前下降。

例如在上一轮美联储加息之前,从2014年底1年期美债利率就开始走高,但实际落地加息其实是在2015年底。其实道理很容易理解,如果大家预期未来一年联邦基金利率都在0值附近,那么隔夜的资产利率和1年期的利率不会有太大差别,都会在0值附近。

但如果大家预期半年后联邦基金利率要加息,比如从0%加息到1%,那么最近半年不断滚动隔夜获得的利率是0%附近,但在半年后滚动隔夜品种获得的利率会在1%附近,这样未来1年获得的利率肯定会比0%高,所以1年期的国债利率在加息之前就会走高。所以短期限利率的走势,受到政策利率和加息预期的共同影响,如果加息预期发酵,也会推动短期限的利率走高。

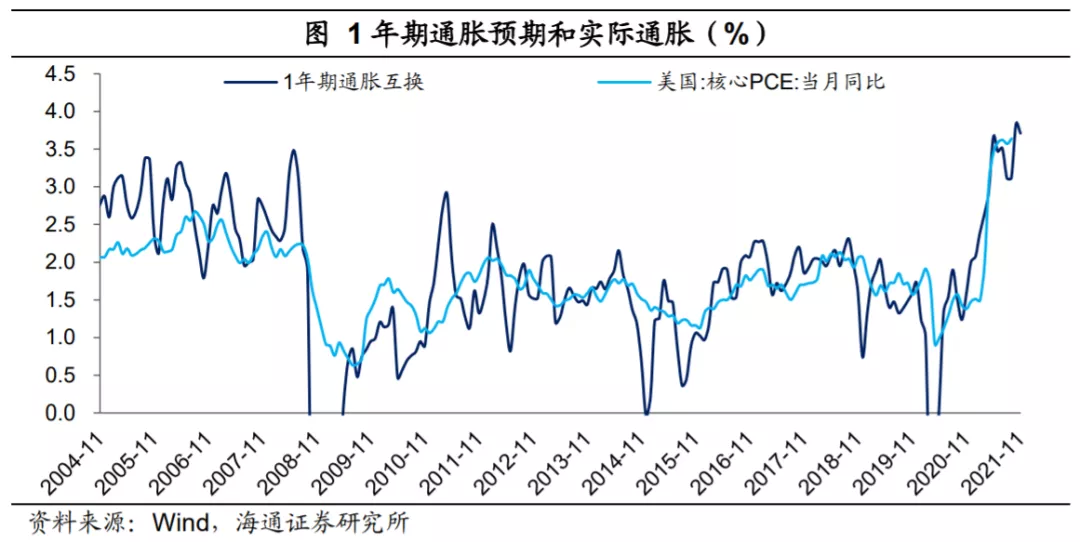

看完名义利率的决定机制,那么通胀预期又是由什么决定的呢?短期限的通胀预期,很大程度上受到当前通胀水平的影响。也就是说,如果现在的通胀水平较高,大家会预期1年后的通胀也会相对较高,如果现在的通胀水平较低,大家会预期1年后的通胀也会相对较低。通胀预期还会受到政策预期的影响,如果大家预期美联储未来会持续收紧货币政策,也会下调对通胀的预期;而如果大家预期美联储未来会继续宽松,通胀的预期也很难明显下降。此外,通胀预期还会受到主要大宗商品价格等因素的影响。

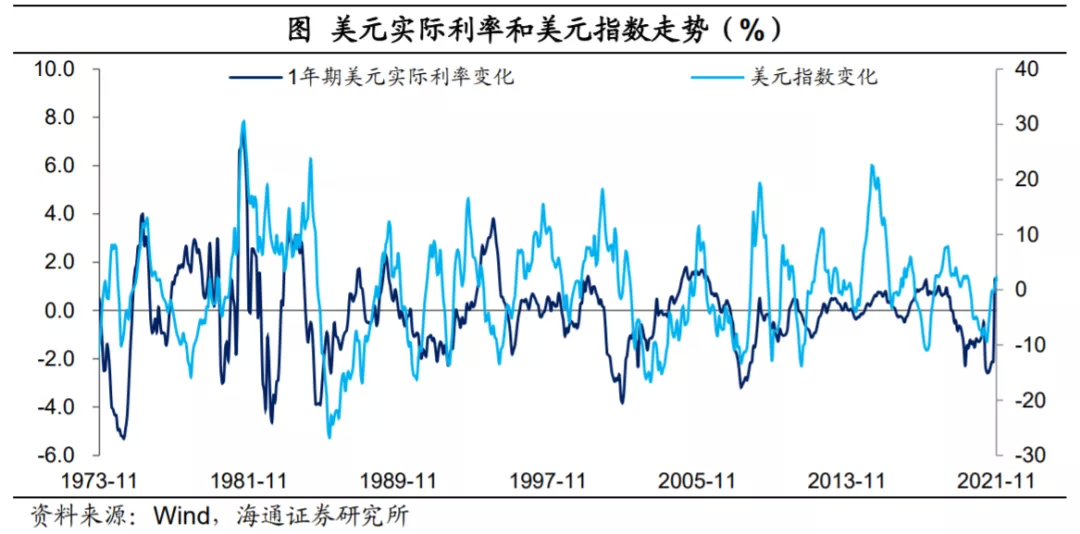

由美元名义利率减去通胀预期得到的实际利率,在大多数时期和美元指数比较相关,但是有些时期又和美元不那么相关。这主要是因为,美元指数是美元和其它货币币值的相对变化,所以和美元指数更为相关的,还是美元实际利率和其它货币实际利率的相对变化。

3.加息预期发酵:支撑美元强势

对美国实际利率、加息预期影响较大的因素,还是美国的经济基本面。去年以来受到疫情的冲击,美国经济增速走弱,但是和08年金融危机不同的是,本轮美国经济没有陷入债务通缩。美联储在去年疫情爆发后,把08年之后用过的刺激政策全部快速推出。受益于美元超大规模的刺激,美国房地产和股市都在上涨,居民部门资产端不仅没有受损,反而因为美元超发而受益。

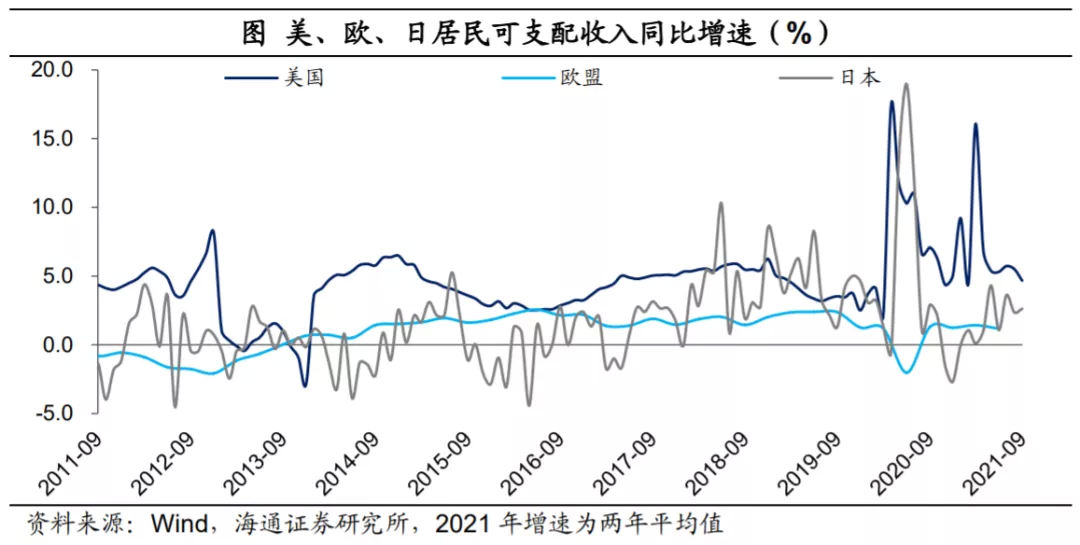

此外,由于采取直接给居民“发钱”的模式,美国居民收入不降反增,消费能力明显提升。去年受到疫情防控影响,美国居民主要消费商品,今年疫苗接种推进、防控逐渐放开后,消费服务也明显改善。

从相对经济表现的角度看,美国经济恢复也会好于欧洲、日本。08年金融危机爆发后,美国、欧盟、日本的居民收入增速都是大幅下滑的。但是去年疫情爆发后,美国居民收入不仅没有下降,反而上升。而欧洲、日本的居民收入增速与疫情之前相比,都有下台阶。收入和资产端的保障,美国经济恢复好于欧洲、日本。

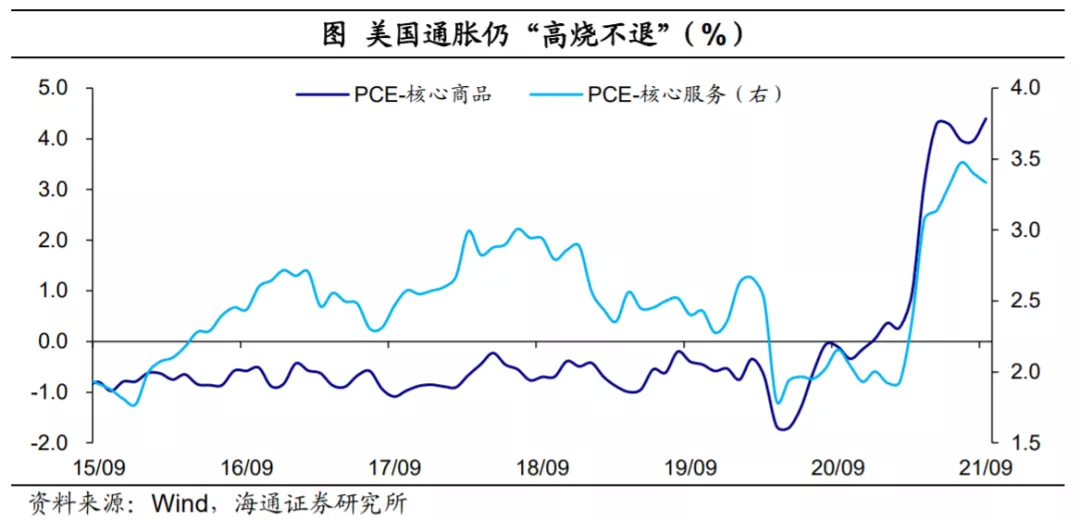

与此同时,美国通胀水平已经飙升至高位。一方面是因为美元货币超发严重,另一方面供给端也受到诸多限制,去年美国通胀压力就开始在商品领域显现,今年服务业的通胀压力也快速升高。根据Tyler Atkinson等人测算,即使剔除掉疫情、供应链以及居住等因素干扰,美国核心PCE同比依然上行至2.8%(截至8月),也远高于疫情之前的1.7%(2020年2月)。这表明即使剔除“暂时性”干扰因素,美国通胀压力也很大。

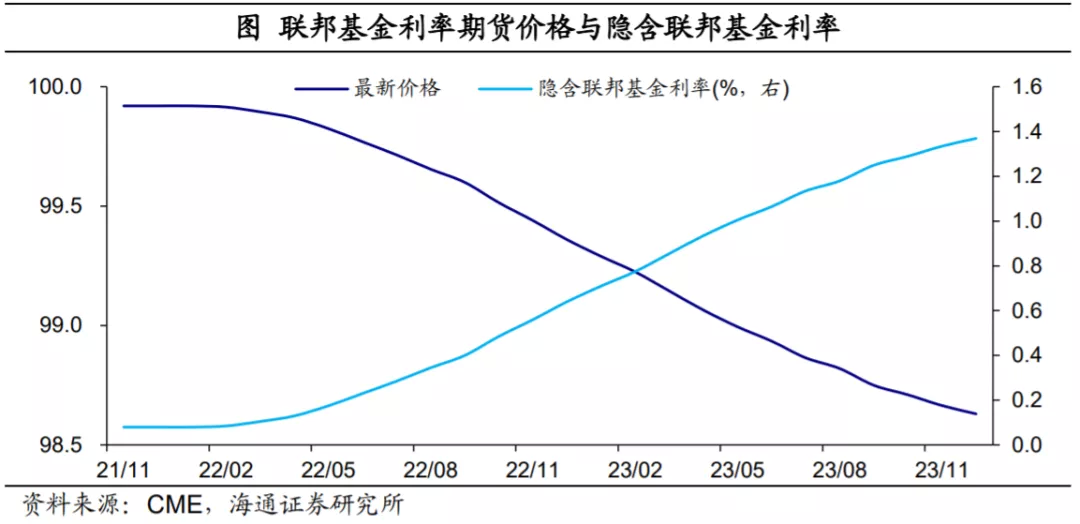

经济基本面恢复、通胀压力持续的背景下,美联储明年加息落地的可能性较大。根据CME数据显示,截至11月15日,美国2022年7月期联邦基金期货合约价格为99.705,即隐含联邦基金利率水平为0.295%,表明市场预期美联储最早将于明年7月至少加息1次(25BP);2022年11月期联邦基金期货合约价格为99.44,即隐含联邦基金利率水平为0.56%,表明市场预期明年11月美联储将至少加息2次(每次25BP)。

若从2022年7月期联邦基金期货合约的价格走势来看,市场的加息预期是从今年10月初期开始不断升温的,到10月下旬就已经预期至少加息1次(25BP)。

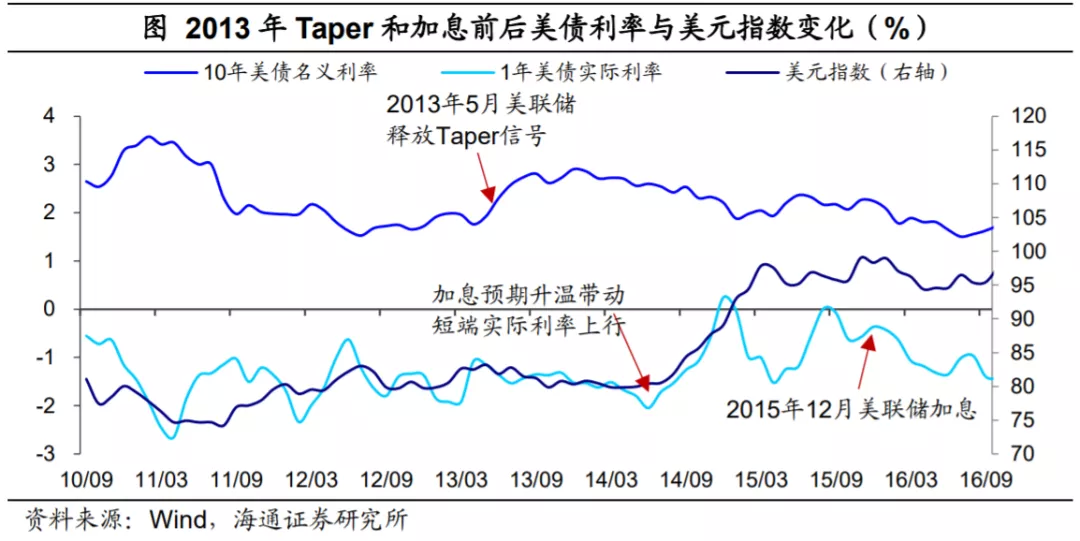

而在正式加息之前,市场会提前反应,加息预期发酵的过程就会推升美债利率和美元指数。例如,从2014年下半年开始,美元加息预期就开始发酵,通胀预期回落,1年期美债实际利率明显上行,推升美元指数大幅走高,主要新兴和发达货币都对美元贬值。而那一轮加息最终落地是在2015年底。

所以往前看,随着美国加息预期的发酵,通胀预期难以创新高,美元资产的实际投资回报提高,或继续推动美元回流,支撑美元指数维持强势。

4.发展中经济体加息:应对贬值和通胀

在全球经济普遍下行的时候,各经济体大都会采取宽松的货币政策,美元超发放水,大家一起放,这个时候汇率贬值压力不会很大。但考虑到美元在国际货币体系中的地位,如果美国经济好转,美元收紧流动性,这时如果个别经济体经济没有恢复,汇率贬值压力就会增加。在过去每一轮美元强势周期中,时常会有这样的例子。

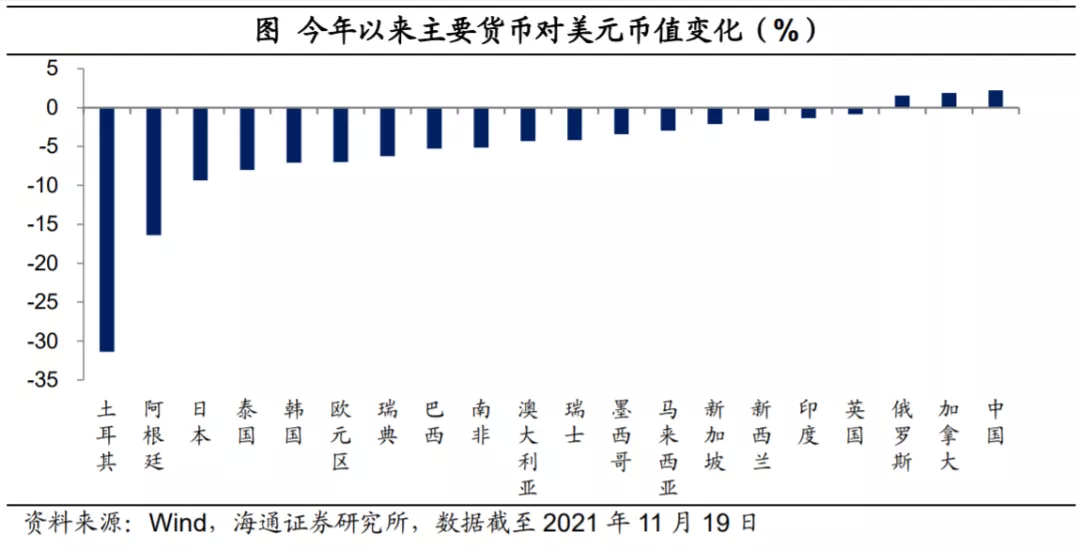

今年以来,随着美元流动性的边际收紧,主要货币对美元普遍贬值。年初至今,土耳其货币对美元贬值幅度达到31%,阿根廷贬值16%,日元贬值也有9%,泰国、韩国货币贬值幅度在7%以上。

由于前期货币超发和汇率贬值,主要经济体通胀压力也较大。例如土耳其的CPI同比已经达到20%,阿根廷的CPI同比已经突破了52%,巴西的消费价格指数同比也有10%以上,俄罗斯通胀已经上行至8.1%。

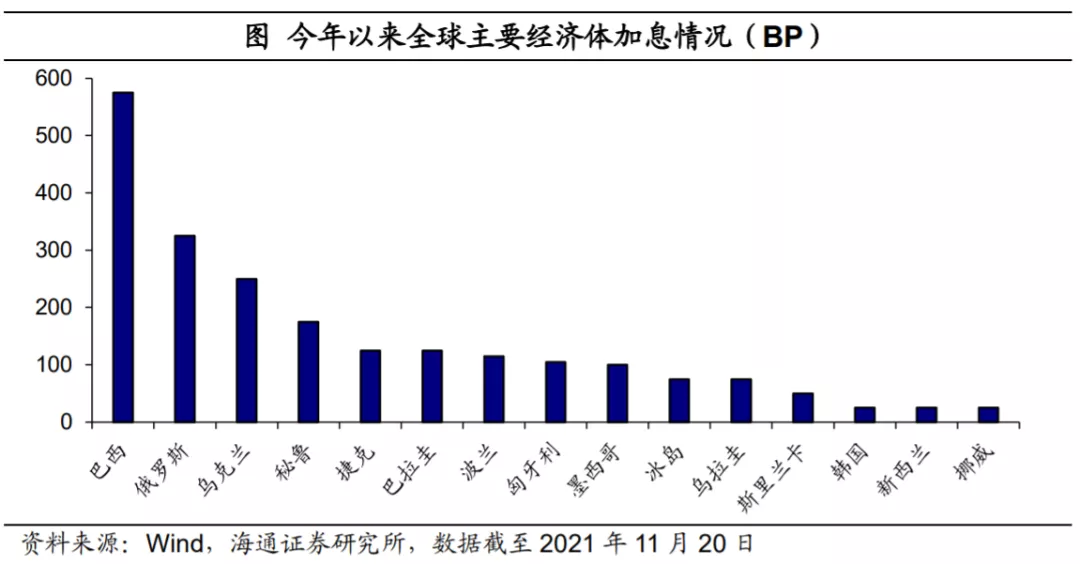

为了应对通胀和货币贬值压力,一些新兴和发展中经济体在今年已经开启了加息进程。巴西加息规模最高,今年累计加息了575BP;其次为俄罗斯和乌克兰也分别加息了325BP和250BP,远高于其他经济体。土耳其从去年就已经开启加息,去年基准利率最低时为9.75%,而当前为16.5%。在美元大概率继续维持强势的背景下,新兴和发展中经济体的汇率和市场仍有可能受到冲击。

不过我国受到的影响相对有限,在人民币汇率的弹性提高后,货币政策预计“以我为主”。这主要是因为我国宏观经济体量较大,韧性更强,汇率市场化程度在不断提高,出现大幅快速贬值的可能性是很低的。而且从去年以来,人民币对美元升值幅度很大,其实也积累了未来政策的自主空间。

本文选编自微信公众号“梁中华宏观研究”作者:梁中华;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP