微创医疗(00853)调研报告:高端医疗器械龙头,发展渐入佳境

本文选自微信公众号“兴证医药健康”,作者:黄翰漾、项军。

投资要点

事件:近期我们调研了微创医疗(00853),就公司经营情况和发展规划做了交流和沟通。

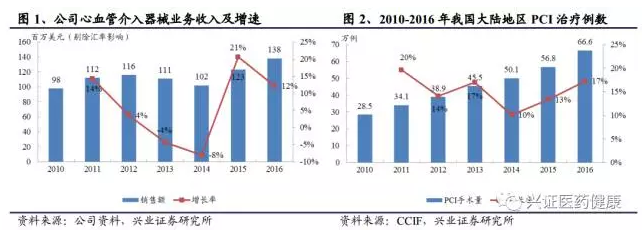

心脏支架龙头生产商。公司作为第一家国产药物支架生产商,一直保持在国内市场的领先地位,目前的市场份额超过30%。我们预计公司心脏支架业务2017年销售额增速将约为20%左右,2018-2019年将保持15%-20%(剔除汇率影响)。

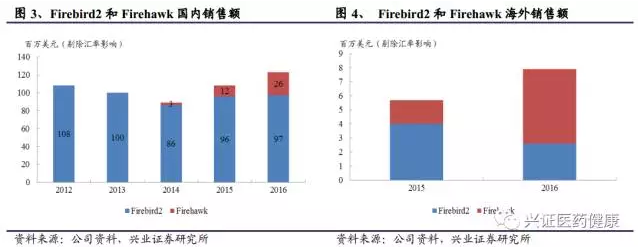

Firehawk处于高速增长期。Firehawk是公司自主研发的第三代药物支架产品,定位高端领域。产品上市后,迅速成为公司心脏支架业务增长的主要来源,我们预计Firehawk将是公司未来2-3年内业绩增长的发动机之一,2017年国内销售收入增速有望达到100%(剔除汇率影响)。

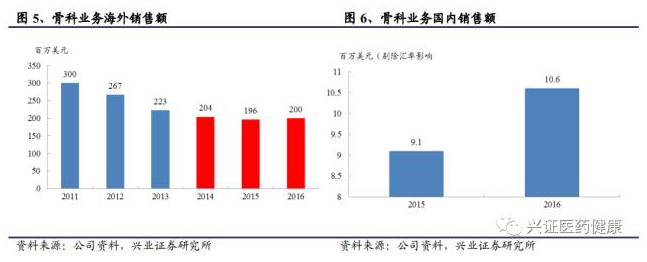

骨科业务曙光已现。公司骨科业务的产品覆盖范围和技术水平均处于国内领先地位。自2013年底公司接手OrthoRecon以来,公司通过调整成本端和销售端,逐渐扭转OrthoRecon收入负增长和利润亏损的情况,预计在2017年四季度有望实现单季度盈亏平衡。骨科业务的未来发展重心将在国内,国产化膝关节产品和髋关节产品将有望分别于2018和2019年在国内上市,2019年后公司骨科业务的国内销售额将进入快速上升期。

进军心脏起搏器市场。公司与Sorin CRM成立合营公司,借此引进Sorin的心脏起搏器生产线,进军国内起搏器市场。凭借本土品牌和价格优势,结合Sorin的技术,公司产品未来在与进口产品的竞争中有望赢得更多的市场份额,复刻公司心脏支架的成功历程。我们预计公司的国产化起搏器有望可以免临床试验,预计有望在2018-2019年获批上市。

盈利预测:公司作为我国医疗器械领军企业之一,产品线丰富,研发实力雄厚,未来具备光明的发展前景。我们预计公司短期内的增长主要来源于Firehawk的快速增长以及骨科的扭亏为盈,2019年后公司的新产品将陆续进入放量增长期,公司发展驶入快车道。我们预计公司2017-2019年营业收入为4.32/4.78/5.36亿美元,净利润为0.35/0.51/0.68亿美元,当前股价对应PE为31.8倍、22.3倍、16.7倍。

风险提示:心脏支架业务增速不及预期;骨科业务增长不及预期;新品上市时间不及预期

报告正文

微创医疗(00853)成立于1998年,是我国领先的医疗器械开发商、制造商及营销商。公司主营高端医疗耗材业务,目前已上市产品超过200个,覆盖心血管介入、骨科、大动脉及外周血管介入、电生理医疗、神经介入、心律管理和外科手术等十大领域。2013年,公司收购美国Wright Medical旗下的骨科关节业务(OrthoRecon),实现全球化布局,目前销售网络已覆盖美国、欧洲、日本及东南亚等地区。

心脏支架龙头生产商。心血管介入器械业务是公司的主要收入来源之一,2016年实现销售额1.38亿美元,其中心脏支架收入为1.32亿美元,同比增速约为15.5%(剔除汇率影响)。心脏支架市场是我国医疗器械领域成功实现进口替代的典型案例,目前国产产品占据国内市场超过70%的份额,未来仍有望进一步提高。公司作为第一家国产药物支架生产商,一直保持在国内市场的领先地位,目前的市场份额超过30%。虽然我国心脏支架市场已较为成熟,但根据PCI手术量分析,仍存在较大的增长空间。我国大陆地区2016年PCI手术量约为66万例,同比增长17%,而对比之下,美国年手术量超过100万例。并且,我国PCI手术目前主要集中于三甲医院,医院覆盖率方面亦有提升的空间。因此,我们预计心脏支架市场未来仍有望保持较为稳定的增长。

公司心脏支架业务未来布局主要分为三个方面。第一方面,在目前一线城市市场已趋于饱和的大环境下,公司开始布局二三线城市。虽然大部分二三线城市医院当前尚不具备PCI手术的能力,但随着市场的不断拓展,该潜在市场未来必将被开发。第二方面,海外市场未来将为公司提供增量。2016年,公司药物支架实现海外销售额约790万美元,同比增长40%。公司的拳头品种Firehawk于2015年在欧洲获批上市,预计有望在2018-2019年取得欧洲保险体系的认证,之后该产品的海外销售额将进入快速增长期。此外,公司未来还将推进该产品在美国上市,将其打造为我国第一款全球化的心脏支架产品。第三方面,公司第四代支架目前正在研发中,预计有望于2020年左右上市。相较于市场上现有产品,公司四代支架厚度更薄,并且采用单面涂层使药物用量更低,具备竞争优势。

价格方面,公司心脏支架产品2016年整体降价幅度约为5%-6%,预计未来2-3年内每年降幅将保持约5%左右。综合分析量价,我们预计公司心脏支架业务2017年销售额增速将约为20%左右,2018-2019年将保持15%-20%(剔除汇率影响)。

Firehawk处于高速增长期。Firehawk(冠脉雷帕霉素靶向洗脱支架系统)是公司自主研发的第三代药物支架产品,于2014年在我国获批上市。Firehawk是目前国际上领先的药物支架产品,其采用药物靶向洗脱技术,可以在保证有效性的同时使载药量降低至同类传统支架的1/3,极大提高药物支架的安全性。该品种被公司定位为高端产品,定价约为Firebird2的两倍(接近进口产品价格),使公司实现在心脏支架领域的高低端全覆盖。该产品上市后,迅速成为公司心脏支架业务增长的主要来源,2016年国内销售额约为2600万美元,同比增长127%。截至2016年底,Firehawk覆盖全国331家医院,相较Firebird2覆盖1254家医院仍有较大提升空间,因此未来仍有望保持较高增速。我们预计Firehawk将是公司未来2-3年内业绩增长的发动机之一,2017年国内销售收入增速有望达到100%(剔除汇率影响)。

骨科业务曙光已现。公司骨科业务包含膝关节、髋关节和创伤三个细分领域产品,产品覆盖范围和技术水平均处于国内领先地位。自2013年底公司接手OrthoRecon以来,公司通过调整成本端和销售端,逐渐扭转OrthoRecon收入负增长和利润亏损的情况。2016年,骨科业务首次实现收入正增长,全球销售额约为2.1亿美元,同比增长1.6%(剔除汇率影响),其中骨科业务国内销售额增速较快,同比增长16.5%(剔除汇率影响)。成本端的改善主要源于GSC(全球供应中心)的成立,促使骨科业务毛利率不断提升,由2015年的52%增长至2016年四季度的约61%,预计今年有望达到64%-66%。因此,骨科的利润亏损亦随之改善,由2014年的约6000万美元收窄至2016年的约2000万美元,预计在2017年四季度有望实现单季度盈亏平衡。

公司收购OrthoRecon的主要目的在于将海外先进技术引进国内。骨科医疗器械的高端领域具备较高技术壁垒,主要由海外龙头企业所垄断,国产企业研发存在诸多瓶颈,因此公司通过海外并购来实现突破。目前,公司国内销售额主要来源于海外进口,国内生产线正在建设中,2018年将开始逐步实现国产化。我们预计2018年公司骨科业务核心领域膝关节类的国产化产品将获批上市,2019年髋关节类的国产化产品将有望上市,2019年后公司骨科业务的国内销售额将进入快速上升期。而海外市场由于较为成熟,龙头企业市场份额稳定,预计公司未来将保持第二梯队中的领先地位(全球市场份额约为2%),每年保持约3%-5%的增速。

进军心脏起搏器市场。2014年公司与Sorin CRM成立合营公司MicroPort Sorin CRM (Shanghai) Co. Ltd(公司持有51%的股权),于中国开发及营销心律管理器械,包括起搏器、除颤器、心脏再同步化治疗及其他心律管理相关产品。公司借此引进Sorin的心脏起搏器生产线,进军国内起搏器市场。目前,我国心脏起搏器市场植入率低,且95%以上的份额被三大国际龙头生产商的进口产品所占据。而对比冠脉支架市场,高端进口产品的国产化是国内起搏器市场发展的必然趋势,唯有国产化才能降低产品的使用门槛、获得更多的政策支持,进而提升销量。因此,引进国外技术成为适用于我国起搏器市场现状的最优解决方案,使国产产品即具备不输于进口产品的质量和技术,同时又具备国产产品的价格竞争力。凭借本土品牌和价格优势,结合Sorin的技术,公司产品未来在与进口产品的竞争中有望赢得更多的市场份额,复刻公司心脏支架的成功历程。由于Sorin的进口产品已在国内上市,而公司的国产化生产线来自Sorin,因此公司的国产化起搏器有望可以免临床试验,预计有望在2018-2019年获批上市。

多点开花,研发驱动成长。公司作为高端医疗器械生产商,研发是公司的核心竞争力,公司始终保持较高的研发投入,为公司的发展源源不断地提供活力。2016年公司的研发费用为5190万美元,研发费用率约为13.3%,我们预计公司未来还将不断投入研发,研发费用率将基本保持稳定。

公司技术储备丰富,多条产品线上均有新产品即将面市,为公司各项业务发展提供新的增量。重磅产品方面,在心血管介入领域,TAVI瓣膜市场空间巨大,公司目前进度位于国内领先,产品有望于2018年在国内上市。此外,可吸收支架有望于2020年上市。骨科领域,国产化膝关节产品和国产化髋关节产品将有望分别于2018和2019年在国内上市。

盈利预测:公司作为我国医疗器械领军企业之一,产品线丰富,研发实力雄厚,未来具备光明的发展前景。我们预计公司短期内的增长主要来源于Firehawk的快速增长以及骨科的扭亏为盈,2019年后公司的新产品将陆续进入放量增长期,公司发展驶入快车道。我们预计公司2017-2019年营业收入为4.32/4.78/5.36亿美元,净利润为0.35/0.51/0.68亿美元,当前股价对应PE为31.8倍、22.3倍、16.7倍。

风险提示:心脏支架业务增速不及预期;骨科业务增长不及预期;新品上市时间不及预期。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP