对冲基金向左,散户向右

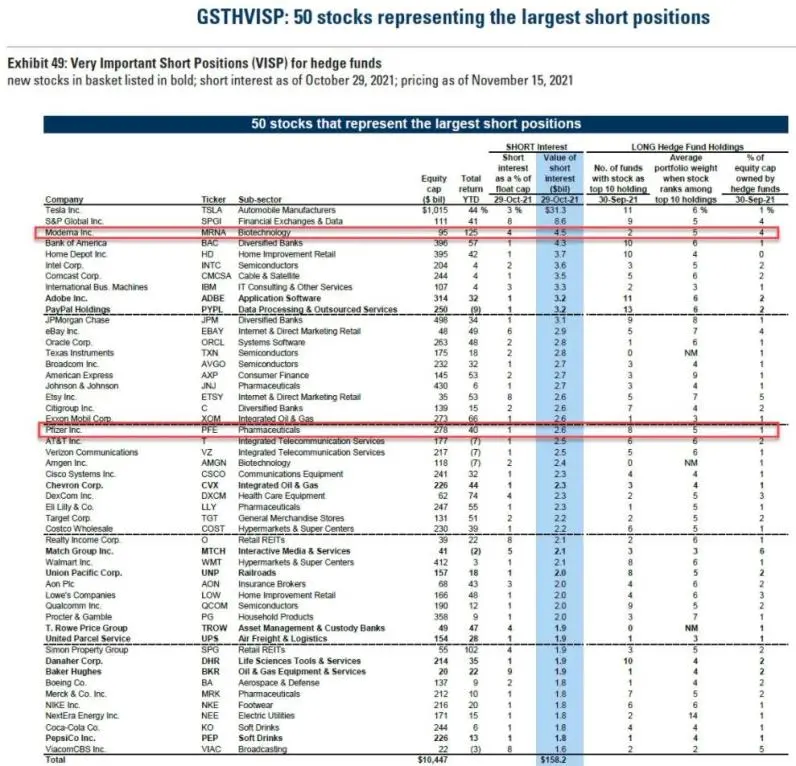

上周末到本周,是美股对冲基金的艰难时刻,做多时被砸,转头做空又遭遇报复性反弹。在此期间,散户的行为让对冲基金的收益损失更加惨重。面高盛Prime的损益表显示,一些大举做空股票的基金出现两位数的巨额亏损。

因此,在短短几天内被重击了太多次之后,或许“聪明的钱”终于吸取了教训,而随着标普500指数遭遇2020年10月以来最大回撤,对冲基金开始大幅度冒险,因为根据高盛Prime的最新更新,本周净杠杆率降至一年低点。

美银的一位类似分析师,也证实了去杠杆化的趋势,该行的对冲基金客户上周抛售了20多亿美元的股票,以4月份以来最快的速度退出市场。

对冲基金为何迅速卖出股票套现离场?分析认为,年底前套现是避税的常规操作,同时对冲基金也有锁定了利润落袋为安的需求。数据显示,尽管近期对冲基金遭遇回撤,但它们中的大部分在年初至今还有约20%的盈利。

但导致对冲基金抛售套现的最大催化剂,仍然是美联储措辞的急剧变化,鲍威尔现在似乎下定决心要收紧流动性:“我们已经看到通胀更加持续。我们已经看到导致更高通胀的因素更加持续。”这导致投资者急于重新定价资产,加息将比投资者预期的要早要快。

22V Researc 的创始人Dennis DeBusschere 对媒体表示,许多人都认为,对冲基金近一周表现不佳导致科技股波动较大。他说:“在新变异病毒的我们也只能抛弃教科书,然后继续前行。”

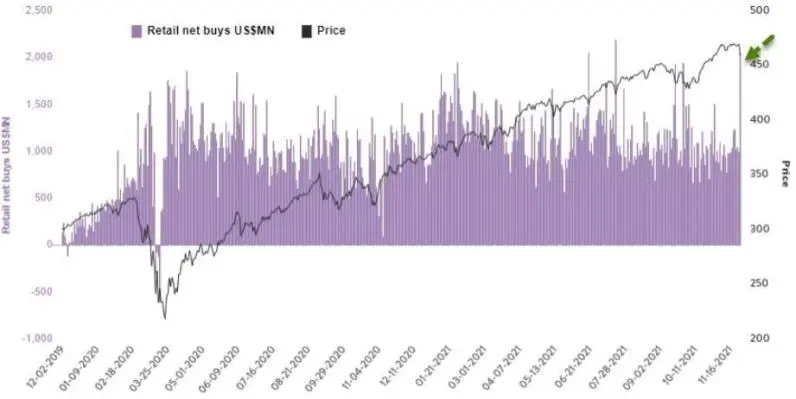

然而,当对冲基金卖出股票,大举去杠杆化时,散户投资者却反其道而行之,购买了对冲基金出售的东西。根据Vanda Research,散户股票购买量在上周五全球市场大跌期间,达到21亿美;截止到周二,散户投资者股票购买金额上升至22亿美元的新纪录。

散户投资者购买了哪些股票?Vanda Research表示,上周五,散户投资者大举买入了航空和能源等周期性股票,而本周二则大举买入科技股。机构投资者的做法正好相反,上周五卖出周期性股票,本周二卖出科技股。

换言之,散户忙着接盘对冲基金卖出的任何行业的股票。

Socorro Asset Management LP首席投资官Mark Freeman表示,职业经理人通常会更快地出售资产,因为他们面临着业绩检验的压力。上周,对冲基金对昂贵科技股的集中押注适得其反,现在面临着一个快速关闭的窗口,以支撑一年来表现参差不齐的局面。

这种对风险的厌恶,可能突显了估值已经较高的科技股面临新的回撤,它们通常在长期国债收益率飙升时被机构投资者抛售。然而,本周三,10年期国债收益率下滑,高盛科技股指数暴跌7.1%。

尽管Vanda Research认为强劲的散户需求持续存在,意味着12月份股市的下跌空间有限,但野村证券建议在这种大跌是买入还是要谨慎。

策略师Chetan Seth和Amit Phillips在一份报告中写道,投资者需要仔细评估“跌就抄底”是否是一个好策略,因为通胀上升意味着,如果omicron确实成为主要威胁,央行通过提供政策支持抑制波动的门槛更高。鹰派美联储和病毒不确定性的结合,意味着股市可能会波动,至少在联邦公开市场委员会12月会议之前是如此。

正如前达拉斯联邦储备银行负责人Richard Fisher先前警告的那样,散户投资者,乃至所有奉行跌就抄底的投资者正“领先于美联储,因为市场依赖于美联储慷慨……我们这样做过……但我们必须通过一个声明而不是行动来考虑,我们必须阻止市场对美联储的依赖。“

Richard Fisher 还说:“美联储造成了这种依赖,没有经历74年、87年、90年代末甚至2007-2009年的基金经理,他们只看到了一条单行道,当然他们很紧张。问题是,美联储要永远去满足它们对容易钱的饿求吗?”

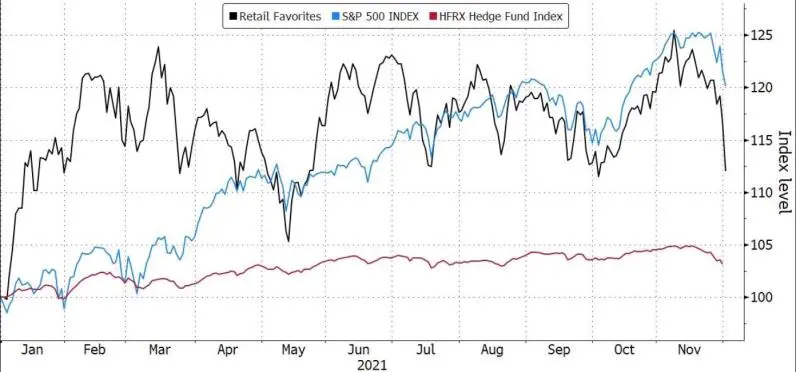

对冲基金在最近10年里,表现并不好。或许这一次可能会有所不同:在2021年的大部分时间里,对冲基金的业绩表现还不错。

本文选编自"Wind资讯";智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP