从策略视角看,美股科技股的相对强势是否将要逆转?

本文来自“Kevin策略研究”,作者KevinLIU。

上周五美股科技板块受龙头股FAAMG(Facebook、Apple、Amazon、Microsoft、Google)拖累下的突然大跌、以及相比之下银行股的逆势大涨使得美股市场上的风格转换再度成为投资者关注的焦点。实际上,自3月中旬“特朗普交易”逐渐式微以来,科技板块就是美股的主要支撑,而上述龙头股又贡献了其中大部分收益。

那么,上周五科技股的突然下跌对整体市场而言意味着什么?目前美股市场上的风格转换处于什么位置?除了业绩向好等个股层面因素外,从策略视角来看市场的风格切换由何驱动?以及往前看,这是否意味着新一轮风格转换的开始?就此,我们将在本文中对上述投资者较为关心的问题做出解答。

Q1、大选以来的风格转换:从“特朗普交易”到FAAMG

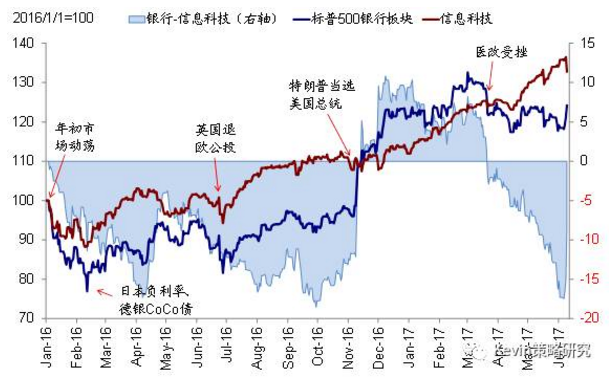

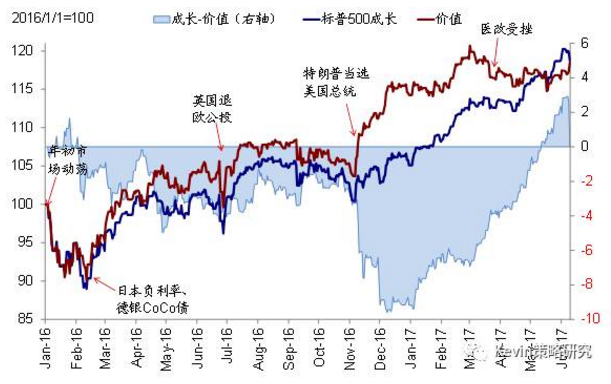

如果分别以银行和信息科技板块作为美股市场价值和成长两种风格的典型代表的话,从去年11月大选以来,市场风格的切换基本上可以划分为两个阶段:1)去年11月~3月中旬,以银行为代表的价值股大幅领跑,即所谓的“特朗普交易”;2)3月中旬以医改进程受挫为转折点,“特朗普交易”逐渐式微、银行股大幅受挫,市场风格也从价值向成长切换;反映到指数层面,纳斯达克指数的表现开始明显好于标普500和道琼斯指数。

在上周五的突然逆转之前,银行与科技股之间的相对强弱实际上已经回到去年大选前的低点,说明如果从这个维度来衡量的话,所谓的“特朗普交易”已经完全逆转(请参见4月17日报告《“特朗普交易”现在逆转到什么程度了?》)。

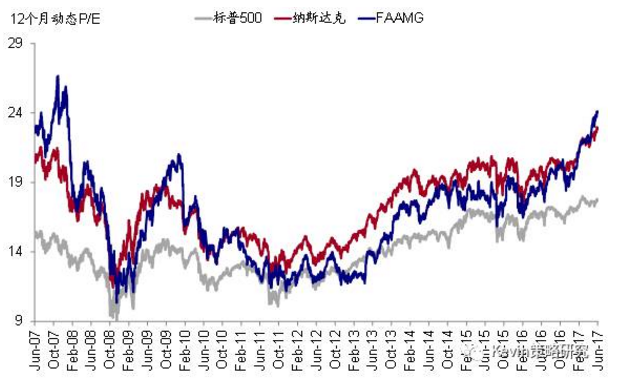

进一步来看,在科技板块内部,以FAAMG为代表的龙头股表现又远好于整体指数,其估值也已经超越纳斯达克指数的水平,而上一次明显高于整体市场还要追溯到2009年。此外,不仅美股,全球其他主要市场过去几个月也都出现了价值逆转、成长大幅跑赢的类似情形。

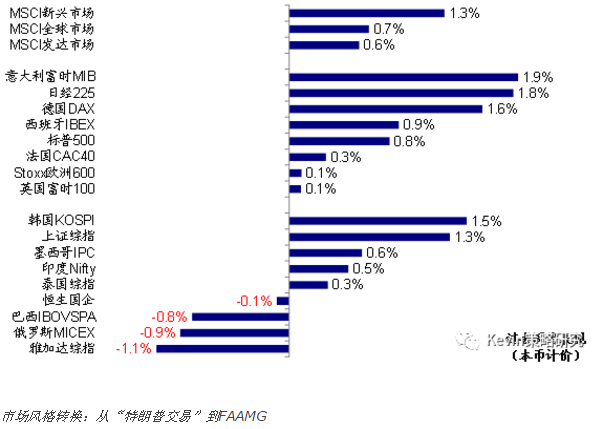

6月以来,日本欧洲领跑、美国落后、新兴分化

美股市场上价值 vs. 成长的风格切换在3月份特朗普总统医改受挫之后进一步加速

以FAAMG为代表的科技龙头股明显跑赢整体市场指数

…估值也已经超过整体纳斯达克指数的水平

全球主要市场也都出现成长跑赢价值的情形

Q2、美股成长股表现的驱动力分解:盈利贡献在所有板块中领先,但估值扩张依然是主要动力

驱动美股市场过去几个月中风格上由价值向成长切换、同时成长股自身表现强劲既有政策和宏观的背景、也有个股基本面因素。

■ 一方面,从整体政策和宏观背景来看,3月中旬特朗普总统医改受挫直接打击了市场对于“特朗普新政”的信心和预期、也成为价值和成长风格的明显转折点(《新医改法案投票:目的何在、前景如何、市场担心什么?》);此外,3月份以来美国经济动能趋弱(如制造业PMI下行、通胀水平回落)也拖累了价值股的表现;这些都在一定程度上促使投资者从价值股切换至成长股;

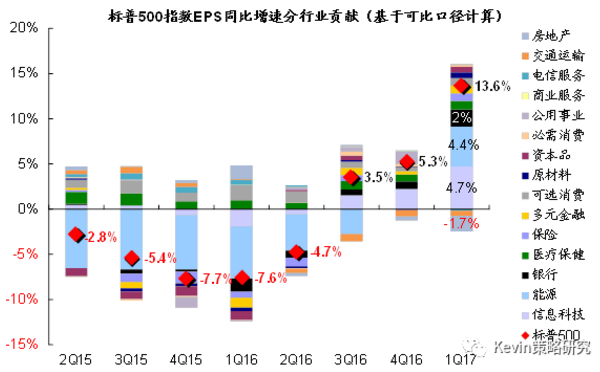

■ 另一方面,成长股特别是龙头股的强劲表现也的确是有业绩基本面支撑的。一季度,整体标普500指数IT板块EPS同比增速高达24%,远高于去年四季度的9%,依然是整体美股市场盈利增长的最大动力(贡献了整体13.6%盈利增长中的4.7个百分点,图表4,参见5月21日报告《屡创新高的市场有无基本面支撑?美股1Q17业绩回顾》)。

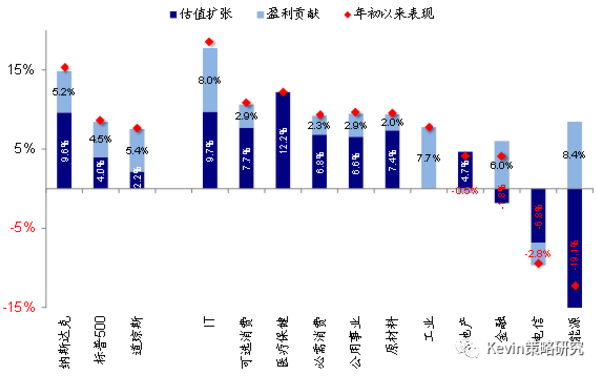

从表现的贡献分解也可以看出这一特点。纳斯达克指数和标普500指数IT板块年初以来15.3%和18.5%的涨幅中,盈利的贡献分别占到5.2和8个百分点,这一绝对水平相比其他指数和板块都处于前列;不过从相对角度来看,尽管盈利增长强劲,但估值的相对贡献比例更大(分别贡献9.6和9.7个百分点),这助推了成长股的强劲表现、但也造成了估值偏高的现状。

一季度, IT板块贡献了整体13.6%盈利增长中的4.7个百分点

纳斯达克指数和标普500指数IT板块年初以来15.3%和18.5%的涨幅中,盈利的贡献分别占到5.2和8个百分点;但相比之下,估值的贡献依然更大。

Q3、策略视角下市场风格切换的一般性规律:经济基本面趋弱和利率下行时成长股往往跑赢,反之亦然

从自上而下的策略视角,我们发现美股市场上成长和价值股之间的风格切换具有以下两个更为一般性的规律:

■ 首先,经济基本面趋弱时,成长股往往跑赢价值股。在美股市场上,经济基本面趋弱通常不利于对其依赖度较高的价值股的表现,此时投资者往往更为青睐对宏观基本面依赖度较低、更多由行业和个股因素驱动、仍能兑现稳健业绩增长的成长股。

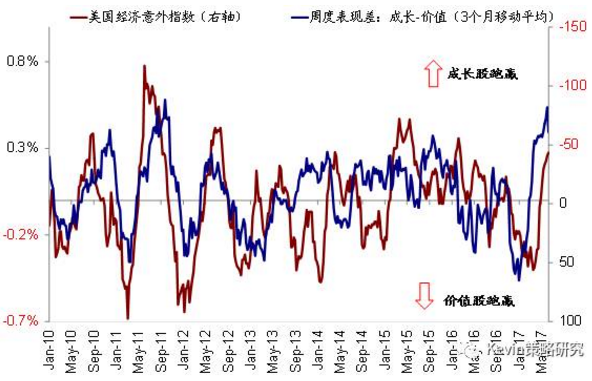

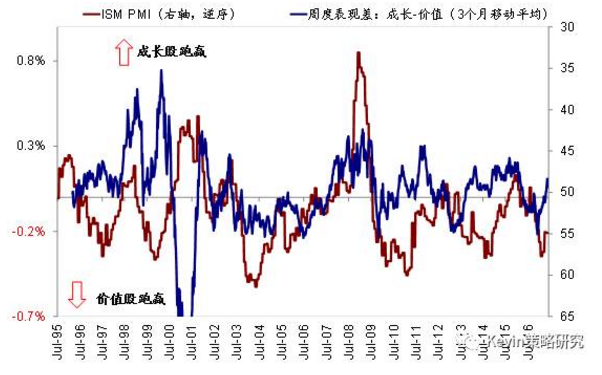

从历史经验来看,我们分别以ISM制造业PMI指数和花旗经济意外指数来衡量美国经济基本面的变化和预期情况,结果显示,在大多数情况下,当ISM制造业PMI和经济意外指数走弱时,成长股都跑赢价值股。此次也不例外,3月份开始ISM制造业PMI见顶回落和经济意外指数持续下行与美股市场风格从价值向成长切换的时点基本重合。

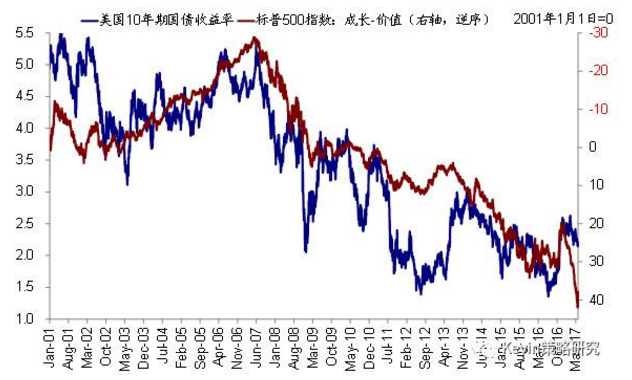

■ 其次,当利率下行时,成长股往往跑赢。由于成长股的估值通常明显高于价值股,因此利率下行的环境更有利于支撑成长股较高的估值水平,毕竟假设其他条件不变,利率抬升对估值有压制作用。我们以美国10年期国债收益率水平作为参照,对比美股成长股与价值股的相对表现后发现,两者之间也存在明显的相关性,即10年期国债利率下行,成长股通胀跑赢价值股。同样的,对于本轮风格轮动而言,由于通胀水平见顶回落和市场对特朗普新政预期的衰减,美国国债利率从3月初开始加速回落,而在此期间成长股也开始大幅跑赢价值股。

在大多数情况下,当美国经济意外指数走弱时,美股市场成长股都跑赢价值股

…类似的,ISM制造业PMI指数的走弱与成长股和价值的相对表现也有较强的关系

当利率下行时(美国10年期国债收益率),成长股往往跑赢;反之亦然

Q4、科技股的突然下跌对当前整体美股市场、以及后续风格转换有何启示?

上周五以龙头股为代表的成长股突然下跌,从直接触发因素来看,与相关个股负面消息有直接关系(如彭博报告新一代iPhone在高速数据传输上可能低于预期;做空机构香橼Citron看空英伟达;以及卖方机构偏谨慎的研究报告等);而在此背景下银行股的强劲表现除了可能的资金调仓外,美国众议院通过旨在替换Dodd-Frank法案的金融选择法案(Financial CHOICE Act)也可能起到了一定的催化剂效果(《特朗普新政之金融监管(1):为什么要改?会如何改?有何影响?》)。

但更深层次上,上述个别个股和报告即引发了如此大范围和大幅度的抛售和波动,恰恰说明,当前美股市场在如此低波动和偏高估值的环境下,投资者的仓位和共识“拥挤”,风吹草动可能带来的波动也会非常剧烈。因此,这也是我们在海外配置6月报《“五月卖出”未现,但波动风险仍在》中判断市场的波动风险尚未消除,美股在当前位置上有可能重回“纠结”态势,甚至不排除再度波动的可能性的主要原因。

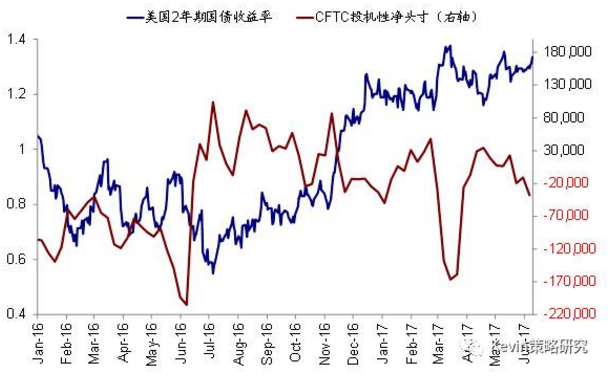

风格上,往前看,周五从成长到价值的突然逆转是否能够延续,中长期而言,取决于后续美国经济基本面的改善程度、美联储的政策立场、以及特朗普政策的推进情况。根据上文中总结的规律,1)如果未来经济基本面动能的再度强化有助于价值股的表现;2)美联储政策走向也会通过利率水平影响成长与价值的风格轮动。实际上,由于6月FOMC临近,我们已经注意到近期对此更为敏感的2年期美国国债利率近期开始再度上行、而CFTC投机性仓位也转为净空头;10年期国债收益率水平反应不大,但投机性多头也大幅下降;而3)特朗普政策如果能够超预期推进的话,对于增长预期和利率水平都有向上推动效果。因此,如果上述因素能够兑现,以银行为代表的价值股或有望再度跑赢;否则的话,可能也难以形成持续性的风格逆转。

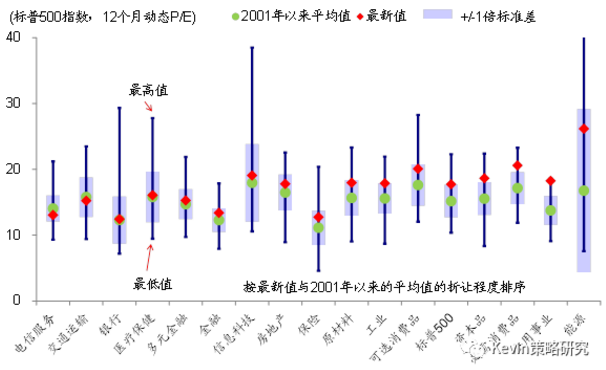

当前美股市场各板块的估值水平普遍高于历史均值

临近6月FOMC,更为敏感的2年期美国国债利率开始再度上行、而CFTC投机性仓位也转为净空头

(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP