东兴证券:原奶供需转向紧平衡,成本拐点有望明年可见

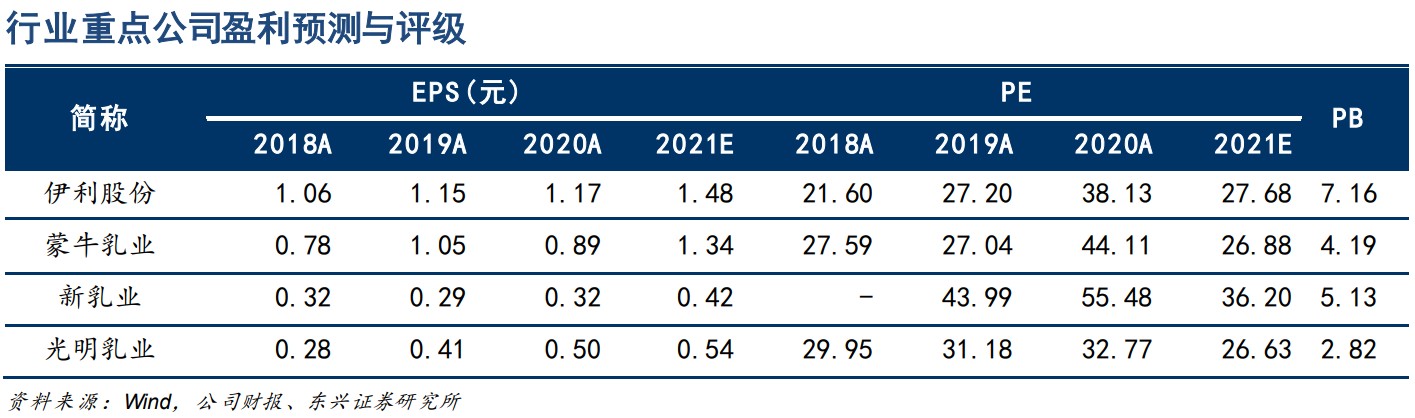

智通财经APP获悉,东兴证券近日发布乳制品行业研究报告称,看好乳制品板块。长期来看,在集中度提高、格局愈发稳定的背景下,未来行业有望摆脱原有价格战竞争,转向差异化、创新化、结构提升的良性竞争。在行业上游成本变化方面,判断明年原奶供需关系将从紧缺逐渐转向紧平衡,从而奶价有望企稳并回落,从而带来行业盈利空间的进一步释放。推荐伊利股份(600887.SH),行业重点公司:蒙牛乳业(02319)、新乳业(002946.SZ)、光明乳业(600597.SH)。

东兴证券主要观点如下:

原奶供需关系有望从紧缺转向紧平衡,成本拐点可见。

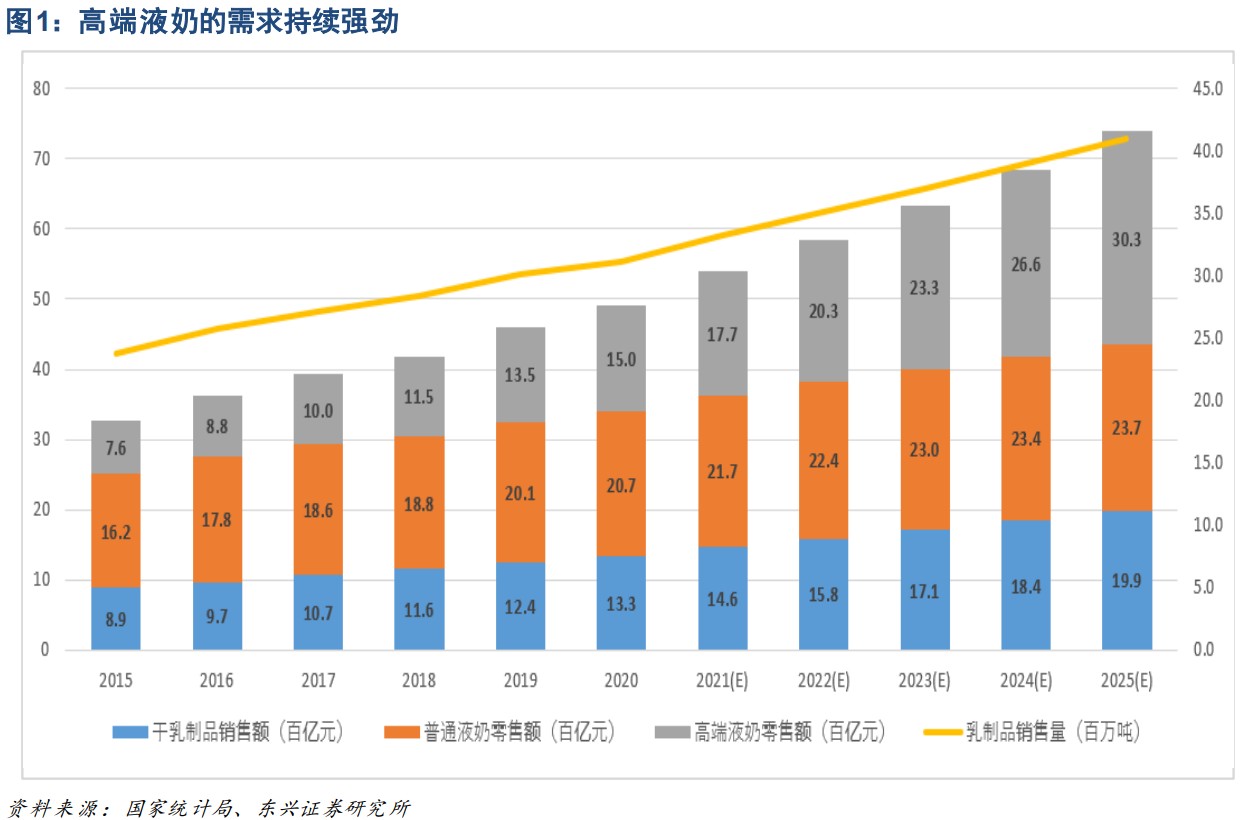

从需求端看,我国乳制品人均消费量距离发达国家仍有一定距离,长期行业前景广阔。目前欧美国家乳制品人均消费量达到100kg以上;与我国饮食结构较为相似的亚洲国家日本、韩国也达到60kg以上的人均消费量;2019年我国人均生鲜乳消费量仅为35.8Kg;而在下沉市场的农村,消费量可低至3-5Kg,一些富裕村镇达到10Kg。短期来看,疫情催化国民健康意识提升,乳制品尤其是基础白奶需求强劲。根据尼尔森数据,疫情后我国液体乳需求持续高速增长,低温鲜奶增速超过25%,常温白奶增速也达到20%,目前增速较为平缓且可预期,需求陡增可能性小。

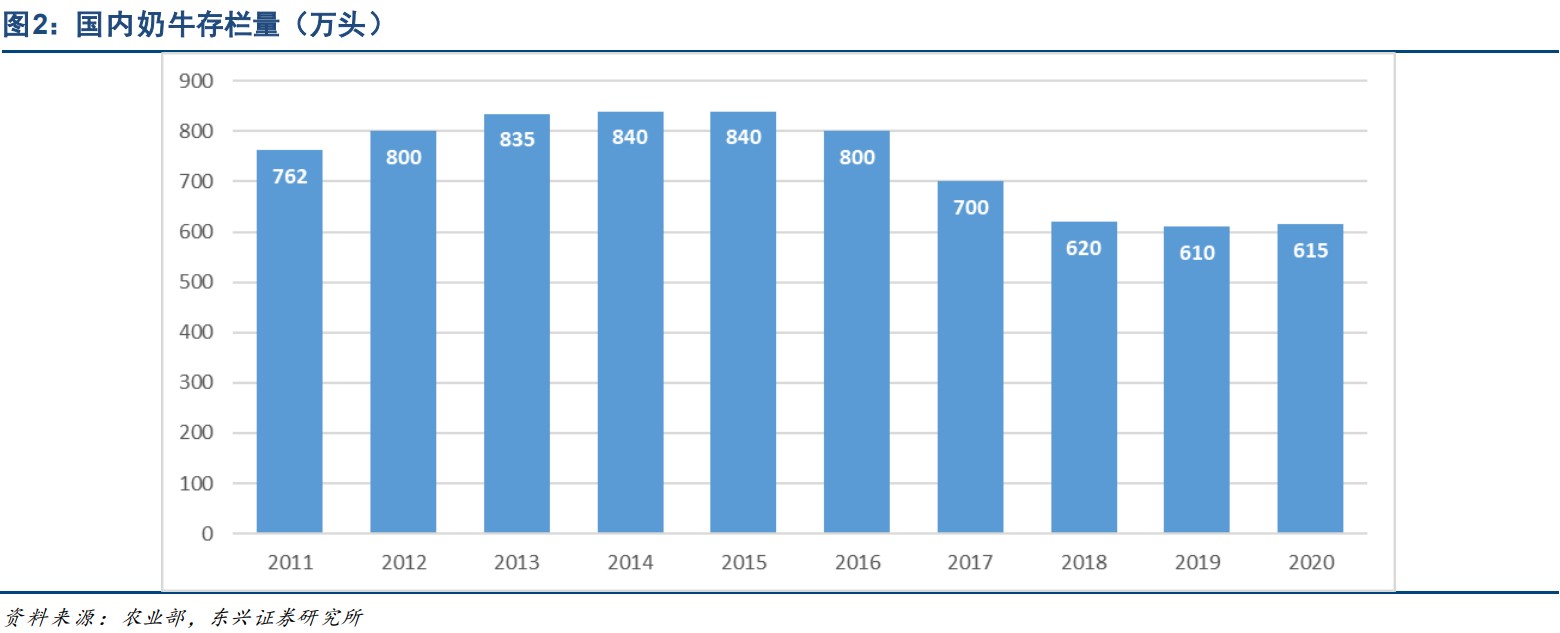

从供给端看,我国奶牛存栏量企稳回升、奶牛单产量不断扩大,牧场集中规模化趋势不断深化,未来供给量逐步释放;乳业巨头上下游布局深化,对于产能的需求与布局的周期波动淡化,奶价大幅波动性将减弱。该行认为,奶价拐点在明年将有望观察到。

展望乳企毛销差继续扩大,盈利能力持续改善。

成本上涨促使中游乳企采取提价、减少终端促销费用等措施进行应对,客观上提高了盈利能力:各乳企终端产品提价、减缓促销、减少广告投入多重因素共振,在短期提高了公司毛利率、降低了费用率,提高毛销差;原奶价格周期下行后,公司净利率得到长期释放;同时,成本上涨促使公司主动升级产品结构,使产品结构得到优化。该行认为,在明年奶价预期趋缓的判断下,盈利能力将进一步释放。

费用投放趋缓、中小企业出清、行业壁垒提高等多因素促使行业竞争格局进一步优化。

乳制品双寡头长期以来费用率高企,每年在占领消费者心智的广告端,与终端促销端每年均投放巨额费用,导致行业竞争激烈、企业盈利能力受损。原奶成本压力下,双寡头减少终端促销和广告投放不仅客观提升了盈利能力,也减缓了行业的高费用率竞争态势,行业格局进一步稳固并优化。同时,成本大幅上涨、原奶短缺使得中小乳企收奶价格高且难以收到足量原奶,出清大量地方中小乳企;资金实力雄厚的龙头企业将逐步布局更多上游奶源,奶源集中度也将不断提高,行业进入壁垒不断提升,龙头市占率也将加速提升。

建议持续跟踪:伊利股份(600887.SH):公司是中国规模最大、产品品类最全的乳制品企业,全球乳业头部阵营、亚洲乳业第一。在稳固作为液奶行业第一的情况下,近期明确提出奶粉业务明年进军行业前二、五年内行业第一;奶酪、低温鲜奶均剑指行业第一;并提出2025年全球乳业前三、2030年全球乳业第一的战略。该行认为在行业格局优化背景下公司毛销差有望进一步优化,从而为实现净利率目标打下坚实基础。奶价增速有望逐渐回落,进一步奠基公司毛销差扩大、净利率目标;公司产品创新、结构提升趋势不改;竞争格局有望延续缓解态势,公司将持续受益于行业竞争趋缓、格局优化、集中度提升,从而实现业务及业绩目标。

本文编选自东兴证券乳制品行业研究报告,分析师:孟斯硕,王洁婷,韦香怡,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP