“缺芯”跟踪:供应链现状如何?

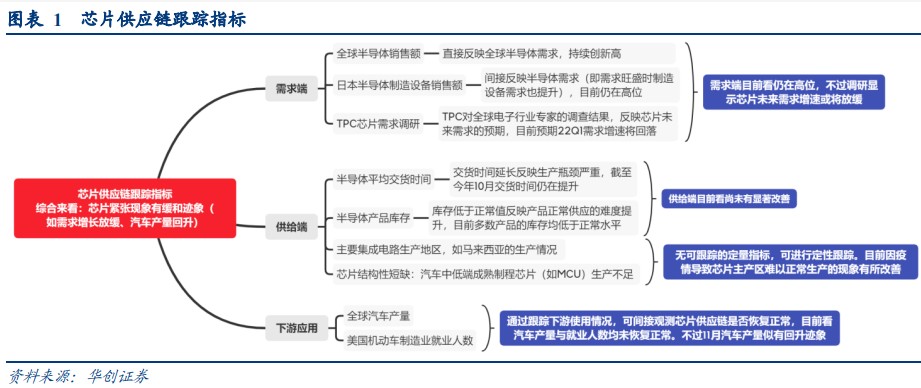

智通财经APP获悉,华创证券发布研究报告称,综合来看,近期芯片供应紧张现象有边际缓和迹象,如芯片需求增长放缓、汽车产量回升、主产区因疫情导致的生产瓶颈有所改善。但考虑到芯片需求和交货时间仍在历史峰值,芯片短缺问题对全球工业生产的影响仍将存在。相关企业:中芯国际(688981.SH),长电科技(600584.SH),台积电(TSM.US),日月光半导体(ASX.US)。

华创证券主要观点如下:

2021Q3以来,供给端运力不足、芯片短缺等问题对美国经济的冲击始终未缓解,本期专题继续关注供给短缺的核心问题之二:芯片短缺,芯片问题本身专业性较强,宏观层面该行尝试提供可跟踪的芯片产业链供需数据,从而为观察全球工业生产恢复进度提供依据。综合来看,近期芯片供应紧张现象有边际缓和迹象,如芯片需求增长放缓、汽车产量回升、主产区因疫情导致的生产瓶颈有所改善。但考虑到芯片需求和交货时间仍在历史峰值,芯片短缺问题对全球工业生产的影响仍将存在。

1、需求端:疫后芯片需求大增,或已逐步见顶

从产业链上下游关系来看,芯片上游为半导体材料;芯片(集成电路)是半导体产业链中游产品,芯片生产过程包括设计(代表企业如华为、高通)、制造(代表企业如台积电、中芯国际)、封测(代表企业如日月光、长电科技等)三个主要流程;芯片下游应用领域大致可分为汽车、工业、通信、消费四大块。

疫情后电子产品、汽车需求激增,带来对芯片需求快速上涨。今年10月全球半导体销售额达到487.9亿美元,创历史新高,今年6月以来半导体销售额同比增速也创金融危机后新高。

半导体制造设备销售额可作为芯片需求的领先指标,目前仍然处于高位。芯片需求的旺盛也推升了对半导体制造设备的需求,作为芯片制造业的上游产品,半导体制造设备销售额可以作为研判芯片需求的一个领先指标。

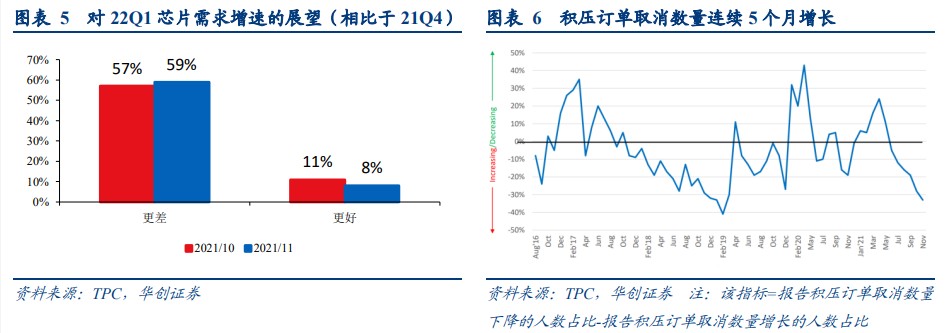

不过,根据TPC对来自全球8800多个地区的电子行业专家的调查结果,芯片需求或将下行。目前业内人士对于22Q1芯片需求增速进一步回落的预期强烈,占比达到59%。

2、供给端:芯片生产过程短缺

一则,集成电路自身供给存在瓶颈。从交货时间看,2020年10月以来半导体交货时间大幅延长;从库存水平看,截至今年11月多数芯片产品库存水平仍低于正常水平,均反映了目前芯片供给仍较为紧张。

二则,芯片供给存在结构性的短缺。如受贸易争端影响,各国都开始布局高端芯片自主可控,挤占了中低端芯片的投入,而目前汽车等“缺芯”缺的主要是这种中低端成熟制程的芯片;上游硅晶圆厂投资建设周期比较长,无法快速投产,新增产能难以匹配需求激增。

三则,集成电路封测受东南亚疫情冲击而中断,进一步影响芯片供应。全球集成电路封测基地主要在中国、韩国、日本、东南亚等地,其中东南亚占全球份额的27%左右,马来西亚一国的份额则可达13%。东南亚Q3疫情爆发导致马来西亚等国工业生产停滞,进一步冲击芯片供应,不过这一问题随着疫情缓和有所改善。

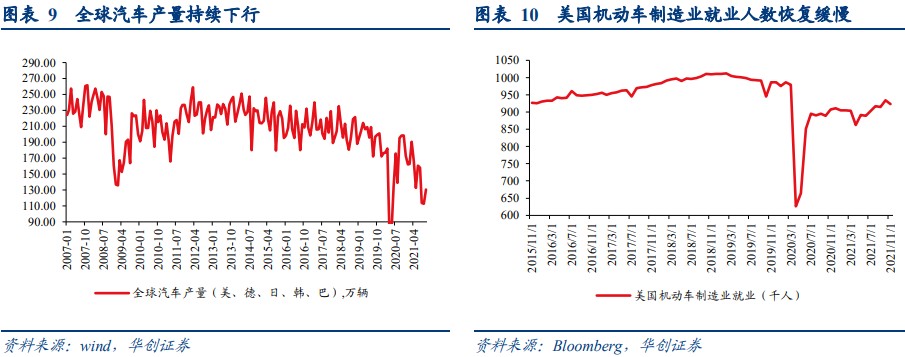

3、下游应用:下游汽车产量或有抬升迹象

全球汽车产量10月以来或有抬头迹象。鉴于芯片供需数据可得性有限,因此通过跟踪下游使用情况,也可作为观测芯片供应链情况的指标。受制于芯片供给短缺,全球汽车产量持续下行,美国机动车制造业就业人数也未恢复到疫情前水平。不过值得乐观的是,10月全球汽车产量有所抬升,已公布的德国、巴西11月汽车产量继续上行,全球汽车产量似有回升迹象。

风险提示:芯片供应链恢复超预期

本文编选自公众号”一瑜中的“,分析师:张瑜,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP