美股2021年终盘点:在回调声中不断爆发 能源股成最大赢家

在经历了2020年“过山车式”的行情后,2021年美股的整体走势虽显得稍微平稳些,但仍令人印象深刻。回顾这一整年,“回调”和“创下新高”似乎成了美国股市的主旋律,可以说,今年美股是在一系列短暂回调及回调预测声中不断创出了新高。

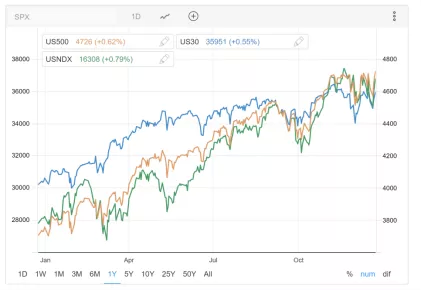

整体而言,尽管经历了政局动荡、经济刺激、新冠变种肆虐、通胀高企、美联储转“鹰”的轮番洗礼,2021年美国股市仍取得了傲人的成绩。美国三大股指延续了去年的疯狂涨势,在2021年又屡创新高。

尤其是标普500指数,数据显示,2021年年初迄今,该指数已经创下了66个历史新高,并且每个月都在刷新记录,已是十分罕见。而如果标普500指数本月能继续创下新高,它就能实现“连续12个月创下新高”的成就,这将是一个完美的12个月,并成为2014年以来唯一一个完成这一惊人壮举的年份。

美股市场易“主”

在2021年这个后疫情时代,尽管仍有新冠病毒德尔塔(Delta)变体和奥密克戎(Omicron)变体肆虐着全球,但随着疫苗的普及,美国经济复苏的步伐从未停止。虽然宏观环境尚未完全恢复至新冠疫情前水平,美股市场依然强势。

因此,纵观2021年全年,新冠疫情已然不是主宰美股市场走势的主要因素,“通胀高企”与美联储“减码与加息”的预期已赫然成为左右今年市场行情变迁的主旋律。此外,随着科技巨头对美股的影响越来越明显,市场也重点关注这一市场风向标的表现。

从三大指数来看,尽管一度出现回调,但美股总体呈现震荡向上的趋势。从个股和板块来看,今年上半年,美国科技股出现走势疲软迹象,在经济复苏的背景下,传统价值股与周期股一度领涨。因此,能源、钢铁等股票强势上涨,而苹果(AAPL.US)、特斯拉(TSLA.US)等高估值成长股的涨势则受到压制。

具体而言,今年上半年,美股各大板块中最大的赢家无疑是“能源股”。随着全球逐步推进接种新冠疫苗,欧美多个国家逐渐开始放开封锁,大宗商品需求回暖,特别是能源需求快速升温,布伦特原油成为上半年表现最佳的大类资产,收益率达到44.32%。

在这一背景下,美股涨幅居前的股票主要被油气、海运、钢铁等板块占据。根据富途数据显示,上半年美股油气行业板块涨幅在各大主要板块中居首,而在标普500指数成分股中,上半年涨幅最大的前五只股中就有四只是能源股。

但很快,受到大型科技公司业绩暴涨的驱动,大型科技股在下半年继续成为主要上涨动力。不过,科技股内部的走势分化也更加明显。一方面,大型科技股出现“逼空式”上涨,带动指数不断创下新;但另一方面,成长股却迎来大幅回调,其中不乏许多在去年大放异彩的明星股,如Zillow(Z.US)、Roku(ROKU.US)、Pinterest(PINS.US)、Zoom(ZM.US)等。

因此,近两年在华尔街声名鹊起、赢得“牛市女皇”美名的凯西·伍德(Cathie Wood)也在下半年从“摇钱树”变成了“烧钱树”。她的旗舰基金方舟创新ETF(ARKK)成为了市场做空的主要目标并快速下沉,而她本人也正面临着其成名以来最严峻的一次信任危机。

个中原因其实也很简单。美联储的一言一行向来是美股前进道路上的风向标。进入2021年下半年,对利率走向的敏感使得科技股出现分化,眼前业绩保持高增长势头的科技巨头们依旧受到资本青睐,而其余的则只能遵从“优胜劣汰”的丛林法则。

年末时,随着“元宇宙”概念的诞生,Facebook率先改名为“Meta”,科技巨头纷纷进军“元宇宙”赛道,2021 年成为“元宇宙”元年。为大型科技股的上涨又再添了一把火。

板块及个股表现

数据显示,截至今年12月中旬,美股共有4023只股票上涨,3217只股票下跌,涨多跌少。其中361只股票股价翻倍,涨幅超100%。在市值超100亿美元的公司中,共有683只股票上涨,194只股票下跌。年涨幅超100%的公司共有29家,也就是说,有29只股票今年股价翻倍。

就板块而言,尽管科技行业全年都是投资者的重点关注对象,但事实上,能源板块才是今年最大的赢家。根据标普各行业指数表现,截至12月24日,能源板块涨幅在各大主要板块中居首,今年迄今累涨46.21%。房地产板块涨36.8%排名第二,科技板块涨32.73%紧随其后。此外,金融、医疗保健、非必须消费品、工业等涨幅也十分靠前。

能源板块能脱颖而出并不意外。今年以来,通货膨胀和经济复苏都促进了天然气、石油到煤炭价格出现飚升,美国总统拜登还积极推进大规模基建计划,与能源及钢铁相关的公司股票在2021年跃升至高点。其中,戴文能源、大陆能源和马拉松石油位列涨幅榜前三,分别累涨182.98%、174.07%和137.30%。

另外,在通胀高企的背景下,投资者纷纷转向能源、金融和房地产等抗通胀板块寻求避险,因此房地产板块今年的表现也十分亮眼。而科技板块也自不必说,一直都是投资者眼中的“香饽饽”。在信息技术板块、美股市值500亿美元以上的个股中,英伟达(NVDA.US)、迈威尔科技(MRVL.US)和应用材料(AMAT.US)位列前三,分别累涨130.28%、80.28%和71.99%。

值得注意的还有,今年年初美股上演的“散户抱团逼空华尔街”事件。当时,许多美股散户投资者聚集在Reddit的WallStreetBets等论坛上,将AMC(AMC.US)、游戏驿站(GME.US)等公司股价在短时间内抬升数倍,华尔街空头遭受重创后黯然离场。截至发稿,游戏驿站今年迄今上涨782%,AMC上涨近1320%。

明星股表现

从美股热门股表现来看,芯片股是2021年科技牛股中的最大赢家。最值得一提的当属明星股英伟达,疫情引发的供应链中断虽然给许多行业造成了问题,例如,汽车制造商和消费电子公司,但这实际上对英伟达这样的芯片制造商有利。

英伟达股价今年以来已暴涨126%,年内创下55次历史新高,而自2020年初以来涨幅更是达到了455%。同为芯片股的应用材料(Applied Materials)也表现不俗,年涨近72%紧随其后。

英伟达实际上已经确定了自己作为行业领导者的地位。排名前10的超级计算机中有8台是英伟达的计算平台;在超级计算机加速器方面,英伟达占有超过90%的市场份额。这些数字证明了该公司在数据中心领域的主导地位,该公司管理层预计,到2024年,这一市场的规模将达到1000亿美元。

此外,这些年市场熟知的科技股“五巨头”FAANG(Facebook、Apple、Amazon、Netflix、Alphabet)今年表现依旧强劲,均实现了大幅增长,其中苹果尤其值得一提。继2020年上涨80%之后,苹果今年又上涨了约30%。相比之下,标准普尔500指数今年上涨了约27%。尤其是本月初的那波连涨,直接让其市值逼近3万亿美元。

但另一方面,值得注意的是,上述这五巨头正变身成为“六巨头”MAMATA (Microsoft、Apple、Meta、Amazon、Tesla、Alphabet)。微软(MSFT.US)与苹果的“市值第一”争夺赛也值得一提。10月底,在这两大巨头发布的业绩反差,及“元宇宙”概念的火热下,微软股价大幅上涨,并终于夺回了“全球最具价值上市公司”的头衔。但仅不到一个月的时间,受到汽车研发项目利好的苹果就再度赶超了微软。

至于去年暴涨656%的特斯拉,尽管风波不断,但乘着新能源汽车概念的东风依旧表现亮眼,今年迄今上涨逾46%。不过年末马斯克的一波“卖股套现”操作,属实是让市场大吃了一惊,导致股价大跌,市值也一度跌破1万亿美元。幸好后来马斯克下场表态“卖够了”,再加之特斯拉因环保审批未通过而停滞许久的柏林超级工厂项目传出好消息,股价实现三连涨,市值才重回1万亿美元上方。

展望2022

2021年已进入倒计时,“美股明年究竟何去何从”无疑是投资者们最关心的问题。而在这之前,投资者首先应厘清美股在进入2022年之后将面临怎样一个大环境。

一方面,美联储将加速缩债,旨在压制通胀水平,加息也势在必行。而近期肆虐全球的奥密克戎变种,再加之圣诞假期,美国疫情恐怕又将迎来新一波的激增。供应链供需失衡状况有缓解迹象,但在需求大增的趋势下,供给面的恢复尚需时日。因此,2022年第一季度新冠防疫和抗通胀仍是市场主题。

另一方面,补助救助金终止发放并未显著影响消费信贷规模增速,且美国各州政府正着手吸引重新就业,预计就业市场将积极向好。经济复苏前景日趋明朗,市场情绪有所回升。美联储积极控制通胀水平,有望助力经济修复进程。顺周期板块获资金大额流入,同时上市公司回购活动强势回升,有望助力指数行情上行。

华尔街大佬如何看明年美股走势?一如既往,华尔街机构的观点亦呈两极分化。看多者认为,目前美股依然处于牛市初期,看空者却认为,美股泡沫已经很大,面临随时可能破灭的风险。

但从目前各大机构发布的报告来看,还是看多者居多,其中高盛和摩根大通最为乐观。面对明年的两大风险“美联储加息”和“奥密克戎变体”,高盛12月两次发表报告称,明年美股将“牛市依旧”,并对标普500指数给出了5100点的最高目标价。

对于美联储加息的逆风,高盛策略师大卫·科斯汀(David Kostin)评论称,尽管他预计美联储明年将加息,但实际利率仍将保持在历史低位,就带来的股票回报而言,利润率的持续增长将超过加息带来的任何不利影响。

“实际利率虽然在上升,但仍将为负值,投资者的股票配置将继续创下历史新高,”他在报告中写道,“企业盈利将增长并提振股价。股市的牛市将继续。”

摩根大通也预计,标准普尔500指数将在2022年上半年达到5000点,较目前水平可能再上涨6%。小摩量化专家Marko Kolanovic预计明年股市将继续上涨。他说,“我们将继续看到股票上行,盈利增长好于预期,中国/新兴市场的改善,消费者支出习惯正常化。”

美国十大信托机构之一威尔明顿信托(Wilmington Trust)对2022年持乐观预测,通胀将正常化,供应链压力将缓解,劳动力市场参与度将回升。

而看空者则认,市场泡沫严重,再加上明年一系列的逆风,美股牛市可能难以为继。美国银行首席投资策略师Michael Hartnett就在报告中表示,他们在2022年看涨美股变得困难。他警告说,未来一年最大的风险是“加密货币和科技行业的泡沫之母”。

摩根士丹利首席投资官兼首席美国股票策略师Mike Wilson则认为,美联储紧缩(火)和增长放缓(冰)可能在2022年唱响一曲“冰与火之歌”,希望投资者朋友们充分意识到经济增长放缓的风险。

总体而言,Wilson认为,美联储紧缩和经济增长放缓给美股带来的影响,可能比大多数人预期的更加糟糕。因此,他认为,投资者应对手中权益头寸做好防御措施,警惕投机股,重视盈利稳定的防御型的资产,如医疗保健、REITs和消费必需品等。

最后,以史为鉴,有分析结论称,即使连续上涨了三年,主要股指通常情况下(70%)还能再斩获一年正收益。这一点已经得到了1971年以来、过去50年的历史走势数据的支持:

1.道指出现四次连涨三年的行情,其中有三次将三年扩展为四年(占比75%)。

2.标普500指数出现七次连涨三年的行情,其中有三次延续到第四年(占比43)。

3.纳斯达克综合指数出现五次连涨三年的行情,其中有四次延续到第四年(占比80%)。

本文选编自“财联社”,作者:黄君芝;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP