网络安全风潮起,亚信安全携12亿营收拟登科创板

在万物互联的新时代,数字化经济蓬勃发展,5G 网络建设进入高潮,云计算方兴未艾,5G 网络、云计算、边缘计算与千行百业的深度融合成为大势所趋:云、网、边、端的架构愈发清晰,构筑 5G 时代的感知网络;数字身份将无处不在,是数字世界接入、访问的基础;数据在感知网络中采集、传输、汇聚,成为核心生产资料;新型网络从连接人到连接物,进入大连接时代。

但从年初持续发酵的SolarWind供应链攻击,到年末的Log4j2“超级漏洞”,在刚刚过去的2021年,全球网络安全界并不太平。从数据泄露的规模到漏洞存在的年限再到影响设备的数量,其破坏效果呈扩大趋势,当前各行业的网络安全态势愈发严峻。政府及企业对于安全的需求也顺应着市场变化,正在从单点的产品向联动智能的整体解决方案转移。

最近,软件领域的细分龙头亚信安全科技股份有限公司(下称“亚信安全”)科创板IPO注册获上交所同意,中金公司为其保荐机构。

亚信安全是一家网络安全软件企业,并提出了“安全定义边界”的发展理念,强调以身份安全为基础,以云网安全和端点安全为重心,以安全中台为枢纽,以威胁情报为支撑,构建“全云化、全联动、全智能”产品技术战略,赋能企业在5G时代的数字化安全运营能力。

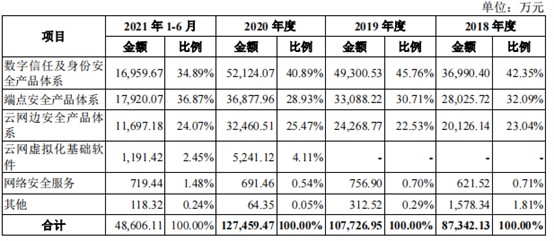

公司主营业务分为以下四大产品服务体系:一是以泛身份安全类产品和数据安全类产品为主体的数字信任及身份安全产品体系;二是以泛终端安全类产品、云及边缘安全类产品、高级威胁治理类产品和边界安全类产品为典型的端点安全产品体系;三是以大数据分析及安全管理类产品和 5G 云网边管理类产品为代表的云网边安全产品体系;四是以威胁情报、高级威胁研究、红蓝对抗、攻防渗透等为内容的网络安全服务体系。

(来源:招股书)

公司的核心产品和解决方案的技术获得了国内外市场研究机构的广泛认可。根据 Frost&Sullivan 研究报告,2019年亚信安全在中国网络安全软件市场份额中排名第一、在中国网络安全电信行业细分市场份额中排名第一、在中国身份和数字信任软件市场份额中排名第一、在中国终端安全软件市场份额中排名第二。在IDC发布的 2019 年下半年及 2020 年下半年中国 IT 安全软件市场跟踪报告中,公司在 2019年和 2020 年中国身份和数字信任软件市场份额中排名第一、中国终端安全软件市场份额中排名第二。

2020年营收超12亿 主要收入来自电信运营商行业

据招股书显示,2018年、2019年、2020年及2021年1-6月,亚信安全的营业收入分别为8.73亿元、10.77亿元、12.75亿元及4.86亿元,2019年及2020年增速分别为23%及18%,增速放缓。于报告期内,净利润分别为1.06亿元、1.63亿元、1.70亿及7317.44万元,2019年及2020年增速分别为54%及5%,增速也大幅放缓。

分项目来看,数字信任及身份安全产品体系以及端点安全产品体系是公司的主要收入来源,于业绩期内,收入之和分别为6.50亿元、8.24亿元、8.90亿元及3.49亿元,呈稳步增长趋势,两者收入之和的占比分别为74.44%、76.47%、69.86%及71.76%。

云网边安全产品体系亦稳定增长,其收入从2018年的2.01亿元增至2020年的3.25亿元,于业绩期内该业务收入占比维持在24%左右。

值得注意的是,公司2020年四季度新增开展了云网虚拟化基础软件业务,该业务发展迅速,同年就已录得5241.12万元的收入,占总收入的比率达4.11%。

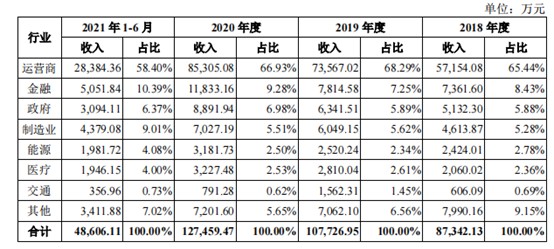

(来源:招股书)

从下游的终端应用领域来看,亚信安全业务遍布运营商、金融、政府、制造业等诸多行业。其中公司的主要收入来源为电信运营商行业。根据 Frost&Sullivan 研究报告,2019 年亚信安全在中国网络安全电信行业细分市场份额中排名第一。于报告期内,来自该行业的收入分别为5.72亿元、7.36亿元、8.53亿元和2.84亿元,占比分别为 65.44%、68.29%、66.93%和 58.40%。

智通财经APP注意到,中国电信运营商行业主要由中国移动、中国联通和中国电信三家构成。于2019年至2021年1-6月,这三大电信运营商一直为公司的前三大直销客户,收入占比分别为65.86%、65.74%及58.45%。这体现出公司客户集中度较高的风险,大客户占比较高将降低公司对风险的把控能力,若电信运营商行业驱动因素发生重大变化,也将影响其对公司的产品需求,这并不利于公司的长期发展。

(来源:招股书)

行业发展前景广阔 政策支持未来可期

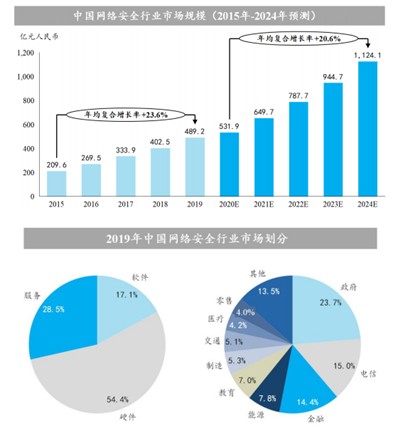

从行业来看,伴随着信息产业的不断发展,网络安全行业的涵义日益广泛,网络安全产品及服务不断升级发展,市场规模持续扩大。随着中国网络安全企业的技术提升和市场需求的快速增长,中国网络安全市场规模在过去五年中达到了 23.6%的年复合增长率,从2015年的209.6亿元增长至2019年的489.2亿元。目前,中国网络安全市场以硬件为主,2019 年占比达到 54.4%,其后为服务(28.5%)和软件(17.1%)。从下游应用行业来看,政府(23.7%)、电信行业(15.0%)和金融行业(14.4%)是最大的三个领域。

2020 年中国再次强调加快新型基础设施建设,这给网络安全带来很多新的机会。信息化建设和产业升级需要网络安全提供基础保障,而网络安全也需要充分应对 5G、大数据中心、工业互联网等新兴业务场景下的技术挑战,这将带动中国网络安全市场进一步发展,预计将在2024年达到1124.1亿元的规模,2020年至2024年期间年复合增长率达到20.6%。

(来源:招股书)

近几年来,中国企业级用户对于软件形态安全产品的接受度普遍提高,同时随着人工智能、云计算、物联网、5G 等赋能企业生产经营,网络安全产品应用到越来越多的新兴业务场景,促进了安全软件市场的整体持续增长。中国网络安全软件市场规模从 2015 年的 33.2亿元快速增长至 2019 年的 83.6 亿元,期间年复合增长率为 26.0%。

伴随中国企业数字化转型的推进,政府和企业信息化建设中网络安全投入的驱动力已经不仅仅局限于政策合规,而是更多的体现在业务发展过程中的内在需求。同时,政府和企业级用户的预算投资也正在更多的向软件和服务市场迁移,中国网络安全软件市场发展增速明显。预计在 2024 年,中国网络安全软件市场规模将达到 211.6 亿元,2020 年至 2024 年期间年复合增长率将达到 23.2%。

(来源:招股书)

此外,近年来,中国政府也相继出台了《网络安全法》《网络安全等级保护基本要求》《关键信息基础设施安全保护条例》《个人信息保护法》和《数据安全法》等政策与法规,分别从产业发展、行业规范、等保、关保和新基建等方面加强网络安全的建设,并将我国的网络安全工作提高到国家战略高度,有力促进了网络安全产业全面快速发展。

整体来看,虽然短期来看公司对单一行业依赖性较强且近年业绩增速放缓,但长期来看作为行业头部企业的亚信安全未来将持续受益于数字化经济、5G网络建设及云计算的高速发展,公司发展前景广阔。

此次上市公司拟募资12.08亿元,主要用于5个方面,分别为云安全运营服务建设项目、智能联动安全产品建设项目、营销网络及服务体系扩建项目、5G云网安全产品建设项目、零信任架构产品建设项目。

扫码下载智通APP

扫码下载智通APP