为什么加息预期升温,美元不涨反跌?

新年伊始,美联储加息预期再度升温带动了美国国债利率的上行,但与利率的一路上行不同,美元的涨势仅维持了不到2天的时间。在超预期鹰派的美联储会议纪要公布后,美元便开始了逐步回落的过程。在12日晚间美国CPI数据公布后,美元指数更是连续下破数个关键技术关口,自去年11月中旬以来首次跌破95大关。95.2一线被击穿意味着美元指数有一定概率结束去年6月以来的中期上行趋势(图表1)。

加息预期如期发酵,但美元不升反跌

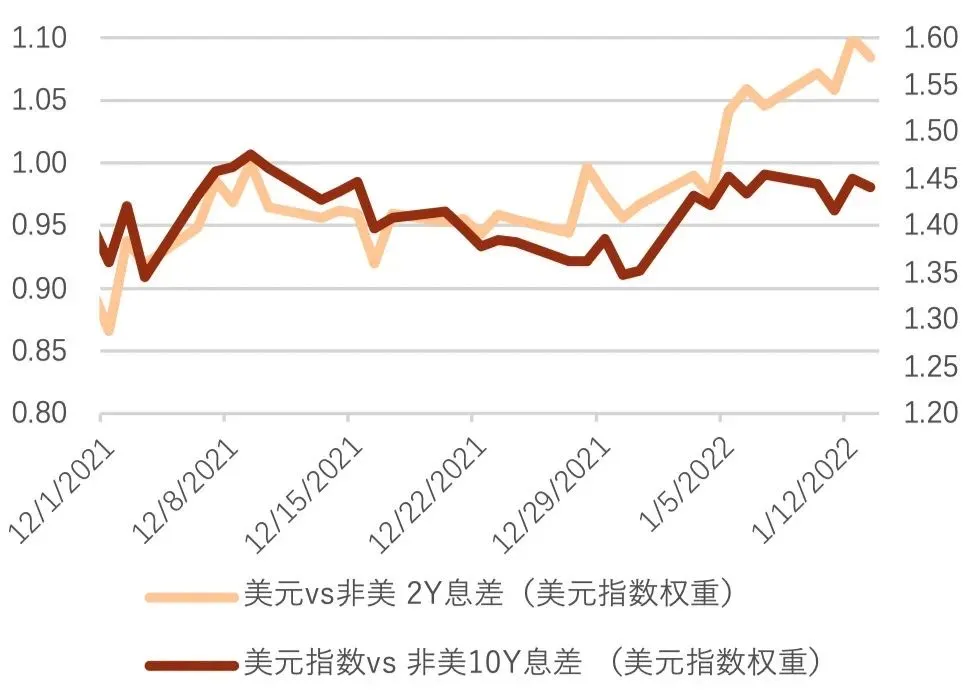

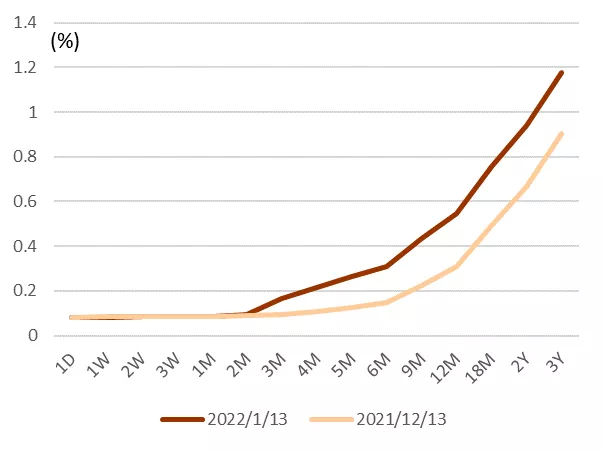

在年度展望报告中,我们预计Omicron疫情的经济影响将在一季度减弱,市场将会重新定价美联储的鹰派预期,从而在美联储启动加息前推动美元的走强。(详细参考《美联储的加息元年 — 2022年G7和人民币汇率展望》)。虽然周二鲍威尔在国会的听证会[1]中并没有明示3月份启动加息;7%的通胀率也没有超出市场预期,但从利率市场的表现看,加息预期在新年还是如期发酵了,在美联储会议纪要公布后,欧洲美元期货和OIS等衍生品市场已经开始反映美联储从今年3月启动加息,并且全年加息4次的情形。在加息预期的带动下,美国国债收益率全线上行,相比去年末,2年和10年美债的上行幅度分别在18bp和23bp左右;以美元指数权重构建的美元与非美货币2年和10年的息差则分别拉大了12bp和9bp(图表2)。但令人意外的是,在加息预期升温的带动下,美元不涨反跌,并接连向下破位。究竟是什么原因导致货币政策分化逻辑“带不动”美元了呢?

市场可能在“抢跑”一些利空美元的中长期逻辑

我们的年度展望中认为美元指数将于加息周期启动后见顶回落,其背后有4个逻辑:

1、市场将在加息启动后开始定价加息周期更快结束;2、美元多头达到阶段峰值;3、市场开始定价全面的经济复苏与货币政策收敛;4、美元偏高的估值面临修复。

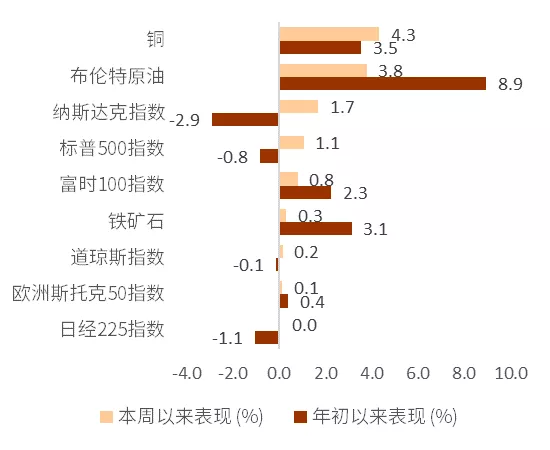

在上述四个逻辑中,加息周期更快结束的定价目前尚未发生,OIS隐含的美联储2年和3年后的政策利率在年后仍然显著上行。美元估值修复的逻辑过于长期,很难用此解释短期的市场变化。我们认为,市场对疫情过后全面经济复苏的提前定价所引发的美元多头头寸的调整可能是近期美元走弱的重要原因。虽然Omicron疫情仍然在全球主要国家发酵,但在Omicron症状较轻等消息的影响下,金融市场的风险情绪与疫情确诊数字脱钩了。诸如股票、商品等风险资产在本周表现良好(图表3),快速消化了美联储紧缩预期的不利影响。大类资产所反映的是金融市场对于疫情在2月之后快速消退,全球需求从疫情的负面影响快速修复的情形。在需求周期上行预期推动下,息差和美联储的加息预期对美元汇率的支撑力将有所下降,美元会更多展现其逆周期性。在以往的加息周期中,美联储加息启动的时点往往处于经济和通胀周期的上行期,加息靴子的落地往往是风险偏好上行的重要信号。因此,风险偏好的上行会令美元指数在加息靴子落地后冲高回落,直到周期逆转的信号出现为止。去年4-6月全球金融市场所演绎的一轮再通胀交易可以大致归于此类,当时主要国家的疫情在疫苗分发提速后呈现好转迹象,金融市场开始憧憬疫情结束后的需求复苏和通胀上行,美元因而走软。

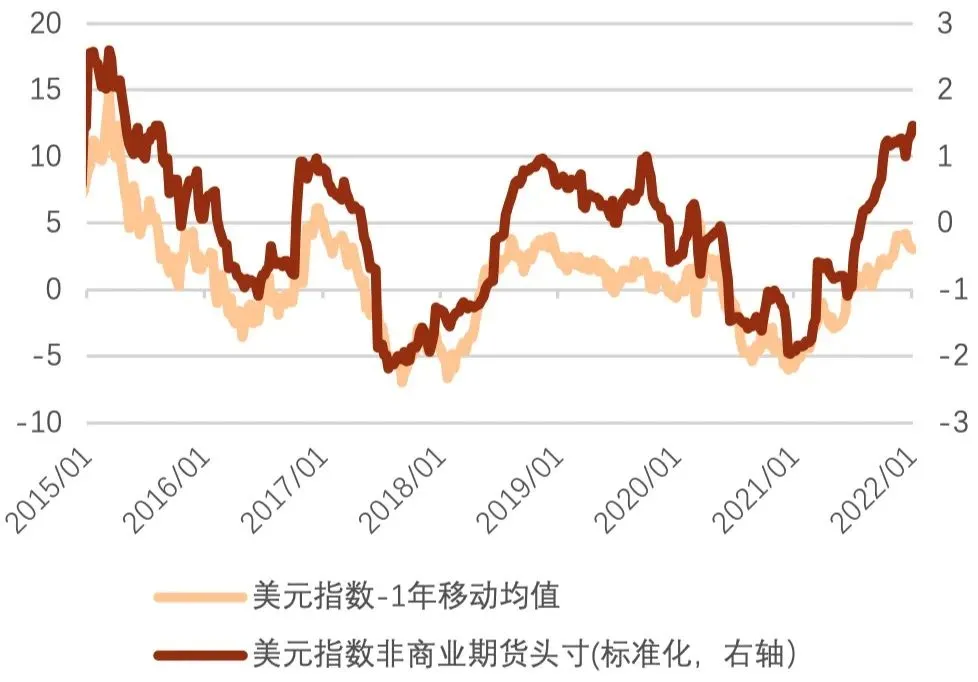

市场对于需求全面复苏的定价迫使美元多头头寸做出调整。CFTC截止至1月4日的数据显示,美元指数期货的多头头寸的3年期Z评分已经达到了2015年以来的最高水平。(图表4)这表明在1月之前,市场对于货币政策分化逻辑对于美元影响的押注已经偏重。积压的美元多头存在止盈调整的需求,而鹰派的FOMC会议纪要和符合预期的CPI数据公布正好就成为了美元多头止盈调整的契机。

美欧经济数据的相对变化也可能是美元回落的原因之一

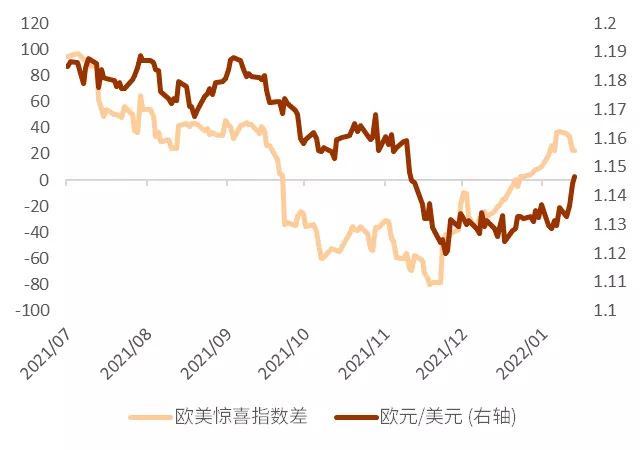

正如我们周报中提示的,欧美经济数据在12月之后呈现收敛迹象也可能是美元上涨乏力的重要原因。(详细参考《美联储紧缩预期升温》)以花旗惊喜指数差度量的美欧经济差从12月之后开始呈现欧强美弱的局面(图表5)。这帮助欧元在短期对美息差进一步拉大的背景下没有出现进一步下跌。

抢跑美元提前见顶仍面临较多不确定性

虽然美元的连续破位可能会导致美元多头头寸的进一步平仓,从而驱动美元短期内进一步下行。但是我们仍然对美元在加息正式启动前提前开启下行周期持谨慎的态度。首先,全球经济全面复苏的逻辑在当前时点还面临诸多不确定性。虽然市场对Omicron疫情的好转给予了较高的期待,但当前总体疫情仍在爆发期,高感染率所引起的病假、自我隔离等防疫措施会对产出和需求两方面造成一定的负面影响。亚太国家普遍采取了更加严格的防疫政策,在疫情完全得到控制前,Omicron的传播还是有一定可能会影响到风险情绪。我们认为,在疫情拐点出现和经济活动等硬数据企稳前,须谨慎看待全面经济复苏的逻辑。其次,货币政策分化预期可能会继续发酵。当前美元多头止盈的一大理由是认为美联储今年加息4次已经被充分预期。但考虑到美国通胀的绝对水平很高,为了抑制通胀,我们不排除美联储进一步超预期鹰派的可能性。届时市场可能会交易美联储3月份加息50个基点,或者在2023-2024年加息更多次的情形。(图表6)而与此相对的,则是欧央行进一步强调宽松立场(特别是在今年上半年)。上述情形可能会推动美元重启一轮上行。再次,美欧经济数据差有再度逆转的风险。考虑到欧洲的防疫方针相对美国更严格,欧洲疫情在去年12月阶段好转之后的红利可能在1月份逆转。2月份公布的1月经济数据可能会逆转此前的“欧强美弱”格局。这将会压制欧元当前的反弹高度。

美元的意外走弱对人民币汇率的短期影响有限

虽然美元指数近期快速回落,但我们认为人民币汇率对此的反应将较为有限。首先,全球经济全面复苏的逻辑虽然从总量上利好中国的外需,但是一旦全球供应链完全恢复,中国出口的份额将有所回落。因此,该逻辑对于中国出口的利好有限。其次,美元指数多头虽然面临止盈压力,但在过去的1年中,美元兑人民币汇率市场反而是美元空头占主导。在美元上行阶段,人民币汇率并未跟随其他非美一起走弱,因此在美元回落阶段,人民币汇率也就很难跟随非美货币一起反弹。当然,美元指数的快速回落可能意味着人民币对美元双边汇率的调整需求下降。因为在美元回落阶段,人民币只要对美元保持较低的弹性,其对一篮子货币的有效汇率就能有所修正,相应对美元双边汇率的估值修正压力将会有所减轻。

图表1:美元指数跌破关键技术支撑 资料来源:彭博资讯、中金公司研究部 图表2:以美元指数权重计算的国债息差 资料来源:彭博资讯、中金公司研究部 图表3:主要风险资产近期的表现 资料来源:彭博资讯、中金公司研究部 图表4:CFTC美元期货头寸VS美元指数-1年移动平均 资料来源:彭博资讯、中金公司研究部 图表5:欧美惊喜指数差vs欧元/美元 资料来源:彭博资讯、中金公司研究部 图表6:美元OIS隐含的利率变化 本文来源于中金公司研究部发布的研究报告,作者为分析师丁瑞、王冠;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP