中银证券:预期地产行业2022年呈现“√型”趋势 一季度为较好配置窗口期

智通财经APP获悉,中银证券发布地产行业研报称,虽然当前销售投资降温、融资管控、资金监管的局面短期难以改变,行业的阵痛期还将持续,但中银证券也可以看到必要的边际调整已经开始,行业清整也在加速推进中,中银证券预计供需两端流动性和行政政策有望边际宽松。同时,中银证券认为当前政策面强调的良性循环的关键在于销售-投资-销售的链条运转。现阶段销售不景气削弱了当前房企拿地和新开工的意愿,土地成交与新开工下行使得后续入市项目变少、销售有进一步持续下行压力,负向传导关系使得行业没有办法良性运作。随着Q1销售底部区域的到来,基本面将出现回升,投资或在Q2见底并开始改善。

从板块投资角度来看,中银证券仍然认为一季度是较好的配置窗口期,政策改善预期仍在加强,政策修复后的行业beta行情值得关注,届时弹性较大的二线房企估值或将有所提升。短期内仍建议关注头部房企。中银证券建议关注:1)开发板块:保利发展(600048.SH)、金地集团(600383.SH)、招商蛇口(001979.SZ)、万科A(000002.SZ)、龙湖集团(00960)、华润置地(01109)。2)物业板块:碧桂园服务(06098)、旭辉永升服务(01995)、华润万象生活(01209)。

中银证券观点如下:

1 全年商品房销售面积增速为正,年内“前高后低”、“东强西弱”

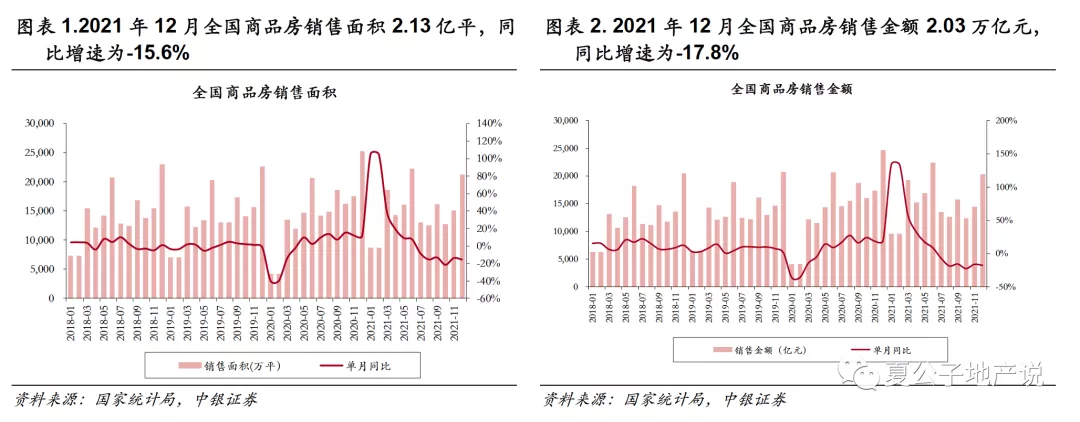

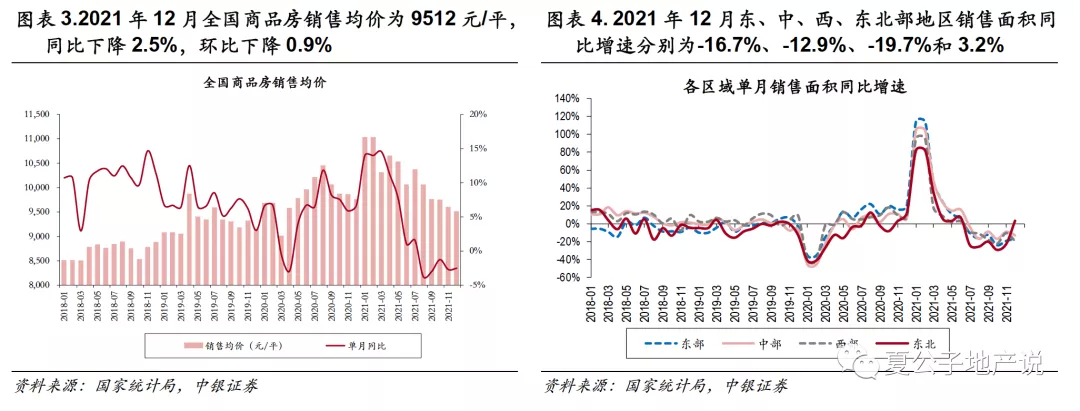

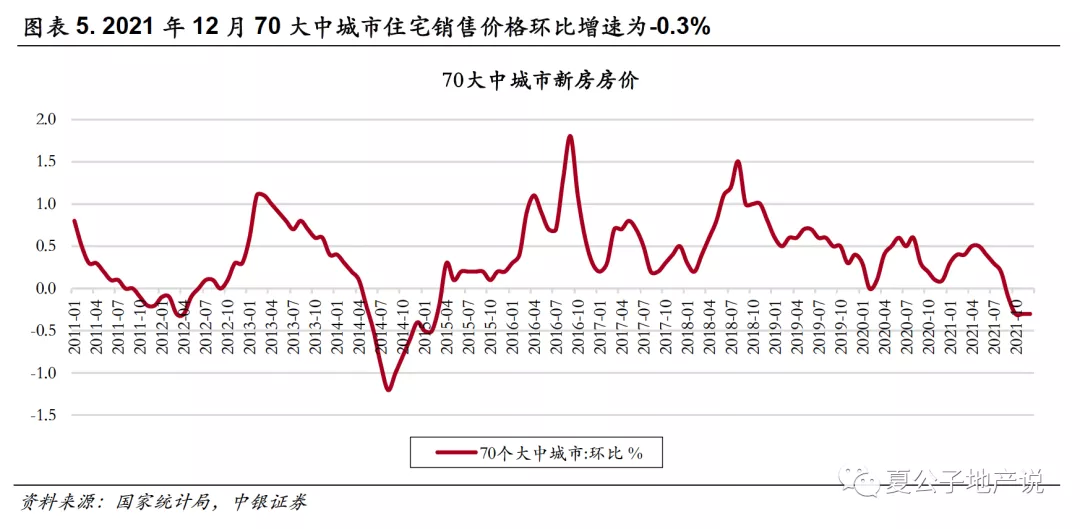

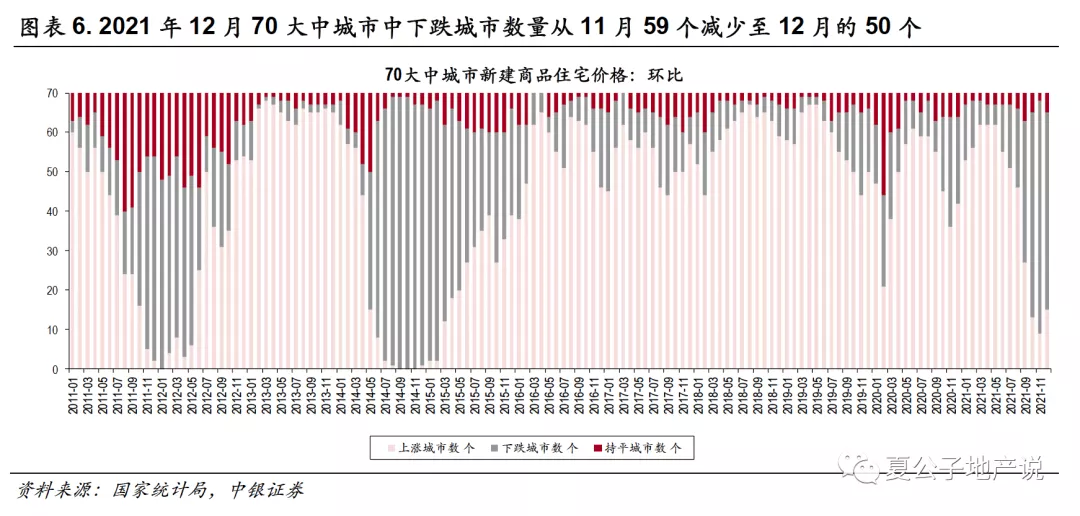

12月购房者情绪仍未出现明显改善,销售已连续5个月出现双位数负增长;70大中城市房价连续4个月下滑。12月单月销售面积2.13亿平,单月销售金额2.03万亿元,同比增速分别为-15.6%和-17.8%,降幅较上月分别扩大了1.7和1.5个百分点,市场需求仍然较弱,观望情绪较为浓重。12月销售均价为9512元/平,同比下降2.5%,环比下降0.9%,单月同环比已经连续5个月负增长,房价处于疫情来的最低点;能级较高的70大中城市住宅销售价格环比也连续4个月下跌,下跌城市数量达到50个。房价持续下跌,房企在市场观望情绪仍然较重、销售不景气、资金紧张以及年度销售目标压力下,各能级城市均采取以价换量的措施。各地区销售仍难言乐观。东、中、西、东北部地区销售面积同比增速分别为-16.7%、-12.9%、-19.7%和3.2%,仅东部地区降幅收窄2.4个百分点,东北部地区销售转正,销售增速提升了25.9个百分点,11-12月东北地区的需求端救市政策初见成效。

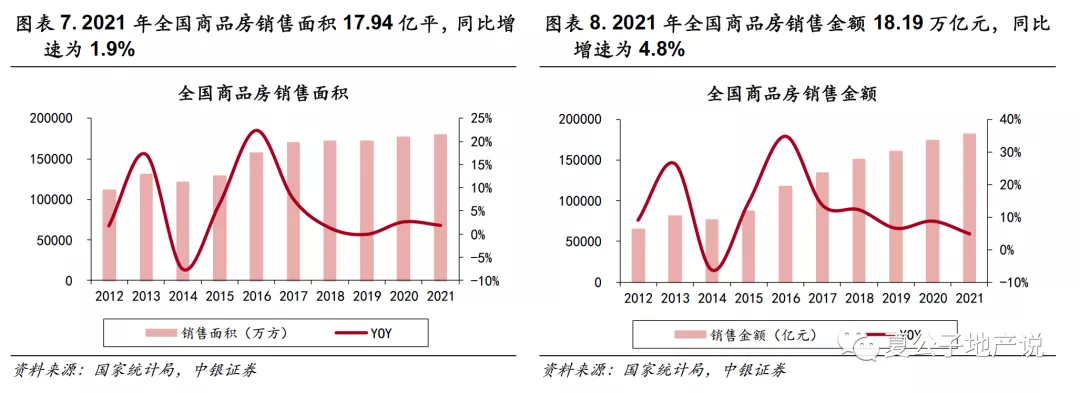

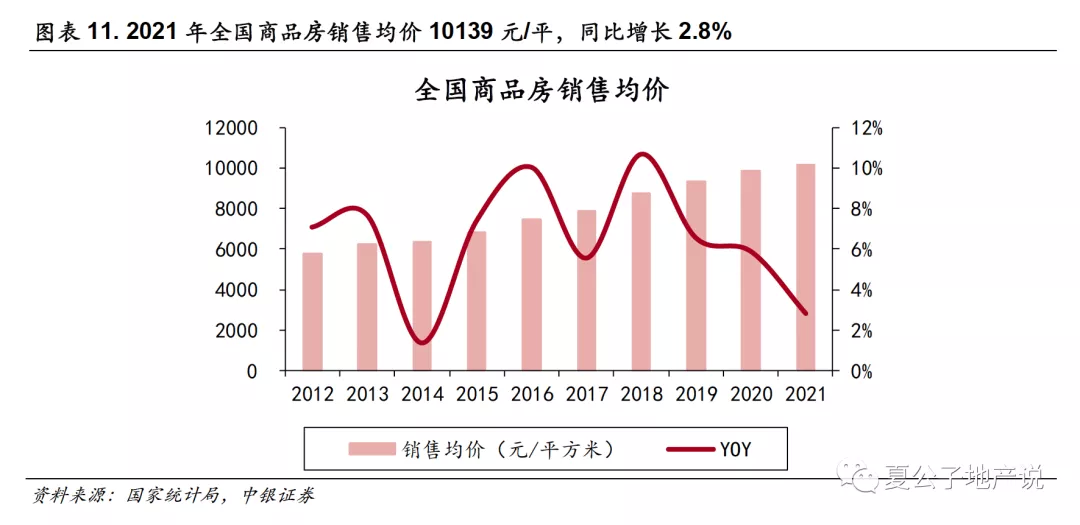

全年销售面积增速为正,略高于市场预期,全年市场呈现明显的“前高后低”、 “东强西弱”,全年销售均价首破万。2021年全年全国商品房销售面积17.94亿平,同比增速1.9%(2020年的增速为2.6%);销售金额18.19万亿元,同比增速4.8%(2020年的增速为8.7%);销售均价10139元/平,同比增速2.8%。一季度受到2020年疫情低基数影响,销售金额与销售面积同比增速分别高达88.5%和63.8%,3月出现了明显的“小阳春”行情,二季度以来销售仍具备一定韧性,二季度销售金额与销售面积同比增速分别为17.2%和11.0%,但销售动能持续转弱,销售面积单月增速从3月的38.1%下降至6月的7.5%,一方面是因为前期热度较高透支了部分购房需求,另一方面随着热点城市调控持续加码、信贷持续收紧、房贷利率上浮,整体市场趋于理性。下半以来销售急转直下,7月开始销售面积转负(-8.5%),8月降幅扩大至-15.6%,后出现了连续5个月的双位数负增长,销售规模快速回落一方面市因为二三批次集中土拍延期,重点城市整体供货节奏后移,叠加热点城市调控持续,一二线城市需求端明显受限;另一方面个别房企风险事件影响购房者对于本身基本面较弱、去化压力较大的三四线城市房地产市场量价快速下行的悲观预期加重。

三季度以来购房者的观望情绪不断蔓延,来自源于三方面:1)房价持续下跌。继9月70大中城市住宅销售价格环比自2015年4月以来首次出现下跌后,连续4个月出现下跌,虽然70大中城市住宅销售价格下跌城市数量从11月的59个减少至50个,但12月环比仍然下降0.3%,“买涨不买跌”的心理使得购房者持续处于观望的状态;2)房企流动性问题频出,短期内购房者对于房屋交付的担忧较重;3)房地产税细则与具体试点城市尚未公布,多数购房者在未明确持有成本前处于等待的状态。四季度单季实现销售金额与销售面积同比增速分别为-18.7%与-16.8%,较三季度降幅分别扩大了4.6和4.3个百分点,继三季度单季销售出现疫情以来首次负增长后再度出现明显负增长。

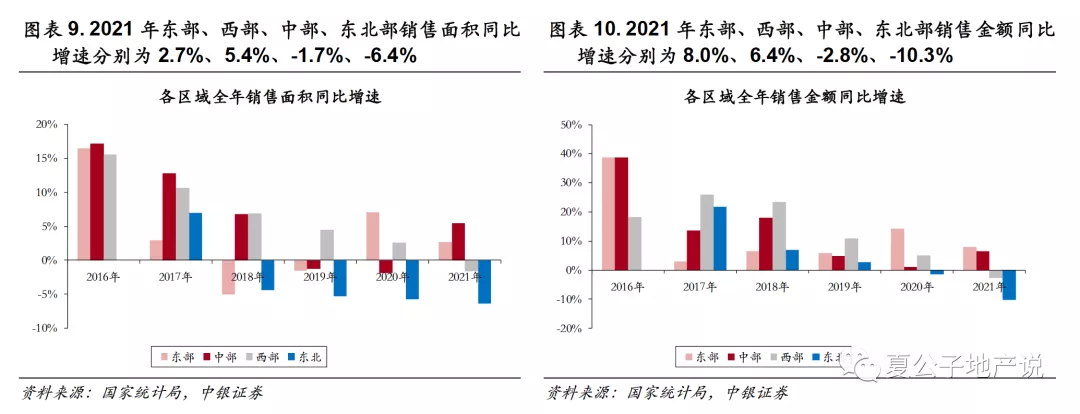

聚焦各区域市场,市场销售金额表呈现“东强西弱”,市场持续分化。从全年商品房销售规模来看,东部、西部、中部、东北部销售面积同比增速分别为2.7%、5.4%、-1.7%、-6.4%,销售金额同比增速分别为8.0%、6.4%、-2.8%、-10.3%。从全年成交规模来看,需求相对坚挺的东南沿海城市、中部地区市场情况明显好于前期需求透支严重、整体购买力基本见顶的西部与东北地区。

2022年商品房销售规模预期负增长,其中一二线及强三线城市热度在下半年或有所恢复,弱三四线持续下行。由于 市场的需求惯性下滑叠加基数较高,一季度的销售将持续低位,销售面积预计大概率在Q1过后见底。但全年来看,我们认为2022年商品房销售规模将进一步缩量,预计全年销售面积同比增速为-5.0%~-3.5%。一方面,虽然2022年居民信贷端和城市调控端预计均将有边际宽松的利好出现,但居民购买力透支在短期内无法有效缓解,三四线城市商品房销售缺乏支撑,强一二线城市购房情绪转变也存在一定时滞。另一方面,2021年土地购置面积和房屋新开工面积双双负增长,2022年预计新房供应将进入低位期,供应不足也将对销售规模产生限制。市场分化现象则将进一步扩大。东部地区和强一二线城市在2022年销售增速相对较高,城市基本面情况良好,叠加今年部分购房需求被抑制,我们看好后续刚需和刚改需求的释放。中西部、东北地区的弱三四线城市则将面临更为严峻的市场下行,人口、产业、购买力不足带来的销售缩水在没有外部刺激的情况下短期内难以化解。

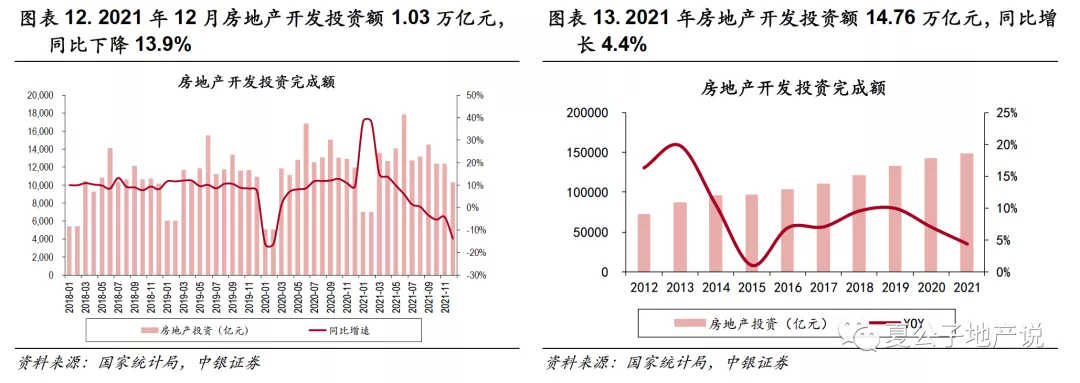

2 土地与建安投资双失力致使开发投资增速降至5年最低,交付大年下的竣工如期放量

全年投资增速4.4%,降至5年最低,与我们的预测一致,主要是由土地与建安投资双双失利造成。市场景气度下行+土地缩量+房企资金链紧张致使全年新开工增速双位数负增长。12月房地产开发投资完成额1.03万亿元,同比下降13.9%,降幅较上月扩大9.6个百分点;全年累计开发投资金额14.76万亿元,同比增长4.4%(2020年为7.0%),符合我们原有对2021年投资增长4.3%的预测。全年开发投资完成额增速为2016年以来最低值,主要是由于土地投资与新开工双双失力造成的,尤其是下半年以来投资持续低位运行,三季度单季投资增速为-0.8%,为疫情以来同比首次出现单次负增长,四季度单季投资增速进一步下降至-7.7%。

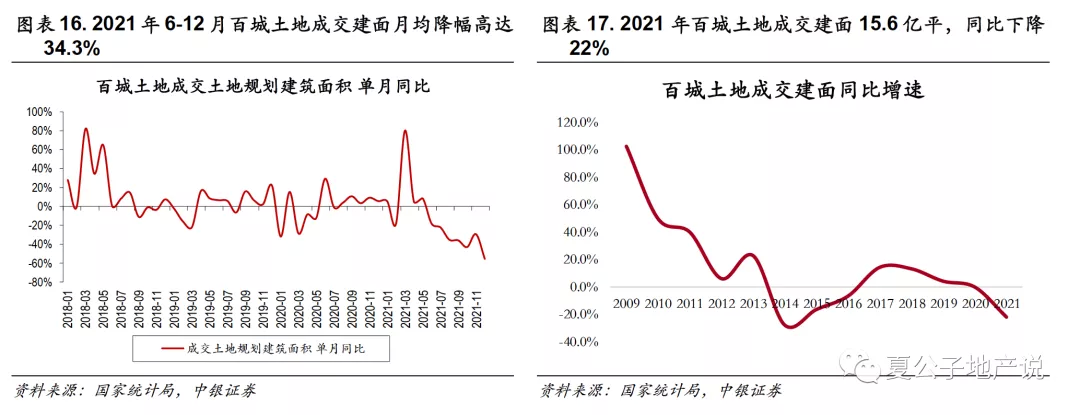

1)土地投资:自“三道红线”融资规则出台以来,房企整体拿地力度明显放缓,叠加1-2月土拍两集中政策下首轮集中供地前重点城市土地供应停滞,百城土地成交建面同比增速从2020年9月的10.6%下降至2021年2月的-18%,导致一二季度土地投资走弱;由于首批集中土拍进行,二季度百城土地成交建面明显增长,但随着下半年以来销售景气度下行,房企的拿地意愿进一步下降,二三批次集中土拍显著转冷,6月开始土地成交持续出现双位数负增长,百城成交建面降幅从6月的-18.4%持续扩大至12月的-55.7%,显著拖累2021年四季度与2022 年上半年的土地投资增速。

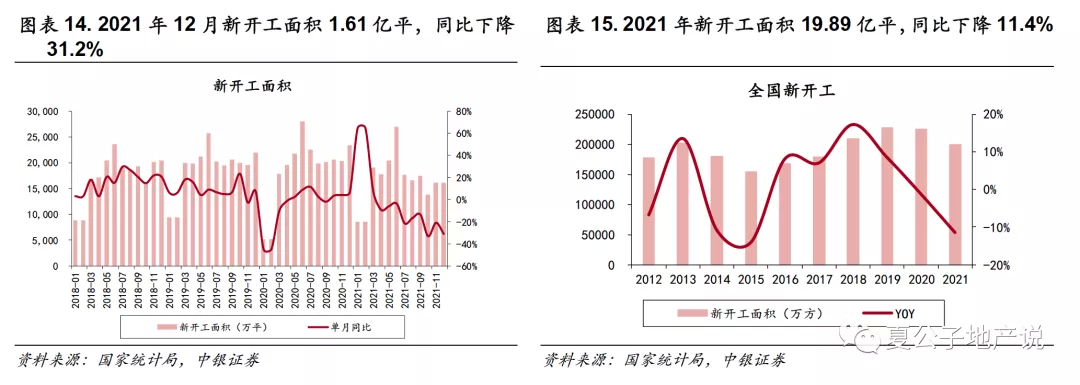

2)建安投资:施工面积连续6个月出现两位数同比负增长,12月同比降幅仍高达-35.3%(前值:-24.7%)。土地缩量+市场去化率下滑+房企资金链紧张导致整体新开工和施工进度放缓。12月新开工1.61亿平,同比下降31.2%,降幅扩大了10.1个百分点,但已经持续6个月双位数负增长,累计9个月负增长;全年新开工19.89亿平,同比下降11.4%,基本符合我们此前对2021年新开工的预判(我们的预测值为-9.0%)。由于2021年6-12月百城土地成交建面月均降幅高达-34.3%,我们认为未来1~2个季度的土地投资与后续新开工都将持续走弱,投资增速将面临持续下滑压力。

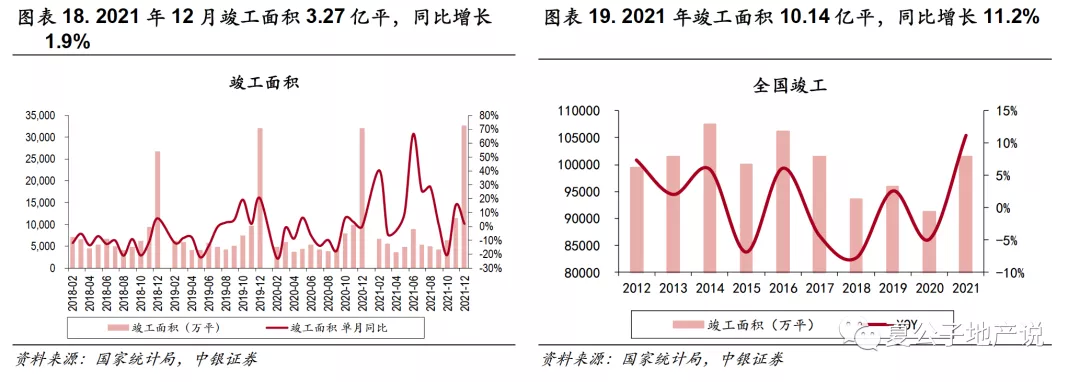

交付大年下的竣工如期放量。12月竣工面积3.27亿平,同比增长1.9%,增速较上月减小13.5pct,近期各地政府保交楼监管力度强化,单月竣工规模处于历史最高位。全年累计实现竣工10.14亿平,同比增长11.2%,基本符合我们此前提出的竣工或出现双位数正增长的预判,兑现了竣工大年的判断,一方面是因为“交付大年”兑付压力;另一方面,房企通过增加交付结算以增加净资产,积极改善“三道红线”指标。

我们预期2022年投资将在Q2见底,全年增速2.1%,对GDP的拉动在0.288pct。由于21年下半年百城土地成交建面月均降幅高达-34.3%,未来1~2个季度的土地投资与后续新开工都将持续走弱,投资增速将面临持续下滑的压力。二季度开始我们认为在销售景气度回升叠加土拍让利下,拿地降幅将会有所收窄,三四季度的土地投资下行压力或有所缓和。同时我们预期全年新开工增速-5.5%。经历了21年销售、投资双双下行后,房企对后市判断将更为谨慎,在未见市场去化率有实质好转、融资环境有实质改善前仍将降低新开工计划。交付大年过后22年竣工预计也将由高位回落,我们预计竣工增速在3.0~3.1%。虽然保障性住房将在22年逐渐入市,对施工面积起到一定支撑,但是支撑力度有限,难改建安投资低位定局。预计2022年整体开发投资缺乏稳固支撑,增速或进一步降低,最终落在2.1%。

3 供给端融资渠道受限、需求端购房者观望情绪重,全年房企资金压力较大,四季度略有缓和

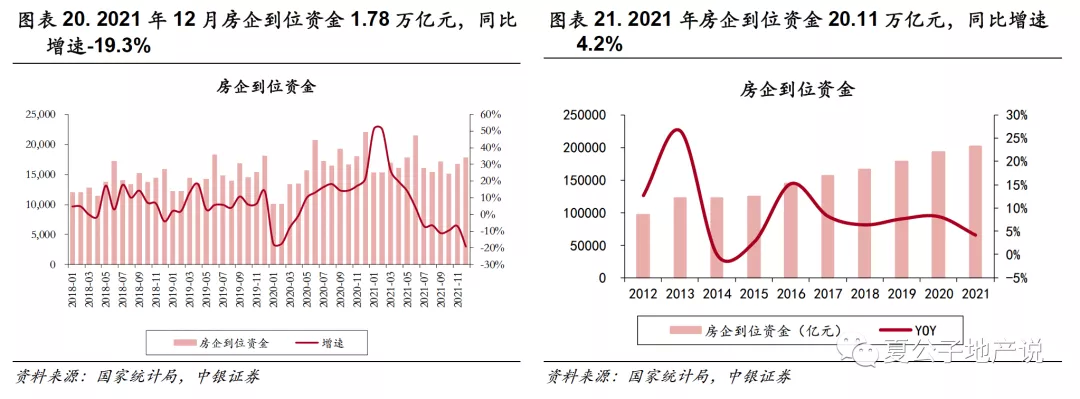

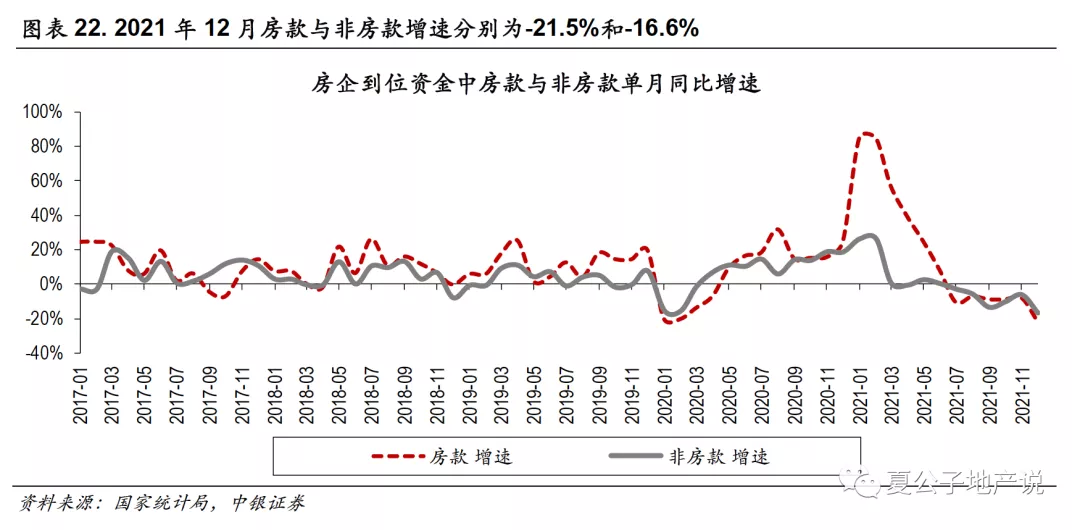

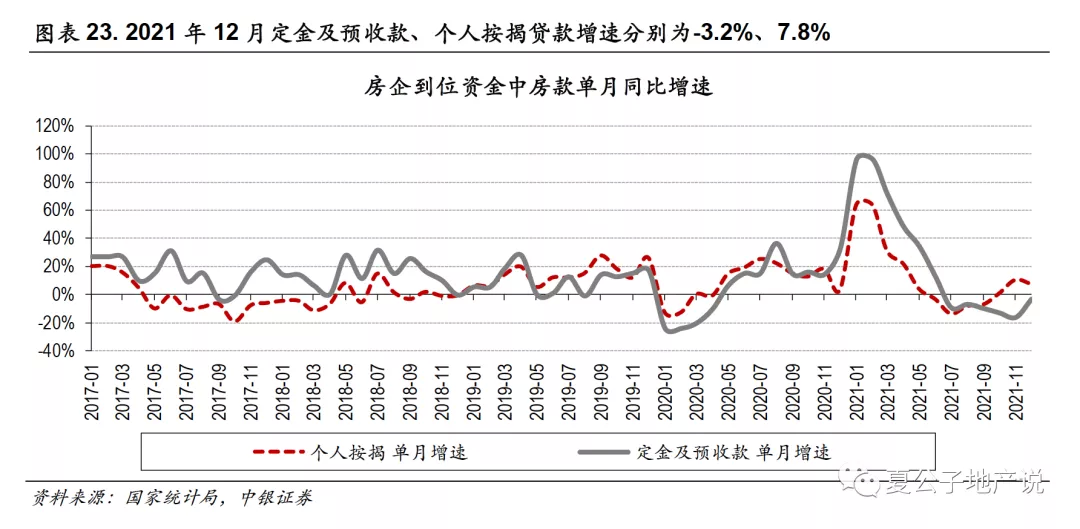

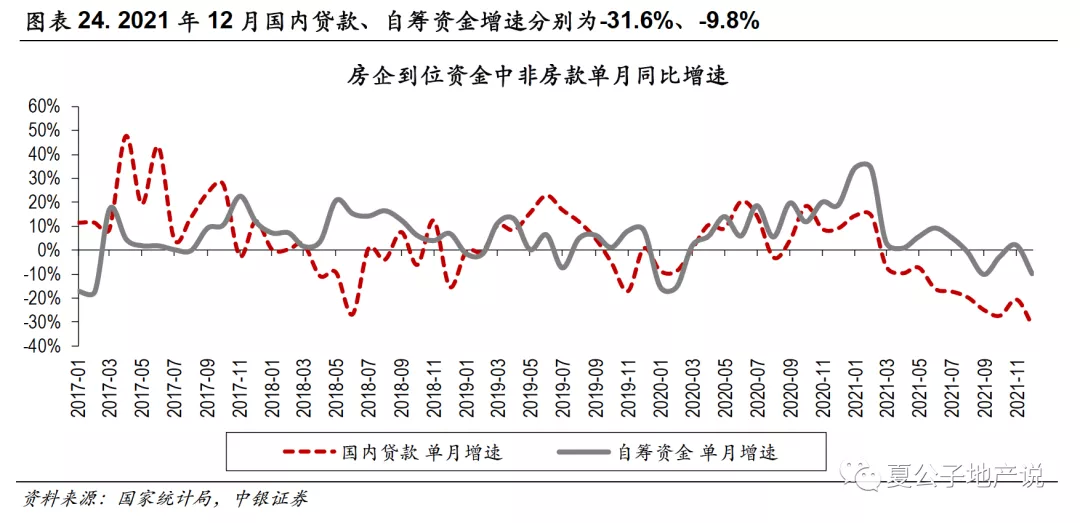

房企到位资金压力仍然较大,单月房款-21.5%,非房款-16.6%。12月房企到位资金1.78万亿元,同比下降19.3%,降幅较上月扩大12.3pct。房款9545亿元,同比降幅扩大至-21.5%(前值-7.9%),其中定金及预收款增速-3.2%,降幅减小了13个百分点,而个人按揭贷款增速较上月下降了2.8个百分点至7.8%。12月新增居民中长期贷款3558亿元,环比大幅下降39%,我们认为实际上市场销售动能没有改善,叠加10月、11月已经有部分被积存的优质按揭贷款被释放,12月个人按揭贷款增速大幅回落。非房款8225亿元,同比增速-16.6%(前值:-6.1%),其中国内贷款和自筹资金的增速分别为-31.6%和-9.8%(前值:-20.6%和2.1%)。国内贷款恢复程度有限,或因房企近期拿地大幅缩减,银行即便有开发贷额度,但没有可以投放的项目。房企债券融资端虽然出现了政策性松动,但发债规模仍小于2020年同期水平,12月房地产行业发行信用债461.4亿元,同比下降19.3%。

2021年三季度房企资金面临空前压力,四季度开始缓和。全年房企到位资金为20.11万亿元,同比增长4.2%(2020年为8.1%)。2021年房企到位资金持续面临下行压力,上半年到位资金15.15万亿元,同比增长11.1%,但由于高基数,叠加供给端融资渠道受限、需求端购房者资金严查等影响,三季度开始房企资金链承受巨大压力,单季同比-8.4%。一方面,多地政府严格审查购房首付资金来源,且合理控制房贷占比,房贷审批时间拉长叠加销售下行,房款增速明显收缩;另一方面,前期融资环境持续趋紧,尤其是房贷集中管理政策出台后,银行涉房贷款压降,二季度以来部分 房企出现流动性危机后,金融机构对于房地产的贷款更加谨慎,房企融资减少。10月以来,房企到位资金有所改善。一方面,按揭投放明显加速,部分城市出现了放贷周期缩短、房贷利率下调的情况;另一方面,中央高度重视房企合理资金被满足这一行业痛点,部分融资渠道被结构性支持,房企银行间发债有所松动,且11月以来对房地产资产证券化产品的审批速度明显加快。我们认为2022年房企资金环境将受政策影响有所改善,但受益方目前来看仍以央国企为主,若民营企业资金链能获得边际改善,将有利于行业良性循环。

本文选编自“中银证券”,作者:夏亦丰;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP