中泰证券:钢铁中期价格可能重新转弱 建议关注成长型新材料类行业

智通财经APP获悉,中泰证券发布研究报告称,11月中以来的钢价、铁矿价格反弹由多重因素推动,一是Q4地产融资政策松动后实际需求的阶段性好转,二是稳增长政策带动市场预期走强,三是价格超调后的产业链存货短周期回升,四是原料冬储,五是冬奥会限产预期支撑加工费。铁矿价格已从最低87美元涨至最高131美元,涨幅50%。该行认为目前的黑色系价格已经隐含了很高的需求预期,同时推动价格反弹的多个因素均无法持续,此轮超跌反弹衰竭概率较高,中期价格可能重新转弱。从更长的时间维度来看,地产周期仍处于螺旋式下行的过程中,同时钢铁供应政策在一季度后也会面临较大不确定性。建议从成长型新材料类行业中寻找机会,关注甬金股份(603995.SH)、广大特材(688186.SH)、抚顺特钢(600399.SH)、久立特材(002318.SZ)、永兴材料(002756.SZ)等。

主要事件:统计局公布12月份钢铁行业运行数据,结合海关进出口数据如下:

2021年12月我国粗钢产量8619万吨,同比减6.8%,日均产量278万吨,环比增20.3%;1-12月我国粗钢产量103279万吨,同比降3.0%;12月我国生铁产量7210万吨,同比减5.4%;1-12月我国生铁产量86857万吨,同比减4.3%;12月我国钢材产量11355万吨,同比减5.2%;1-12月我国钢材产量133667万吨,同比增0.6%;

12月我国出口钢材503万吨,同比增3.6%,环比增66.6万吨,增加15.3%;1-12月我国出口钢材6690万吨,同比增24.6%;12月我国进口钢材100万吨,同比减26.9%,环比减42万吨,减少29.5%;1-12月我国进口钢材1427万吨,同比减29.5%;12月份铁矿石进口量为8217万吨,同比减7.7%,日均环比减20.6%。1-12月铁矿石进口量为112432万吨,同比减3.9%。

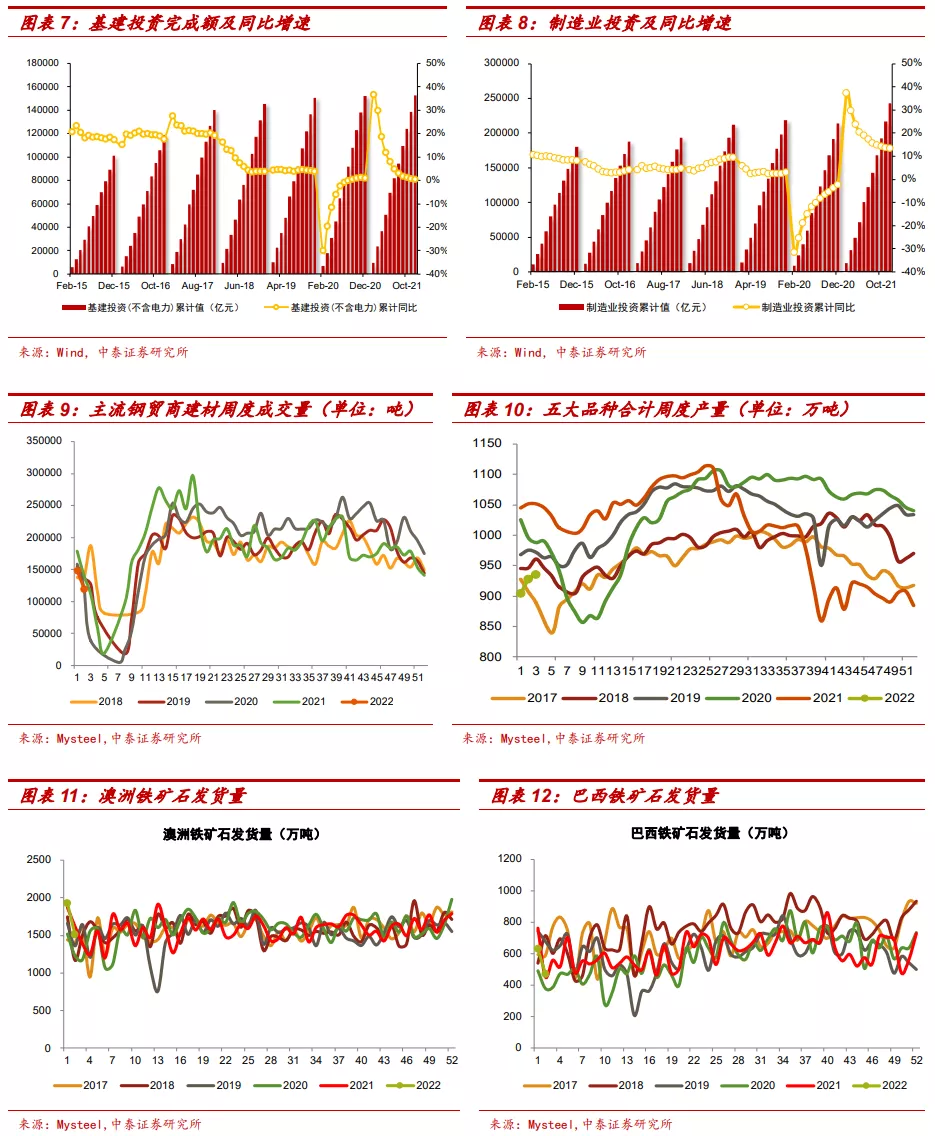

下游起色不大、需求回升更多是存货周期:结合产量和库存数据测算的12月钢铁需求同比增速为-5.2%,较上月的-25%明显收窄,钢材净出口同比增长16%,内需增速为-6%,上月为-26%。下游地产并无起色,销售、新开工、投资单月同比为-15.6、-31%、-13%.基建单月-0.6%较上月降幅收窄。工业产出增速回升,高耗钢行业中汽车、专用设备、金属制品增速回升,通用设备、电气机械增速继续放缓。整体看地产仍然低迷,制造业和基建有所回升,整体钢铁需求起色有限。但该行看到钢铁需求同步降幅在12月显著收窄,该行倾向于是产业链存货短周期所致,即11月跌价导致产业链悲观去库存,情绪超调后存货周期见底回升,推动钢铁订单阶段性反弹,也推动了钢价、铁矿价格的反弹。

钢铁出口回升:10-11月钢铁需求大幅收缩导致钢价大幅下跌,国内钢铁过剩程度增加并溢出,推动出口量反弹。这可能只是过剩的结果,而非外需向好的表现。从海外数据来看,美国疫情后的这轮需求上行已至尾声,其钢铁产能利用率在10月触及85%的高点后,目前已回落至82%附近,注意其需求景气度见顶回落风险。

铁矿进口回落:铁矿进口明显收缩,与前期铁矿价格暴跌后、跌破部分海外非主流矿成本有关。11月至1月矿价明显反弹,与需求回升、存货周期和冬储有关,这几个因素持续性有限,预计矿价将重新转弱。

风险提示:地产产业链缩表风险;供给端限产的不确定性;报告使用的公开数据资料可能存在信息滞后或更新不及时的风险。

本文来源于中泰证券钢铁俱乐部微信公众号,作者:郭皓,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP