围攻SiC衬底龙头

因为新能源汽车的火热,SiC正在以前所未有的速度增长。

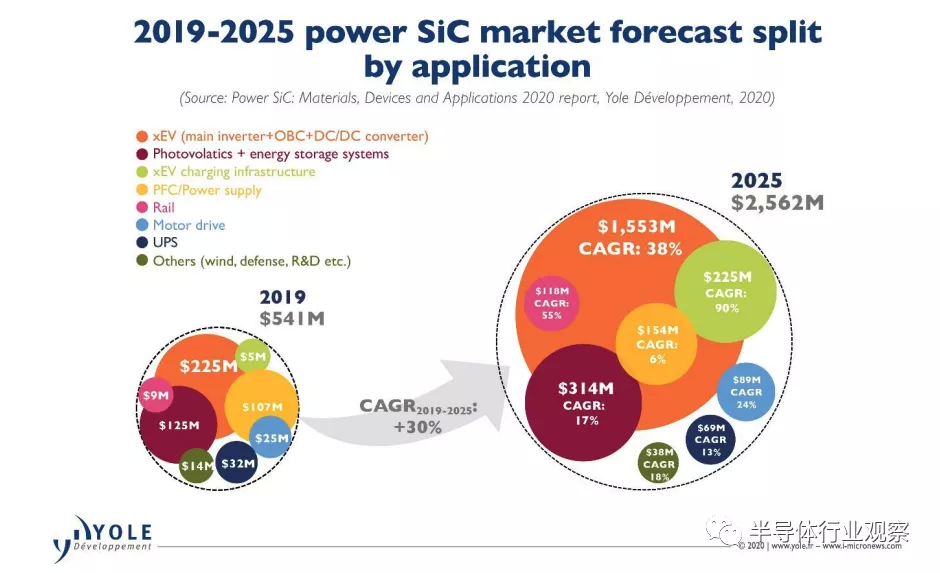

据Yole统计预测,自2001年碳化硅器件首次商用以来,这个新兴器件在过去多年已经获得了市场的证明。而整个SiC器件市场在2019年至2025年间将以30%的CAGR增长,截至2025年应达到25亿美元以上。按照Yole的说法,作为整个功率电子市场的主要驱动因素之一,汽车应用有望在SiC功率半导体领域也成为主要市场之一。

集邦咨询也指出,随着电动车渗透率不断升高,以及整车架构朝800V高压方向迈进,预估2025年全球电动车市场对6英寸SiC晶圆需求可达169万片。他们同时强调,目前来看,电动车已成为SiC核心应用场景,其中OBC(车载充电器)和DC-DC转换器组件对于SiC器件的应用已经相对成熟,而基于SiC的主驱逆变器仍未进入大规模量产阶段。

由此可见,SiC器件在未来几年将变得越来越火已成定局,这就引发了对SiC器件的关键——衬底的竞争。正如集邦咨询在报告中所说:“上游SiC衬底材料环节将成为产能关键制约点,其制程复杂、技术门槛高、晶体生长缓慢。”

从整个市场看来,我们除了看到SiC衬底龙头Wolfspeed(曾经的Cree)在巩固自己的势力的同时,来自中日韩台等国家和地区的企业也正在厉兵秣马,往虎口抢食。

一家独大的市场

说Wolfspeed这个名字,也许大家会觉得陌生,但如果说Cree,不少人应该都略有耳闻。因为他们曾经在LED灯珠市场也独步天下。笔者在早些年接触LED市场的时候,就常常听到有人提到这个名字。但正如大家所知道的一样,随着中国厂商的崛起,CREE逐渐转型,在经历了出售不成的戏码之后,CREE终于在去年十月宣布,公司正式改名Wolfspeed。

在官方新闻稿中,他们表示,在经过了长达四年的彻底转型,包括剥离掉原先占比三分之二的业务,并重新定位公司的总体核心战略,作为碳化硅(SiC)技术和制造全球领先企业的 Wolfspeed正式宣布成立。“基于 30 多年专精技术的积淀与传承,Wolfspeed 这个名称一方面传递出了像狼一样的优秀品质 – 领导力、智慧和坚韧不拔;另一方面也展现了速度这一典型特征,这体现在公司在创新和运营方面的步伐节奏在业界都是出类拔萃的。”他们进一步指出。

Wolfspeed之所以能在SiC市场能有这么足的底气,这与他们占领了市场60%左右的供应有很大的关系。而之所以能拥有如此高的市占率,要追溯到公司的前身CREE在1989年推出的世界上第一款蓝色LED——一款在SiC上生产的产品。

在LED上初战告捷以后,Cree将SiC材料拓展到其他领域:1991年,他们推出全球首款商用SiC晶圆;1998年,他们又打造出业界首款采用SiC的GaN HEMT;2000年后,他们再接再厉,在2002年推出首款600V商用SiC JBS肖特基二极管,2011年,他们又推出了历时20年研发的,全球首款SiC MOSFET。

而按照相关资料介绍,Cree(Wolfspeed)之所以能够在SiC衬底市场上拥有如此强的号召力,与这类型产品制造极为困难,但类似Cree这样的企业在过去的发展过程中,已经趟过不少坑,积累了很多“know-how”有关。

公众号“水滴石开”的作者沈斌在其文章中也说到:“衬底的生产过程中的精确控制一直是个核心难点。SiC单晶生长温度高达2,300℃,且碳化硅只有‘固-气’二相,相比于第一代、第二代半导体的“固-液-气”三相,控制起来要困难得多,没有相关技术进行参考借鉴。加上SiC的单晶结构差不多有200余种同分异构体,很多的晶型间的自由能差异非常小,这些都给其单晶的产业化生长制备带来了很大的挑战。直接的结果是,sic单晶体中的缺陷一直是核心要解决的问题。”

正因为如此,曾经的Cree,现在的Wolfspeed不但在SiC器件方面获得了客户的认可,在衬底方面也屡创佳绩。在去年八月,Wolfspeed与ST联合宣布,双方将现有碳化硅(SiC)晶圆片多年长期供货协议总价提高至5亿美元以上,并延长协议有效期。这份延长供货协议将原合同总价提高一倍,按照协议规定,Cree在未来几年内向意法半导体提供先进的150mm碳化硅裸片和外延晶圆。增加晶圆供应量让市场领先的半导体厂商意法半导体能够满足全球市场,尤其是汽车和工业应用对碳化硅功率器件快速增长的需求。

此外,Wolfspeed还和SiC器件的竞争对手安森美和英飞凌达成了衬底长期供货协议。他们都是这个市场当仁不让的领头羊,且在碳化硅晶圆市场上,还有II-VI、昭和电工和Dow Corning等竞争对手,这足以可以说明Wolfspeed在这个市场的影响力。但他们不能高枕无忧,因为竞争对手正在汹涌而至,挑战他们的地位。

竞争对手频频出招

在对SiC衬底的争夺方面,可以从两个纬度看。一方面,是那些器件厂商打造自己的衬底供应,消防队罗姆和ST打造自己的全供应链。这在半导体行业观察之前的文章《买下那家SiC衬底供应商》中有描述,在本文我们就不再赘述。

另一方面,第三方SiC供应的争夺也逐渐白热化。首先大家熟悉的,多年的竞争对手的出招。II VI在去年三月宣布,计划扩大其在中国的碳化硅(SiC)晶圆加工生产基地。报道指出,该计划将在5年内将其SiC基板的生产能力提高5到10倍,包括直径200毫米的衬底;昭和电工在去年八月也宣布,将藉由公募增资、第三者配额增资筹措约1,100亿日圆资金,其中约700亿日圆将用于扩增SiC晶圆等半导体材料产能。

除了上述企业外,日经经济新闻在日前报道中指出,日本企业住友金属矿山(简称住友矿山)开始量産新一代功率半导体使用的晶圆。

报道表示,住友金属矿山于2017年收购了电子部件经销商加贺电子旗下的碳化硅基板开发企业日本SICOXS,一直在推进共同研究。在晶圆制造方面,将主要由东京的青梅工厂负责前制程、由鹿儿岛县的鹿儿岛工厂负责后制程,然后供货。

日经指出,因为住友矿山开发出了相关技术,在因结晶不规则而价格较低的底层「多晶碳化硅」上贴一层可以降低发电损耗的「单晶碳化硅」,从而做成1片晶圆。据悉与只用单晶碳化硅的传统産品相比,价格低1~2成。按照日经的说法,住友矿山要抢占美国科锐(CREE)等领先企业的市场,而预计2025年实现月産1万片。此外,住友矿山还考虑开发可以高效量産功率半导体的直径8英吋産品,并在海外建设生産基地等。

无独有偶,全球硅晶圆大厂环球晶对这个市场也虎视眈眈。

据报道,环球晶董事长徐秀兰上月底在出席国际光电大展时透露,明年将同步扩产GaN(氮化镓) 与SiC(碳化硅) ,产能均将翻倍成长。报道指出,环球晶目前6 吋SiC 衬底月产能约2000 片,部分客户已开始出货,据悉,由于客户需求强劲,明年6 吋SiC 衬底产能将不只翻倍增,而是呈现倍数成长,可望扩增至5000 片,也有机会进一步提升至8000 片。

去年九月,韩国SK 集团也宣布,计划在碳化硅衬底业务上投资 7000 亿韩元(约合 38亿元人民币),以期 2025 年成为世界尖端材料市场的龙头。根据报道,SK 集团计划将 SiC 晶圆的生产能力从2021年的年产3万片增加到 2025 年的每月 5万片,大幅提高他们的市占率。该他们预测,2021 年 ,公司SiC 晶圆业务的销售额将达到 300 亿韩元,并计划到 2025 年将销售额提高到 5000 亿韩元。

SOI晶圆供应商Soitec在去年11月30日也宣布,收购碳化硅晶圆抛光和回收公司NOVASiC,以推动电动汽车和工业应用电源系统半导体的开发。Soitec表示,他们将通过独特的碳化硅技术SmartCut,用多晶碳化硅衬底,来提高单晶供体碳化硅衬底的重复使用率、良率、性能。

当然,正在大力发展半导体产业的中国,也自然不会错过这个机会。如最近上市的天岳就是国内SiC衬底的供应商。另外还有天科合达和三安光电等本土企业正在深耕这个领域。

不过,正如天岳在招股说明书中所说:“根据公开信息,行业龙头科锐公司能够批量供应 4 英寸至 6 英寸导电型和半绝缘型碳化硅衬底,且已成功研发并开始建设 8 英寸产品生产线。目前,公司主要产品是 4 英寸半绝缘型碳化硅衬底,6 英寸半绝缘型和 6 英寸导电型衬底已形成小批量销售,与全球行业龙头尚存在一定的差距。”

这可以看作国内碳化硅衬底的一个缩影,但可以肯定的是。作为全球最有影响力的市场之一,中国厂商在这个赛道的未来表现绝对不容忽视。

Wolfspeed的应对之策

对Wolfspeed而言,面对来势汹汹的竞争者,扩产是他们的一个重要的手段。

早在2019年五月,他们就宣布,作为公司长期增长战略的一部分,公司将投资10亿美元用于扩大碳化硅产能,在美国总部北卡罗莱纳州达勒姆市建造一座采用最先进技术的自动化200mm SiC碳化硅生产工厂和一座材料超级工厂。

报道指出,这是Cree有史以来最大的生产投资,将为Wolfspeed碳化硅和碳化硅基氮化镓(GaN-on-SiC)业务提供动能。这次产能扩大在2024年全部完工后,将带来碳化硅晶圆制造产能的30倍增长和碳化硅材料生产的30倍增长,以满足2024年之前的预期市场增长。Cree首席执行官Gregg Lowe在去年八月也再次确认,其位于纽约州马西镇的碳化硅(SiC)晶圆厂有望在2022年初投产。

按照微信公众号“01芯闻”的作者所说,从Wolfspeed给出的碳化硅衬底总产能规划来看,他们在2022财年和2024财年的8寸碳化硅衬底产能分别为每周2千3百片和3千3百片。假设这些衬底没有作为材料销售或者制作射频器件,而是全部用来生产32平方毫米碳化硅MOSFET,理论上科锐的Durham 6寸线和MVF(Mohawk Valley FAB) 8寸线在2022财年和2024财年可以至多满足一百七十万台和两百四十万台电动汽车逆变器的需求。

与此同时,往八英寸碳化硅晶圆的过渡,也是Wolfspeed的回应方式之一,这也是业界先进正在追逐的目标。

在半导体行业观察之前的文章《SiC,进入八英寸时代!》中,有对八英寸碳化硅晶圆的好处进行了描述。“01芯闻”的作者也指出,进入八英寸,每片晶圆中理论上可用的裸片数量(GDPW,又称PDPW)大大增加。以32平方毫米的裸片为例,从六寸晶圆扩大到八寸晶圆,每片晶圆上的裸片数量增加了近90%, 且边缘裸片的数量占比从14%减少了7%。他继续表示,从目前的测试数据来看,Wolfspeed的八寸碳化硅晶圆在做完化学机械抛光CMP后的良率可到90%以上,复合公司之前透露的数据(预期八寸良率超过目前的6寸线20%-30%)。

Wolfspeed方面在去年十月底的财报说明上也表示,单从晶圆加工成本来看,从六英寸升级到八英寸,成本是增加的,但是八英寸晶圆得到的优良die数量增加了20-30%,产量更高,所以芯片成本更低。

“我们大约两年前就开始建造200毫米的工厂,我们还花了大约1.25-1.5年的时间来运行与调试,现在200mm的工厂马上就要上线,目前的生产运行情况令人鼓舞。对手现在要从零开始建设200mm工厂的周期会超过两年。”Wolfspeed在财报会上骄傲地说。

可以肯定的是,未来围绕着SiC衬底的竞争会愈发激烈。而产业格局将走向何方,相信不用很多年我们就能看到结果。届时,中国企业能跑到什么位置,这也值得大家期待。

本文来源于“半导体产业观察”微信公众号,作者穆梓;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP