信利国际(00732)走牛的“真相”

在充满“噪音”的交易环境中,波动率干扰投资判断,价值股需要长期坚守,以时间换空间,从而获得长期溢价。

信利国际(00732)是2021年以来的大牛股,目前已经翻了3倍,但中间波动较大,最大回撤达到30%,能坚守下来的投资者才能成为赢家。实际上,股价驱动要素有很多,包括政策、信息、业绩以及概念等,但长期驱动最主要是靠业绩,OLED概念使得信利国际波动率提升,就长期而言,公司基本面变化是估值翻倍的核心。

然而,智通财经APP了解到,信利国际业绩表现并不出众,2021年全年营业净额约为225.86亿港元,同比增长1.9%,过去三年收入摇摆,不过利润方面变化比较大,2021年首三季净利润翻倍。如果仅从历史业绩判断,业绩驱动或站不住脚,那么投资者为何看好信利国际,该公司的价值在哪?

扭转业绩的“产品钥匙”

信利国际是一家老牌上市公司,在港交所已有30年历史,主要生产及销售液晶体显示器产品及电子消费产品,近几年智能手机行业不景气,该公司收入受到了一定的波动。但管理层积极谋划业务结构调整,产品逐步向车载、工业及医疗等领域转型,客户及收入结构都发生了较大的改变。

2018年以来,该公司智能手机客户收入持续下滑,而非智能手机客户收入保持着双位数的增速,2021年上半年达到了31%,其中车载、工业、医疗及物联网领域增速较快,而收入结构上的明显变化代表着公司的逐步转型,这也吸引了价值投资者的关注。

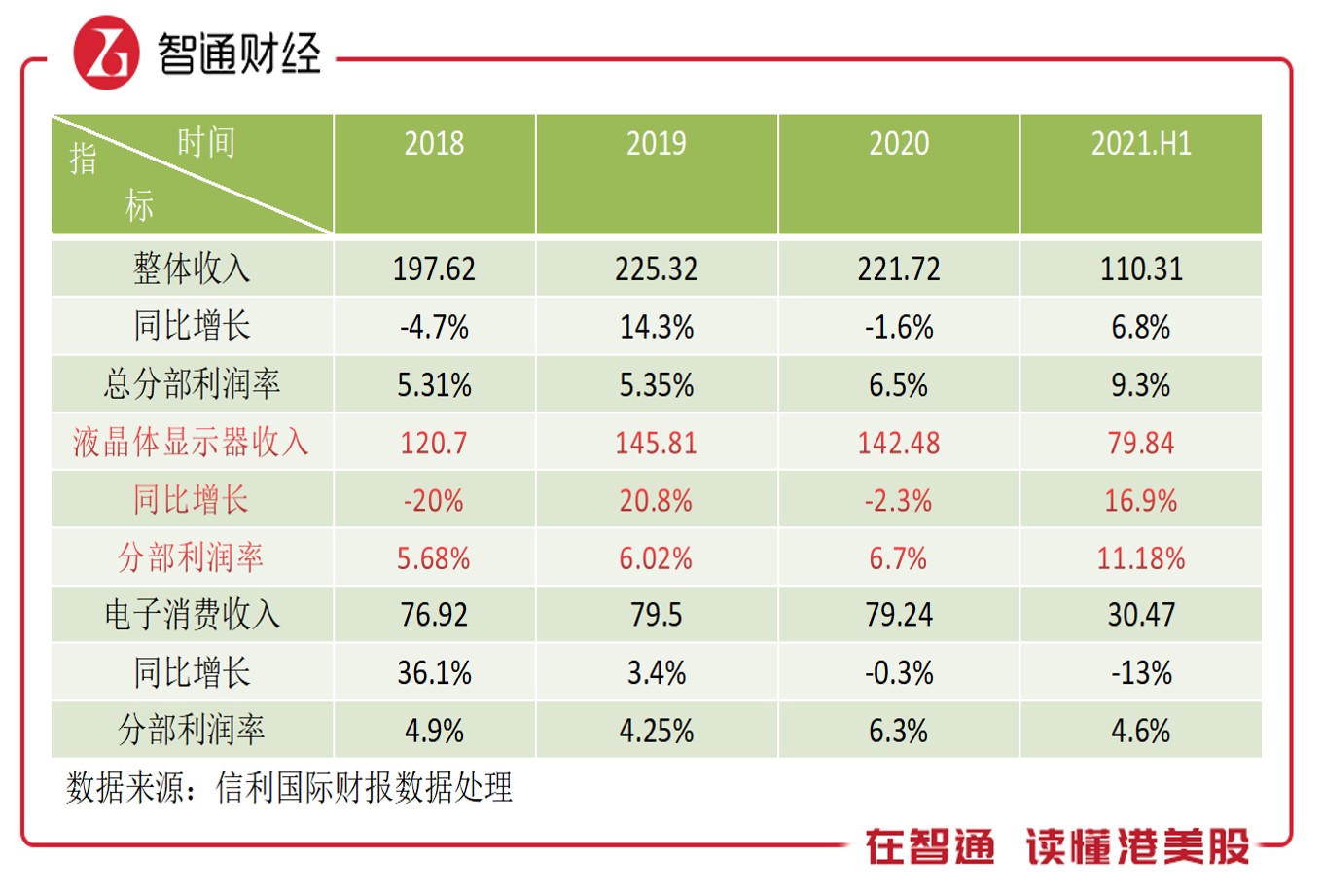

该公司的液晶体显示器产品,主要为TFT-LCD类别、OLED类别及触控屏产品,而电子消费产品,主要包括微型相机模组、指纹识别模组、个人保健产品及电子设备,液晶体显示器占收入大头,收入份额超过70%。2021年上半年液晶体显示器收入增长16.9%,贡献收入增量180%,车载TFT-LCD产品贡献最大,产能开始释放。

信利国际TFT-LCD生产厂房主要分布在汕尾及仁寿,汕尾第五代TFT-LCD厂房已于2020年第一季度量产,仁寿第五代TFT-LCD厂房2020年底全面试运行,2021年开始量产。根据相关券商研报,公司管理层表示汕尾和仁寿的生产线将在22年第三季度全面投产,总产能为每月16万件。

车载显示器产品利润率较其他产品高,毛利率约为15%-30%,智能手机相关产品的8-9%,由于TFT-LCD产品贡献,2021年上半年液晶显示器分部利润率为11.18%,较2020年度提升4.48个百分点,且逐年稳步上升,使得整体分部利润率也提升至9.3%。

值得一提的是,除了TFT-LCD产能扩张,该公司也在试图扩张AMOLED产能,OLED成本相比于TFT-LCD要高,目前主流显示领域主要以TFT-LCD为主,不过OLED具有更好的性能,随着技术提升成本下降,将从高端显示市场下移至中低端市场。该公司信利惠州专攻AMOLED穿戴式产品,在2017年,该公司在仁寿拟成立AMOLED合资公司,计划总投资额达279亿元,目前该项目在推进中。

市场所谓的“预期”其实是投资未来,信利国际在产品结构上的历年变化,特别是2021年开始TFT-LCD产能持续释放,为其成长及盈利带来了非常良好的预期。2022年预计其车载显示产品继续高增长,收入份额提升,利润率有望进一步提升,而AMOLED扩张计划也有望得到落实。

改善盈利才是王道

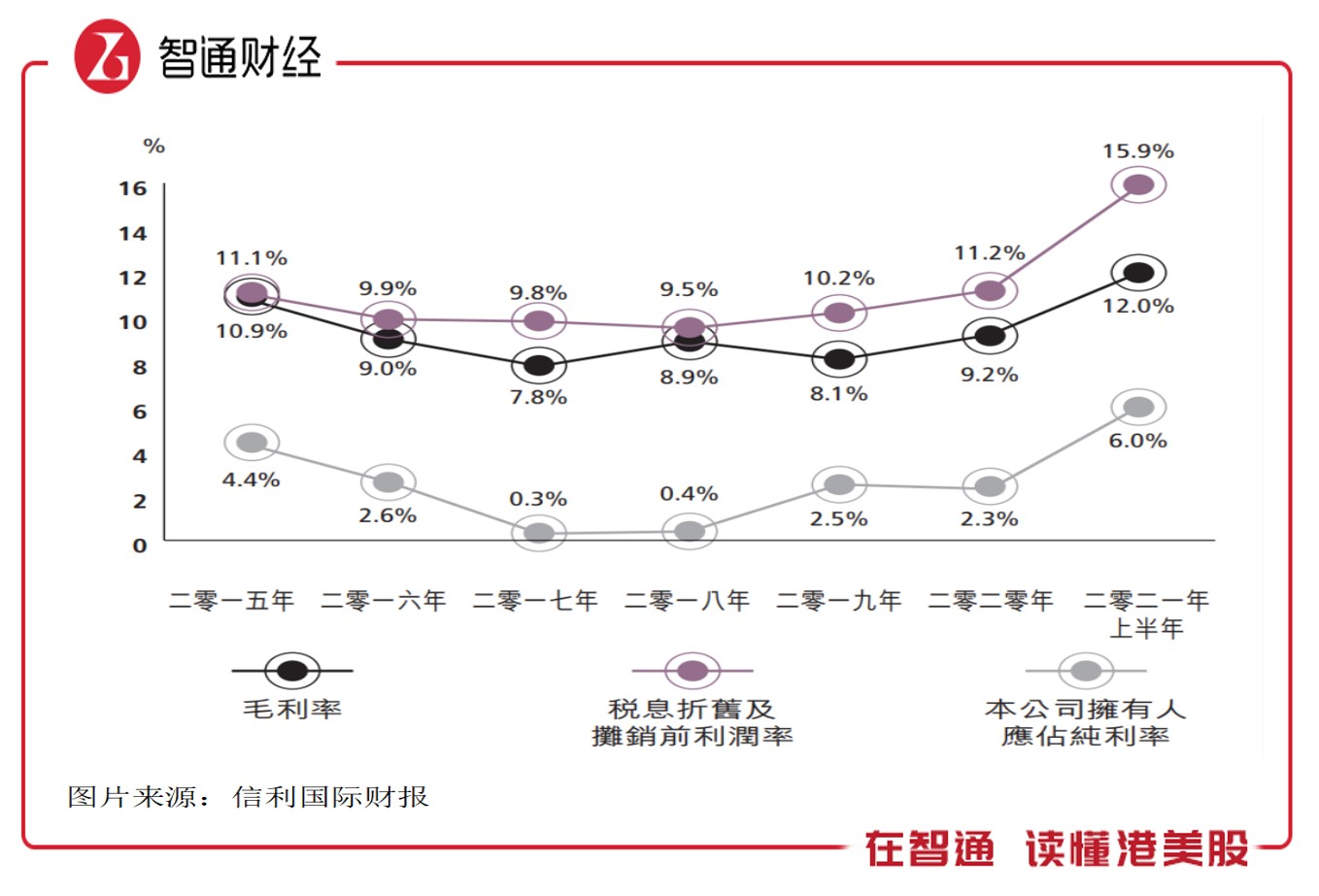

不可否认,信利国际近几年收入并不好看,但上文已详细谈到该公司业务及产品结构上的变化,从历史上看,正逐年改变公司的盈利水平。2017年开始,公司的毛利率、EBITDA及股东净利率水平基本都触底回升,2021年上半年三项指标分别为12%、15.9%及6%,分别较2017年度提升4.2、6.1及5.7个百分点,首三季保持稳定。

毛利率的提升主要为产品及业务结构上的调整,EBITDA不考虑折旧和摊销,更能反映公司盈利水平的改善。该公司三费保持稳定,2021年首三季,行政及销售费用率为3.85%,财务费用率为1.58%,期间费用率5.43%,相比于往年变化不大。但值得注意的是,公司应占联营公司的利润于2029年开始亏损大幅度缩窄,2020年转正,2021年首三季带来近5000万港元的利润。

截止2021年6月,信利国际持有联营公司权益为13.1亿港元,主要为信利惠州和信利仁寿,信利惠州将业务专攻AMOLED穿戴式产品,上半年期间录得8000万港元的利润,同比增长了281%。2021年上半年,该公司ROA为2.6%,杠杆倍数为2.29倍(负债率56.3%),年化ROE为11.8%。

该公司权益杠杆在可控范围,不过2021年上半年依然削减了很多有息负债,其中短长期有息债较2020年末分别少了9.6亿港元及1.37亿港元,截止2021年6月,其账上现金15.6亿元,60天内账龄的应收有22.17亿元,手头资金还是非常充裕的。近几年该公司新增厂房设备不大,已有的产线也投入量产,账上现金可充分用于扩张需求。

“低估”配置价值较高

从布局来看,信利国际产品更多聚焦在车载市场上。车载显示技术从早期的断码屏、点阵屏,到现在的大尺寸、高画质、多屏、多点触控趋势,TFT-LCD已占据主流。车载显示屏市场保持双位数增长,根据第三方调研数据,2020年全球汽车显示屏出货量1.27亿片,预计到2025年达到2.07亿片,复合增长率13%。

2021年以来,汽车智能化政策频繁出台,成为新能源化后的另一条投资成长主线,而智能化也推动车载显示技术的发展,按照每辆车搭载4- 5块TFT-LCD,单就国内而言,年销2000万多辆车就有上亿片的市场规模,空间非常庞大。当然,市场认为OLED将会取代TFT-LCD,目前来看,成本端制约了OLED主流的中低端车型的布局。

实际上,除了车载显示产品,信利国际的工业及医疗显示产品收入都增长迅猛,智慧显示已经成为各个行业数字化转型的必备需求。而在智能手机显示领域,行业向好下该公司手机相关产品有改善空间,数据显示,2021年全球智能手机出货量大约为13.2亿部,年增长为6.1%,而国内3.51亿部,同比增长13.9%。

综上,信利国际股价一年翻几倍的核心逻辑在于基本面发生了改变,成长及盈利能力均出现良好的预期,叠加行业成长性,支撑其股价长期走牛。就目前而言,该公司股价仍被低估,PB仅1.17倍,PE(TTM)为11.7倍,P/EBITDA(滚动)仅为3.38倍,远低于行业水平,具有非常高的配置价值。

扫码下载智通APP

扫码下载智通APP