国泰君安:美债收益率能挑战2.5%吗?

摘要

本周聚焦:类滞涨环境下,美国货币财政如何应对。

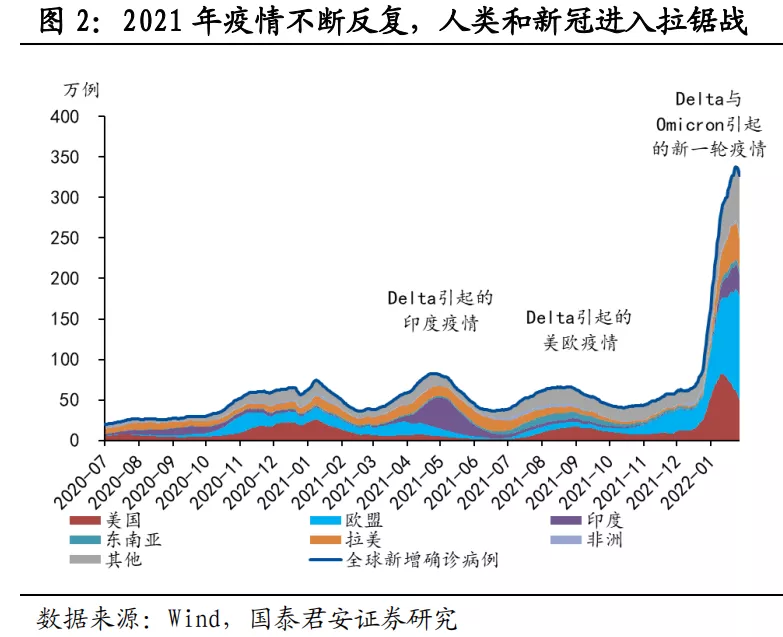

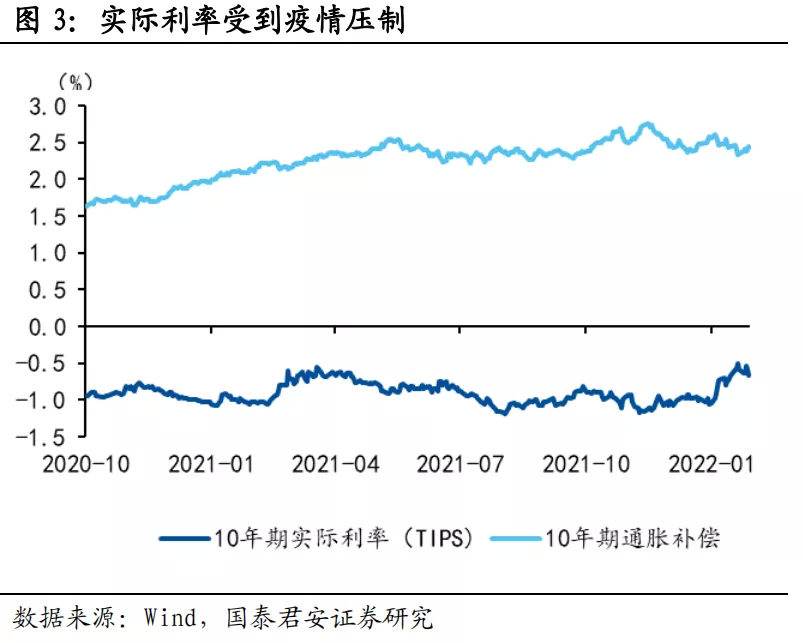

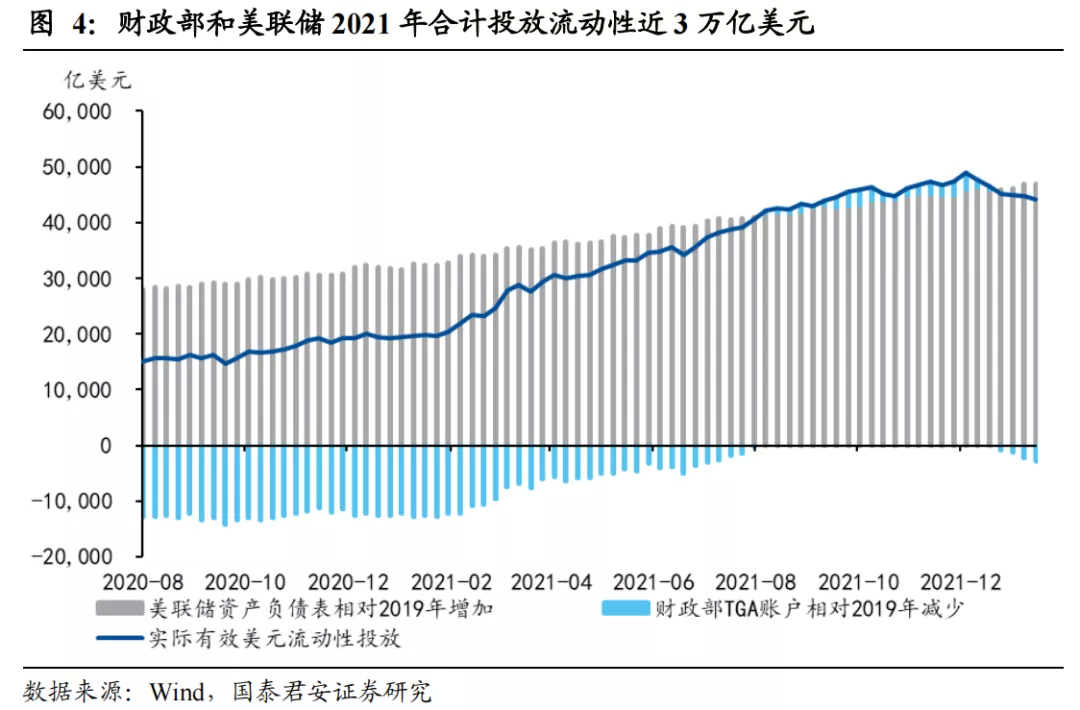

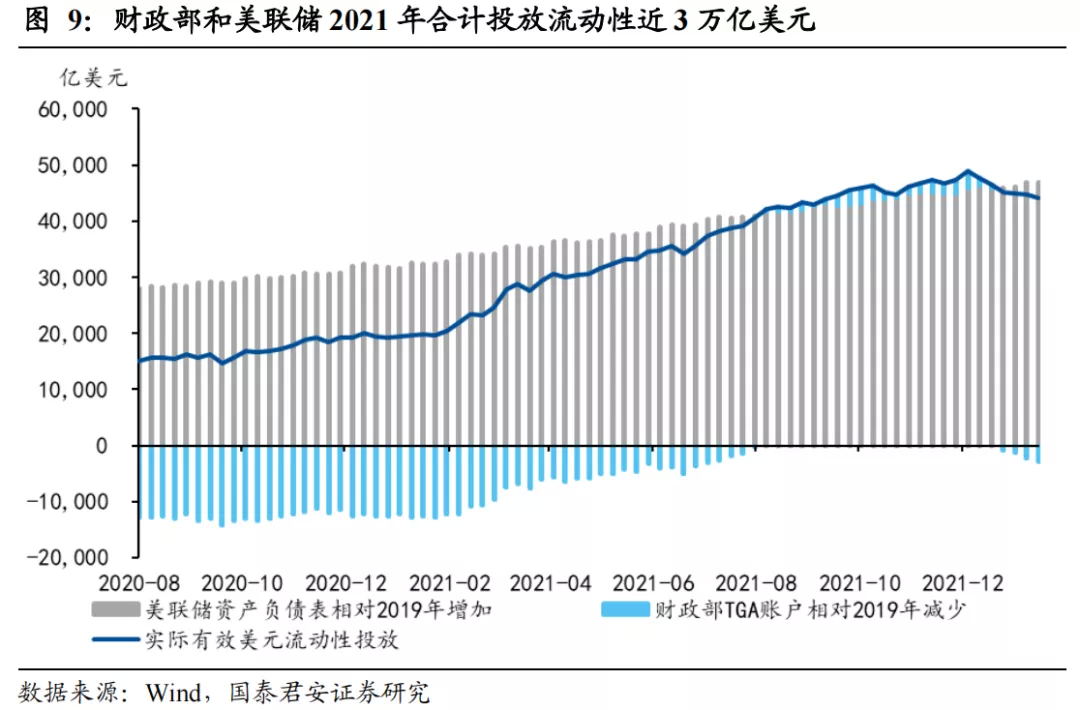

1、2021年年初,美债收益率一度快速冲高,但二季度开始走弱。主要原因:1)疫情反复,经济复苏遇阻,实际利率受压制;2)财政部和美联储联手放水,美元流动性泛滥;3)欧央行加快资产购买速度,欧美货币政策预期差放大导致海外流动性涌入。

2、进入2022年后,以上三大因素已明显变化,美债收益率上行几乎没有掣肘。1)新冠疫情逐渐“流感化”,很难对经济增长形成进一步拖累;2)债务上限成功提高,美国财政部重新开始加大发债规模,由放水转为抽水;3)欧央行同样面临较大的通胀压力,欧美货币政策走向收敛。

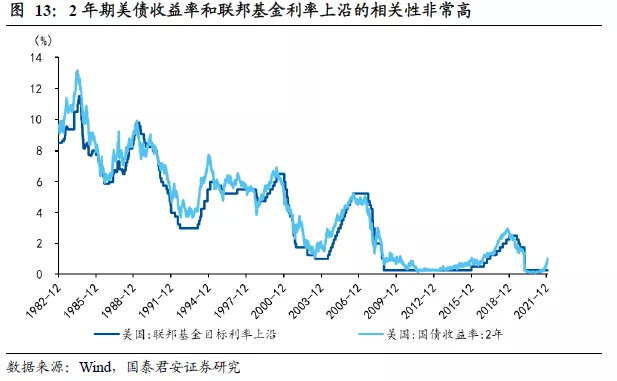

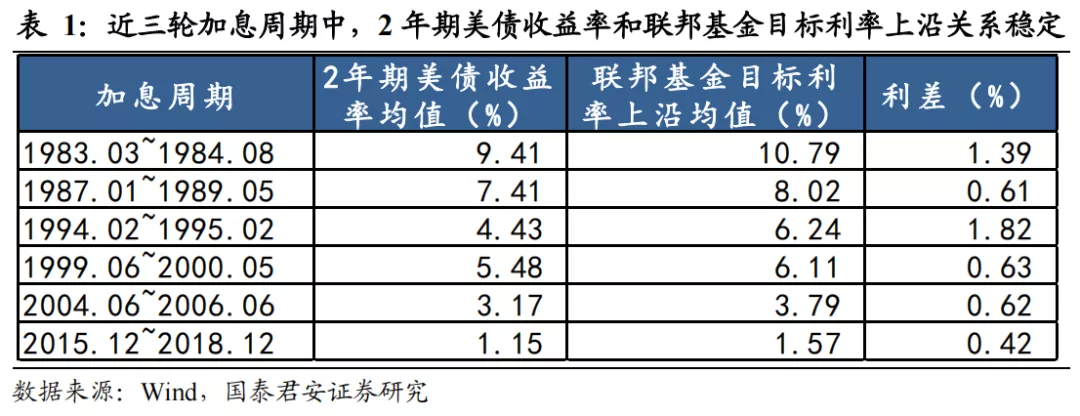

3、2022年,10年期美债收益率大概率逐步走高。三次加息情形下,预计四季度中枢水平在1.9%左右,高点在2.2%附近。近三轮加息周期中,2年期美债-基准利率上沿的利差均值为0.5%,标准差约为0.3%。三次加息情形下,2年期美债收益率约为1.5%,并大概率在1.2~1.8%之间波动。美国经济还在复苏过程中,期限利差将持续下行,考虑到缩表的对冲作用,四季度限利差将收窄至0.4%左右。因此推断美债收益率中枢水平为1.9%,波动区间主要是在1.6~2.2%。

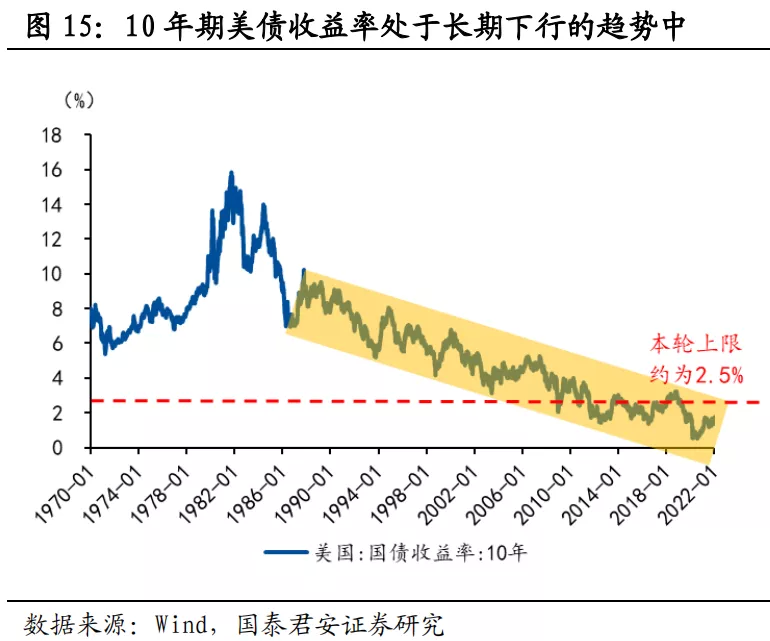

4、从长期趋势来看,考虑美国经济基本面,2.5%的重要关口或难以突破。疫情后美国经济动能未发生质变,长端利率超过30年的下行趋势仍将维持,10年期美债收益率年内有效突破2.5%的概率较低。

国内经济:原油和黑色系商品价格上涨,地产成交有回暖迹象。

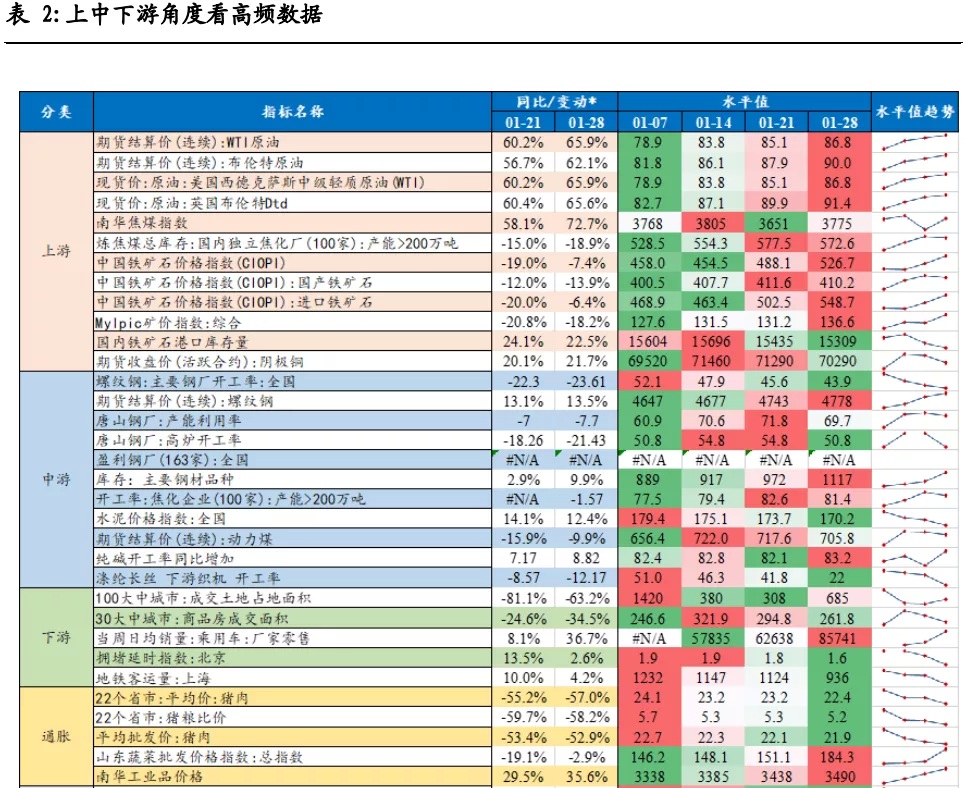

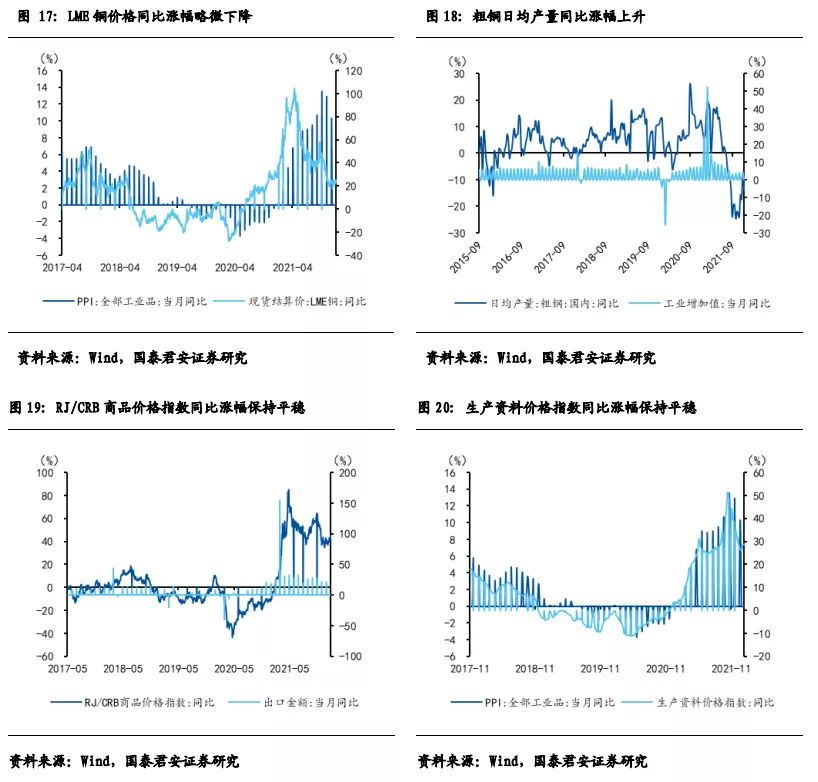

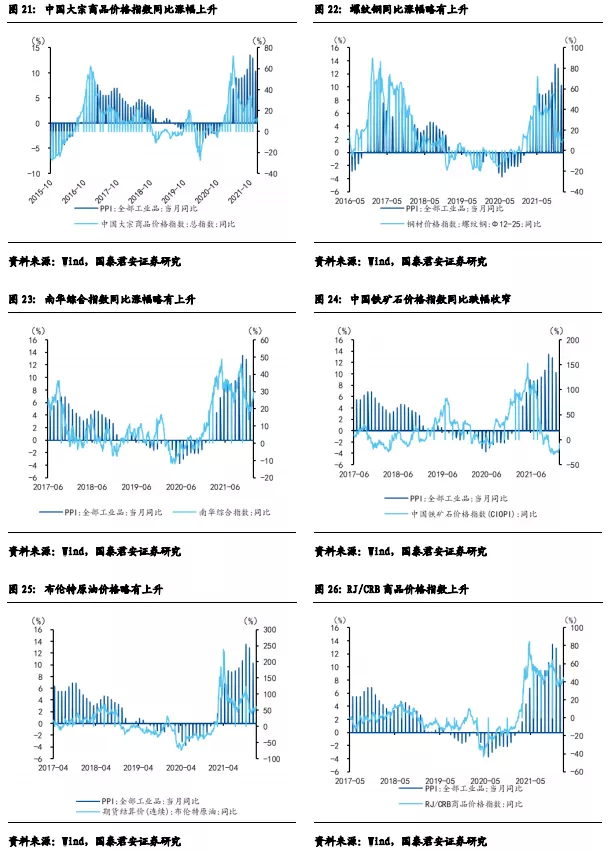

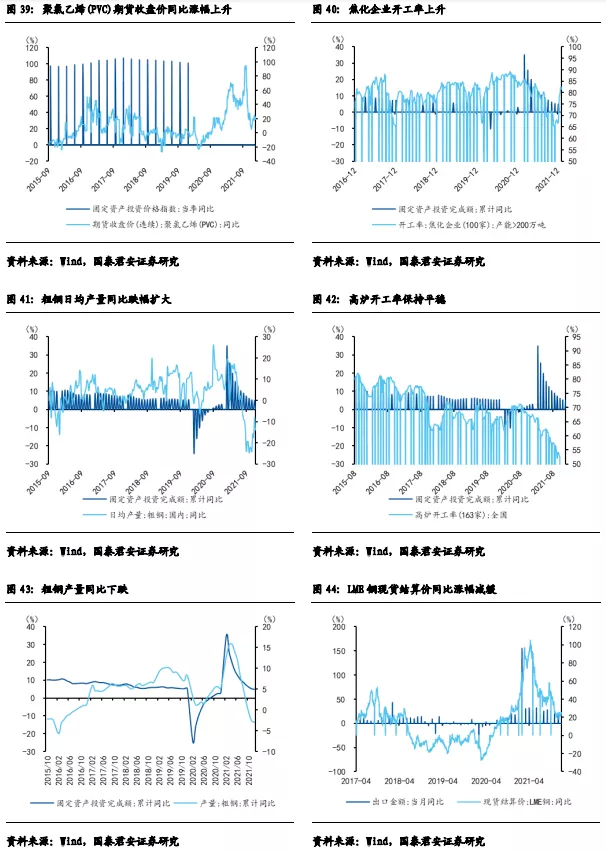

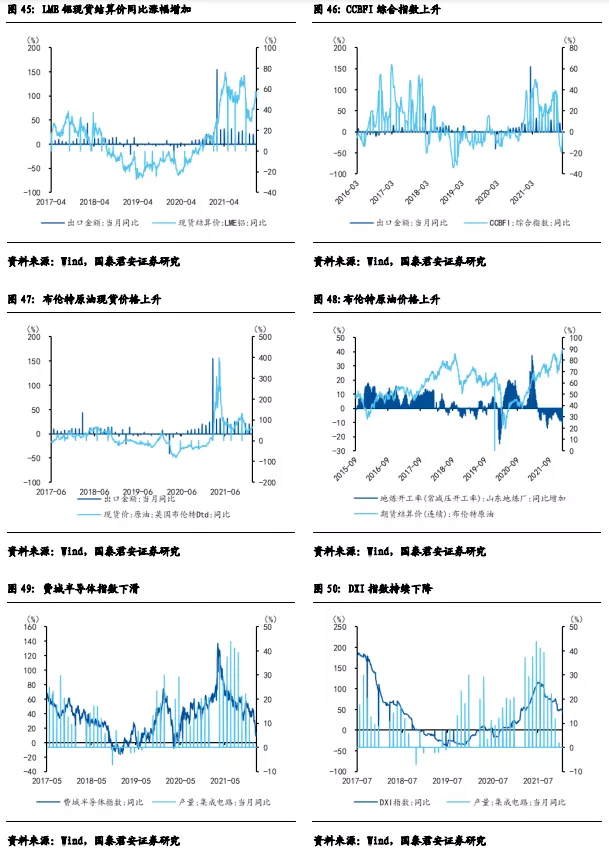

1、上游:原油、煤炭和铁矿石价格继续上涨,阴极铜价格持续下降。煤炭库存和铁矿石港口库存量下降。

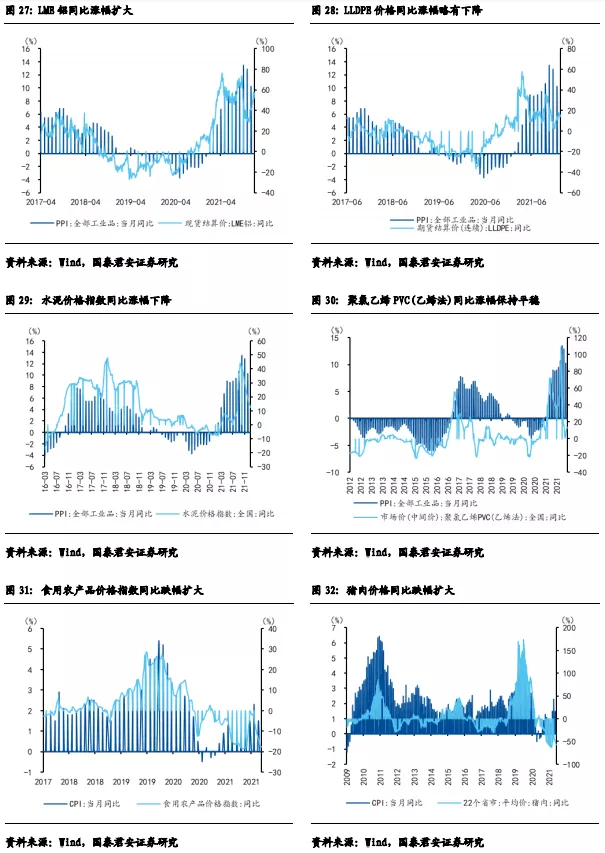

2、中游:钢铁价格企稳,水泥价格持续下跌。螺纹钢厂开工率继续下跌,纯碱开工率小幅增加,织机开工率较上周显著下降。

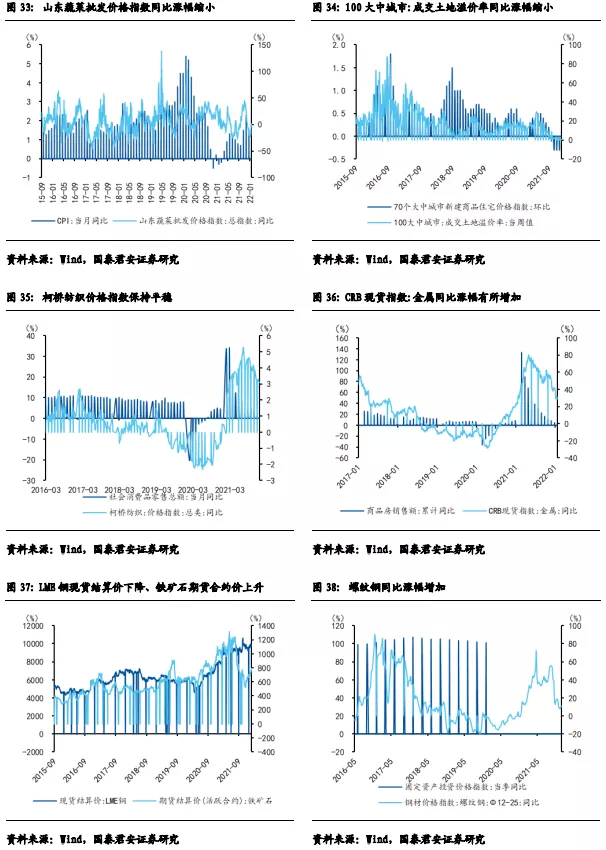

3、下游:土地成交回暖,商品房成交下降,汽车销售向好。

4、通胀:猪肉价格继续下跌,蔬菜价格有所回升。南华工业品价格指数近一月来持续小幅上升。

5、金融:国债利率小幅走低,期限利差持续小幅上升,汇率有所回升。

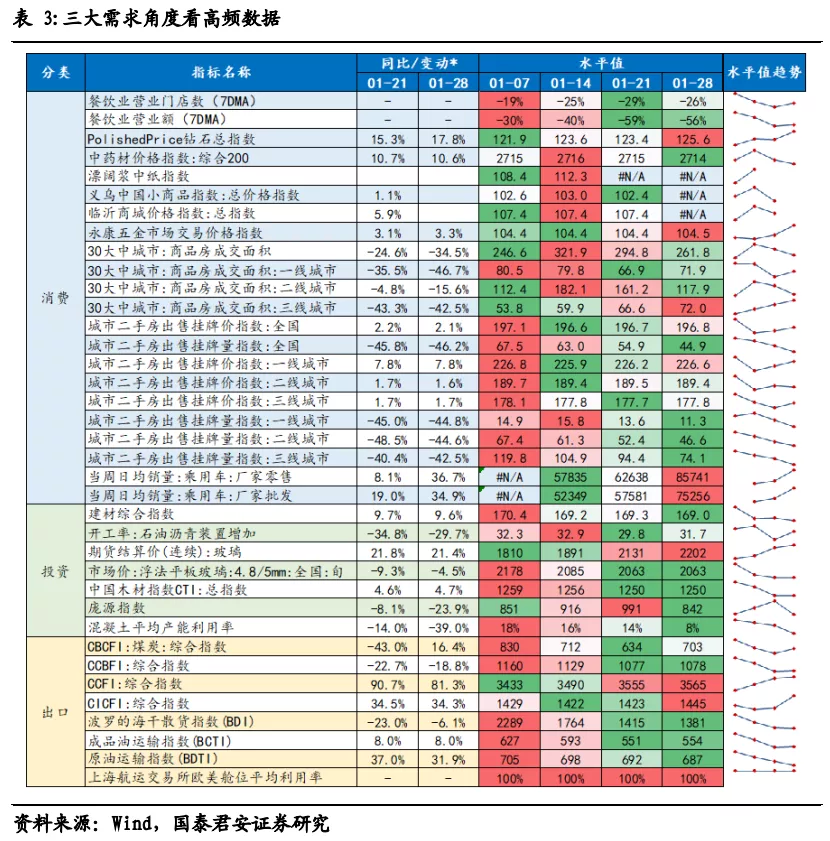

6、三大需求:餐饮业有所回升,商品房销售整体下行,乘用车销售火热,基建投资相关领域整体价格下降,外需稳中有降。

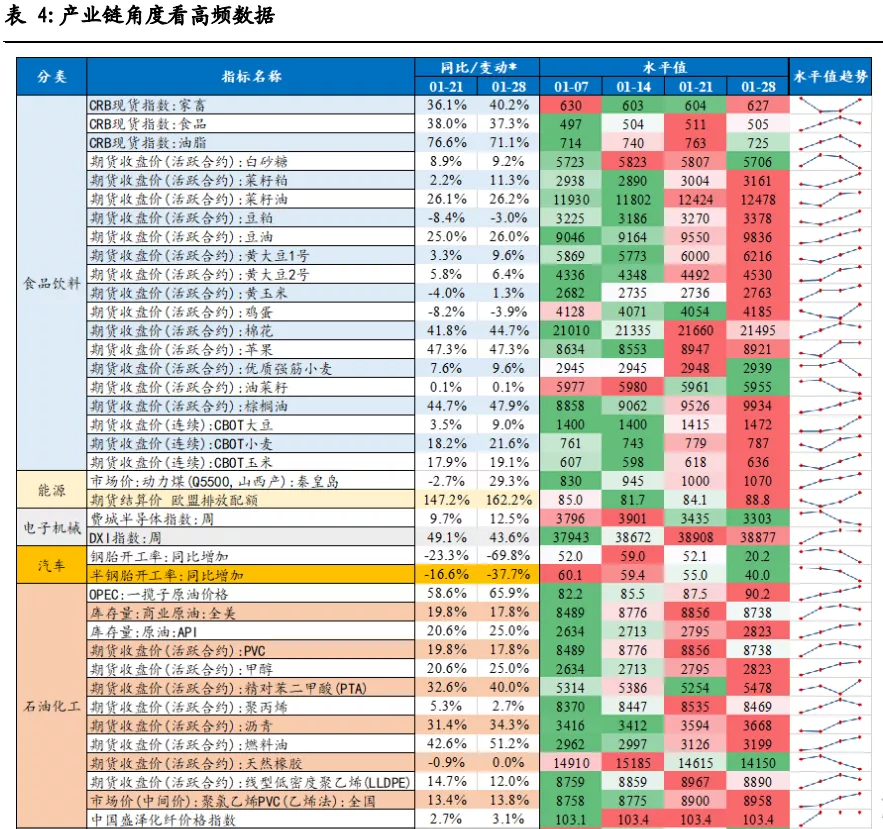

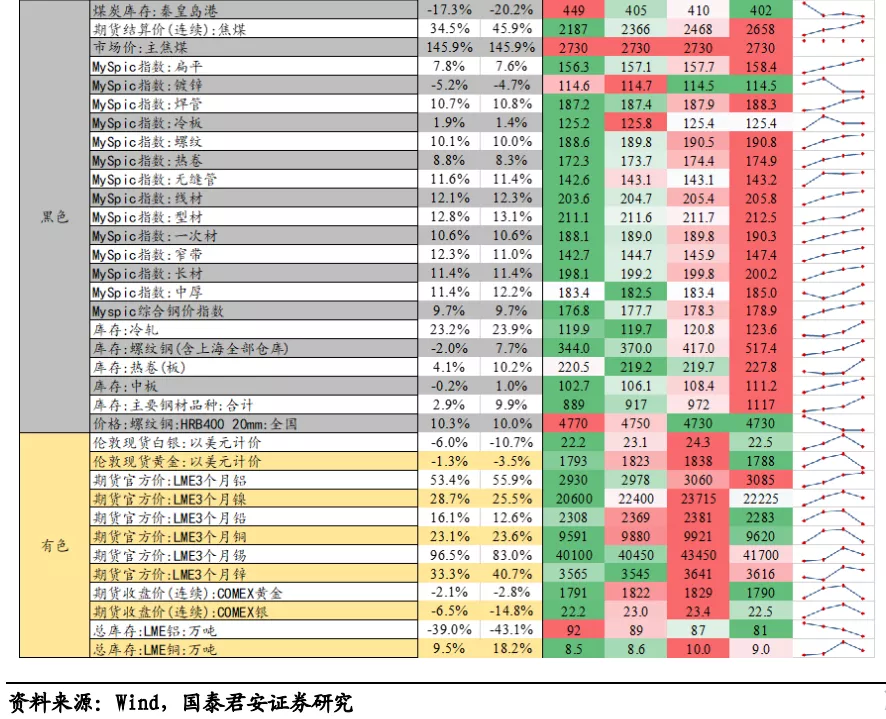

7、产业链:农产品,黑色、石化产品价格明显上升,有色产品价格多数下跌。电子产业景气度有所回落,汽车产业链景气度下降。

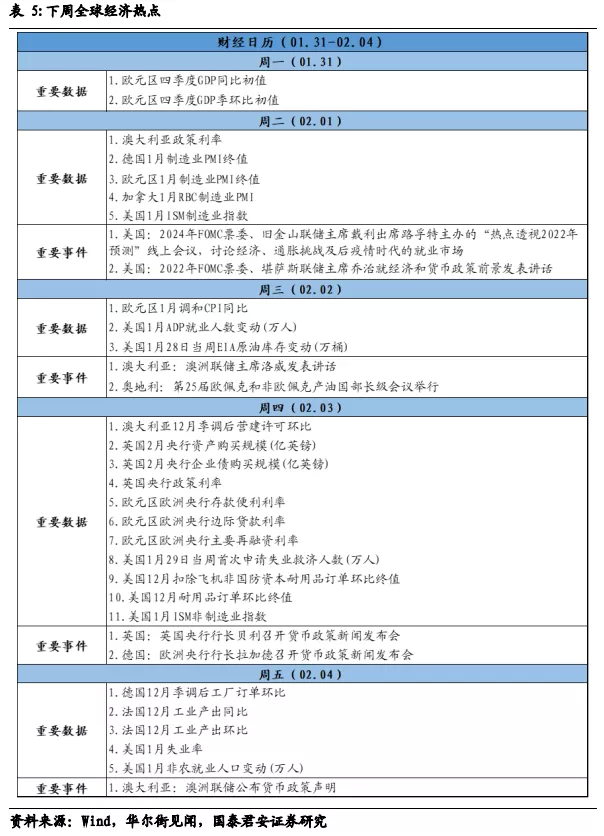

下周关注:美国公布1月ISM制造业指数、失业率、原油库存等数据;欧元区将公布四季度GDP数据、1月制造业PMI、调和CPI、欧洲央行存款便利利率等数据。事件方面,下周召开第25届欧佩克与非欧佩克产油国部长级会议;欧央行召开货币政策新闻发布会。

目录

正文

1. 美债收益率2021年复盘和2022年展望

1.1 2021年复盘:年初上冲,为何后继乏力

2021年年初,美债收益率快速走高,不到三个月的时间上涨80个BP,一度突破1.7%。部分市场观点认为年内高点有望冲击2%。但随后美债收益率的上行遇到较大的阻力。二季度开始一度大幅下探,8月时更是向下突破了1.2%的点位。虽然随着联储转鹰,美债收益率在四季度走出反弹,但很快受到疫情的压制,最终在年底时收于1.5%左右。我们认为美债收益率的走弱主要是以下三方面的原因。

第一,疫情反复,经济复苏遇阻,实际利率受到明显压制。一般来说,可以把名义利率拆分为实际利率和盈亏平衡通胀两部分,盈亏平衡通胀全年维持在2%以上的水平,低于预期的主要是实际利率。实际利率主要由经济增长决定,如果经济向好,实际利率大多表现为上行。把时间拨回到2021年3月,随着发达国家疫苗接种不断提高,疫情得到普遍控制,经济一片欣欣向荣,谁也不会想到人类和新冠的较量堪堪进入中盘:拉锯战。疫情的反复打断了经济复苏的进程,并导致实际利率持续为负值。

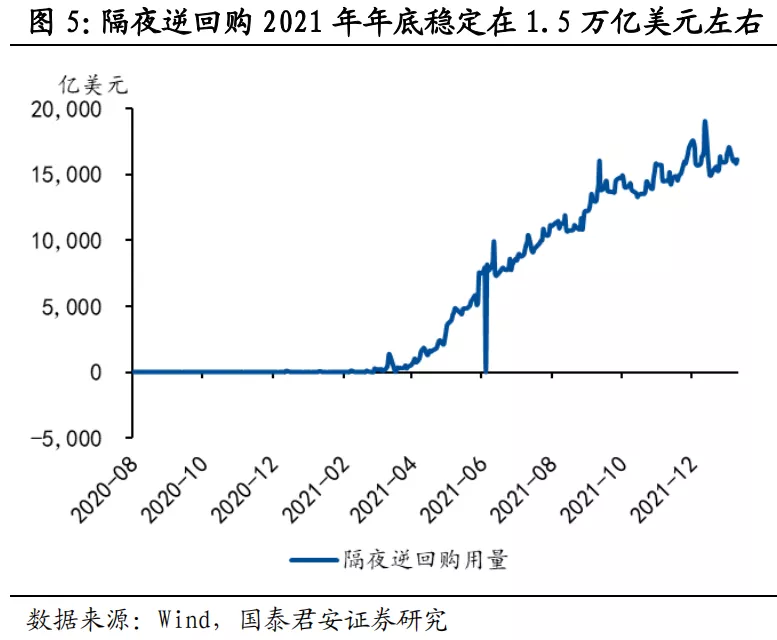

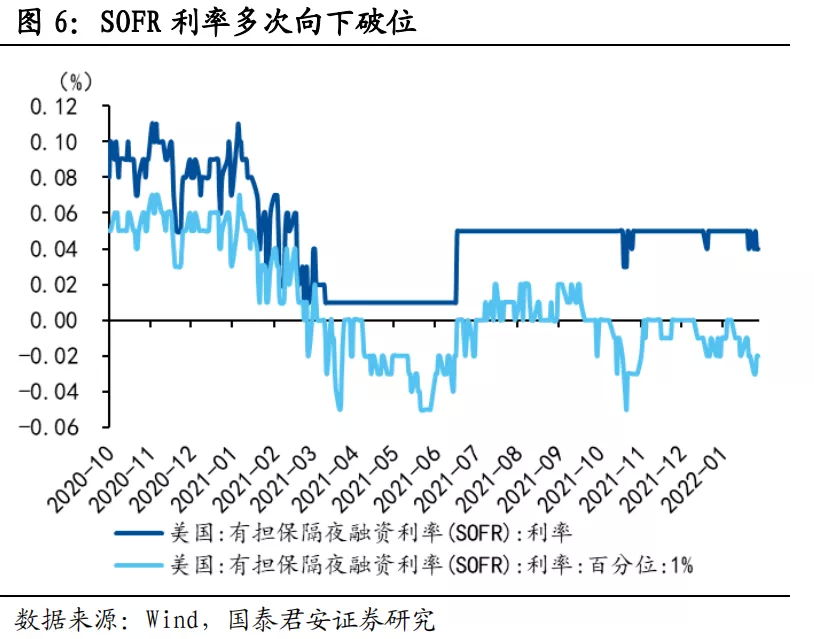

第二,财政部和美联储联手放水,美国国内市场流动性泛滥。一方面,美联储以1200亿美元每月的速度持续购债,直到11月taper开始;另一方面,财政部加速消耗TGA账户内现金存款,1.6万亿美元存款一度只剩580亿美元。两者合计向市场投放了流动性近3万亿美元,导致美元流动性泛滥。这些过量的流动性一部分被隔夜逆回购回收,隔夜逆回购用量从无到有,年底时在1.5万亿美元左右。资金利率也被明显压低,SOFR利率一度被压至0.01%的水平,即使在6月联储上调利率地板后(IOER和ON RRP),SOFR利率也多次出现向下破位的情况。

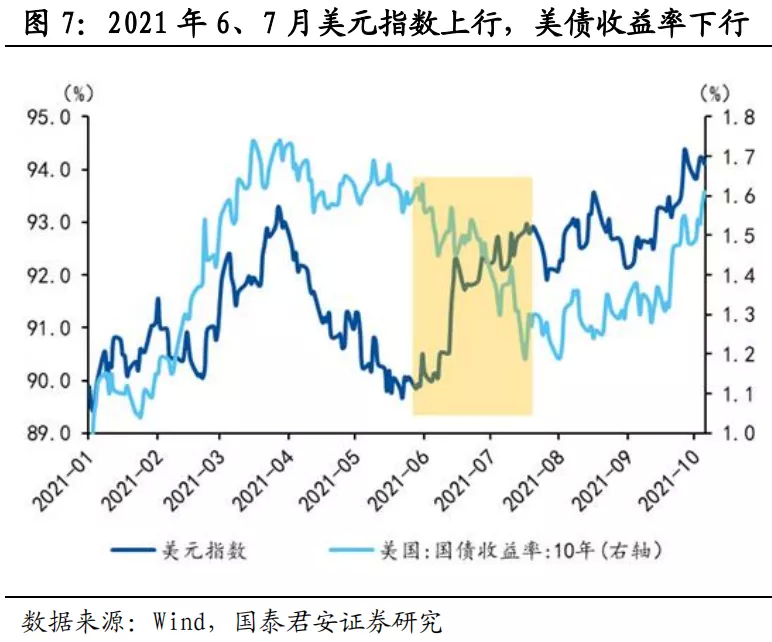

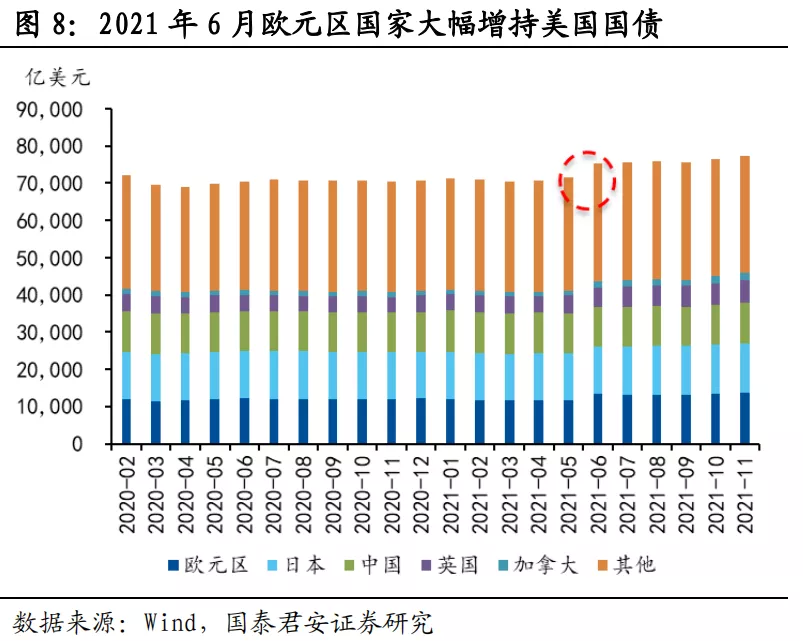

第三,欧央行加快资产购买速度并进一步鸽派,欧美货币政策预期差放大导致海外流动性涌入。欧央行6月决定加快三季度PEPP购买速度,而美联储在6月FOMC会议上首次转鹰,两大央行货币政策预期差扩大。资金从欧洲流向美国,一方面推高了美元,另一方面也使得美国国内流动性更为充裕,压低美债收益率。从美国国债持有数据中也可以看到,6月外国投资者持有美国国债金额大幅上升3600亿美元,其中欧元区增持1620亿美元,贡献了45%的增量。

1.2 2022年展望:掣肘消匿,联储说了算

在2021年掣肘美债收益率上行的三大因素有的已经明显好转,有的更是已经反过来成为推升美债收益率的潜在动能。

(1)疫情方面,虽然奥密克戎毒株主导的第四波疫情还没平息,新冠疫情已经很难对经济增长形成进一步拖累。短期来看,美国新增确诊的峰值出现在1月中旬,近期已经较快下降,并且新增死亡人数增加有限。长期来看,虽然奥密克戎之后还可能会有新的变种,但毒性大概率将越来越弱,并且人群中的免疫屏障还在继续强化。

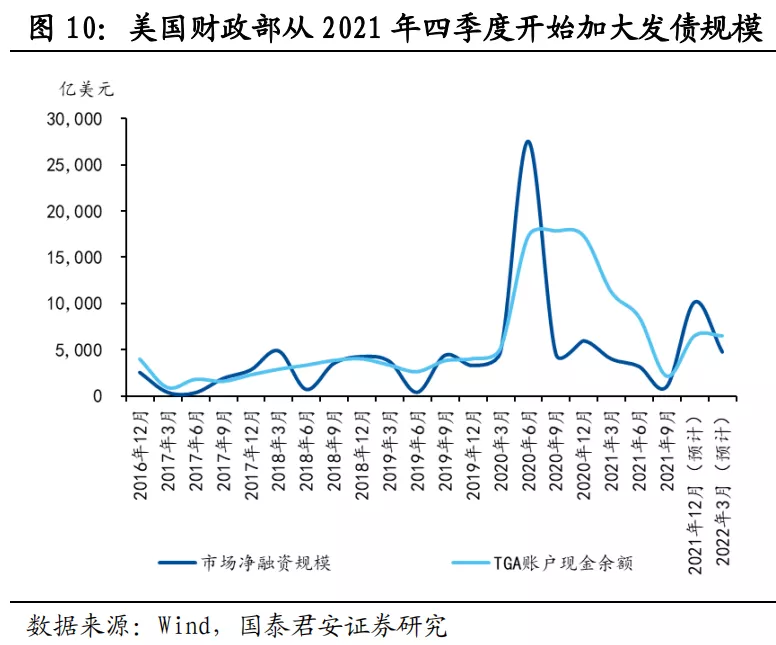

(2)财政部方面,随着债务上限成功提高,美国财政部重新开始加大发债规模,TGA账户余额也开始上升。2021年12月,美国国会决定将债务上限提高2.5万亿美元,预计可以维持美国政府支出至少至2022年年底。财政部发债明显增加,11月财政部发布的融资计划显示,预计在201年四季度和2022年一季度分别净融资10150亿美元和4760亿美元,并计划将TGA账户余额提升至6500亿美元。目前来看,TGA账户余额也已经明显上升,截至1月26日,已经升至6400亿美元。

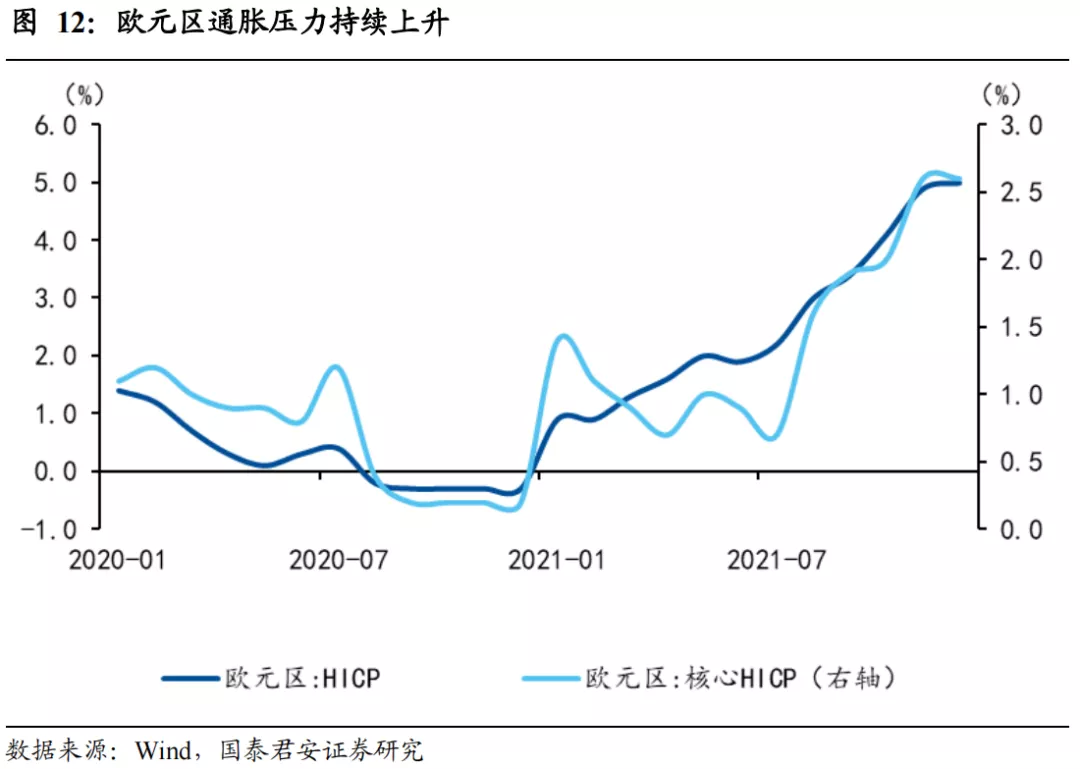

(3)海外方面,通胀的持续升高正在增加欧央行在2023年甚至2022年年底的加息可能,欧美货币政策走向收敛。英国央行于2021年12月宣布加息,成为第一个加息的主要国家央行。目前来看虽然欧央行年内加息的概率较低,但是欧洲通胀水平仍在走高,核心HICP已达到2.6%,受能源紧张影响,HICP更是触及5%的历史高位,欧央行更早加息的概率正在上升。

加息周期中,联储对短端利率有绝对的话语权,三次加息情形下,预计四季度2年期美债收益率中枢水平升至1.5%左右,高点在1.8%附近。1月美联储议息会议几乎确认了加息将在3月结束taper后开启,而缩表大概率在三季度启动。复盘历史上六轮加息周期,我们发现2年期国债利率基本跟随基准利率变动,特别是最近的三轮周期中。统计后发现,近三轮加息周期中,2年期美债-基准利率上沿的利差均值为0.5%,标准差约为0.3%。假设联储在年内加息三次,那么预计年底时基准利率上限为1.00%,则2年期美债收益率约为1.5%,并大概率在1.2~1.8%之间波动。

美国经济正从复苏前期向中后期过渡,期限利差已进入下行通道中,虽然下半年缩表可能会发挥一定的对冲作用,但收敛趋势难逆转,预计期限利差将继续收窄。历史上看,10-2年期美债期限利差和失业率明显正相关。具体来说,在衰退前期期限利差的扩大主要以短端利率下降为主,而衰退后期和复苏前期,长端利率的上行成为利差扩大主要动能,而这段时间内失业率都表现为上行。在复苏中后期,失业率开始下行,联储开始收紧货币政策,短端利率跟随上行,且幅度超过长端,期限利差体现为收窄。我们认为,美国当前正处于复苏前期向中后期过渡的阶段,期限利差仍将继续收窄。不过考虑到下半年联储将开启缩表,长端美债的需求将弱于供给,将对冲一部分加息导致的期限利差收敛。截至1月28日,10-2年期美债期限利差已收窄至0.63%,我们认为年底时将向0.4%左右的水平靠拢。

结合对短端利率和期限利差的判断,我们认为10年期美债收益率将逐步走高。三次加息情形下,四季度中枢水平在1.9%左右,高点大概在2.2%附近。如果加息四次,中枢水平将升值2.15%,高点相应在2.45%附近。

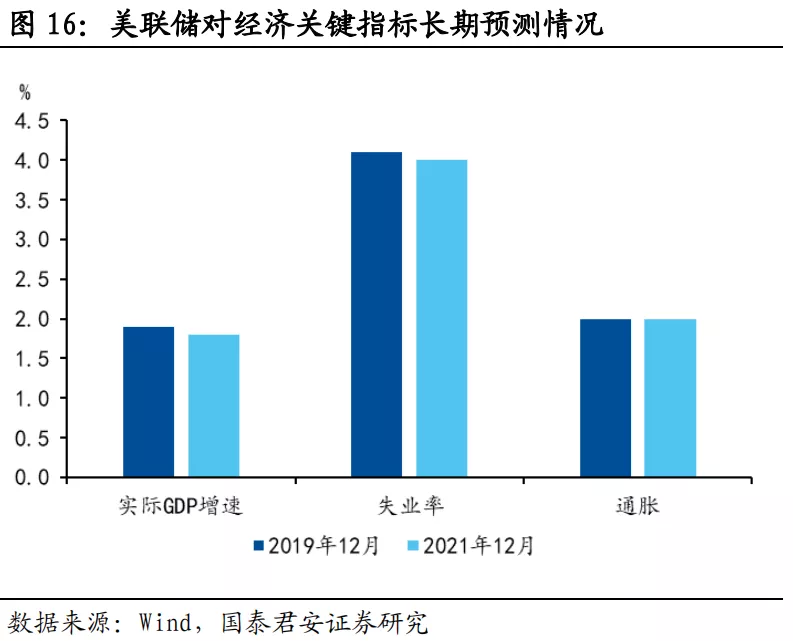

从长期趋势来看,2.5%是10年期美债收益率的一个重要关口,年内有效突破的概率较低。10年期美债收益率从1986年以来呈持续下行趋势,且下行通道非常稳固。根据美联储官员预测,疫情前后美国经济的长期趋势并未发生改变,经济增长、失业、通胀指标都基本一致,因此我们可以认为长端利率下行的趋势也将继续维持。从图中可以看到,本轮10年期美债收益率上行的幅度或很难突破2.5%。

2. 国内经济:工业品价格提升,地产成交有回暖迹象

从上中下游角度来看,原油、煤炭和铁矿石价格继续提升,阴极铜价格持续下降;中游钢铁价格企稳,水泥价格持续下跌;下游土地成交回暖,汽车销售向好。猪肉价格继续下跌,蔬菜价格有所回升;期限利差和汇率整体稳定。

上游:原油、煤炭和铁矿石价格延续涨势,阴极铜价格持续下降。煤炭库存出现下降,价格有所回升;原油价格持续上升,阴极铜价格持续下跌。铁矿石价格上涨,港口库存量持续下降。

中游:钢铁价格企稳,水泥价格持续下跌。钢铁价格小幅上升,螺纹钢厂开工率继续下跌,唐山钢厂产能利用率和高炉开工率回落。水泥价格持续下跌,纯碱开工率小幅增加,织机开工率较上周显著下降。

下游:土地成交回暖,商品房成交持续下降,汽车销售向好。100大中城市成交土地占地面积同比下降63.2%,但绝对值较上周显著上升。受年关临近影响30大中城市商品房成交面积继续下降,同比降幅也有所放大。乘用车销量继续显著增加。

通胀:猪肉价格继续下跌,蔬菜价格有所回升。南华工业品价格指数近一月来持续小幅上升。

金融:国债利率小幅走低,期限利差持续小幅上升,汇率基本企稳。利率方面,货币市场利率继续呈下行趋势,期限利差持续小幅上升,企业债收益率均下降,信用利差有所扩大。汇率方面,人民币保持稳定,美元兑人民币维持在6.37附近。

从需求端角度来看,餐饮业有所回升;商品房销售整体下行;乘用车销售火热;基建投资相关领域整体价格下降;外需稳中有降。

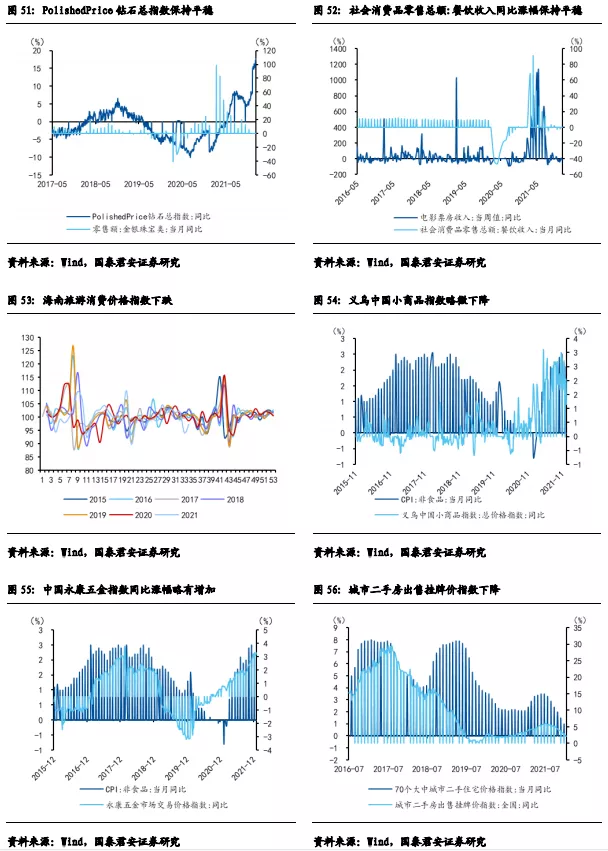

消费:餐饮业有所回升,商品房销售整体下行,乘用车销售火热。1月28日当周,餐饮消费数据下滑幅度有所回落,营业门店数及营业额降幅缩小。商品房成交总体下行,二手房出售挂牌价维持不变但挂牌量指数继续下滑。各类商品价格来看,钻石、五金价格持续上涨,中药材价格维持不变。

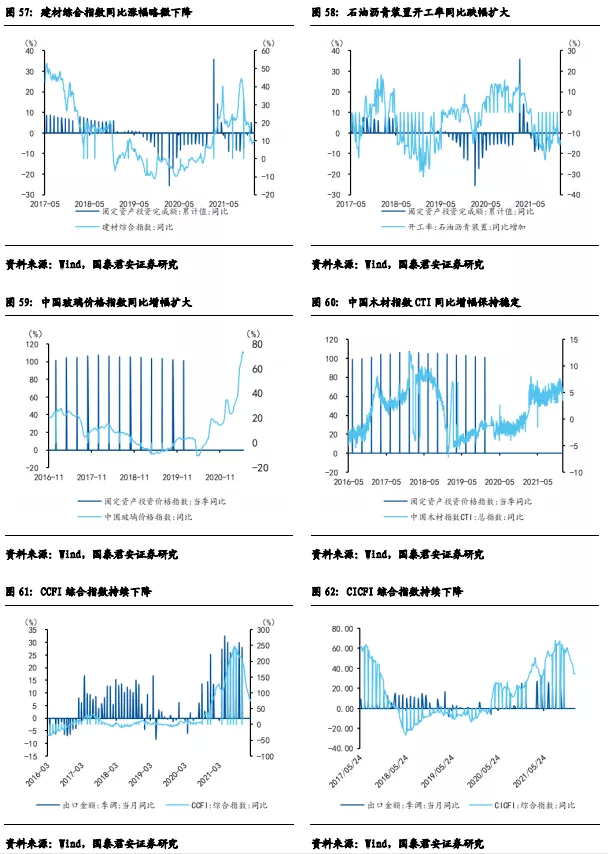

投资:建材综合指数小幅回落,庞源指数大幅下降。建材综合指数有小幅回落,庞源指数大幅下降,木材和玻璃价格持续下降。沥青开工率同比回落,混凝土产能利用率继续下跌,基建仍然较弱。

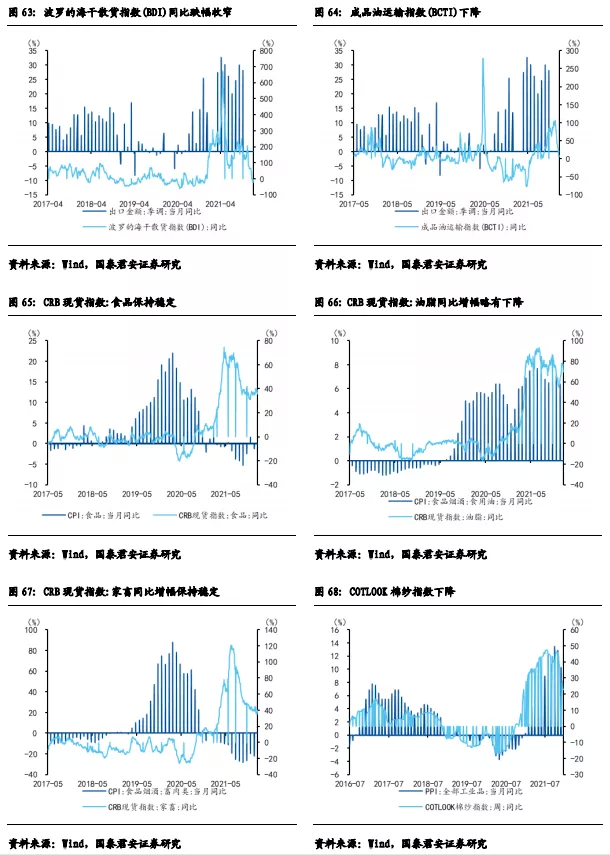

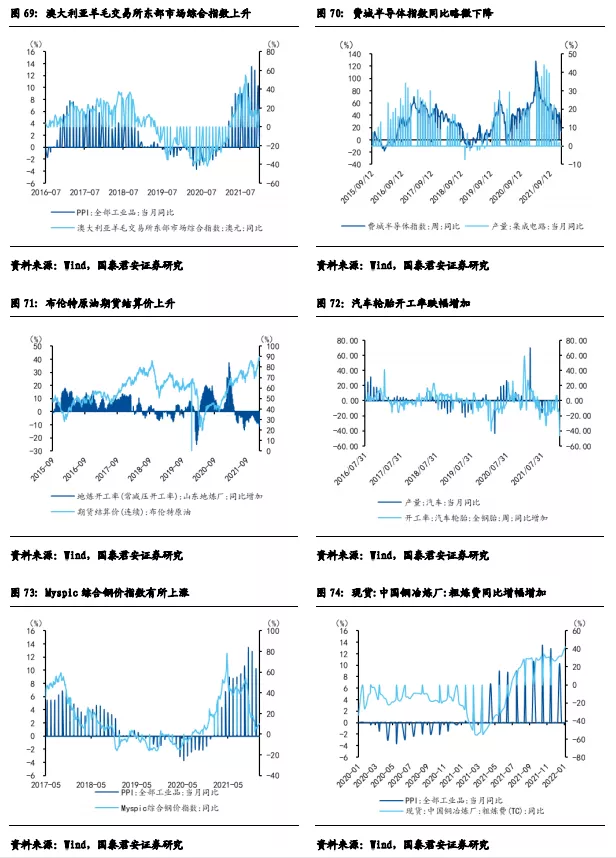

出口:外需稳中有降,原油运输指数持续下降。1月28日当周,BDI、原油运输指数均有下降,上行的有CBCFI,CCBFI、CCFI、CICFI等海运指数维持稳定。

从产业链角度来看,农产品,黑色、石化产品价格明显上升,有色产品价格多数下跌。电子产业景气度有所回落,汽车产业链景气度大幅下降。

农产品价格总体上升:除优质强筋小麦、油菜籽价格有所下跌外,其余农产品价格整体上升。

黑色、石化产品均普遍上涨,有色产品价格多数下跌:黑色系产品价格普遍有明显提升,石油化工产品价格除PVC、聚丙烯和线型低密度聚乙烯有略微下降外均有所上升,有色产品期货结算价除铝外均下跌。

电子产业景气度有所回落、汽车产业链景气度下降:汽车产业钢胎、半钢胎开工率出现显著回落,受年关临近影响,汽车产业链景气度下降。电子产业景气度较上周有所回落,费城半导体指数和DXI指数均小幅下降。

3. 下周关注

数据方面,下周关注美国1月ISM制造业指数、失业率、原油库存等数据;欧元区将公布四季度GDP数据、1月制造业PMI、调和CPI、欧洲央行存款便利利率等数据;加拿大将发布1月RBC制造业PMI;澳大利亚央行将发布政策利率等数据。事件方面,下周召开第25届欧佩克与非欧佩克产油国部长级会议;美国2024年FOMC票委、旧金山联储主席戴利出席路孚特主办的“热点透视2022年预测”线上会议等;欧元区央行召开货币政策新闻发布会;澳大利亚联储公布货币政策声明。

4. 附录

(注:若无特殊说明,深蓝色线左轴,浅蓝色线右轴)

本文编选自微信公众号“国君宏观研究”,作者:董琦、陶冶 ;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP