债市如此恐慌 欧洲央行若加息只会重蹈11年前的错误

近期欧洲央行暗示,通胀可能会持续升温,以至于今年需要加息,这引发了债券市场的恐慌。欧洲央行在行动前,应该回顾一下11年前犯下的那场错误。

2011年错误加息

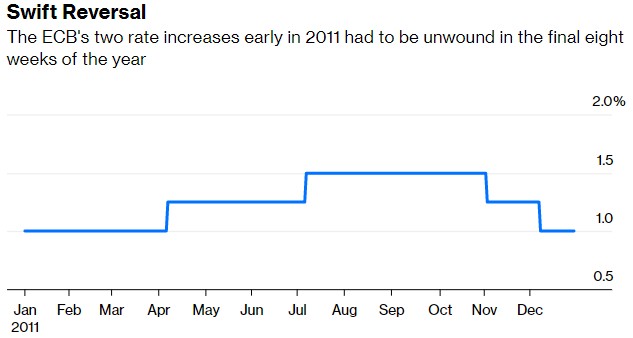

智通财经APP了解到,2010年底,欧元区通胀率开始升至央行2%的目标上方,并一直维持在这一水平,而此时,伤痕累累的各大经济体正艰难地从全球金融危机中复苏。 2011年4月,欧元区消费者价格指数以年率2.6%的速度上涨,欧洲央行将关键政策利率提高了25个基点,至1.25%。 时任欧洲央行行长Jean-Claude Trichet称:“我们总是采取必要措施来保持价格稳定。”

三个月后,2.7%的通货膨胀率促使利率进一步上升至1.5%。Trichet表示:"确保近期价格走势在中期内不会引发广泛的通胀压力,这是至关重要的。"

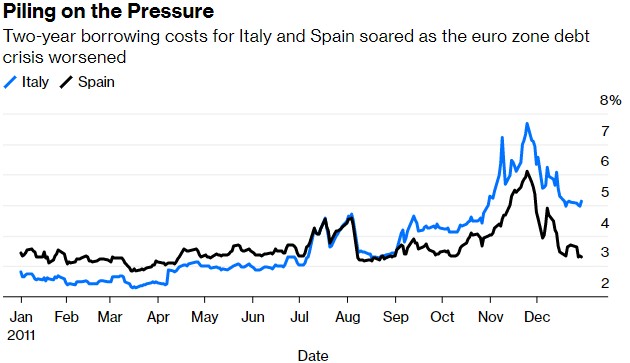

问题在于,欧元区在上述加息后陷入另一场金融痉挛——债务市场危机。甚至在最初加息的时候,因为投资者开始回避高预算赤字的单一货币成员国的债券,希腊、爱尔兰和葡萄牙就已经向欧盟寻求援助。 不过,政策制定者认为,这三个国家太小,不会对该地区构成系统性风险。但随后意大利和西班牙借贷成本开始飙升,这两个国家两年期国债收益率在2011年最后一个季度增长了一倍以上。

此后,欧洲央行投降了。 在11月的会议上,欧洲央行出人意料地将利率下调至1.25%,随后在12月又将利率进一步下调至1%。 这标志着借贷成本在短时间内被快速调整。

历史是否会重演?

而目前,外界上周还在普遍预计欧洲央行行长拉加德将重申她去年12月发出的信号,即今年不会加息。但今年欧元区1月份通货膨胀率出人意料地飙升至创纪录的5.1%,这显然让物价稳定的保卫者非常担心,以至于他们不得不重新考虑货币政策的方向。拉加德上周表示,她对今年加息持开放态度。期货市场目前的价格预示着,到今年年底,欧盟货币政策利率将接近于零,而不是两年多来普遍的-0.5%水平。 但在欧洲央行真正收紧政策之前,欧元区的企业和消费者最终将支付更高的借贷成本。

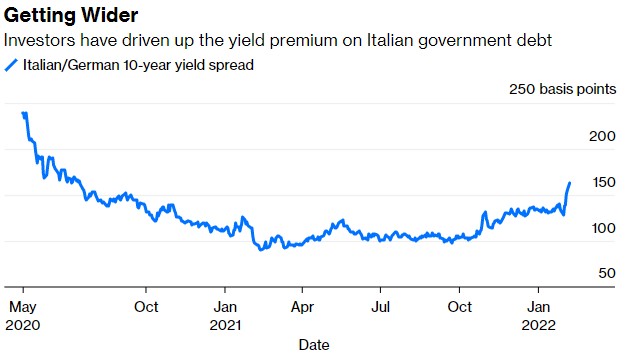

与此同时,债券收益率飙升。 意大利两年期借贷成本已飙升至约0.4%,远高于去年12月约-0.2%的平均水平。 但政策制定者应该担心的是,意大利10年期国债收益率相对于同期德国国债收益率的利差攀升至逾1.5%,这是18个月来的最高水平。

拉加德在上周的新闻发布会上表示:“虽然债券收益率上升,但利差并未大幅扩大。”但如上面的图表所示,情况不再是这样了。 欧洲央行可能撤回对债券市场的支持,然后提高利率,这一前景令投资者感到恐慌,他们已经依赖于央行为金融市场提供大量流动性。

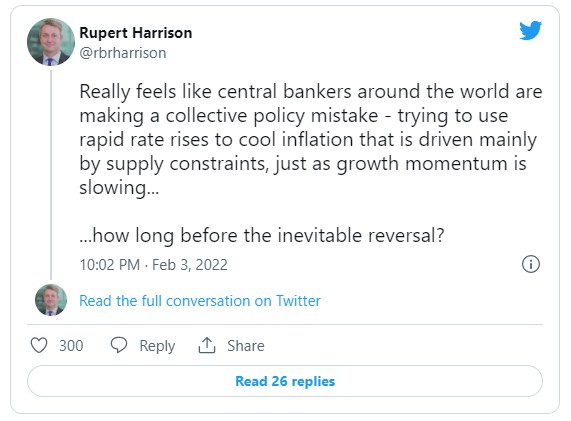

通胀上升的速度和强度让央行行长们面临着是否落后于形势的疑问。但贝莱德负责多种资产策略的投资组合经理Rupert Harrison上周发推文称,欧洲央行可能会反应过度:

特别是在欧元区,有理由认为,当前一轮的价格上涨将在今年下半年得到缓解。温暖的天气将缓解能源价格的上涨压力,能源价格是近期消费者价格上涨的一个重要组成部分。 此外,与美国或英国不同,欧元区的工人并不要求雇主提高工资。如下图所示,欧元区最近一次通胀率高于目标的时期被证明是短暂的。

10年前,欧洲央行独自加息,美联储和英国央行都认为没有必要调整金融危机后的紧急降息政策。这一次,在美国和英国央行率先带头采取行动的情况下,欧元区决策者可能会在经济能够承受紧缩货币政策之前就采取行动。“错失恐慌”(FOMO)可以影响央行行长,就像它可以诱使短线交易员支持Meme股票一样。

扫码下载智通APP

扫码下载智通APP