中泰证券:广西疫情进一步扰动电解铝供给端 低库存支撑铝价上行

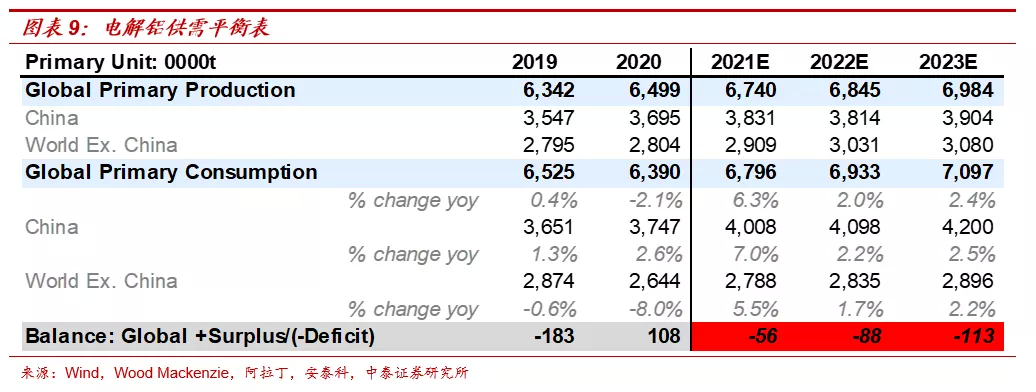

智通财经APP获悉,中泰证券发布金属行业研报称,预计22年供需偏紧局面持续,铝价或将延续21年高位。供给端,国家“碳中和”的战略持续推进,能耗双控政策的影响持续,电解铝企业生产的稳定性降低、投复产不及预期的局面的可能性仍然较大。中泰预计2022年全球电解铝产量6845万吨。需求端,中泰判断需求端边际走弱的可能性较大,新能源领域用铝需求短期内难以弥补地产走弱带来的需求减缓。中泰预计2022年全球电解铝需求量为6933万吨,供需缺口为88万吨。铝供给难见弹性,低库存与整体去库存趋势或将支撑铝价,预计22年铝价仍将延续高位,风险在于废旧铝的回收利用超预期。

核心标的:神火股份(000933.SZ)、云铝股份(000807.SZ)、天山铝业(002532.SZ)、中国铝业(02600)等。

中泰证券观点如下:

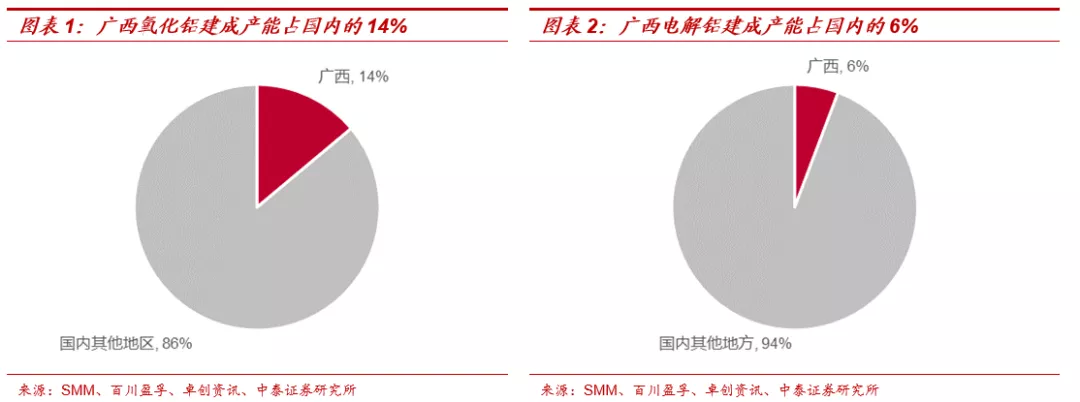

国内供给扰动:广西百色疫情管控措施升级,停槽50万吨产能的计划或将扰动铝供给端,供应偏紧持续推动铝价上升。一方面,百色市内人员进出受到严格管控,对当地铝厂生产形成很大的压力。另一方面,疫情管控对原料运输形成很大的压力。由于百色市是国内主要氧化铝生产地,当地铝厂的氧化铝库存较低,一般有7-10天的库存。然而,这次疫情管控带来的原料约束,导致部分铝厂陆续计划减产、停产。从产能来看,广西省建成产能约为281.5万吨,其中位于广西百色地区电解铝建成产能达231.5万吨,占全省的82.2%,更进一步,根据SMM数据,目前市内或将计划停槽产能约为50万吨左右。百色市疫情短期内预计难以恢复,若疫情进一步恶化,不排除全面停产的可能,国内电解铝供给或将进一步承压。

海外供给扰动:欧洲能源危机难以缓解,俄乌局势或将加剧铝厂关停潮。21年夏季以来,欧洲能源问题日益加剧,能源短缺导致欧洲电费飙升,电力成本在铝生产成本的比重逐渐加大,而铝的商品属性使得全球铝价并未反映欧洲飙升的电价带来的影响,导致欧洲铝厂被动减产。根据阿拉丁数据,21年10月以来,欧洲电解铝年产能损失超过65万吨。而随着俄乌局势逐渐紧张,能源问题短期难以缓解,或将增强欧洲铝厂减产、停产的可能性。全球电解铝供应端进一步承压。

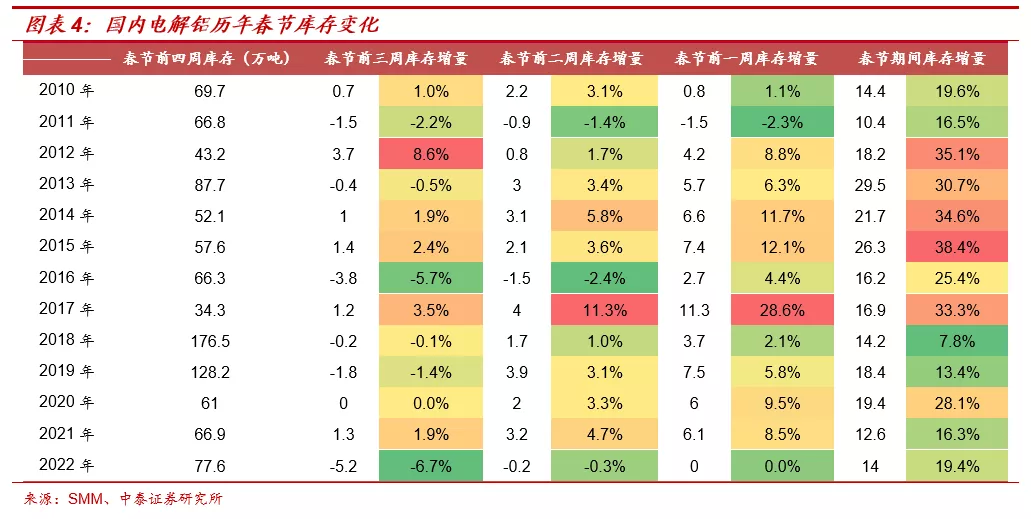

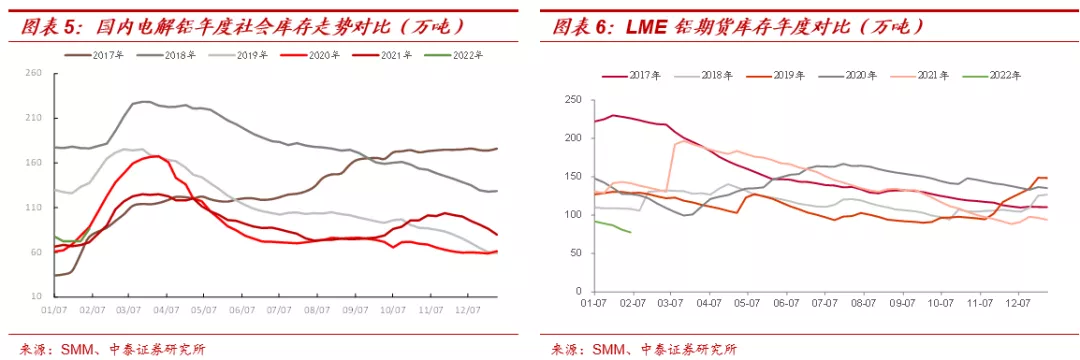

库存方面:春节期间累库幅度处于历年较低水平,低库存支撑铝价上行。国内方面,受到限电政策持续影响,国内电解铝库存持续去库,节前国内铝锭社会库存为72.6万吨,处于历史低位;另外,春节期间,国内电解铝库存增量为14.0万吨,比节前增长了19.4%,相较于春节前四周库存,增幅为18.0%,增幅较低。海外方面,受益于全球疫情逐步得到控制,LME库存延续21年全年去库的趋势,截至2月7日,LME库存为76.83万吨,处于2016年以来最低水平。

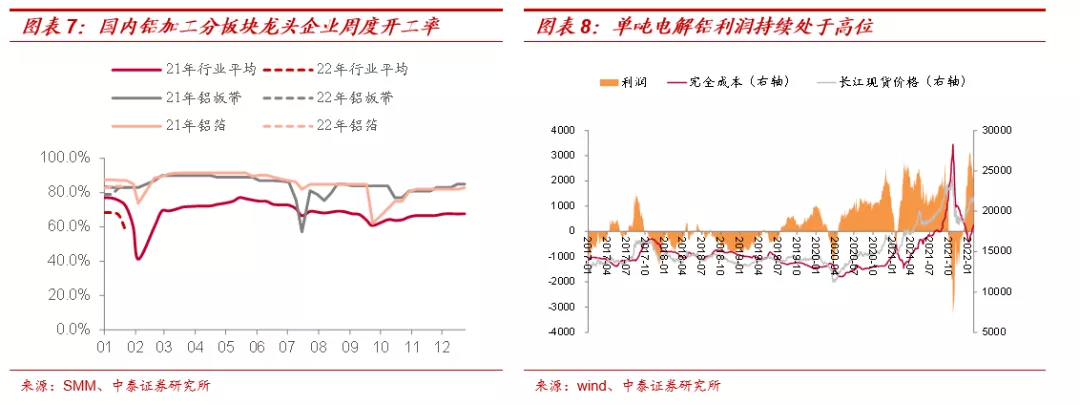

需求方面:“稳增长”与节后消费复苏预期,提振了市场对铝需求的预期。一方面,在国内“稳增长”的背景下,基建投资适度超前,保障了传统领域对铝的需求。另外,市场对于春节后铝消费复苏的预期较为乐观。供给弹性不足下,铝板带、铝箔开工率高位,从龙头企业开工率来看,新能源需求相关的铝板带、铝箔开工率依然处于83.0%和83.7%的高位,对电解铝去库的趋势形成支撑。

在煤价得到有效控制下,供需偏紧推升铝价,电解铝利润或将持续处于高位水平。前期动力煤价格快速拉涨,对下游工商企业生产及居民冬季取暖造成不利影响,随着政策调控力度加大,目前动力煤期货价格基本稳定。由于电解铝供应偏紧的局面或将持续,预计铝价仍将延续高位,电解铝吨铝利润或将持续获得较高盈利。

风险提示:宏观经济波动风险;原材料价格大幅波动风险;铝价大幅波动风险;下游需求不及预期风险;环保政策超预期风险等。

本文选编自“中泰证券”,作者:谢鸿鹤;智通财经编辑:熊虓。

扫码下载智通APP

扫码下载智通APP