紧急会议!紧急加息?

——都被“市场预期”忽悠了。

本周是祸不单行的一周,周五全球市场再掀动荡:

- 美国股市全线大跌,道琼斯指数跌1.43%;标普500指数跌1.96%;纳斯达克指数跌2.78%;

- 国际油价飙升3%至七年高位;

- 日元上涨,美元兑主要货币也大多上涨,俄罗斯卢布下跌;

- 金价跳升至近两个月高点(避险资金流入);

- 美国国债上涨,10年期国债收益率跌至2%以下。

引发昨晚市场巨震的原因是“俄罗斯-乌克兰紧张局势升级”(跟美联储无关),从黄金、日元、美元、美债同时上涨可以看出来,这是典型的地缘政治引发的。

美国白宫国家安全顾问沙利文于2月11日在每日新闻发布会上就乌克兰局势接受新闻媒体提问。

在白宫的新闻发布会上,美国国家安全顾问沙利文说,俄罗斯现在有足够的军力对乌克兰展开大规模军事行动,随时都可能发动攻击。任何仍在乌克兰的美国人都应该在未来24-48小时内离开。俄罗斯的行动可能从空袭开始,这将使撤离变得困难。

另彭博社引述多位知情人士透露,美国周五与主要盟友分享了评估。多个国家周五从基辅撤离使馆工作人员,并建议公民避免前往乌克兰,已在乌克兰的公民立刻离开。

此消息一出,随即占据了市场头条新闻。

但大家一定要搞清楚,俄罗斯和乌克兰的消息属于短期变量,对市场的影响短暂。赚钱的本质就是利用信息差和认知变现。一个好的投资者,应该更擅长掌握阶段(尤其是短期)的关键因素,得出与市场反应更吻合的预期。一定要明白,大中小事件,对应的市场周期不同。按照辨证法任何事物都有其对立的两面,但在不同阶段总有起决定性的关键因素,认识不到这点是不可能得出正确的结论的。

当前真正影响市场长期走势的,仍旧是美联储。就在昨晚,(在俄罗斯和乌克兰的头条新闻掩盖下)市场对美联储的加息极端预期消退了。

1、对美联储将加息50个基点的预期已从周四的93.8%降至56%;

2、预期今年加息7次的可能性为60%;

3、下调对美联储增开紧急会议加息的预期。

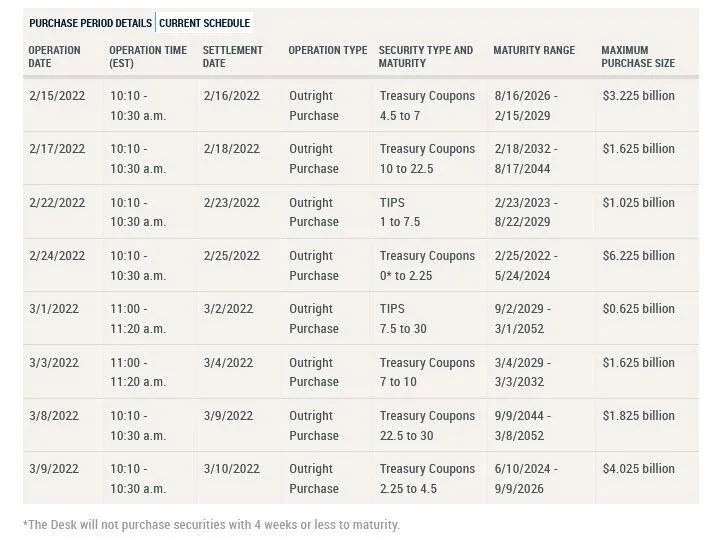

昨晚纽约联储银行公布第四轮减码购债的日程表:

在对美联储紧急加息的猜测中,所有的目光都集中在这份表格上。美联储曾说过,结束QE前不会加息——如果其缩减QE日期有变化(提前结束),那么美联储很可能会在3月17日的会议前启动紧急加息。但从减码购债日程表上看,纽约联储下月将通过8次操作购买国债,最终在3月9日(3月会议前一周)结束本轮QE——这说明在此之前美联储不会启动紧急加息。果真会如此吗?

很多人认为,大幅加息预期消退是因为“俄乌冲突升级”的消息导致的。如果持这种想法你就错了,当前美联储加息是为了抗击通胀,“俄乌冲突”会导致油价大涨,令通胀进一步升温。

在昨晚美股开盘前,我就写了一篇文章《一个重要人物讲话,被误读了...》,里面提到当前市场的预期是错误的,即将面临修正。果不其然,美股开盘后加息预期就消退了。这篇文章一定要看,不然今后你可能做出错误的判断。

昨天“3月加息50基点预期飙升”是圣路易斯联储主席布拉德讲话引发的:

在CPI公布后,市场预期大幅度加息的概率接近50%(前一天约25%)

在布拉德讲话后,市场预期大幅度加息的概率超90%。

而市场对其讲话存在误读:

“布拉德说支持一次性加50个基点”,但他并没有给出大幅加息确切的时间。可以从之后他说的“尚未决定好3月会议是否该加息50个基点”,这句话看出来。而市场误读的是“布拉德称3月份加息50基点”,因而出现了剧烈反应。当之后人们明白过来,市场必然会出现修正。

一个重要人物讲话,被误读了...

布拉德的意思是,支持7月之前加息3次,其中1次加息50个基点。而不是,支持7月之前加息3次,3月加息50个基点(被误读了)。从另一个角度讲,布拉德这个人本身身份特殊,是有名的大鹰派,立场经常处于极端地带,所以此人讲话并不具有代表意义,不能代表大多数官员(比如班级排名第一的学生,他的分数不能代表班级的平均分,一样的道理)。

尽管当前市场预期3月加息的概率为56%,但我觉得美联储真正实施的可能性微乎其微。

第一,虽然3月加息50基点本身不会损害经济,但一开始就放出大招,那么加息过后市场会预期在未来的会议上会有类似幅度的加息,这样的信号会损害经济。保留加息基50基点选项,作为震慑效果会更好。比如,你枪里有一颗子弹,而对面有两个敌人,开枪好?还是不开枪保持威慑好?

第二,在3月17日的会议前,还会公布2月CPI和非农就业数据,这两项数据将是重要参考。

第三,对美联储来说,一开始就加息50基点力度太大,临时加开一次会议加息(少量多次,政策保持灵活)将是一个不错的选项。

加息50个基点只会导致市场不稳定。

周四的CPI数据公布后,其实还有两位美联储官员发表了讲话(他们能够代表美联储主流声音,只不过被市场忽略了):

里奇蒙联储主席巴尔金(在斯坦福经济政策研究所主办的线上演讲和讨论中)表示,虽然“在观念上”对加息50个基点持开放态度,但现在不是采取这种举措的时候。

旧金山联储主席戴利表示,不希望发出下个月加息50个基点的强烈信号,因为市场已经消化了取消宽松政策的影响。

所以,对于投资者来说,尽量不要押注美联储3月大幅加息。最近两周,风云变幻的市场让很多人“一夜长大”,被教训的懂得敬畏市场了。但你要了解的是市场的真相,而不是一味地被市场的预期牵着鼻子走,提前预判市场的预判。不要时常被突然的一记耳光从昏迷中惊醒。

周四晚间就是很好的例子,先是CPI显示通胀率达到1982年以来的最高水平,接着一位美联储官员呼吁上半年加息100基点,这套左右勾拳一下子把很多打懵了,没有人去仔细分析里面的问题所在。如果昨晚没有俄罗斯和乌克兰的新闻,美股很大概率会涨。

下周很可能发生的事情是——三国央行官员站出来,加强与市场的沟通,给极端的加息预期降温。

- 市场预期英国央行在年底前加息150基点,包括5月前有一次50基点加息(加息五次);

- 市场预期欧洲央行在年底前加息两次(之前预计今年不加息);

- 市场预期美联储在年底前加息7次,甚至3月可能加息50基点。

这些预期太极端了(超过了央行的指引),与央行立场之间的矛盾也很明显。通胀风险是真实的,但市场反应过头了。

站在美联储的角度,他们与政客和公众沟通时,要表现出很负责任的样子,所以看起来会很像个鹰派。但你要知道,他们不可能那样做(一次大幅加息)。最终,美联储给政客的答案与给交易员的答案可能不一样。你觉悟了吗,这样的日子以后多的是。不要太纯真了。

值得一提的是,美联储网站上发布了一则公告,下周一(美国东部时间上午 11:30 点)将召开闭门董事会会议。会议主题是《由理事会审查和确定联邦储备银行收取的预付款和贴现率》。

从会议主题看,这可能没什么吧。但这让我们想起了美联储上一次举行这样的会议,2015 年 11 月下旬,美联储召开了“紧急”会议,主题同样是《由理事会审查和确定联邦储备银行收取的预付款和贴现率》。此后不久,美联储自 2006 年以来首次加息。

那么,美联储会在周一给世界带来惊喜吗?

本文编选自“华尔街情报圈”,作者:最伟大的交易员;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP