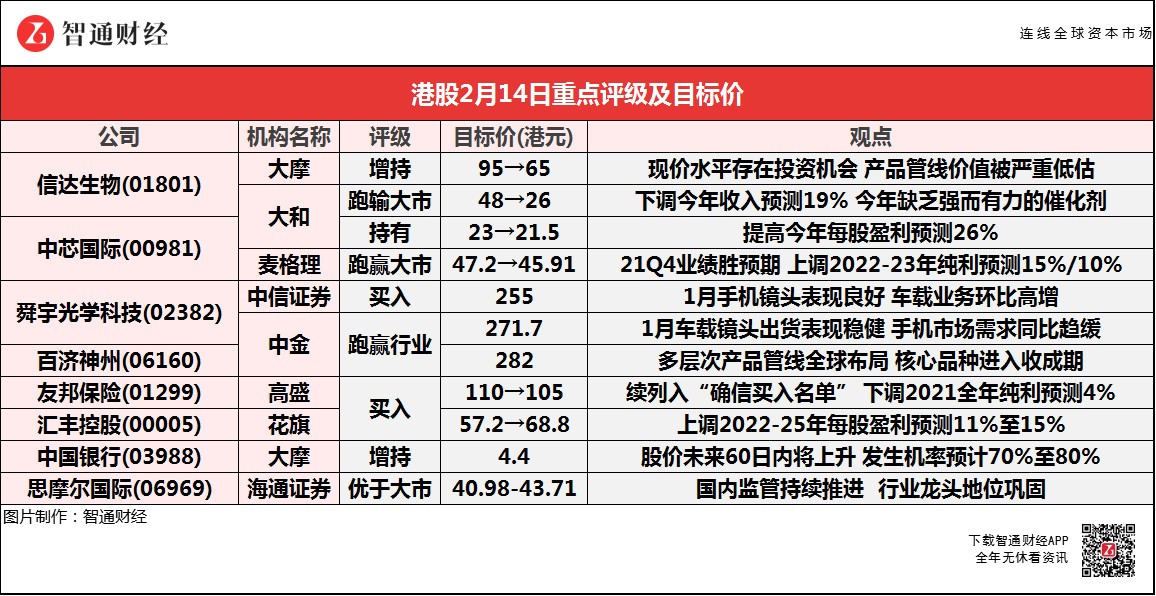

智通每日大行研报丨信达生物(01801)遭机构齐降目标价 高盛维持友邦保险(01299)“买入”评级

智通提示:

中金称,百济神州(06160)多层次产品管线全球布局,核心品种进入收成期。

麦格理称,中芯国际(00981)21Q4业绩胜预期,2022年第1季指引强劲,上调2022-23年纯利预测15%/10%。

大和下调信达生物(01801)今年收入预测19%,仍看好其产品管线,但相信信迪利单抗不太可能在今年获得FDA的批准。

中金称,舜宇光学科技(02382)1月车载镜头出货表现稳健,手机市场需求同比趋缓,并看好其持续受益于汽车智能化转型浪潮。

信达生物(01801)遭机构齐降目标价 最低看至26港元

大摩:维持信达生物(01801)“增持”评级 目标价降至65港元

大摩称,信达生物(01801)的产品管线价值被严重低估,认为现价水平存在投资机会,因此维持“增持”评级;基于Tyvyt销售预期更为保守,下调2021-23年收入及盈利预测,目标价由95港元下调至65港元。该行认为,美国FDA仍未对公司主要产品信迪利单抗(Tyvyt)作出最终审批,专家委员会建议进行额外临床试验,由于前景可见性不高,目前将Tyvyt在美国的销售预测归零。但大摩指,信达生物股价已经过度调整,现时已跌至2020年初以来的最低点,认为市场对事件反应过度,负面情绪盖过了公司价值,强调信达生物产品具有广度及深度,产品管线包括6种商业化产品,其中5种将在未来两年内商业化,预期全球化发展布局不会受到影响。

大和:下调信达生物(01801)评级至“跑输大市” 目标价削45.8%至26港元

大和下调信达生物(01801)今年收入预测19%,虽然仍然看好其产品管线,但这些产品需要数年时间才能成熟,相信信迪利单抗不太可能在今年获得FDA的批准。报告中称,美国食物药品监督管理局(FDA)召开的肿瘤药物咨询委员会审查,对信达生物信迪利单抗(sintilimab)治疗非小细胞肺癌的申请给出了负面反馈,而且今年该股缺乏强而有力的催化剂,但长期前景不变。

中芯国际(00981)发四季报 获机构一致唱好

大和:维持中芯国际(00981)“持有”评级 目标价降至21.5港元

大和维持中芯国际(00981)“持有”评级,目标价由23港元下调6.5%至21.5港元,提高今年每股盈利预测26%,以反映乐观的指引,但由于对库存的担忧,保持2023年每股盈利预测不变,这将导致盈利势头减弱。报告中称,中芯去年第四季度业绩胜预期,今年第一季度指引也强劲,并预计全年的收入增长将超过代工行业的平均水平,利润率将扩大。由于其价格上涨和中国的本土化趋势,提高了对今年的预测。然而,该行仍担忧全行业的库存问题,高折旧负担和实体清单的连续性。此外,台积电是该行首选的代工企业。

麦格理:维持中芯国际(00981)“跑赢大市”评级 目标价降至45.91港元

麦格理维持中芯国际(00981)“跑赢大市”评级,限制无阻公司扩张,上调其收入及毛利率预测,并上调2022-23年纯利预测15%/10%。但将公司估值由2022年预测33倍改为2023年预测25倍,目标价由47.2港元降2.7%至45.91港元。

报告中称,公司2021年第4季业绩胜于预期,以及给予强劲的2022年第1季指引。虽然未有给予全年指引,但资本开支增加及新厂房稳定进度,会对该行预期公司全年收入同比升45%有支持。该行引述管理层指出,半导体紧张情况转为长期结构性紧张,以及重申今年加价策略保守。该行表示,管理层偏好与高增长客户达成长期合同,以给予更高产能前景。

舜宇光学科技(02382)1月车载镜头出货表现稳健 获中金看高至271.7港元

中信证券:维持舜宇光学科技(02382)“买入”评级 目标价255港元

中信证券维持舜宇光学科技(02382)“买入”评级,目标价255港元(对应2022年31倍PE),2021-23年EPS预测为4.71/6.48/7.74元。公司为中国大陆光学龙头,手机光学市场份额较大,短期内受益于上游供应恢复以及手机光学创新升级,中长期汽车ADAS系统的加速渗透趋势下,车载业务有望支撑公司营收增长,多摄/3D/车载等长期成长逻辑明确。

该行称,公司公布2022年1月出货量数据,手机镜头出货13150.8万件,同比-11%;车载镜头出货752.7万件,同比+2.5%;手机摄像模组出货4999.5万件,同比-23.3%。手机镜头出货量同比下滑主要源于去年同期疫情影响减弱、手机厂商新机发布前移导致基数较高,同时当前智能手机需求较弱。1月车载镜头出货量同比增长2.5%,环比+55.3%,去年同期高基数下仍然实现增长,主要源于汽车智能化持续渗透,公司作为车载镜头头部供应商受益,同时预计供应链短缺问题也有所缓解。短期来看,该行认为手机光学基本稳定,公司受益客户拓展,但镜头行业格局变化或导致部分产品ASP存波动的风险。中长期来看,光学市场需求向好,公司从手机拓展至车载、ARVR,该行坚定看好公司光学龙头地位,预计公司2021-23年净利润为52亿/71亿/85亿元。

中金:维持舜宇光学科技(02382)“跑赢行业”评级 目标价271.7港元

中金维持舜宇光学科技(02382)2021-23年归母净利润预测54亿元/70亿元/83亿元。公司目前交易于32.5倍2021年,25.2倍2022年和21.3倍2023年市盈率。2月10日,舜宇光学科技公布了1月出货量数据:公司手机摄像模组出货量同比下降23.3%/环比下降3.7%至4999.5万片,手机镜头同比下降11.0%/环比增长8.7%至1.32亿片。

该行认为手机类产品数据的同比下滑反映出2022年伊始,手机市场的需求疲软仍有待恢复,但环比数据的较好表现或预示手机零部件厂商1Q22的拉货动能将与4Q21整体持平。公司车载镜头出货量同比增长2.5%/环比增长55.3%至752万片,该行认为主因:1)去年圣诞期间海外客户的主要订单转移至1月释放;2)公司在车载镜头市场份额仍较为稳定;3)汽车供应链缺芯问题出现边际改善。总体而言,该行认为:1)车载镜头出货量表现稳健,看好公司持续受益于汽车智能化转型浪潮。2)手机类产品出货量迎同比下滑,反映1Q22手机行业需求同比趋缓。

中金:予百济神州(06160)“跑赢行业”评级 目标价282港元

中金称百济神州(06160)多层次产品管线全球布局,核心品种进入收成期。公司建立了高效的研发平台,并在全球范围内建设了自有临床开发体系,随着核心产品在国内外上市,公司逐步搭建了国内外的销售体系,并取得了阶段性成果,也成为Amgen、诺华等跨国药企在华开发销售的重要合作伙伴。

高盛:维持友邦保险(01299)“买入”评级 目标价降至105港元

高盛续列友邦保险(01299)入“确信买入名单”。更新2021年第4季预测,下调2021年全年纯利预测4%,及调整2022-23年纯利预测;同时,引入2024年预测,2023-24年新业务价值分别增长18%/15%。报告中称,下调2022年全年友邦中国内地新业务价值7%,以反映由于疫情影响,旅游很可能进一步受限。不过,仍对公司长期增长潜力持看法正面。该行预期至2023年,美国将加息至2.5-2.75厘,包括2022年七次,2023年三次,而友邦内含价值相对新业务价值已预期10年期债息升至2.2%。因此短期内含价值相对新业务价值不预期有实质影响。不过,该行仍预期公司上调债息长期预测一次,而2022-23年其新业务价值可能因此偏上升风险。

花旗:重申汇丰控股(00005)“买入”评级 目标价升至68.8港元

花旗重申汇丰控股(00005)“买入”评级,目标价由57.2港元调高至68.8港元,上调2022-25年每股盈利预测11%至15%,主要是计及美国及英国加息预期较高,故预计汇控净利息收入有增长。汇控有形股本回报率约10%目标最早于2023年可达成。

大摩:予中国银行(03988)“增持”评级 目标价4.4港元

大摩相信中国银行(03988)股价未来60日内将上升,发生此机会率预计70%至80%,并认为其现估值相当于今年预测市账率及股息收益率分别为0.4倍及8.7%,具有良好重估潜力。报告中称,中银保监行业数据显示去年国有银行的盈利增长较预期强劲,同比上升12.7%,主要受到净息差稳定(第四季按季上升1个基点),及资产质素改善所支持。大摩认为,此表明国有银行在今年释放利润的意愿和可能性更大,特别是在拨备覆盖率仍高达239%的情况下,应足以缓冲新出现的风险。

海通证券:予思摩尔国际(06969)“优于大市”评级 合理价值区间40.98-43.71港元

海通证券予思摩尔国际(06969)“优于大市”评级,考虑到公司技术与客户壁垒较高,予22年30-32倍PE,对应合理价值区间为40.98-43.71港元。预计2021-22年归母净利润为53.59亿/67.52亿元,同比增长123%/26%,2月11日收盘价对应32.5倍/25.8倍PE。

该行认为:1)公司是电子雾化领域龙头企业,为主要烟草公司及独立雾化烟品牌提供代工,同时拥有自有开放式雾化烟品牌,2021年预计实现期内溢利及全面收益总额50.24亿-55.53亿元,同比增长109.3%-131.4%%,调整后净利润51.8亿-57.09亿元,同比增长33.%-46.6%。2)下半年利润增速下降,或由于受到国内市场影响。3)行业规范化程度有望提升,利于行业长期发展。

扫码下载智通APP

扫码下载智通APP