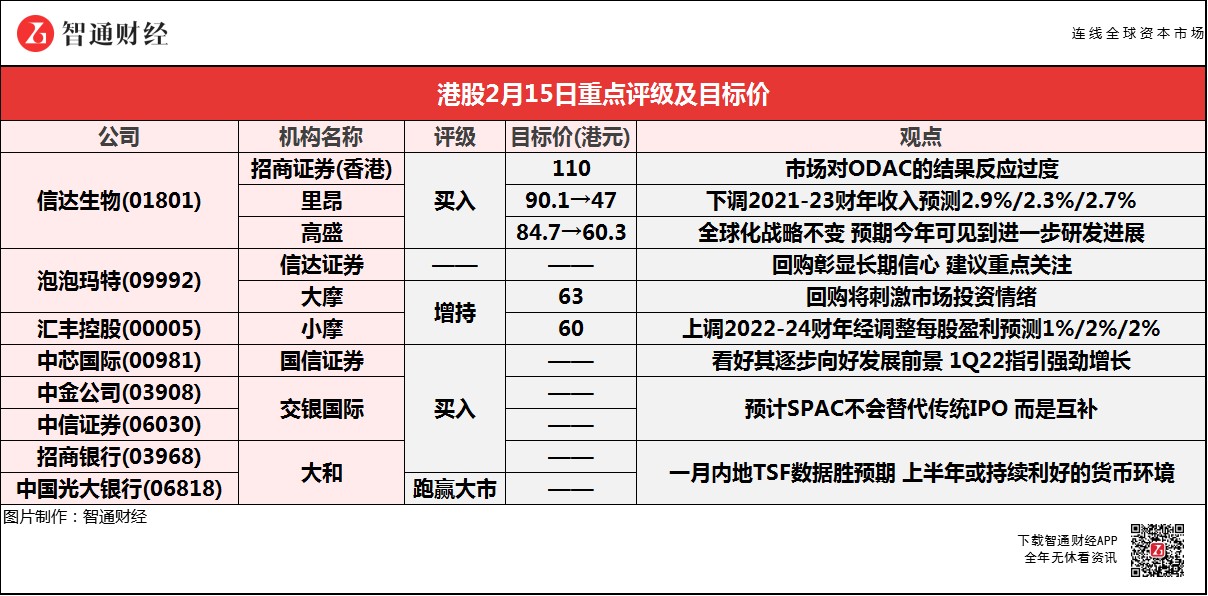

智通每日大行研报丨建设银行(00939)获大和列为银行股首选 机构一致唱好泡泡玛特(09992)

智通提示:

大摩认为,泡泡玛特(09992)回购将刺激市场投资情绪,业务模式反映强劲现金衍生能力。

小摩预期,2022-24财年汇丰控股(00005)每年将斥资20亿美元回购,并预测2021财年每股派息将达24美仙。

交银国际预计SPAC不会替代传统IPO,而是互补;港交所(00388)SPAC将利好国内跨境投行业务优势突出的券商。

大和指,一月内地TSF数据胜预期,利好的货币环境将在上半年持续,银行股首选邮储银行(01658)、建设银行(00939)。

机构一致予信达生物(01801)“买入”评级 招商证券(香港)指市场对ODAC的结果反应过度

招商证券(香港):重申信达生物(01801)“买入”评级 目标价110港元

招商证券(香港)重申信达生物(01801)“买入”评级,因当前股价的投资性价比有优势,目标价110港元。ODAC会议最终投票结果在意料之中,认为信迪利单抗的中国数据不足以申报用于治疗美国一线非小细胞肺癌适应症。同时,该行认为市场对ODAC的结果反应过度,因为公司剔除现金以后的市值目前仅有250亿元人民币,这仅反映了其PD-1在中国市场的价值。

报告中称:1)咨询委员会要求适用于美国人群的新试验数据;2)2022年有众多股价催化剂的事件值得期待;3)股价深度回撤提供较好的抄底机会。尽管2022年一季度大盘大概率会持续震荡,但该行认为公司股份处于超卖状态,因为剔除现金以后的市值目前仅约为250亿元人民币。在该行看来,这个市值水平很大程度上仅反映了信迪利单抗的国内价值(约240亿元人民币),而其他有前景的资产(如CD47、LAG3、TIGIT)的估值则接近于零。

里昂:维持信达生物(01801)“买入”评级 目标价削47.8%至47港元

里昂下调信达生物(01801)2021-23财年收入预测2.9%/2.3%/2.7%,预计期内净亏损预测扩大6.3%/11.5%/49.1%,主要由于去除海外PD-1收入并更新最新的上季PD-1销售趋势。报告中称,美国食品及药物管理局(FDA)于2月10日召开肿瘤药物咨询委员会(ODAC),以14票赞成对1票反对下,通过要求信达生物信迪利单抗注射液的新药进行额外临床试验,这意味着不太可能于3月讨论“处方药使用者付费法”前获得上市批准,符合市场预期。此外,信达生物管理层对公司全球化目标不变。

高盛:维持信达生物(01801)“买入”评级 目标价降28.8%至60.3港元

高盛下调信达生物(01801)2021年盈利预测7%,下调今明两年预测161%,以反映公司失去Tyvyt中国除外市场销售特许权使用费及里程碑付款的打击。公司近期虽遭遇挫折,但全球化战略不变,目前拥有5项具有全球发展潜力的项目,预期今年可见到进一步研发进展。报告中称,美国食物与药品管理局(FDA)召开肿瘤药物咨询委员会(ODAC),建议信达生物及礼来公司(LLY.US)合作研发的信迪利单抗(Tyvyt)需要进行额外临床试验,以提高对美国患者的适用性,负面消息下不再估算Tyvyt的中国以外销售特许权使用费和里程碑费用。

泡泡玛特(09992)获机构一致唱好 信达证券建议重点关注

信达证券:泡泡玛特(09992)回购彰显长期信心 建议重点关注

信达证券建议重点关注泡泡玛特(09992)。根据Bloomberg一致预期,截至2022年2月13日,公司2021-23年归母净利分别为11.22亿元/17.14亿元/24.66亿元,预期增速分别为101.58%/52.80%/43.89%。21-23年PE为38.7x/25.1x/17.61x。2月11日晚,公司发布股份回购公告,表示已回购36.24万股普通股,回购价格为37.5-38.3港元,付出总额13751560港元。回购前股份数1404.65百万股;回购后股份数1404.29百万股,截至2月11日收盘价为37.9港元。

该行认为:1)21Q4在高基数上销售数据良好,相比之下行业有出现一定的增长压力。2)1月以及春节期间泡泡玛特表现稳定。3)国内潮玩行业面临严格监管,规范经营龙头影响不大。泡泡玛特作为中国潮流玩具行业的龙头企业,具备全产业链覆盖、全渠道销售网络和IP创作的竞争优势。尽管潮玩行业近期或迎来一波调整,公司依旧处于国内潮流玩具行业的领先地位。而且对头部公司泡泡玛特的长期竞争优势其实是一种利好,公司可凭借其现有的高知名度、庞大的用户基础及打造高影响原创IP的能力,进一步巩固行业地位,股票回购也体现出泡泡玛特对长期发展向好的信心。

大摩:予泡泡玛特(09992)“增持”评级 目标价63港元

大摩称,泡泡玛特(09992)回购将刺激市场投资情绪。公司于2月11日回购36.2万股,涉资1380万元,而据股东会结果指出,公司可最多于一年期内回购总股本10%。公司2021年上半年净现金58亿元人民币。该行认为,公司业务模式反映强劲现金衍生能力。主题公园属近期唯一大型资本开支项目,涉及数亿元人民币。虽然管理层未交代本轮回购计划金额,但认为此举将推升市场情绪。

小摩:维持汇丰控股(00005)“增持”评级 目标价升至60港元

小摩预测汇丰控股(00005)2021财年每股派息将达24美仙,并于2022-24年增至25/30/31美仙。计及美国与英国最新加息预测,上调2022-24财年经调整每股盈利预测1%/2%/2%。报告中称,现在预计今年底英国利率将达到1%,美国今年将加息4次,虽然市场一直担心英国疫情再次蔓延及美国长期债券收益率走弱,但相信汇控基本面将保持稳定,中国香港宏观经济及劳动力市场普遍改善,将支持其收入复苏及信贷成本标准化。同时,鉴于资本状况强劲,管理层表示对回购采取更加开放态度,该行预期2022-24财年汇控每年将斥资20亿美元回购。

国信证券:维持中芯国际(00981)“买入”评级 全年50亿美元资本开支支持三地扩产

国信证券称,全球晶圆代工高景气周期延续下,看好中芯国际(00981)通过扩产及产品组合优化带来逐步向好的发展前景,预计2022-23年营收76.76亿/86.69亿美元,BPS为2.37/2.64美元,对应1.09倍/0.98倍2022-23年PB。

该行认为:1)4Q21单季收入首次超15亿美元,1Q22指引显晶圆代工高景气持续;公司指引1Q22销售收入环比增长15%-17%(17.43亿-18.48亿美元),毛利率介于在36%-38%之间,预计全年收入增速好于行业平均值,毛利率同比增长。2)2021年全年扩产超过指引,产品组合优化及价格调整推动ASP提升;3)2022年计划资本开支50亿美元,支持三地同时新建12寸厂。随着新兴应用的推陈出新,对成熟/特色工艺提出了更大的市场需求,全球晶圆代工厂纷纷启动成熟制程产能扩充计划。公司计划2022年资本开支50亿美元,支持北京、深圳、上海临港建设共计24万片/月的12寸28nm及以上制程工艺生产线以及推进已有老厂扩建,该行认为此举有望显著促进产品组合优化及生产效率提升,从而提升公司业绩。

交银国际:维持中金公司(03908)及中信证券(06030)“买入”评级

交银国际维持中金公司(03908)及中信证券(06030)“买入”评级,港交所SPAC将利好国内跨境投行业务优势突出的券商。2022年考虑到SPAC上市机制的推出,二次上市规则放宽将吸引更多中概回归,预计中国香港整体IPO募资规模有望稳定在高位。

报告中称,港交所(00388)在推出SPAC上市规则后,目前已有4单上市申请。作为一种新兴的上市方式,SPAC引发了市场的广泛关注。SPAC相比传统IPO具备一定优势,同时也存在风险。尽管美国SPAC已占到IPO募资额一半,但流动性的收紧及监管的强化,可能使其难以再现2021年的峰值。该行指出,相比传统IPO,投行在企业通过SPAC上市过程中发挥的作用弱于发起人,收取的直接费用更低。但SPAC投资者具有赎回权,加上隐形的股权摊薄影响,该行预计SPAC不会替代传统IPO,而是互补,交易所推出SPAC机制将带来增量上市资源。

大和:银行股首选邮储银行(01658)、建设银行(00939)

大和称,新的社会融资规模(TSF)和人民币贷款胜共识,不仅是因为政府债券,而是实体经济融资渠道更畅通;去年底第四季行业数据显示净息差(NIM)改善优于银行指导;除票据外,主要新贷款利率基本稳定。该行认为,利好的货币环境将在上半年持续;邮储银行(01658)和建设银行(00939)是行业首选。此外,对于股份制银行,房地产行业监管压力正在缓解,而参与者业务结构则更加平衡可能优于同业,如予招商银行(03968)“买入”评级;和予中国光大银行(06818)“跑赢大市”。

扫码下载智通APP

扫码下载智通APP