荀玉根:港股中期牛市趋势未变 荐中兴(00763)广汽(02238)等

本文来自“荀玉根-策略研究”,作者:荀玉根、唐一杰

2017年以来港股涨幅高达17.1%,表现傲视全球。但6月初恒指创下高位后逐渐回落,6月涨幅仅为0.24%。6月港股的疲态让部分投资者对港股的未来萌生了一丝疑虑。港股短期内受流动性收紧和南下资金力度减弱的影响,但是港股估值偏低的核心优势仍然存在,未来表现值得期待。

1. 港股月度策略:步入平淡期

1.1回顾:6月整体走平

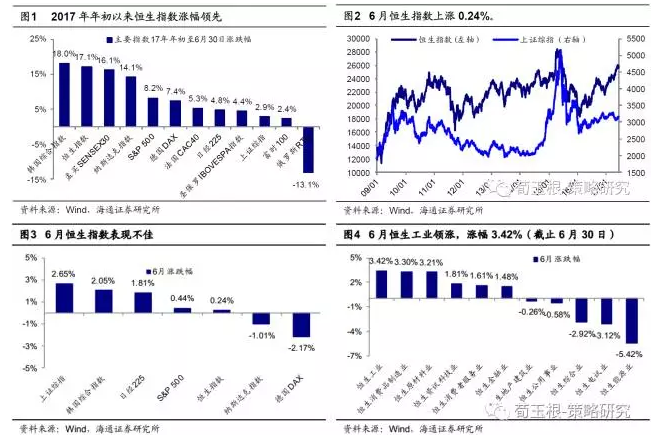

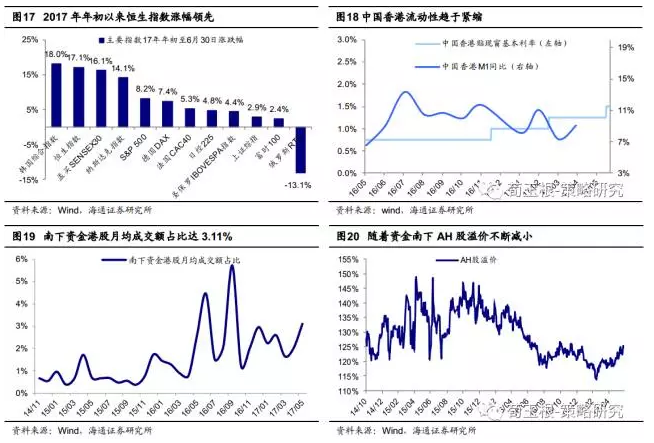

上半年港股领跑全球,进入6月恒指走平微涨0.24%,恒生工业领涨。2017年来恒生指数表现优异,上涨17.1%,跑赢纳斯达克指数(上涨14.1%)、标普500指数(上涨8.2%)、德国DAX(上涨7.4%)、法国CAC40指数(上涨5.3%)、日经225(上涨4.8%)、上证综合指数(上涨2.9%)和富时100(上涨2.4%)等主要指数,仅次于韩国综合指数(上涨18.0%)。截至30日,6月以来恒生指数涨幅仅为0.24%,低于大部分主要指数的涨幅。其中上证综指上涨2.65%,标普500上涨0.44%。行业层面来看,6月工业领涨,涨幅为3.42%,其他涨幅较大的有消费品制造业(上涨3.30%)、原材料业(上涨3.21%)。跌幅最大的为能源业,跌幅为5.42%,其他跌幅较大的有电讯业(下跌3.12%)、综合业(下跌2.92%)。

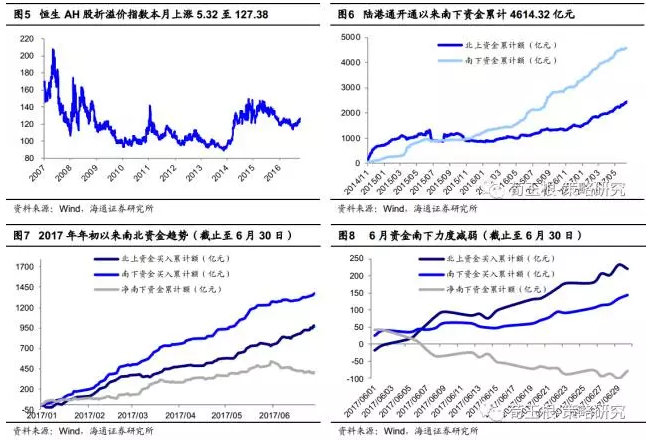

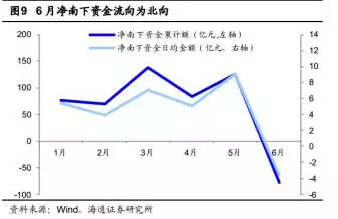

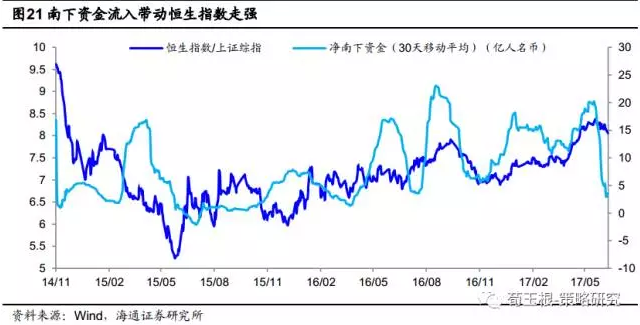

6月净南下资金由正转负,AH股溢价扩大。自陆港通开通至6月30日,深沪两市南下资金月均净流入148.8亿元,累计金额为4614.32亿元。今年以来,资金南下速度明显加快。自2017年年初至6月30日,南下资金月均净流入230.0亿元,累计金额为1379.86亿元。但6月份资金南下明显放缓,净南下资金由正转负。3、4、5月净南下资金金额分别为138.05亿元、82.85亿元、125.93亿元,6月净南下资金金额由正转负转为为-78.53亿元。3、4、5月净南下资金日均金额分别为7.04亿元、5.10亿元、9.02亿元,6月净南下资金日均金额为-3.57亿元。6月资金南下速度明显放缓。同时截至6月30日,AH股折溢价指数为127.38,比月初122.06上涨了5.32,AH股溢价扩大。

1.2展望:港股进入季节性的平淡期

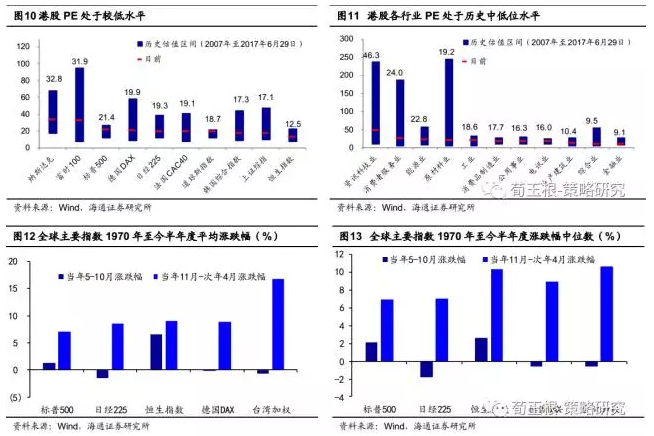

港股估值处于较低水平。截至2017年6月29日,对比全球主要市场,恒生指数估值最低,仅为12.5倍。低于纳斯达克(32.8倍)、富时100(31.9倍)、标普500(21.4倍)、德国DAX(19.9倍)、日经225(19.3倍)、法国CAC40(19.1倍)、道琼斯指数(18.7倍)、韩国综合指数(17.3倍)和上证综指(17.1倍)。从行业层面看,大部分行业估值处于历史中低位水平,估值较高的有恒生资讯科技业(46.3倍)、恒生消费者服务业(24.0倍)、恒生能源业(22.8倍)和恒生原材料业(19.2倍),估值较低的有恒生电讯业(16.0倍)、恒生地产建筑业(10.4倍)、恒生综合业(9.5倍)和恒生金融业(9.1倍)。

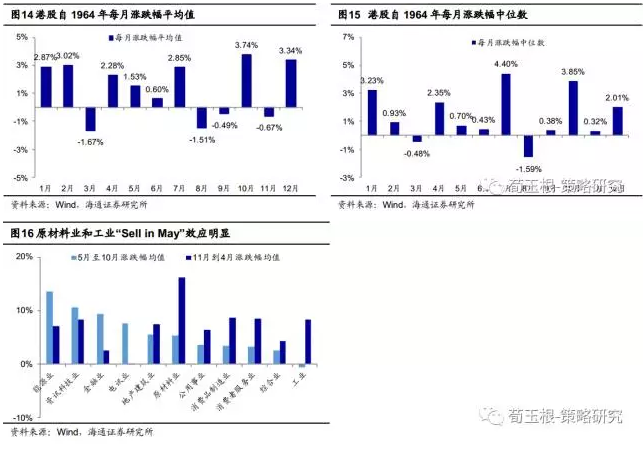

港股也存在“Sell in May”效应,目前进入季节性平淡期。"Sell in May "这句谚语表示每年 5 月前后市场往往开始走弱。无论是均值还是中位值,标普500、日经225、德国DAX和台湾加权指数当年5月到10月涨跌幅均低于当年11月到次年4月涨跌幅。港股也存在这一现象,港股5月、6月涨幅明显低于其相邻月份。5月、6月港股平均涨幅分别为1.53%、0.60%,而4月、7月平均涨跌幅分别为2.28%、2.85%。原材料业、公用事业、消费品制造业、消费者服务业、综合业和工业均显示出“Sell in May”效应,当年11月到次年4月平均涨跌幅均高于当年5月到10月平均涨跌幅,其中原材料业和工业表现明显,分别高出10.84和8.96个百分点。

1.3投资策略:中期牛市趋势未变,短期进入平淡期

今年以来港股上涨核心原因为低估值与大陆资金南下。2017年以来港股涨幅高达17.1%,傲视全球。资金面上,其实今年市场整体流动性趋于紧缩,M1同比增速进入下降通道。2017年3月M1同比增速创一年新低,仅为7.33%。同时香港还跟随美国加息。港股上涨主要源自低估值吸引力下,南下资金的驱动。自2014年沪港通开通以来,南下资金流入速度加快,17年累计流入1380亿元,历史累计净流入达4614.32亿元(截至6月30日)。南下资金流入金额占港股月均成交额占比逐渐提高,达3.11%。自2016年至今,恒生指数相对上证指数走势与净南下资金趋势一致,南下资金的快速流入促使AH股溢价指数下降,带动了港股市场走强。

港股中期牛市趋势未变,短期进入平淡期。相较A股,港股累计涨幅已多,资金南下趋势明显放缓,净南下资金由正转负。6月资金净北上78.53亿元,而3、4、5月净南下资金金额分别为138.05亿元、82.85亿元、125.93亿元,17年来月度净资金流向首度出现北向。6月投资情绪低迷,净南下资金日均流入-3.57亿元,相较5月日均9.02亿元、4月日均5.10亿元由正转负。从基本面上看,港股业绩数据及其没有大的变化,进入平淡期。大陆经济与港股市场相关性较强,但5月经济数据缓中趋降,短期通胀稳定,近期经济放缓的速度将影响市场预期。美国PCE物价同比在4月份已经降至1.7%,5月CPI同比也半年来首次降至2%以下。美联储6月15日上调联邦基金利率0.25%,芝加哥期货市场预测7月加息概率较低,仅为2.5%。叠加季节性平淡因素,港股近期进入平淡期,但中期看在低估值和盈利增长推动下,港股慢牛趋势仍将延续。

2. 重点推荐公司

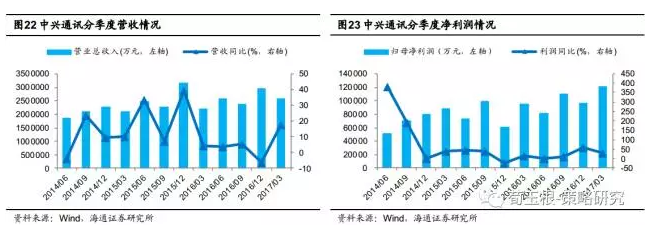

2.1 中兴通讯:5G周期初期,公司技术积累深厚有望抢占更多市场份额

本月中兴通讯上涨17%,涨幅在港股主板中居前4%。2017年1季度公司营收257亿,同比17.78%;归母净利润12亿,同比27.81%,综合表现为近5个季度以来最好,在新管理层带领下公司治理正加速改善。国内运营商资本开支基本遵循5-7年技术更新驱动的投资周期。2007年3G启动、2009年达到3G资本开支顶峰,2013年启动4G建设,2015年达到4G建设顶峰;2019-2021年迎来5G高潮:预计2019年启动5G规模建设,由于5G投资规模理论上由于高频、高密度,投资规模大超4G,预计在2021年达到投资峰值后,仍将持续较长时间完善覆盖投入。

作为国内领先的通信设备企业,中兴通讯技术实力不断得到世界认可。据Global Data最新发布的报告,中兴通讯LTE系列基站被评为唯一的“领导者”。目前公司的海外市场业务不断取得突破,在2016年主设备商5变4背景下竞争格局进一步优化。全球竞争进一步寡头化,中兴通讯有望抢占更多市场份额。2017年2月,中兴率先推出了基于FDD的Massive MIMO可商用产品,标志着公司已积累了大量的技术优势。中兴在5G领域积极布局,有望实现全球市场份额(尤其欧洲市场)的突破。

风险提示:海外运营商网络及中兴手机减亏力度低于预期。

(中兴通讯,0763.HK,朱劲松,S0850515060002)

2.2 广汽集团:日系和自主表现优异,公司新车型周期和利润周期叠加

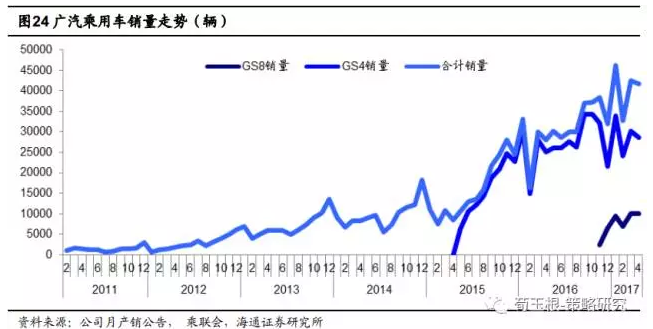

本月广汽集团H上涨8.80%,涨幅在汽车行业中居前50%。5月汽车销量16.55万台,同比增长22%,1-5月累计销量79.25万台,同比增长33%。公司整体维持亮眼表现。根据公司5月产销快报,5月汽车销量165,505台,同比增长22%,1-5月累计销量792,457台,同比增长33%。在行业整体增速处于低位的情况下,公司维持亮眼表现。广汽传祺继续表现优异,全年业绩不受GS8变速箱供应不足影响。5月广汽乘用车销量44148台,同比大幅增长52%,累计销量207,518台,同比增长61%。

广本表现优异,广丰微弱下滑,广汽菲克和广汽三菱低基数快增长。广本5月销量57,784台,同比增长10%,1-5月累计销量262,230台,同比增长17%;广丰销量33,318台,由于凯美瑞处于换代末期、中级车型雷凌细分市场竞争加剧,同比增长-14%,累计销量172,934台,同比增长10%;广菲克销量20,115台,同比增长105%,累计销量90,900台,同比增长83%;广汽三菱推出月销6千台畅销车型欧蓝德,单月销量8,200台,同比增长118%,累计销量44,211台,同比增长270%。

风险提示:新车型销量不及预期;市场“价格战”;新车型产品质量问题;中日政治关系不确定性。

(广汽集团,02238.HK,邓学,S0850514050002)

2.3 龙湖地产:业绩扎实,蓝筹品质

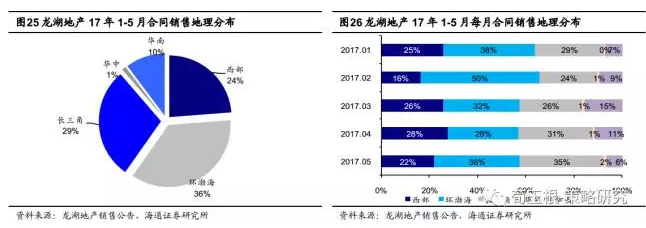

本月龙湖地产上涨-3.88%,涨幅在港股地产行业中居前75%。公司五月单月销售157.3亿元,合同销售面积87.4万平方米。公司前五个月累计销售757.5亿元,同比增长96.3%。16年龙湖地产在全国24个城市实现合同销售881亿元,同比增长61.6%;公司全年实现收入514.4亿元,同比增长14.3%。17年前五个月,公司住宅销售热度持续,累计销售金额为757.5亿元,同比增长96.3%。其中环渤海272.9亿元,长三角219.2亿元,西部180.10亿元,三个区域贡献累计销售金额约89%。16年公司新获得43块土地,位于北京、上海、杭州、广州、重庆、厦门、济南、天津和武汉等高能级城市。

龙湖地产从2009年上市以来开始每年分红,起初股利支付率为14%。随着公司收入提升公司现金分红不断增加且提高股利支付率,到16年股利支付率达到30.59%。与其他市值相近的香港和内地房地产开发商相比,龙湖地产在分红率、ROIC和股息率方面正逐渐追平和赶超蓝筹股。2016年,标普给予公司BBB-投资评级,惠誉给予公司BBB-评级,公司债获得境内AAA评级。2016年公司连续发行6个公司债,累计发行金额118亿元,票面利率3.06-3.75%。公司融资成本不断优化,综合借贷成本下降到4.92%。2017年3月公司取得穆迪Baa3,属于境内唯一民营投资级评级。

风险提示:限购城市需求和价格下降。商业地产开业延迟。

(龙湖地产,00960.HK,涂力磊,S0850510120001)

2.4 华润啤酒:行业历史拐点出现,华润啤酒内生外延双重驱动

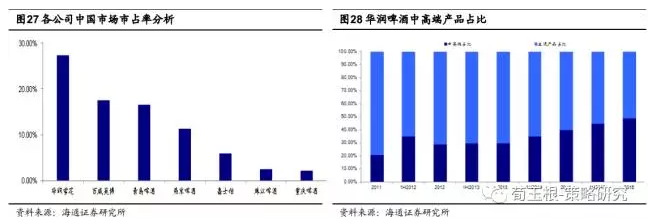

本月华润啤酒上涨3.76%,涨幅在行业中居前50%。2017年5月,中国啤酒行业产量430.5万千升,同比增长0.7%。这是进入2017年以来首次出现增长。1-5月,啤酒产量1758.7万千升,同比下降0.7%。从抢份额到齐升级,16年啤酒行业首现战略拐点。行业方面:低端需求持续萎缩;进口啤酒抢占高端;并购少,新建少,关停多。产品方面:产品升级持续,低端个位数下滑,中端个位数、高端两位数增长;产品直接提价。格局方面:存在一步到位的可能,一家独大VS三足鼎立。

华润啤酒作为行业龙头,内生外延增长均值得期待。公司2016年净利润同比增长6%,剔除资产减值等非经常性因素外增速达到33%,显著优于历史及同业公司。我们预计公司产品结构升级趋势仍将持续。同时,随着青啤股权的出售和燕京混改的进展,不排除未来出现华润+青啤或华润+燕京等组合,有助于行业竞争进一步放缓,盈利弹性显著增强。

风险提示:经济增速放缓拖累消费。

(华润啤酒,00291.HK,闻宏伟,S0850514030001)

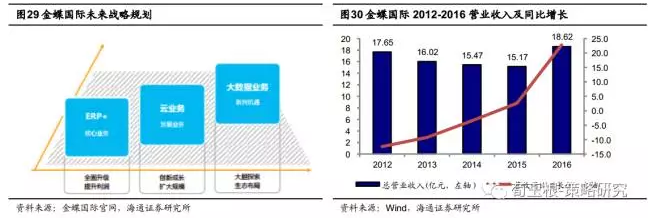

2.5 金蝶国际:传统ERP领军者,成功转型云服务

本月金蝶国际上涨4.18%,涨幅在行业中居前70%。金蝶国际2016年营业收入为18.62亿元人民币,同比增长23%;净利润为2.88亿元人民币,同比增长172.54%。公司为国内第二大ERP软件厂商,在中小企业市场中市占率第一。随着今年三、四线城市企业对管理效率重视度加强,ERP软件需求提升,公司作为ERP市场的领军企业,ERP业务营收增速有望进一步提升。另一方面,公司的云服务拓展速度超出预期。2016年金蝶对未成熟业务的出售,减少了公司亏损,补充了运营资金。2016年“金蝶云”收入同比增长90%,签约客户数量比去年高出150%,客户续费率超过90%。公司预期,至2020年,云服务营收占比将达到50%以上。

风险提示:云服务推进不及预期,ERP市场竞争加剧。

(金蝶国际,00268.HK,郑宏达/谢春生,S0850516050002/S0850516060005)

2.6 吉利汽车:品牌+产品+平台+动力立体竞争,行业淡季中凸显优势

本月吉利汽车上涨20.01%,涨幅在汽车行业中居前15%。公司五月单月销量7.65万台,同比增长67%;1-5月累计销量44.19万台,同比增长89%。吉利汽车在行业中维持优异表现,预计上半年销量将达到52万台。吉利5月销量达到76546台,同比增长67%;1-5月累计销量44.19万台,同比增长89%,1-5月已完成2017年销量目标的44%,预计上半年销量将达到52万台。SUV组合博越+帝豪GS+远景SUV5月销量为2.11+1.00+0.80万台高水准;轿车组合博瑞+帝豪GL+帝豪+远景销量分别为0.30+0.72+1.72+0.71万台,整体上出现季节性回落,销量结构优化。

继收购沃尔沃、推出领克品牌后,吉利控股集团将收购马来西亚宝腾汽车49.9%和超豪华品牌路特斯汽车51%的股权。公司将从低到高形成宝腾+吉利+领克+沃尔沃+路特斯的完善品牌布局。吉利2020战略剑指打造全球十强汽车企业,完善市场布局,打造国际品牌是吉利未来发展的战略规划。马来西亚汽车市场规模约为50万辆左右,我们认为此次吉利控股收购宝腾和路特斯更多是为了进入东南亚市场做准备。领克品牌生而全球,欧洲、中国和北美都将是吉利未来发展的主战场。

风险提示:公司新车型销量不及预期;整体市场竞争激烈程度超预期。

(吉利汽车,00175.HK,邓学,S0850514050002)

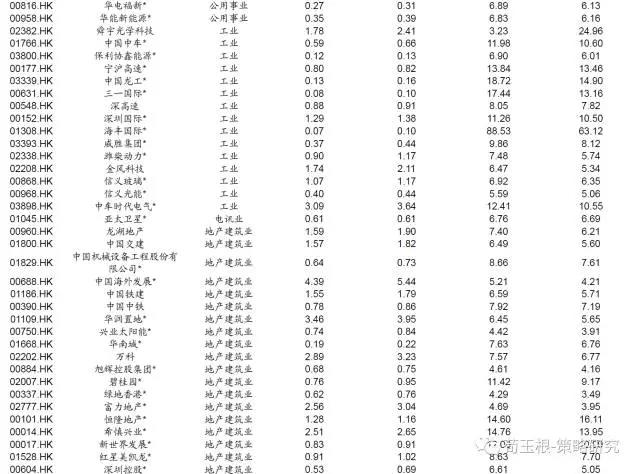

3. 覆盖港股公司及估值

风险提示:美国加息带动香港利率上行,中国经济增速放缓使港股增速回落。

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP