国君宏观:俄乌冲突对油价及中美通胀冲击的可能性

摘要

1、当前乌克兰危机类似格鲁吉亚战争和克里米亚事件的综合体

回顾俄罗斯2000年来所涉地区地缘政治问题,当前的乌克兰危机,类似格鲁吉亚战争和克里米亚事件的综合体。俄罗斯首先承认了乌克兰东部地区的独立,随后地区的冲突升级,俄罗斯出兵并取得了快速的进展。欧美如同在此前的历次危机中的表现,都没有直接出兵,而是推出制裁手段,战争冲突有望快速结束。

2、油价短期受事件性冲击走高,原油基本面强劲将支持油价高位运行

1)结合对战争事件的回顾,在不破坏原油供给的情况下,地缘政治事件对油价的影响主要是阶段性影响为主,多数不改变油价此前的运行趋势。

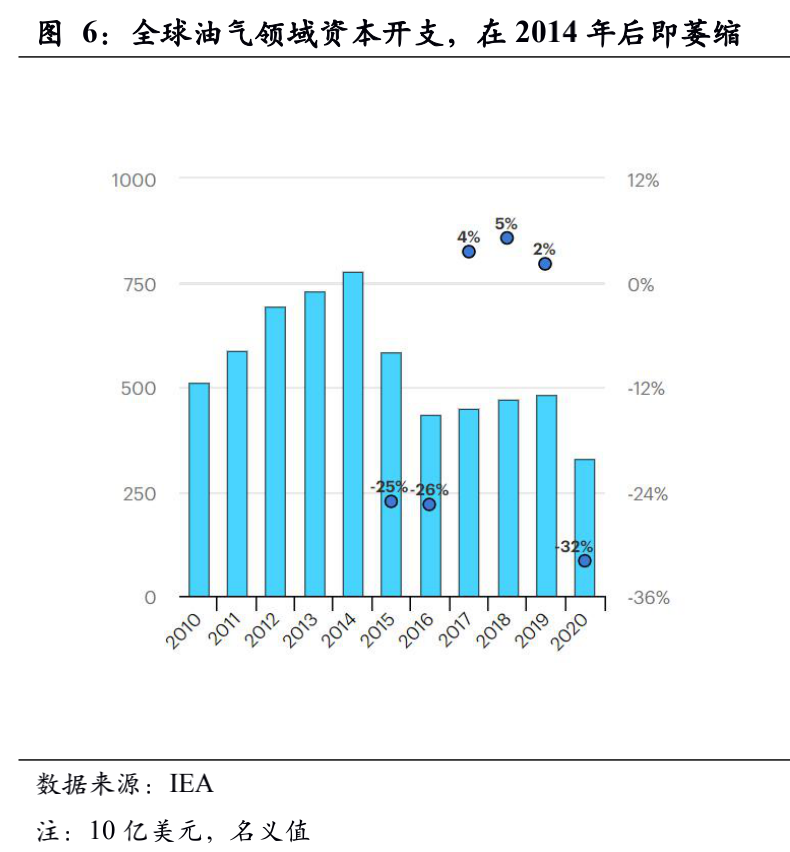

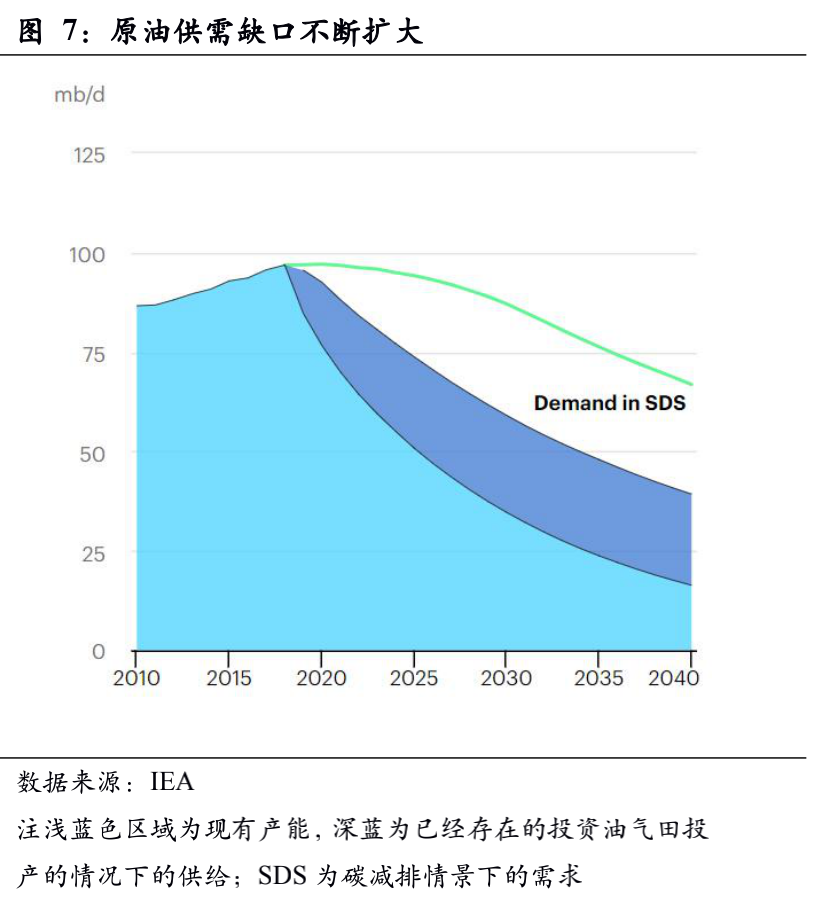

2)当前原油基本面强劲,油价在战争结束后仍有望保持高位运行。根据IEA的统计,2020年由于疫情冲击,导致油价大幅度下跌,原油企业资本开支萎缩。运营商的支出比2020年年初预算减少了三分之一,比2019年减少了30%,IEA预期2021年资本开支也仅有小幅度增长。全球原油供需缺口从2020年开始不断扩大。

3)预期油价在事件冲击后可能有所回落,而后续能否再度大幅度上涨则取决于欧美对俄罗斯的制裁措施是否会导致俄罗斯石油的产量及出口受到影响。

3、对于后续欧美的制裁情况,我们假设在基准情形下,俄罗斯实现乌克兰全境“非军事化”,并在乌克兰建立一个亲俄的政府。美国和欧洲加大对俄罗斯制裁力度,但未伤及俄罗斯能源,俄罗斯基本维持原油和天然气的正常出口,伊朗石油仍未回归市场,油价全年中枢预期在90-100美元区间运行。

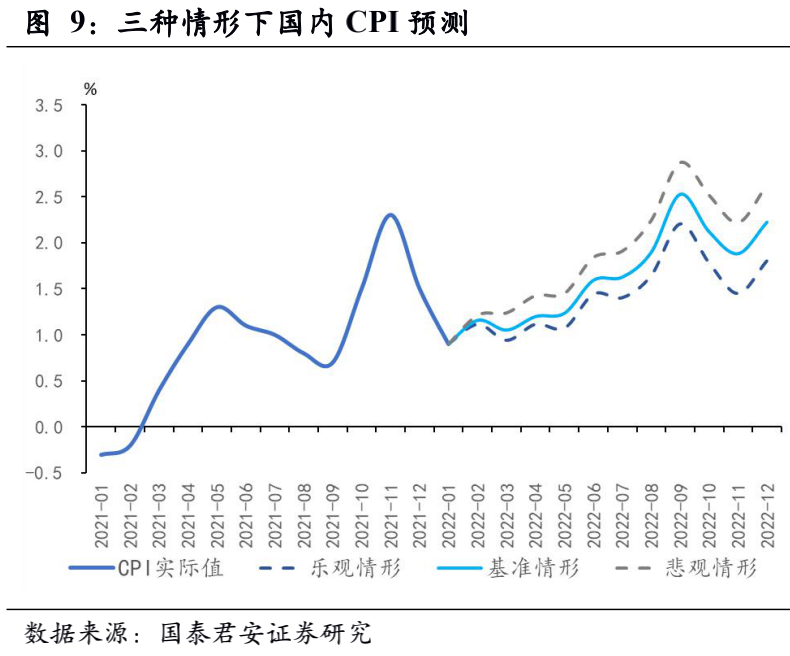

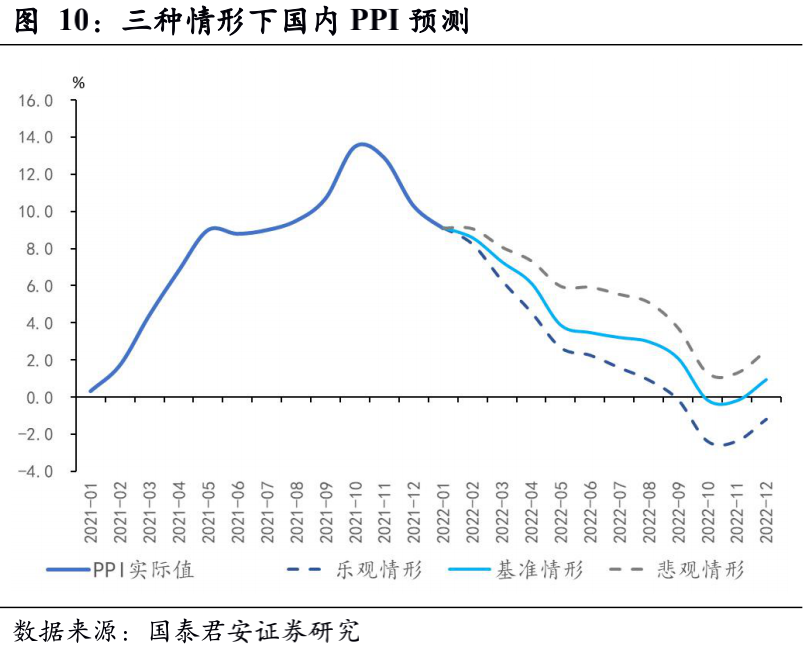

4、如果出现进一步高油价冲击——中国通胀趋势不改,美国通胀风险再升温

1)中国通胀趋势不变,二、三季度物价水平有一定抬升。油价高企推升国内的通胀水平,全年幅度相对有限,效果最明显在二季度。CPI维持逐渐走高的趋势,悲观情形下,三季度末或四季度的CPI高点有望触及3.0%左右,但持续破3%的可能性较低。基准情形下,二、三季度的PPI将较此前上升0.2个百分点左右。即使在冲突加剧、布油价格高点(月均值)触及120美元/桶的悲观假设下,PPI出现季度级别反弹的可能性仍然极低。

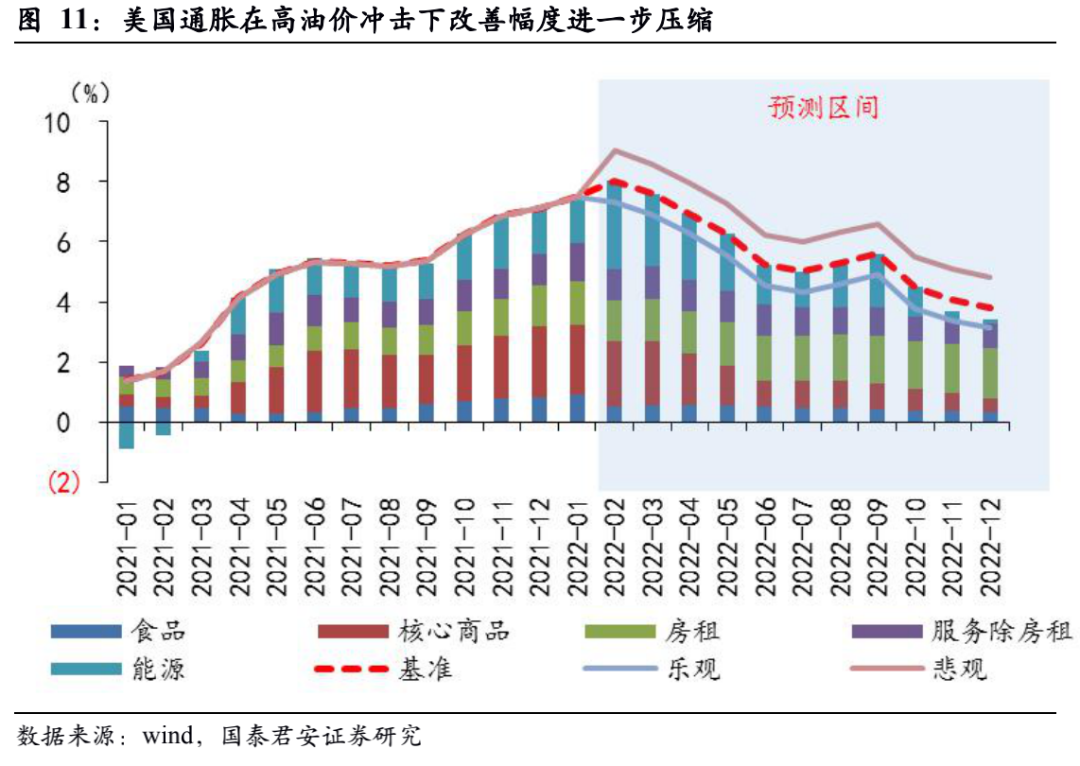

2)美国1季度通胀高点进一步确立,悲观情景全年通胀难有改善。在基准情形下,美国1季度的通胀水平将进一步抬升,3月份的通胀可能突破8%,全年均值在5.8%,年底在3.8%左右,美国的通胀压力进一步加大。而冲突升级的悲观情景下,美国通胀全年中枢预期超过6.5%以上,年底通胀水平仍保持在5%以上。悲观情形下,高通胀将压缩美联储下半年转鸽的空间,联储或将全年维持鹰派态度。

正文

1. 战争情形回顾与推演——基于俄罗斯关涉的三次冲突

2000年以来,俄罗斯曾三次陷入到地区的冲突乃至战争之中,分别是车臣战争、格鲁吉亚战争以及克里米亚冲突。此次,俄罗斯再次陷入乌克兰东部地区的战争,通过回顾历史上的三次事件,以推演该冲突后续会如何收场。

1.1 车臣战争——俄罗斯以全面胜利终结,建立自治共和国

车臣战争从1999年8月爆发,持续到2000年2月,俄罗斯以军事行动控制了绝大部分领土,取得全面胜利而告终。后车臣共和国成立,成为了俄罗斯联邦北高加索联邦管区下辖的一个自治共和国。

期间,油价维持了此前的上涨态势,从1999年8月初的20美元/桶上涨到2000年3月初的30美元/桶,期间涨幅50%,在战争期间油价持续上涨了7个月。同期美元兑卢布从24升值到28,卢布相应贬值约17%。

1.2 格鲁吉亚战争——速战速决,南奥塞梯宣布独立

格鲁吉亚战争是为了争夺南奥塞梯的控制权而爆发的战争,战争从2008年8月8日开始,格鲁吉亚最初占据主动,而俄罗斯快速反应并出兵使得格鲁吉亚败退,随后国际社会快速进行调停,格鲁吉亚和俄罗斯先后签署停火协议,同时俄罗斯在2008年8月18日撤军,随后承认南奥塞梯和阿布哈兹独立。

这次战争期间,油价几乎没有受到影响,延续了此前因为美国金融危机蔓延所致的下跌状态。卢布则持续贬值。

1.3 克里米亚问题——未爆发战争,接纳克里米亚为联邦成员

克里米亚问题是2014年3月16日乌克兰克里米亚举行公投,并获得通过。3月18日,俄罗斯总统签署命令批准克里米亚加入俄罗斯草约。此次事件没有引发战争,但是导致美欧加大了对俄罗斯的制裁。

油价在次期间表现平稳,价格维持在106美元/桶附近震荡,卢布也没有出现明显贬值,维持在1美元兑36卢布附近。随后随着欧美制裁的升级,卢布进一步贬值。

1.4 乌克兰危机——升级的克里米亚事件

当前的乌克兰危机,是格鲁吉亚战争和克里米亚事件的综合体。俄罗斯首先承认了乌克兰东部地区的独立,随后地区的冲突升级,俄罗斯出兵并取得了快速的进展。欧美如同在此前的历次危机中类似的表现,都没有直接出兵,而是推出制裁手段。

在此情况下,乌克兰此次危机预期会较快结束战争冲突,乌克兰东部地区独立地位得到进一步巩固,甚至更多地区选择独立,西方对俄罗斯的制裁升级。

2. 不同制裁情形下的油价展望

2.1 油价短期受事件性冲击走高,原油基本面强劲将支持油价高位运行

乌克兰冲突升级后,油价出现了快速的上升,日内涨幅超过8%。结合上文的回顾并进一步拓展到海湾战争、伊拉克战争等地缘政治事件,在不破坏原油供给的情况下,地缘政治事件对油价的影响主要是阶段性影响为主,多数不改变油价此前的运行趋势。而海湾战争直接在重要产油区发生,导致油价在1个季度内涨幅超过1倍,但随后随着战争结束后快速回落。

当前原油企业资本开支大幅度收缩,严重限制了产能供给。根据IEA的统计,2020年由于疫情冲击,导致油价大幅度下跌,原油企业资本开支萎缩。运营商的支出比2020年年初预算减少了三分之一,比2019年减少了30%。IEA预期2021年资本开支也仅有小幅度增长。而且,由于能源体系变革的不确定性,即使在高油价下,原油企业也缺乏大幅资本开支的意愿,实则从2014年后,受到低油价和政策不确定性的影响,油气企业的资本开支已经下台阶,2020年则是进一步萎缩。在此情境下,全球原油供需缺口从2020年开始不断扩大。

因此,尽管我们认为当前油价的短期上冲是事件性影响,但是油价的基本面依旧支持油价在高位运行。预期油价在事件冲击后可能有所回落,而后续能否再大幅度上涨则取决于欧美对俄罗斯的制裁措施是否会导致俄罗斯石油的产量及出口受到影响,这种影响可能是欧美制裁的结果,也可能是俄罗斯的反制举措。

2.2 不同制裁情景下,后续油价走势

对于后续的欧美的制裁情况叠加伊核谈判,我们假设如下:

1、乐观情形下,不制裁油气领域且伊朗石油回归市场。俄罗斯和乌克兰、以及西方国家达成和谈。乌克兰政府保证不申请加入北约,北约也承诺不接受乌克兰的加入,俄罗斯退出除顿巴斯地区外的乌克兰领土。西方收回对俄罗斯大部分制裁措施,市场情绪平复。同时,伊核谈判取得成果,伊朗石油回归市场。预期油价预期出现阶段性下行,在3季度后有所恢复,全年中枢在80-90美元之间。

2、基准情形下,不制裁油气领域而伊朗石油也未回归市场。俄罗斯实现乌克兰全境“非军事化”,并在乌克兰建立一个亲俄的政府。美国和欧洲加大对俄罗斯制裁力度,但未伤及俄罗斯要害,俄罗斯基本维持原油和天然气的正常出口。同时,伊核谈判未取得成果,伊朗石油未回归市场。预期油价在2季度仅小幅度回落,在3季度再次冲击100美元,全年中枢在90-100美元之间。

3、悲观情形下,制裁油气领域且伊朗石油也未回归市场。俄罗斯实现乌克兰全境“非军事化”,并在乌克兰建立一个亲俄的政府。西方国家对俄罗斯“顶格”制裁,比如彻底将俄罗斯排除至SWIFT支付系统之外、断绝对俄罗斯的高科技产品出口。俄罗斯对此进行反制,禁止油气出口。同时,伊核谈判未取得成果,伊朗石油未回归市场。预期油价将持续冲高,全年中枢在100美元以上运行。

3. 高油价冲击下中美通胀前景

3.1 中国通胀趋势不变,二、三季度物价水平有一定抬升

油价高企将在一定程度上推升国内的通胀水平,但全年来看幅度相对有限,效果最明显是在二、三季度。根据三种情形假设,我们对国内的CPI和PPI进行了测算,发现俄乌冲突带来的高油价将在一定程度上推升全年通胀中枢特别是二、三季度的物价水平,但不改变年内CPI、PPI原本的运行趋势。

1、CPI维持逐渐走高的趋势,基准情形下,油价冲高将小幅抬升CPI中枢,下半年通胀持续超过3%的概率仍不大。在冲突加剧的悲观情形下,三季度末或四季度的CPI高点有望接近3.0%左右,但持续破3%的可能性较低。

2、PPI保持整体下行的态势,基准情形下,二、三季度的PPI将较此前上升0.2个百分点左右。即使在冲突加剧、布油价格高点(月均值)触及120美元/桶的极端假设下,PPI出现季度级别反弹的可能性仍然极低。

3.2 美国1季度通胀高点进一步确立,悲观情景全年通胀难有改善

在基准情形下,美国1季度的通胀水平将进一步小幅抬升,3月份的通胀可能突破8%,全年均值在5.8%左右,年底回落到3.8%附近。而悲观情景下,美国通胀全年中枢预期超过6.5%,年底通胀水平仍保持在5%以上。悲观情景下,高通胀风险的升温将压缩美联储下半年收紧信号转鸽的空间,这对于我们前期判断的“先鹰后鸽”趋势会带来反转压力。

本文编选自国君宏观研究微信公众号,作者:国君宏观董琦团队,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP