广发证券:“双碳新周期”将引导ESG“负面筛选+主题投资”攻守兼备型投资策略

智通财经APP获悉,广发证券发表研究报告就“双碳新周期”与ESG投资有何关联性?如何刻画ESG基金的“双碳含量”?“低碳转型”A股的ESG评级变动是否影响企业盈利?三个问题探讨了“双碳”与ESG基金的关联性。广发证券表示,ESG侧重价值投资,“双碳”侧重赛道投资,“双碳新周期”将引导ESG“负面筛选+主题投资”攻守兼备型投资策略,有望抬升长期收益率,建议重点关注ESG基金及ESG评级升高的低碳转型个股。

一、“双碳新周期”与ESG投资有何关联性?

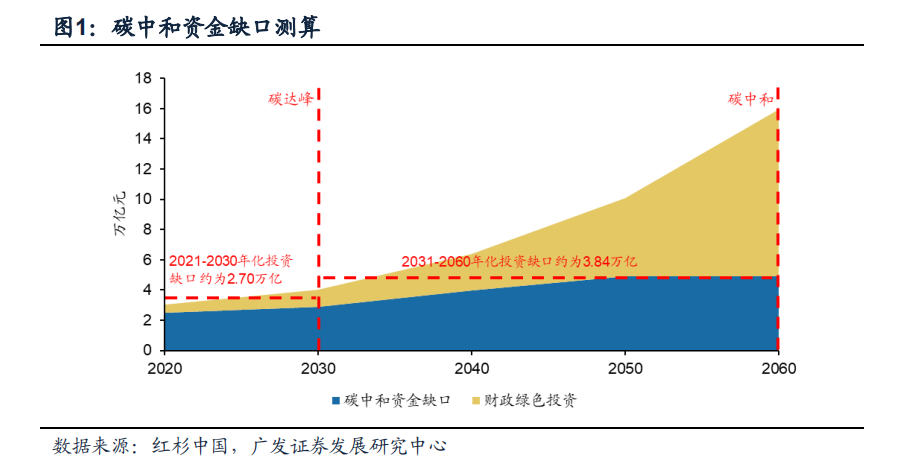

关联性之一:“自上而下”引导ESG投资有助于弥合“双碳”资金缺口

“碳中和”目标面临巨大资金缺口亟待市场与企业资金弥补。国家发改委价格监测中心刘满平的研究显示,与2030年实现“碳达峰”每年的资金需求3.1万亿元-3.6万亿元相比,当前的资金供给严重不足,每年只有5265亿元,资金缺口超过2.5万亿元。根据红杉中国发布的碳中和报告《迈向零碳——基于科技创新的绿色变革》测算:2021-2060年,我国绿色投资年均缺口约为3.84万亿元,其中,2021-2030年平均缺口约2.7万亿元,2031-2060年平均缺口约4.1万亿元,“碳达峰”以后资金缺口呈现明显扩大趋势。对于“碳中和”目标带来的巨大资金需求,政府资金只能覆盖一小部分,剩余资金缺口要靠市场资金及企业投资弥补。

一方面,从“碳中和”投资的外部性来看,企业自发性投资动机较弱。企业为追求自身利益最大化,倾向于将企业所产生的负外部性转嫁给社会,以获取更多利润。同时,由于可再生能源、能效、零碳技术和储能技术等碳中和相关投资具有外部性,导致企业自发性投资动机较弱。

另一方面,从ESG评级标准来看,ESG评级体系在环境(E)及社会(S)因子方面的诸多关注指标都与“碳中和”目标直接相关,通过“自上而下”引导ESG投资可以达到将社会资金引流“双碳”投资领域目的。以华证ESG评价体系为例,华证ESG评价在环境(E)方面的关注指标诸如环境管理体系、产品或公司获得的环境认证、环境违法违规事件等,以及在社会(S)方面的关注指标诸如上市公司社会责任报告质量、负面经营事件等都与“碳中和”目标高度相关。

关联性之二:“双碳”加持强化ESG主题投资的“进攻属性”

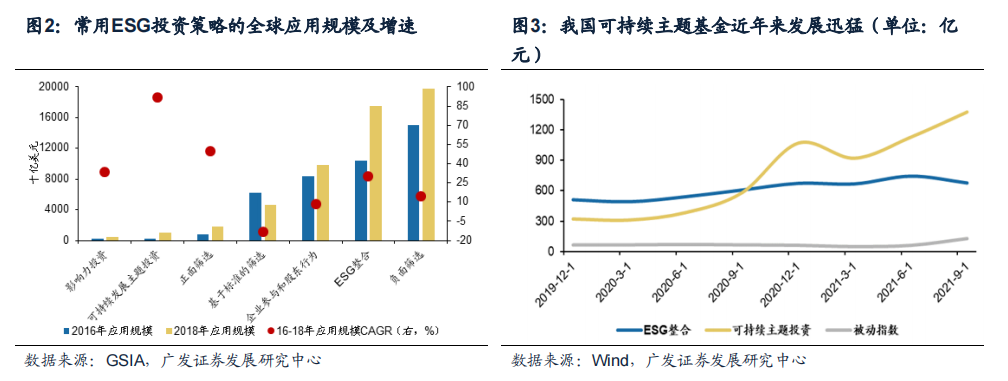

从ESG七大常用投资策略应用来看,根据GSIA披露数据:第一,截至2018年,绝对规模方面,负面筛选应用最为广泛,该策略下的资产规模达19.8万亿美元;第二,规模增速方面,2016年至2018年,可持续发展主题投资策略下的资产规模增速最快,年均复合增速高达92%。“双碳新周期”顶层规划下,不仅意味着“碳排放量”、“产品碳足迹”、“可再生能源机会”等环境(E)维度指标的权重将显著增加,而且催生新能源、低碳转型等主题投资机会,即意味着ESG投资策略由负面筛选路径下的“防守属性”向主题投资路径下的“进攻属性”进化转变:

一方面,我国可持续主题基金近年来发展迅猛已超1200亿元规模,且“双碳”顶层提出以来,新发行37只ESG可持续发展主题基金中有21只在基金名称中提及“碳中和”、“绿色”、“环保”等字样,规模占比57.41%。

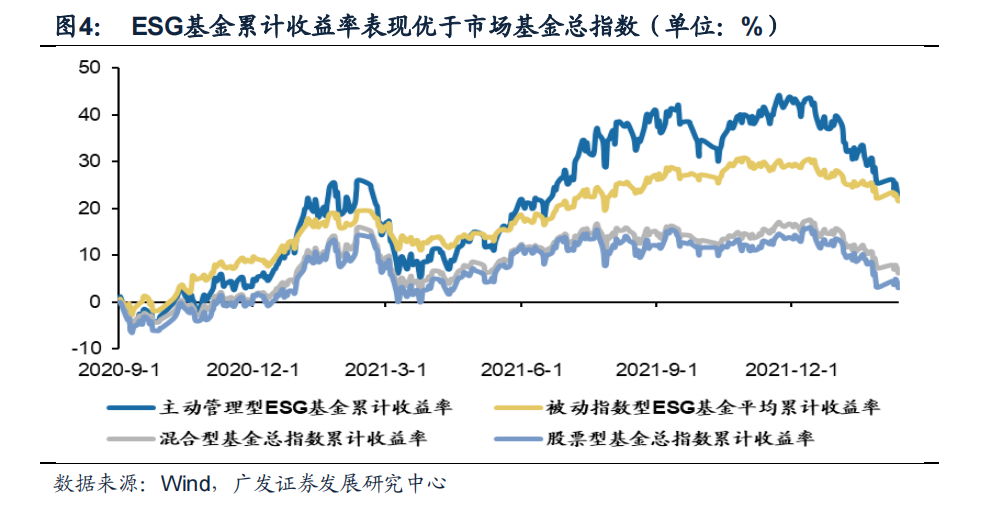

另一方面,我们选取“双碳”提出前发行的121只ESG基金,可以看到去年累计收益率整体跑赢基金市场,且主动管理型股票基金收益率高于被动指数型基金。

二、如何刻画ESG基金的“双碳含量”?

视角一:ESG主动基金重仓股特征

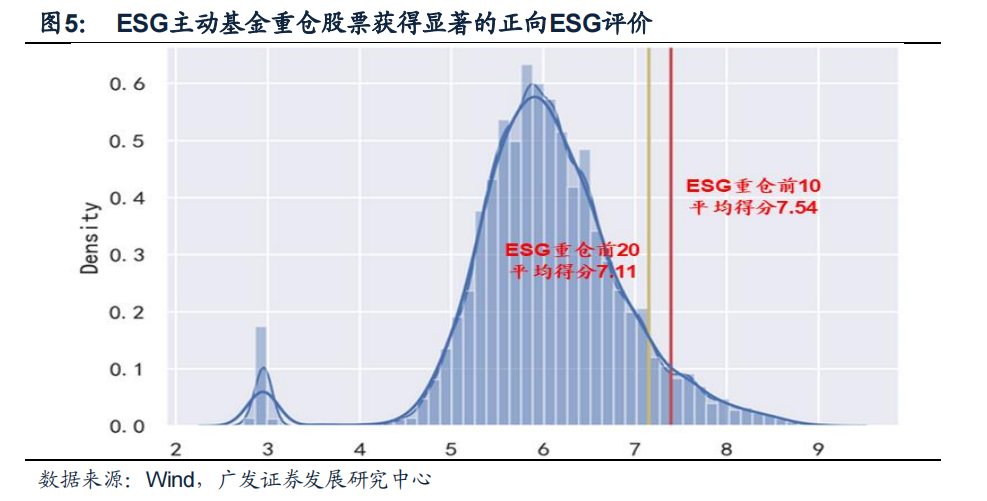

我们选取A股ESG相关基金(共215只,其中主动管理型164只),基于21Q4数据,通过统计每只主动管理型股票基金重仓Top10持仓,将其加总为“ESG主动型基金重仓Top10”名单,可以发现:

特征1:ESG主动基金重仓股拥有显著的正向ESG评价。重仓前十股票万得ESG综合评分均分7.54,重仓前二十股票均分7.11,正态分布拟合后,分别位于万得ESG A股所有评级的95.76%、89.10%分位数,远高于均值6.03;前十股票富时罗素ESG评分均分1.73,重仓前二十股票均分1.42,正态分布拟合后,分别位于万得ESG A股所有评级的99.67%、98.42%分位数,远高于均值0.23。

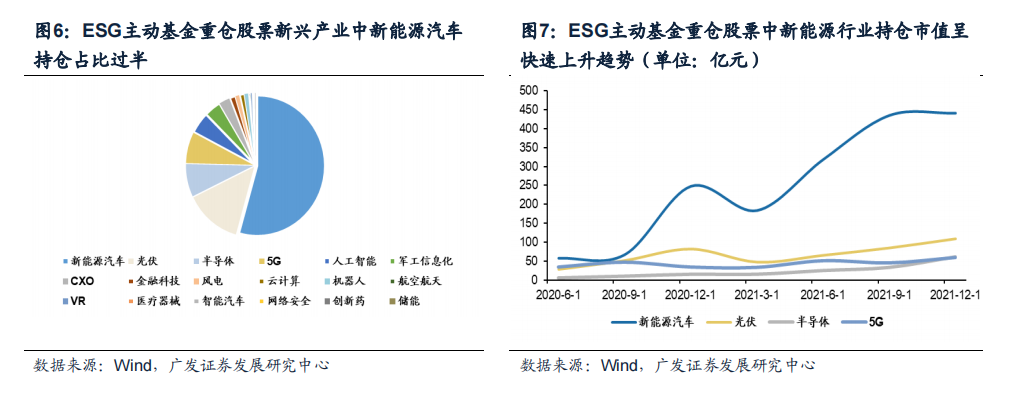

特征2:ESG主动基金重仓股中新能源汽车产业链占比最高。重仓前十股票中,7只为新兴产业,其中4只为新能源汽车产业;重仓前二十股票中,14只为新兴产业,其中9家为新能源汽车产业。

特征3:ESG主动基金重仓股中新能源行业动态持仓迅速上升。(1)静态视角:ESG主动基金重仓股票中新兴产业持仓占比59.09%,其中新能源汽车持仓占新兴产业总持仓54.56%(438.14亿元)。(2)动态视角:ESG主动基金重仓股票中新能源行业持仓快速上升,自20年Q2(57.68亿元)至21年Q4(441.92亿元),上涨约6.7倍。

视角二:ESG核心指数与“碳中和”指数相关性

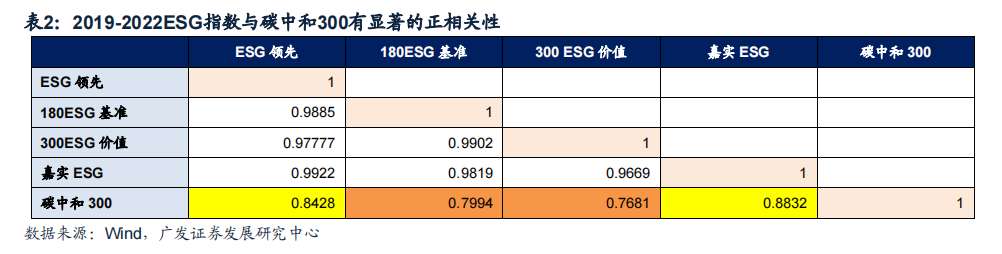

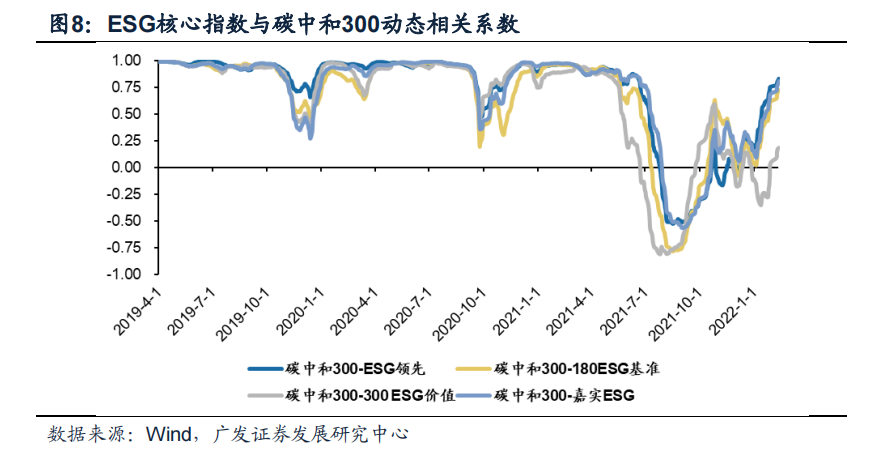

长期投资上,ESG核心指数与“碳中和”指数走势具备强相关性。基于2019年至今数据,我们选取四只ESG核心指数(华证ESG领先指数-999102.SSI;上证180ESG基准指数-950224.CSI;沪深300ESG价值指数-931466.CSI;中证嘉实沪深300ESG领先指数- 931382.CSI)与碳中和300计算相关系数,均在0.8左右,表明长期价值投资上ESG与“碳中和”指数表现密切相关。

短期投资上,动态相关系数21年年中存在大幅波动,但已逐渐走向强相关。ESG 核心指数与碳中和300指数以三个月为期动态滚动的相关系数在21年年中经历大幅波动,但于21年10月触底并逐步上升到0.8左右。

ESG指向价值投资,碳中和指向赛道投资,21年赛道投资崛起与传统蓝筹价值投资产生分歧,但长期上两者殊途同归(即整体相关系数高),边际趋势上由于碳指标在ESG体系权重中增强,ESG成分股主题投资“进攻属性”增强并相应变化调整,因此21年下半年以来碳中和和ESG相关系数走高,长期趋势性强相关。

视角三:ESG核心指数的行业权重变化

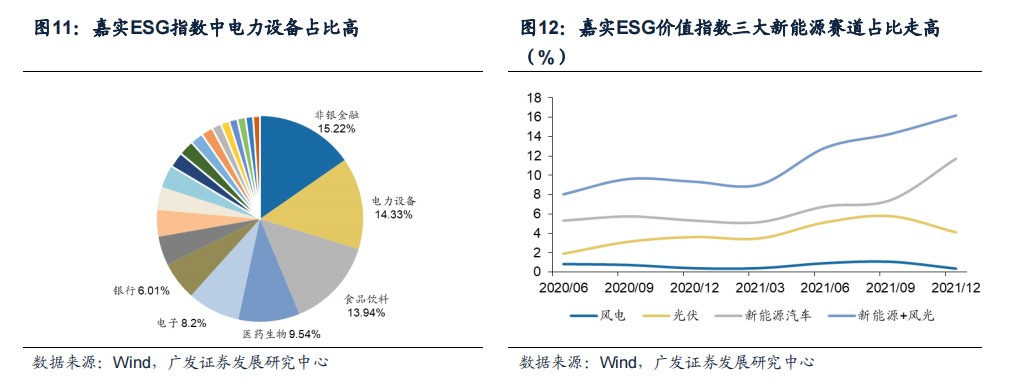

基于上文结果,ESG领先、180ESG基准、嘉实ESG指数与碳中和指数相关系数在21年波动后迅速回升到0.8左右,300ESG价值指数相关系数回升速度较慢,我们选取嘉实ESG与300ESG价值指数对ESG核心指数的行业权重变化进行进一步探究。

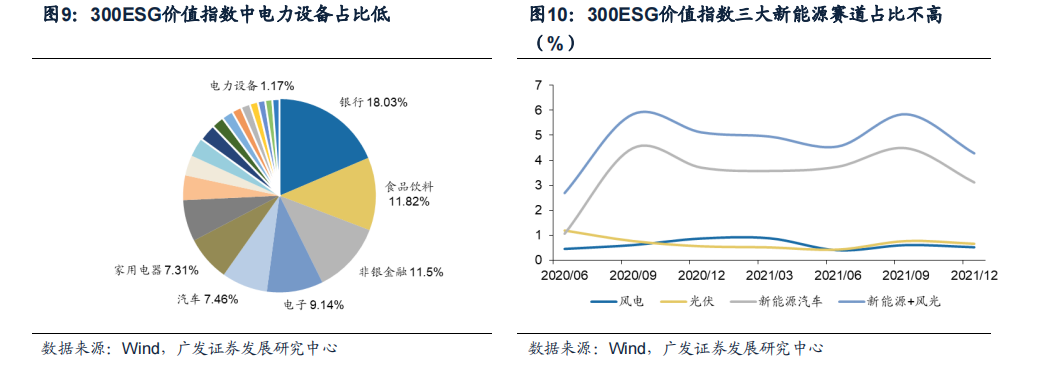

300ESG价值指数:(1)在申万二级行业排序上,电力设备权重很低,仅1.17%;(2)新能源汽车、光伏、风电三大新能源赛道占比不高且没有明显上升趋势,21年Q4三大新能源赛道总占比4.28%。

嘉实ESG价值指数:(1)在申万二级行业排序上,电力设备权重较高(14.33%),仅次于非银金融15.22%;(2)三大新能源赛道占比呈持续上升态势,21年Q4三大新能源赛道总占比16.19%,季度复合增速12.37%。

上述反映:随着“双碳”顶层设计陆续出台,不少ESG指数新能源行业占比提升,预计未来ESG指数的新能源占比仍有较大提升空间。

视角四:ESG评级体系中“双碳”指标发展

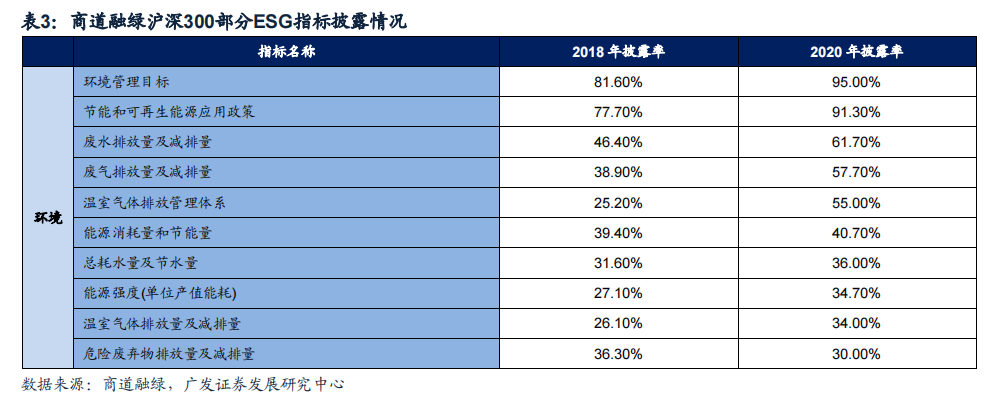

ESG评级体系中“双碳”指标现状:在信息披露方面,环境信息披露规则先行,上市公司需按照重点排污单位分类进行环境信息披露,重点排污单位已实行部分指标强制披露,非重点排污单位公司不披露则解释,鼓励公司自愿披露其他环境信息。2022年1月生态环境部出台《企业环境信息依法披露格式准则》中的年度报告规定了关键环境信息提要、企业基本信息、企业环境管理信息、污染物产生、治理与排放信息、碳排放信息等内容;临时报告规定了企业产生生态环境行政许可变更、生态环境行政处罚、生态环境损害赔偿等信息。但目前 ESG中环境指标多数无统一披露报告,数据缺失、分散化仍是影响“双碳”指标在ESG评级体系中的应用、赋权的主要阻力。以商道融绿ESG为例,2018-2020 年多数环境指标披露率有大幅增长,如温室气体排放管理体系由25.2%上升至至55%实现了一倍以上的增长,平均披露率由43.03%上升至53.61%,但整体披露率仍不高,还有较大的发展空间。

2022年A股ESG强制信息披露制度或加速出台,参考港交所等成熟模式,分类、分行业推进。(1)A股ESG强制信息披露制度有望加速落地。港交所ESG信息披露框架较为成熟,内地公司对规则较为熟悉,或可成为未来A股市场ESG强制信息披露模式的良好参考,采取类似“强制披露”+“不遵守就解释”的模式。(2)对于高碳行业的排放披露,或参考即将开始运行的全国碳排放交易市场的碳核算规则体系。

三、“低碳转型”A股的ESG评级变动是否影响企业盈利?

ESG投资基于价值投资理念,其隐含假定为ESG评级对于公司的盈利能力有影响。本节基于近年ESG评级变化相对频繁的低碳转型企业,探究华证ESG评级变化与上市公司ROE变动方向是否具有一致性。

研究数据及方法:我们选取申万一级行业中,钢铁、建筑材料、化工、采掘四个高污染转型企业,分别从评级上升与下降两个角度,考察其分类下的17个二级行业自 2013-2020年年末的华证ESG评级与ROE之间变化的同向性。考虑到对于部分行业ESG评级可能是ROE的先行指标,我们分别从当期、ROE滞后1期、ROE滞后2期进行分析。最后,我们选取变动比例均值在50%以上,同时考虑到数据的偶然性剔除数据量过小以及有两个年度同向比例小于40%的行业与滞后期为ESG评级与ROE同向性较好的行业。

研究结论:第一,总体上ESG评级与ROE同向上升的比例在均值和数量上优于二者均下降的比例,即低碳转型公司ESG评级上调对于ROE提升影响更大。第二,滞后期上:ESG评级下降在ROE上的滞后表现各行业各异,ESG评级上升通常在滞后1、2期之后对ROE有显著的同向变动影响。第三,对于ESG评级下降,“当期:建筑材料—其他建材II”ROE下滑的平均比例68%,即建材行业为ESG评级与ROE同向下降概率较高的低碳转型行业;对于ESG评级上调,“滞后1期:钢铁—其他采掘II”、“滞后1期:采掘—其他采掘II”、“滞后2期:采掘—煤炭开采II”ROE上升的平均比例均超过80%,即钢铁、煤炭行业为ESG评级与ROE同向上升概率较高的低碳转型行业。

核心假设风险:“碳中和”政策推进不及预期,中美关系超预期,全球疫情反复。

扫码下载智通APP

扫码下载智通APP