高盛:没什么能阻止美联储3月加息25bp

美联储面临的情况前所未有的复杂,一方面地缘政治风险将数种大宗商品价格推升至历史高位,通胀水平肉眼可见的飙升了。

另一方面,商品价格大涨阻碍全球经济复苏,可能导致更快、更痛苦的经济下滑。美联储究竟会怎么行动?

在高盛看来,无论风险事件如何迷雾重重,美联储既定的方向都不会受到影响。

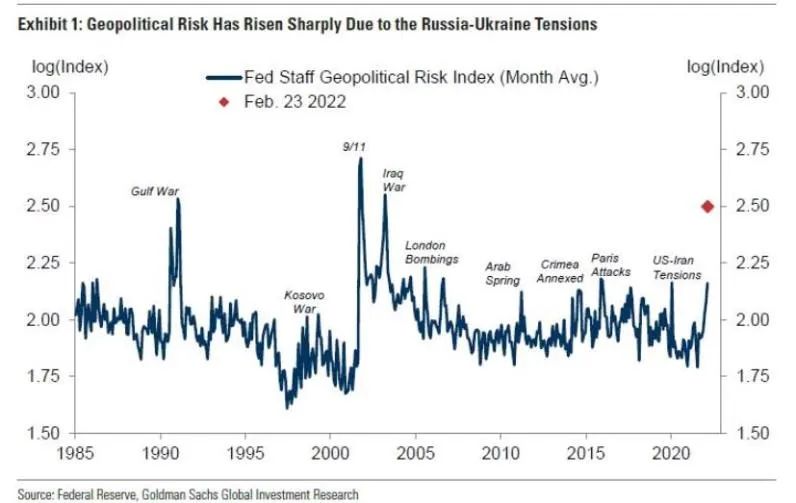

据高盛估算,当前的事件风险水平,在最近40年里只能排到第4位。

按常理推断,地缘政治风险,必定是各国央行,尤其是美联储在评估是否继续实施货币紧缩时所面临的考虑因素。

可以肯定的是,各国央行总是在重大全球地缘政治冲突中,对将金融状况收紧持谨慎态度,或者至少适度放松,尤其是如果全球经济衰退是俄乌全面冲突的潜在副作用之一。

本周四,高盛首席经济学家Jan Hatzius 分析了潜在的俄乌冲突对美国经济和美联储政策的潜在影响。Jan Hatzius 认为,这场冲突对美国经济的任何直接影响都是有限的,因为美国与俄罗斯和乌克兰的贸易联系薄弱,能源价格受影响的程度可能远低于欧洲。

然而,油价飙升是一个巨大的危险信号。根据高盛的数据,石油价格每桶上涨10美元,将使美国核心通胀率提高3.5%,总体通胀率提高20bp,但只影响GDP增长率下降不到0.1%。

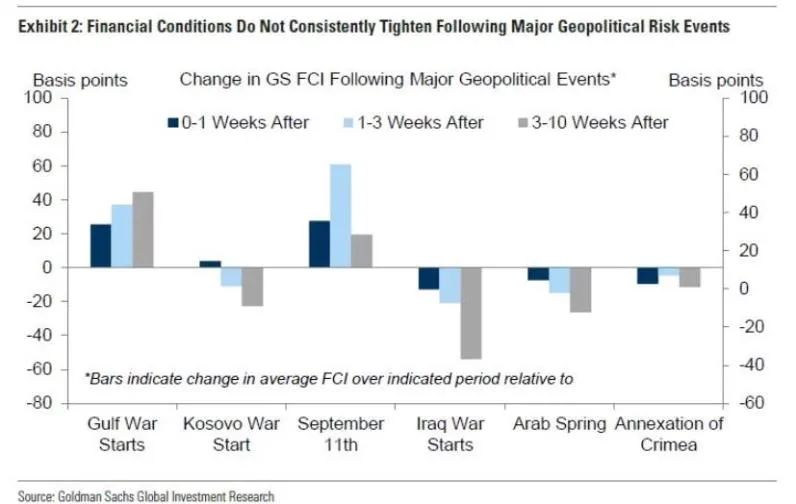

虽然地缘政治事件对通胀和经济增长肯定是负面的,但金融环境紧缩带来的影响是最不可预测的。数据显示,过去的地缘政治风险事件之后,美国金融状况很少出现有实质性的紧缩,尽管很难概括到目前的情况。

正如高盛所言,“金融状况进一步收紧,企业面临的不确定性增加,将进一步拖累美国经济增长”。

那这对美联储又意味着什么呢?

高盛首次承认,华尔街对美联储在2022年高达7次(或更多)加息的普遍估计可能不会实现,因为“通胀上行风险和增长下行风险的组合,对货币政策的影响是复杂的“。

从历史上看,美联储官员有时倾向于推迟重大政策决策,直到围绕地缘政治风险的不确定性减弱。

例如2001年9月11日或2018年期间,联邦公开市场委员会还降低了联邦基金利率。当然,这不是现在的一个选项,因为现在的利率为0%,通货膨胀率已经达到7.5%。

回顾了历史上美联储对待地缘政治事件的态度,高盛重点分析了美联储现在的处境。该行称,“当前的情况与过去几次不同,当时地缘政治事件导致美联储推迟收紧或进行宽松的货币政策,因为通胀风险为美联储今天收紧货币政策创造了比过去几次更强烈、更紧迫的理由”。

Jan Hatzius 指出,随着一些工资价格动态显示,近期通胀预期已经很高的迹象,“大宗商品价格的进一步上涨可能比平常更令人担忧”。

因此,尽管高盛预计地缘政治风险,不会阻止联邦公开市场委员会在即将召开的会议上稳步加息25bp,“但我们确实认为地缘政治的不确定性进一步降低了3月份加息50个基点的可能性”。

简而言之,高盛认为,美联储不会因为俄乌事件而放弃在3月份加息25bp。美联储至少有4位官员近期公开讲话表示,地缘政治事件的不确定性是美国经济下行的重要因素。

高盛认为,一些美联储票委会将地缘政治事件对美国经济的负面影响视为一个令人信服的理由,不在3月份加息50bp。

目前,市场似乎同意高盛的看法。在本月早些时候,美联储3月加息50bp的可能性达到近100%后,目前已经降至20%。

从全年来看,交易员仍有信心,美联储将以某种方式在2022年至少6次加息,并且不会让经济陷入衰退。

本文编选自“万得资讯”;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP