港股打新 | 金茂服务(00816):毛利率低于行业平均水平 5家基石认购占比高达81.4%

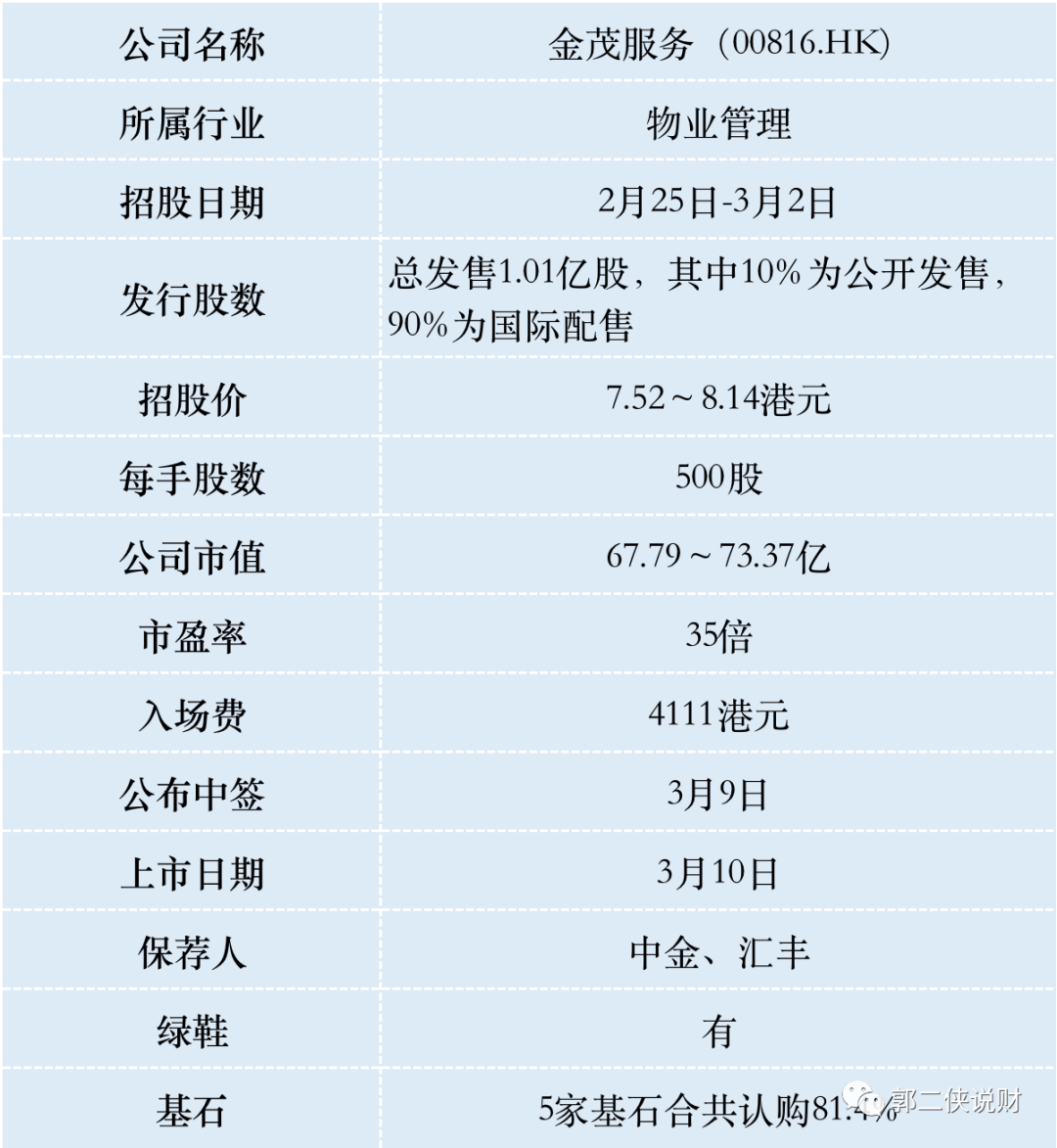

一、招股信息

二、公司概况

金茂服务是一家高端物业管理及城市运营服务提供商,其控股股东是2021中国房地产百强企业榜排名14的中国金茂。

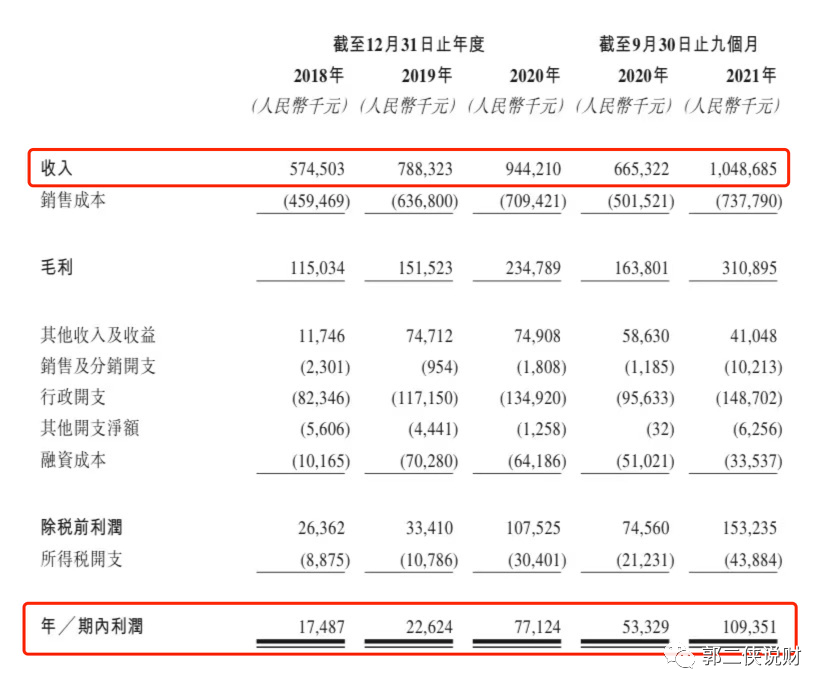

财务数据显示,2018年至2020年,公司分别实现收入人民币5.75亿元、7.88亿元及9.44亿元,复合年增长率为28.2%;同期录得净利润人民币1748.7万元、2262.4万元和7712.4万元,复合年增长率达110.0%。

2021年前九个月,公司录得总收入10.49亿元,同比增长57.6%;同期净利润为1.09亿元,同比增加105.1%。

但需要注意的是,金茂服务净利润大幅增长,主要是体量较小所致,该公司的的毛利低于行业平均水平。

截至2021年9月30日,金茂服务物业管理板块的毛利率约17.5%,而2021上半年,51家上市物管企业的平均毛利率在30%左右。

金茂服务经营三项业务,分别为物业管理服务、非业主增值服务及社区增值服务,同时提供城市运营服务,其范围涵盖其三大业务线。

截至21年9月底,在中国20个省、自治区及直辖市的35座城市,公司在管总建筑面积为2320万平方米,包含96个住宅项目及41个非住宅项目。住宅物业及非住宅物业的在管建筑面积分别为约1,970万平方米及350万平方米,分别占在管总建筑面积的85%及15%。

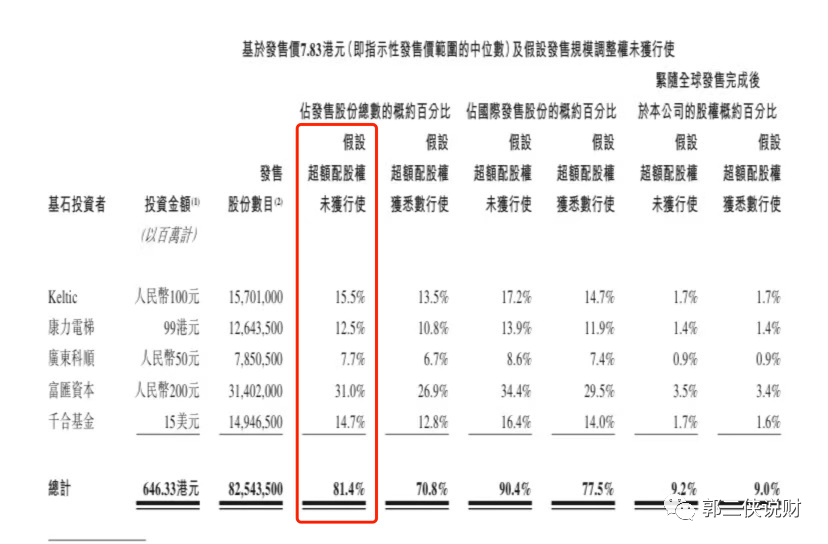

此次IPO引入5名基石投资者,其中,中国联塑认购2亿元人民币、深圳凯尔汉湘实业认购1亿元人民币、千合基金认购1,500万美元、康力电梯认购9,900万港元、广东科顺认购5,000万人民币,合计认购约6.46亿港元,按中间价计算,约占发售股份81.4%,设6个月禁售期 。

三、综合点评

金茂服务和越秀服务很像,都是国企背景,物业都包括住宅和商业物业,而且体量也比较接近。

金茂服务在管面积2320万平、合约面积4570万平,越秀服务在管面积2985万平、合约面积4610万平,两者商业物业在管面积都是300万平左右的级别。

金茂服务此次只发行了总市值的11.25%,而且基石取货比例极高,有点商汤控制大部分的流通股之后保荐人爆炒的路子。

但是再仔细一看,中国金茂在2月23日向合资格股东每持有66.2股获分派一股金茂服务股份,一共分派1.91亿股,刨去大股东中国金茂的,剩下还有约1.24亿股,都是潜在的抛压。

而且PE30多倍的物业股,市场上比这便宜的比比皆是,龙头碧服按2021年利润估计也是30多倍。同体量的越秀服务只有十几倍了,不管怎么看,金茂服务的性价比都不高。

四、预估中签率

香港公开发售1014万股,每手500股,合计2028o手,在不启动回拨的情况下,甲乙组各获配10140手。

金茂服务目前孖展不足额,最终大概率不会超额认购15倍启动回拨,按照1万人申购算,预估一手中签率80%,申购5手稳中一手。

五、本人操作计划

郭二侠计划放弃申购。

本文编选自微信公众号“郭二侠说财”,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP