天风证券:各种ESG评价体系有何不同?

智通财经APP获悉,天风证券发布研究报告称,随着中国资本市场的日益国际化,全球ESG评价机构逐渐加强了对A股公司的覆盖,我国本土机构也开始构建起自己的评价体系,研究报告横向对比了7家覆盖A股的ESG评价机构(海外3家、本土4家)的框架和结果,发现各ESG评级机构在数据来源、具体指标、行业分类方面比较类似,而不同评价体系的考察范围和底层指标各有侧重、不尽相同,对争议事件和风险敞口的处理认定也各有特色,所以不同评价体系往往会得出不一致的公司ESG评级,这使得投资者难以准确区分公司ESG表现的优劣,在一定程度上削弱了ESG评价的公信力和影响力。

正文如下:

2006年联合国负责任投资原则组织(UNPRI)正式提出ESG概念,将环境、社会及公司治理作为衡量可持续发展的重要指标,确立了社会责任投资原则。此后国际组织和投资机构将ESG概念不断深化,逐渐构建出了较为系统、全面的绩效评估方法,涌现出了MSCI、FTSE Russell、Sustainalytics、Dow Jones、Thomson Reuters等一系列有影响力的ESG评价机构。

随着中国资本市场的日益国际化,全球ESG评价机构逐渐加强了对A股公司的覆盖,我国本土机构也开始构建起自己的评价体系,例如华证、商道融绿、社会价值投资联盟、万得等已成为国内比较主流的ESG评价机构。本报告对比了7家覆盖A股的ESG评价机构(海外3家、本土4家)的框架和结果,发现了相似和不同之处。

覆盖A股ESG评价的海外机构

(1)MSCI

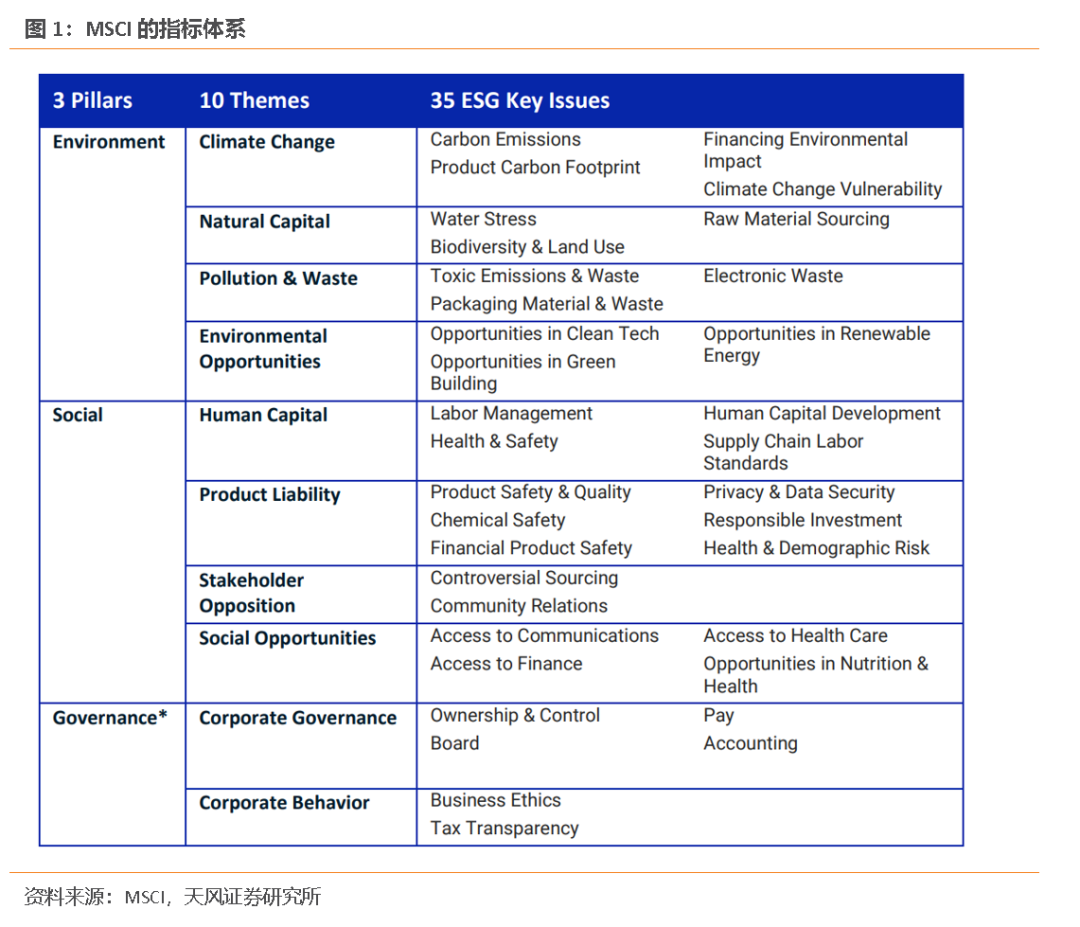

MSCI的ESG评价体系包含3个一级支柱、10个二级主题指标、35个三级关键问题指标和1000多个具体数据点。该评价体系的行业差异特性主要体现为两点:其一,在考察不同行业ESG表现时,MSCI根据影响程度和作用时间对每个三级关键问题指标赋予了不同权重,例如隐私和数据安全分项在能源、金融、信息科技和通信服务的权重分别为0.1%、10.1%、10.1%和24.1%,在材料的权重为0%(即不考虑);其二,各指标自下而上加权汇总后的得分会与行业同类公司进行比较,得到公司最终的ESG评级,分为AAA-CCC的7个等级。

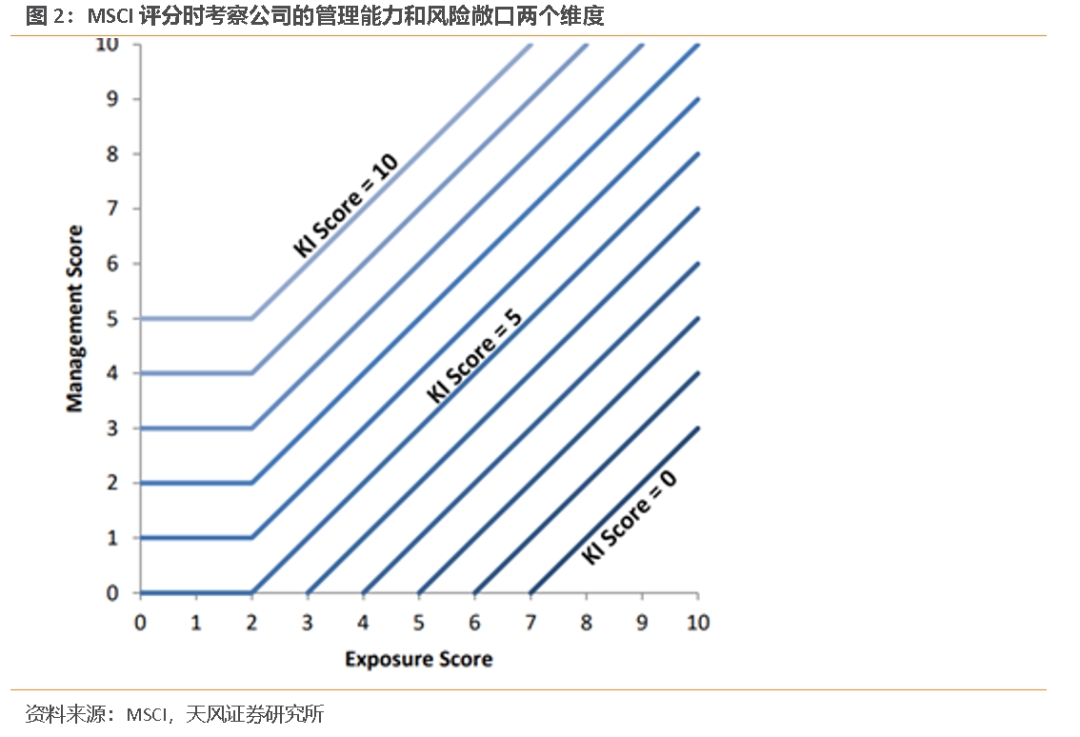

对底层指标评分时,MSCI主要考察公司的管理能力和风险敞口两个维度,其中管理能力主要考察公司战略和业绩表现,如果出现争议事件将扣除相应分数;风险敞口主要考虑公司的业务特征,例如核心产品特点、运营地点、生产是否外包、对政府订单依赖程度。公司的管理能力越强、风险敞口越小,得到的分数就越高,反之越低。

(2)FTSE Russell

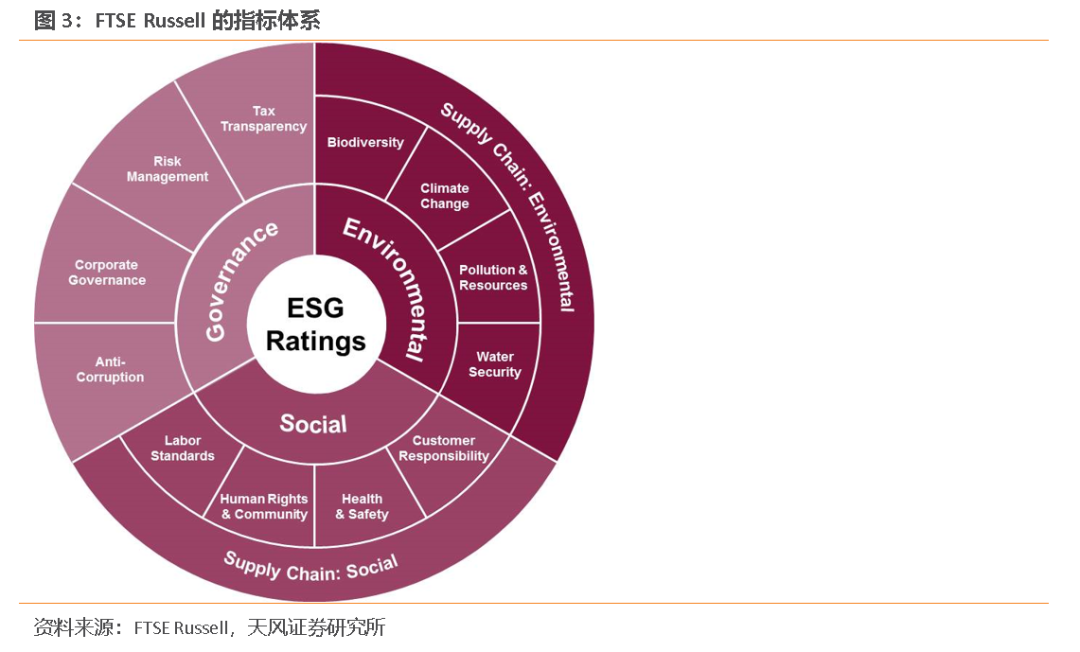

FTSERussell的ESG评价体系有三层结构:第一层是环境、社会和公司治理3个支柱;第二层是14个主题指标,其中环境类指标包括生物多样性、气候变化、污染与资源、水安全、供应链环境等5项,社会类指标包括劳工标准、人权与社区、健康安全、消费者责任、供应链社会影响等5项,公司治理类指标包括反腐败、企业管理、风险管理、税收透明度等4项;第三层是适用于分析每家公司具体情况的300多个独立评估指标。指标权重的给定参考敞口大小,最重要的ESG问题被赋予最大的权重。最终每家符合条件的公司会获得一个分值在0至5分之间的ESG整体评分。

值得一提的是,在进行ESG评分时,FTSE Russel仅使用公开资料,不会向公司发送问卷,但公司可以通过网络研究平台对评分结果进行反馈以获得可能的更正。

(3)Sustainalytics

Sustainalytics的ESG评价体系较为特别,可以划分为公司治理模块、实质性议题模块及特殊议题模块三个部分。三个模块中,公司治理模块主要聚焦公司管理不善的可能风险,没有行业差异性,权重通常为20%;实质性议题模块主要关注公司所属行业商业模式和商业环境的潜在风险,是ESG评价的核心和关键;特殊议题模板主要对应公司的黑天鹅事件,不涉及到行业特征引发的共性问题。

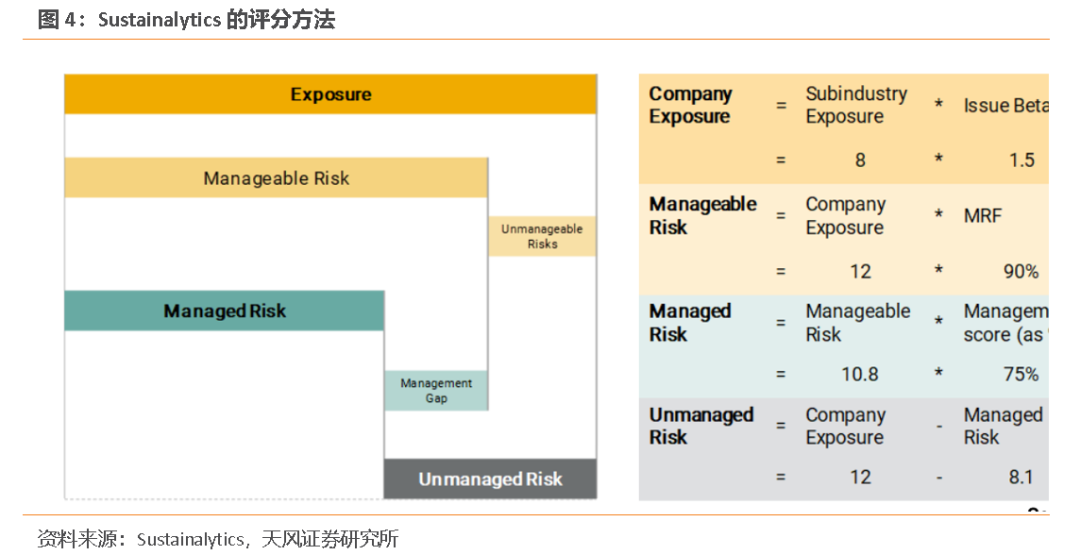

Sustainalytics结合风险敞口和管理能力对各指标进行评分,步骤如下:首先,通过事件追踪、公司报告、外部数据和第三方研究计算行业的风险敞口,根据生产、融资、事件和地域特征确定每个公司的beta系数,两者相乘得到公司的风险敞口;其次,考察公司对员工的管理能力(例如职业健康和安全)、外部参与者对公司管理能力的影响(例如网络安全)、问题的复杂性(例如全球供应链)以及创新的技术限制(例如碳排放)等四个主要因素,确定行业层面风险敞口有多大比例不可控,得到可控风险因子MRF,继而计算出公司可控风险敞口大小;再次,根据管理体系和管理结果计算公司的管理得分,再乘以可控风险敞口得到受控风险;最后,用公司风险敞口减去受控风险,对公司未管理风险进行评分。

结果呈现形式上,Sustainalytics按照企业ESG风险得分划分风险等级,其中0-10分为可忽略的风险水平,10-20分为低风险水平,20-30分为中等风险水平,30-40分为高风险水平,40分以上为严峻风险水平。

覆盖A股ESG评价的本土机构

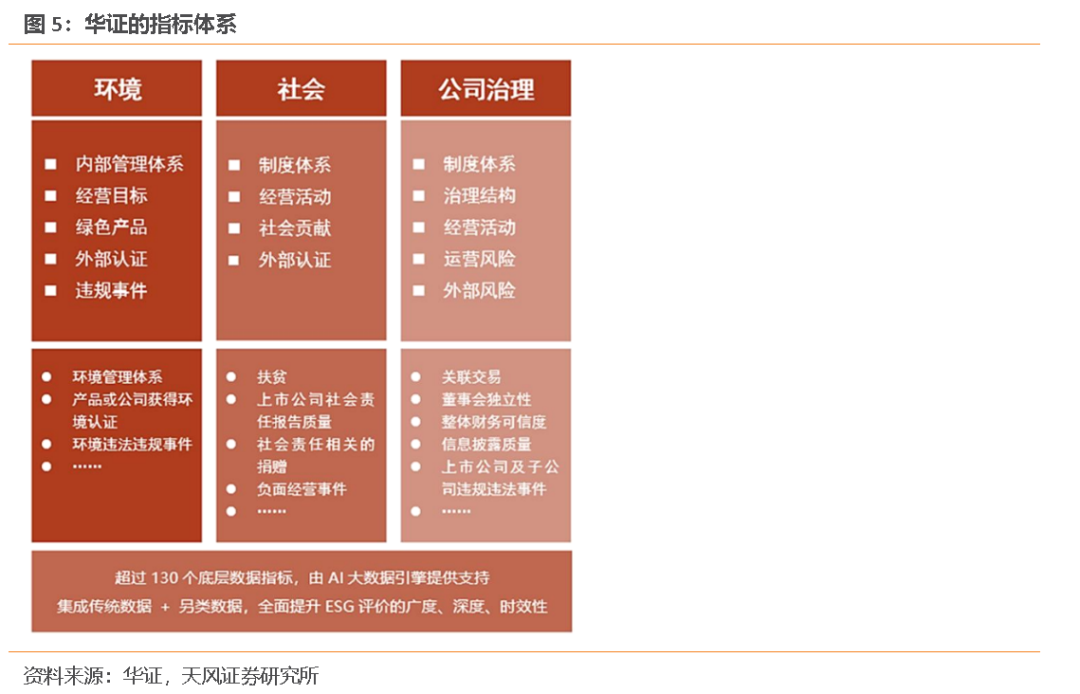

(1)华证

华证ESG评价体系分为ESG评级和ESG尾部风险两个部分。ESG评级涵盖一级指标3个、二级指标14个、三级指标26个,底层数据指标超过130个,相较境外市场融入了更多贴合国内当前发展阶段的指标,如信息披露质量、证监会处罚、精准扶贫等。底层指标自下而上按照行业权重矩阵加总,即可得到公司的ESG评分和最终AAA-C的九档评级。ESG尾部风险更侧重负面信息的监控,将公司分为严重警告、警告、关注、低风险四类。

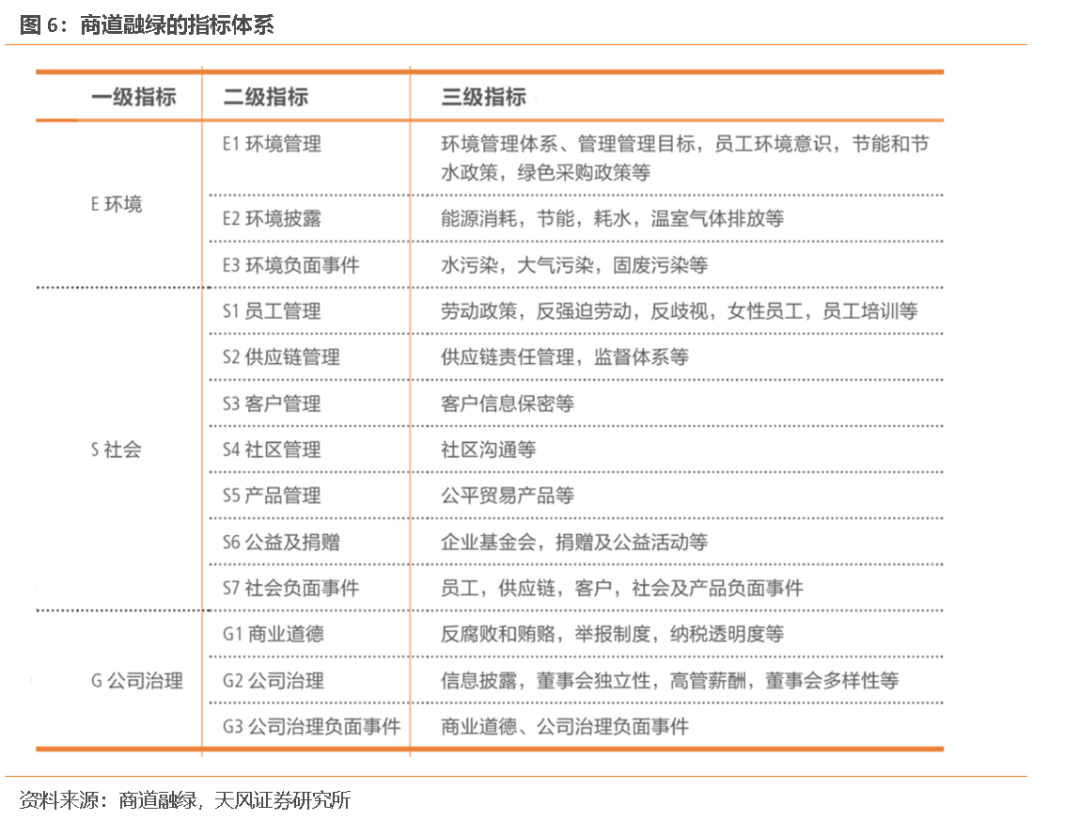

(2)商道融绿

商道融绿ESG评级系统共包含三级指标体系:一级指标为环境、社会和公司治理三个维度;二级指标为环境、社会和公司治理下的13项分类议题,如环境一级指标下的二级指标包括环境目标、环境管理、环境负面事件等;三级指标涵盖具体的ESG指标,共有127项三级指标,例如社会方面的三级指标包括劳工政策、员工政策、女性员工、多样化、供应链责任管理等30多项指标。商道融绿会根据行业特性设置权重,也会对各行业指派行业特定指标,以更好把握不同行业的可持续发展绩效。

(3)社会价值投资联盟

社会价值投资联盟的评价体系实行“先筛后评”的机制,由“筛选子模型”和“评分子模型”两部分构成。“筛选子模型”是社会价值评估的负面清单,按照5个方面(产业问题、财务问题、重大负面事件、违法违规、特殊处理)、17个指标,对评估对象进行“是与非”的判断。如评估对象符合任何一个指标,即被判定为资质不符,无法进入下一步量化评分环节。在“筛选子模型”遴选出符合资质的上市公司后,“评分子模型”对其社会价值贡献进行量化评分。“评分子模型”分为通用版、金融专用版和地产专用版,包括3个一级指标(目标、方式和效益)、9个二级指标(价值驱动、战略驱动、业务驱动,技术创新、模式创新、管理创新,经济贡献、社会贡献、环境贡献)、27个三级指标和55个四级指标。

(4)万得

万得的ESG评价体系由管理实践得分(总分7分)和争议事件得分(总分3分)组成,并给予“AAA-CCC”的七档评级。其中管理实践得分旨在反映公司长期ESG管理实践水平,由E/S/G维度得分加权而得,具有3个维度,27个议题,300+指标;争议事件得分旨在反映公司短期突发事件风险,由新闻舆情、监管处罚、法律诉讼三大来源事件扣分加权而得。

各评价体系对比

横向对比海外和本土现行ESG评价体系,有一些相似之处,也有一些不同之处。

相似之处在于:数据来源方面,各家机构基本都覆盖了上市公司披露文件(如年度报告、可持续发展报告、社会责任报告)、政府和非政府组织信息、专业数据库、媒体资源等;具体指标方面,各评价体系基本采用了自上而下构建、自下而上加总的方式,从环境、社会和公司治理三个层次延伸开来,逐级拆解至底层的几十乃至上千个评估指标;行业分类方面,各评价体系在指标设计和权重分配上基本都考虑了行业的差异性。

不同之处在于:不同评价体系的考察范围和底层指标各有侧重、不尽相同,对争议事件和风险敞口的处理认定也各有特色,所以不同评价体系往往会得出不一致的公司ESG评级,这使得投资者难以准确区分公司ESG表现的优劣,在一定程度上削弱了ESG评价的公信力和影响力。

一些学术论文也证明了这一差异,例如Brandon et al(2019)[1]使用2010年至2017年间的标普500公司样本,发现七家著名评级机构提供的ESG评级之间的平均相关性约为0.45,公司治理的平均相关性最低,而环境方面的平均相关性最高。Berg et al(2019)[2]研究了五家著名评级机构在ESG评级之间的差异,将整体差异分解为三个来源:范围差异、度量差异、权重差异,实证发现三者分别解释了ESG评级差异的36.7%、50.1%和13.2%。他们还发现了一种“评级者效应”,即当评级机构给某公司的特定指标打出高评分时,其他指标得到高评分的概率会更大。

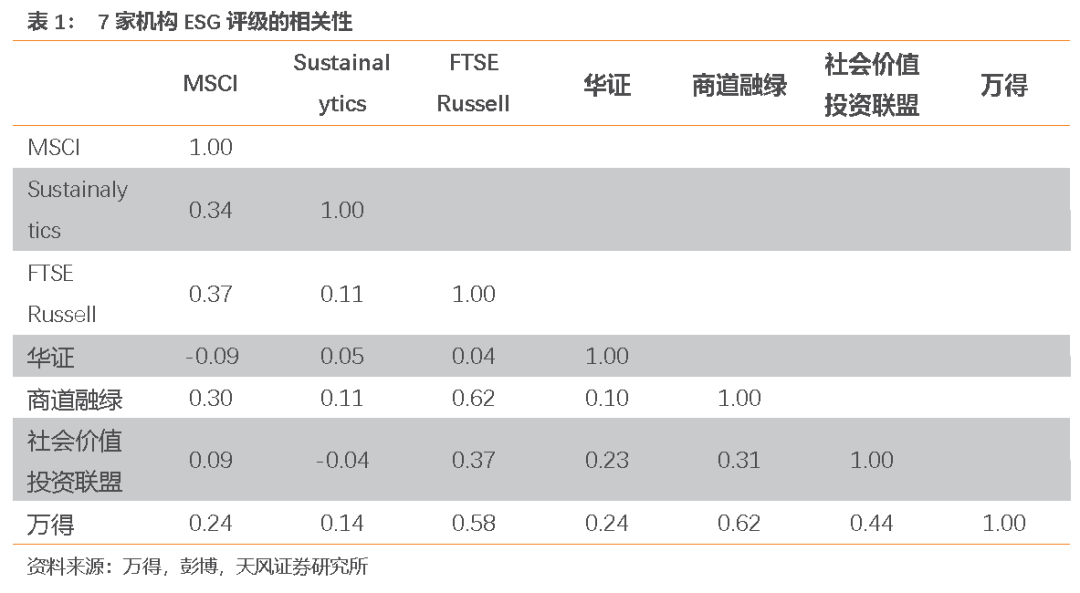

为了更好说明各ESG评价机构对A股公司的评级差异,我们搜集了7家海外和本土机构(MSCI、FTSE Russell、Sustainalytics、华证、商道融绿、社会价值投资联盟、万得)对国内上市公司的ESG评价数据,筛选出234家可获取有效数据的上市公司,考察评价结果的差异。由于有些评价结果以字母形式分层且有些评价结果分数越高表示风险越大,我们把所有评价结果均处理为与评价正相关的数字以确保可比。

相关性结果显示,两两机构的评级相关性在-0.09至0.62之间不等,相关性中位数为0.24。其中华证和MSCI的相关性最低,为-0.09;商道融绿和万得、FTSE Russell之间的相关性最高,为0.62。

评价机构对有些上市公司给出了差异较大的评级结果,例如紫金矿业在MSCI和Sustainalyticsl的评价为较差(CCC/56.01),在商道融绿和FTSE Russell的评价为中等(B+/2.4),在华证、社会价值投资联盟、万得的评价为较好(AA/A+/8.36);对有些公司达成了较为一致的意见,例如光大银行的评级结果分别为BBB、32.63、2.1、BBB、B、A+、6.07,均位于中位数附近。

为排除海外机构覆盖A股公司数量较少可能引发的偏差,我们以4家本土机构均有覆盖的479家A股上市公司为样本做了验证。两两机构的评级相关性在0.19-0.63之间,中位数为0.37,说明国内机构并未就A股公司ESG评级达成较为统一的意见。

进一步选出高评级和低评级公司分别考察机构评级差异,重合度数据显示各机构对高评级公司的判断较为不一致,对低评级公司的判断虽有偏差但具有相对更强的一致性,背后的原因可能是低评级公司更容易发生争议事件。没有一家公司排进了所有评级机构给出结果的前20%,但中直股份和河钢股份进入了所有评级机构结果的后20%。

总结与思考

ESG本质上是一种价值观,各评级机构给出的结果不同,事实上客观反映了评级者对不同问题的看重程度、对指标选取的独有考量、对定性数据的处理习惯、对公司风险的思考框架,因此较难建立统一客观的标准。

把ESG投资作为一种超越短期财务指标的价值观投资,使用ESG评价更好地挖掘最具可持续性的公司,还需要充分考虑中国国情,合理设定范围、度量和权重,进一步完善A股的ESG评价体系。

风险提示:ESG政策支持不及预期;ESG概念发展不及预期;文献可信度低

本文选编自微信公众号"雪涛宏观笔记";作者:宋雪涛;智通财经编辑:王雨琪。

扫码下载智通APP

扫码下载智通APP