西部宏观:美股还会新高吗?

摘要

估值与风险溢价的双重约束导致1-2月美股下挫。

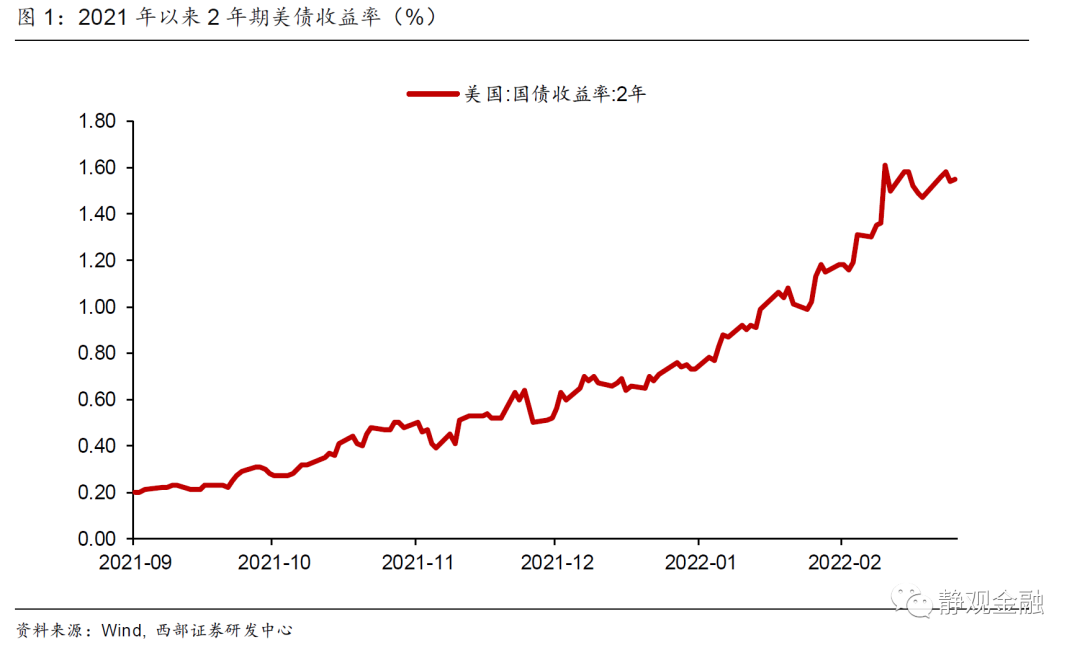

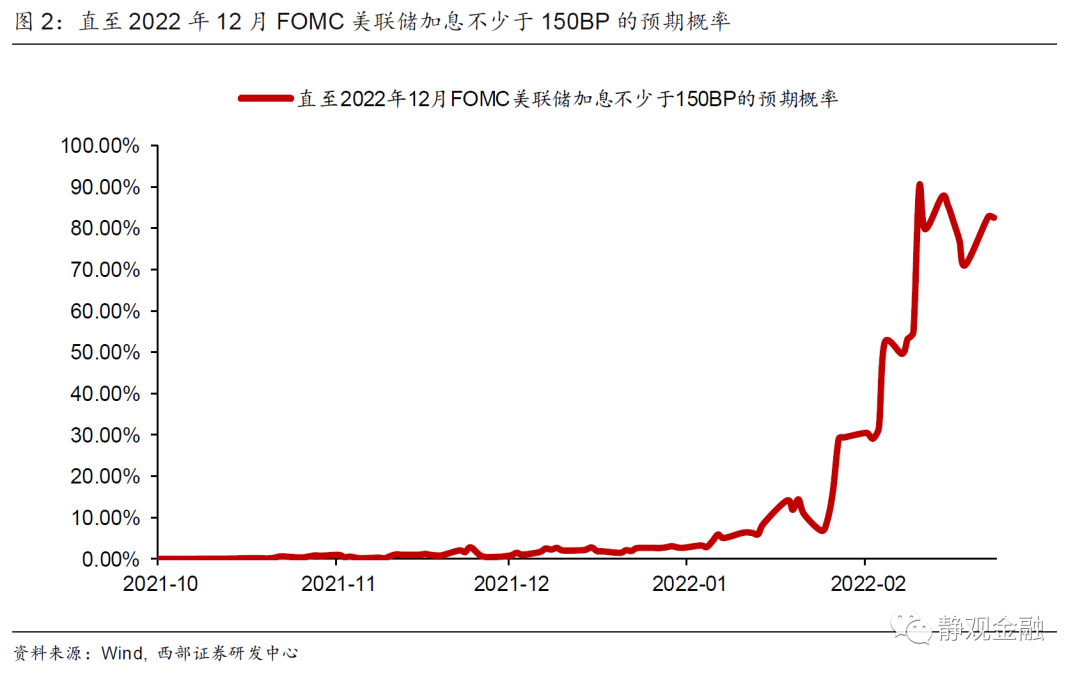

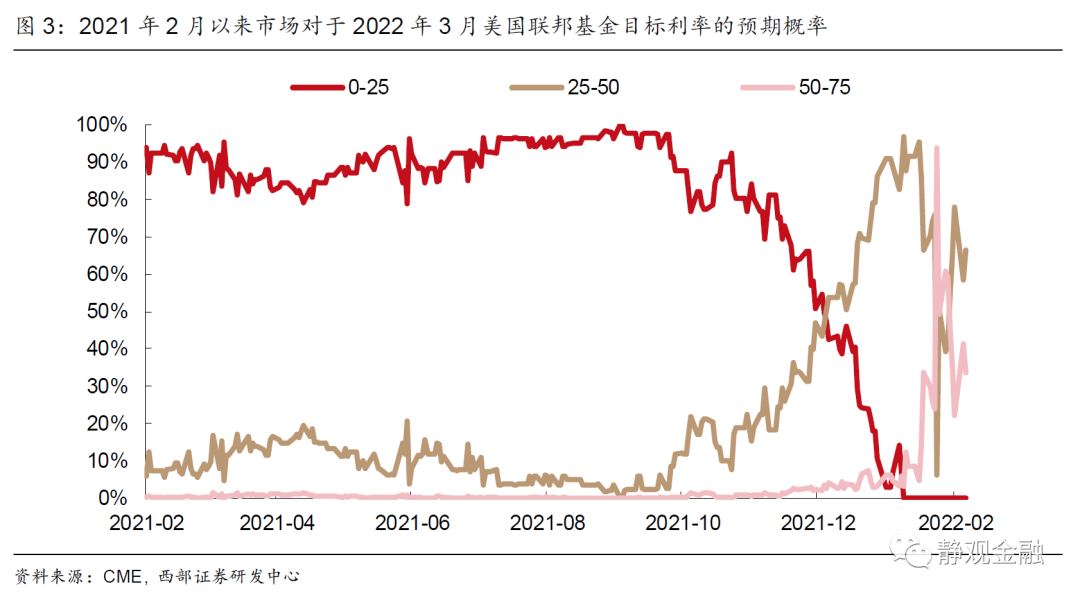

1)3月FOMC加息预期约束美股估值:从无到有;从1到2。去年10月至今年2月10日,2年期美债收益率自0.30%飙升至1.61%,此间,市场对于3月FOMC加息的预期也由0到1,由1到2。加息预期过快升温,对美股估值形成掣肘。

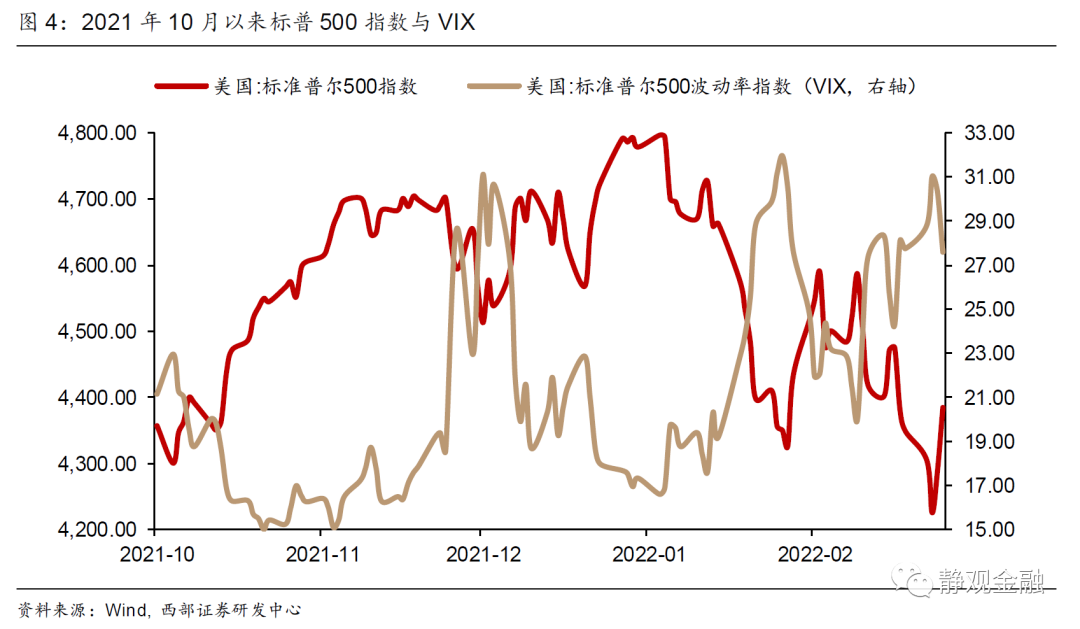

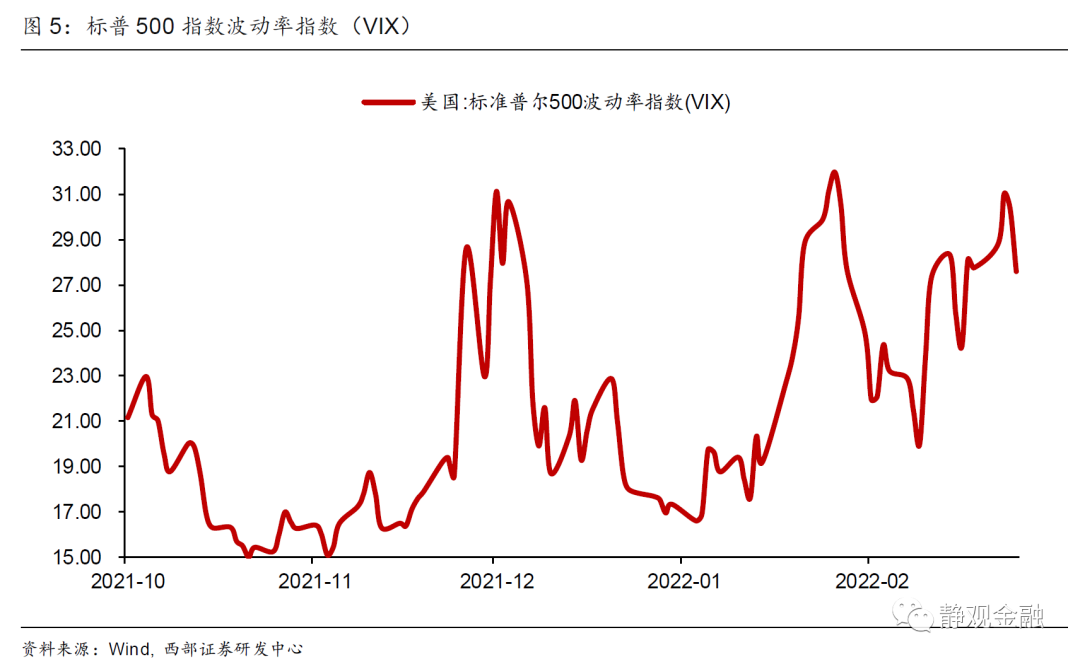

2)俄乌冲突压制了短期市场风险偏好。2月中下旬随着俄乌局势升温,美联储3月加息50BP预期大幅降温,表明此间欧美股市巨震以及标普500指数波动率指数VIX再度飙升的主因应为俄乌问题。

俄乌问题类似“9.11”与“英国脱欧公投”,或为长期趋势的催化剂事件。

1)海外突发性政治事件的五种情形:嵌套在更大的基本面下以至于被市场忽略;因未知而引发市场波动,但并未导致风险资产实质性、持续下跌;突发性事件推动风险资产出现急跌但调整时间较短;突发性事件触发风险资产持续调整,甚至带来趋势性影响;长期转折点,催化剂事件。俄乌战争最合适的归类是“关键的长期转折点,催化剂事件”。

2)“9.11”与“英国脱欧公投”均属于长期趋势转折点的催化剂事件。在欧元横空出世,中国经济崛起的背景下,全球本就将由90年代美国逐步一枝独秀的格局走向三足鼎立,纳斯达克泡沫破极像是美国一枝独秀的落幕、而“9.11”事件则像是三足鼎立格局的序幕。“英国脱欧”表明了在缺乏统一财政背景下欧盟体系的脆弱性。

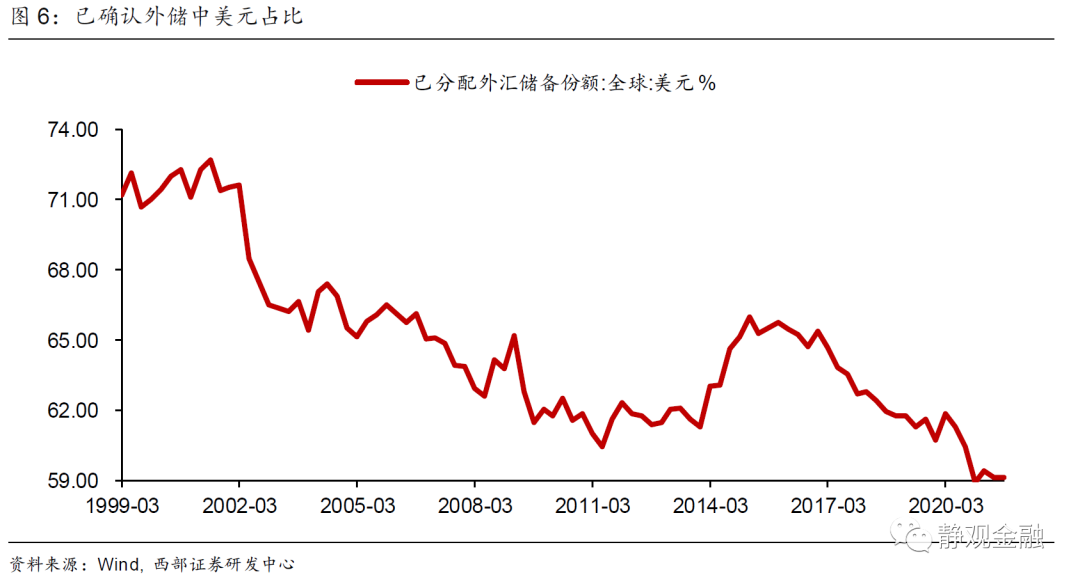

3)俄乌事件或再次挫败美元货币体系。金融危机后,美联储将财政因素纳入其政策框架,美元体系开始弱化,疫后QE令美元在全球已确认外储中的比重首次跌破60%。欧美对俄罗斯实施金融制裁则极有可能加速部分国家货币去中心化、摆脱美元货币体系的趋势。

如何评估俄乌局势对市场的影响?

假如没有俄乌问题美股或再创新高。风险事件大概率加剧波动,但或并不改变趋势。美股趋势或许并不受俄乌局势是否升级甚至俄乌战争是否爆发的影响。若不考虑俄乌冲突,从情绪面看目前的美股极像1999年Q3,一旦Q2市场对通胀担忧降温,美联储持续、多次加息预期缓和,美股再摸一下新高的概率并不低。

该行最需要担忧的仍是油价!

首先,今年底到明年初美股再度重挫的概率不低。一方面,明年美国经济衰退为大概率。另一方面,下半年油价将继续创出疫后新高。2008年与2018年美股两度重挫都是在经济基本面转差叠加油价大涨共振之下发生的,该行怀疑今年底该情形或将重现并再次刺破美股泡沫。但是,假若俄乌冲突持续升级、欧美最终将制裁之手伸向能源(尽管概率极低),油价大概率将继续飙升。一旦如此,美股泡沫或将被提前戳破,美国经济衰退也有望提前到来……

正文

一、估值与风险溢价的双重约束导致1-2月美股下挫

(一)3月FOMC加息预期约束美股估值:从无到有;从1到2

该行曾在此前的报告中阐释美股四因子模型:用美国制造业PMI、全球制造业PMI、2年期美债收益率以及欧美经济政策不确定性指数(EPU)分别代表美国经济、非美经济、无风险利率以及美股风险溢价。此处之所以用2年期美债收益率作为无风险利率的衡量标准而非10年期,主因是10年期美债收益率主要影响融资成本、而2年期美债收益率才反映资金成本。

事实上,去年10月至今年2月10日,2年期美债收益率自0.30%飙升至1.61%,看似升了131BP,实则是升了4倍有余。2年期美债收益率可以理解为美联储价格型政策工具及其预期的影子指标,隐含的是未来1-2年美联储的加息预期。如图2所示,在2年期美债收益率飙升的同时,市场对年内美联储加息150BP的预期概率由0%飙升至90.0%。市场对于3月FOMC加息的预期也实现了由0到1,由1到2的过程。

加息预期过快升温,对美股估值形成掣肘是放大1-2月美股波动、触发此间美股调整的主因。

(二)俄乌冲突压制了短期市场风险偏好

2月中下旬市场开始关注俄乌局势。俄罗斯是能源、有色及农产品大国,乌克兰的有色及农产品资源亦极为丰富,进而随着俄乌局势升级,大宗商品一度大涨;就在俄罗斯正式对乌克兰发起攻势后,市场担忧美国对俄进行能源制裁,因此原油及黄金价格飙升。随着俄乌局势升温,美联储3月加息50BP预期大幅降温,表明此间欧美股市巨震以及标普500指数波动率指数VIX再度飙升的主因应为俄乌问题。

二、俄乌问题类似“9.11”与“英国脱欧公投”,或为长期趋势的催化剂事件

(一)海外突发性政治事件的五种情形

客观地说,该行无法判断俄乌局势前景,但是可以做个类比。正如该行在报告《海外政治黑天鹅对全球资本市场的影响复盘》中阐述的,海外突发性政治事件的五种情形:1)嵌套在更大的基本面下以至于被市场忽略,比如“水门事件”;2)因未知而引发市场波动,但并未导致风险资产实质性、持续下跌,比如英国脱欧公投;3)突发性事件推动风险资产出现急跌但调整时间较短,比如伊拉克战争、海湾战争等;4)突发性事件触发风险资产持续调整,甚至带来趋势性影响,比如石油危机;5)关键的长期转折点,催化剂事件,比如 911事件、“英国脱欧公投”等。那么,俄乌战争属于哪一类呢?由于无法准确判断持续时间,因此只能说最合适的归类为“关键的长期转折点,催化剂事件”。

(二)“9.11”与“英国脱欧公投”均属于长期趋势转折点的催化剂事件

“9.11”事件之所以被定性为“关键的长期转折点,催化剂事件”是因为该事件与欧元问世、纳斯达克泡沫破灭、中国入世接踵而至,而“9.11”事件对美国外交、军事、财政赤字均有较大影响并进而影响美国经济,存在长尾效应。可以说,在欧元横空出世,中国经济崛起的背景下,全球本就将由90年代美国逐步一枝独秀的格局走向三足鼎立,而纳斯达克泡沫破极像是美国一枝独秀的落幕、“9.11”事件则像是三足鼎立格局的序幕。

“英国脱欧公投”并非是英国脱欧诉求下的产物,相反此事件前英国脱欧被预言为小概率事件,但却酿成了英国脱离欧盟的结果。虽然适得其反,但该事件意义重大,表明了在缺乏统一财政背景下欧盟体系的脆弱性。当然,在疫情的推动下,2020年7月20日欧盟终于达成了统一财政。

(三)俄乌事件或再次挫败美元货币体系

高通胀背景下拜登支持率骤降,表明打压通胀是拜登政府短期的核心议题。那么,美国长期矛盾是什么?又需如何解决?长期看,美国最大的隐患是“美元体系失灵”,该行在报告《美元货币体系“失灵”与美国两宽政策的逆转》指出,美元货币体系的稳定需要两个基础:美联储与非美央行货币政策框架的统一是全球经济稳定性与周期运转的基础;美债的稳定性、安全性与美股的高回报率是美元流动性循环的基础。自从金融危机后,美联储将财政因素纳入其政策框架,美元体系就不断弱化,疫后QE过程中美元在全球已确认外储中的比重首次降至60%下方。

2021年拜登上任后,本可以利用2021财年财政预算决议下的预算调和流程实现加税为美国财政开源,以避免今后再度经济衰退时的财政赤字货币化动作,逆转美元货币体系趋弱的势头。但拜登选择将摆脱共和党干扰、由民主党主导内政的机会给了第三轮财政转移支付,这不仅加剧了美国通胀形势、令美联储Taper时间推后,更有可能令美国再无机会落地加税政策。往后看,一旦美国再次面临衰退并因此动用QE,美元在全球已确认外储中的占比将进一步下滑。换言之,美元货币体系弱化或许已经既成事实。

在此背景下,欧美对俄罗斯实施金融制裁将其部分银行剔除SWIFT体系的举动极有可能加速部分国家货币去中心化、摆脱美元货币体系的趋势。进而,该行或许可以将俄乌事件视为美元体系进一步弱化的“催化剂事件”。事实上,就在俄乌冲突升级之际,国际金价也突破了2020年8月以来的下降趋势线,虽然该行认为Q3后才是看多黄金的时机,但这一变化亦证明了“俄乌冲突”在美元货币体系弱化长期趋势中或已具有里程碑式的意义。

三、如何评估俄乌局势对市场的影响?假如没有俄乌问题

(一)风险事件大概率加剧波动,但或并不改变趋势

海外政治黑天鹅并不改变(经济等)趋势本身,但会加速趋势或者加剧波动。回到当下,该行最关心的仍然是俄乌局势如何影响全球资本市场?正如该行在报告《海外政治黑天鹅对全球资本市场的影响复盘》中阐述的,海外政治黑天鹅并不改变(经济等)趋势本身,但会加速趋势或者加剧波动。即便是看似导致美国乃至全球长期滞胀的两次石油危机也并非当时经济基本面的全部。事实上,上世纪70年代美国之所以陷入长期滞胀,是婴儿潮人口及中产占比上升背景下的强劲需求、两次石油危机加剧通胀压力、美元贬值助推输入型通胀,以及制造业转出诱发经济衰退共振的结果。

再比如,疫情并未改变全球经济周期特征。该行在报告《假如明年美国经济衰退》中指出,2019年底全球处于经济短周期低点,假若没有疫情,2020年至今全球应处于金融危机后中周期当中的最后一个库存周期。尽管疫情放大了经济指标与资产价格的波动,但是并未改变这一周期特征,明年美国乃至全球大概率发生衰退、彻底结束金融危机后的这一轮资本开支周期并在随后进入新一轮资本开支周期。

疫情也未改变美股趋势,仅是加剧美股波动。假若2019年底是美国经济短周期低点,那么无疫情的背景下2020年美国经济回升本是大概率事件,进而美股本就该在2020年创下新高。因此,疫情的确加剧了美股波动,但似乎并未改变其趋势。

(二)假若没有俄乌战争,美股会怎样?Q2-Q3仍有望创新高

综上所述,美股趋势或许并不受俄乌局势是否升级甚至俄乌战争是否爆发的影响。假若按照海湾战争、“9.11事件”以及伊拉克战争的局势推演,未来一段时间全球资本市场或仍有波动,且不排除在俄罗斯受到金融制裁后全球出现短期流动性危机。但最终该行需要思考的是,没有俄乌问题美股会怎样?

该行仍然沿用报告1月22日报告《谁重创了美股?后面怎么看?》中的观点,根据美股四因子模型,标普500指数在4300点附近存在较强支撑。事实上,俄乌战争爆发也尚未导致标普500指数在周线级别有效跌破4300。进而,在无流动性危机的前提下,标普500指数有望在此处企稳。情绪面看目前的美股极像1999年Q3。亚洲金融危机后,美股一枝独秀,大量资金涌入令美股加速泡沫化。疫后也有大量资金涌入美股市场。截至去年10月底美国个股期权成交量接近疫前的6倍。疫后美国个人储蓄多增2.5万亿美元,该因素或将继续支持个人投资者的交易热情。

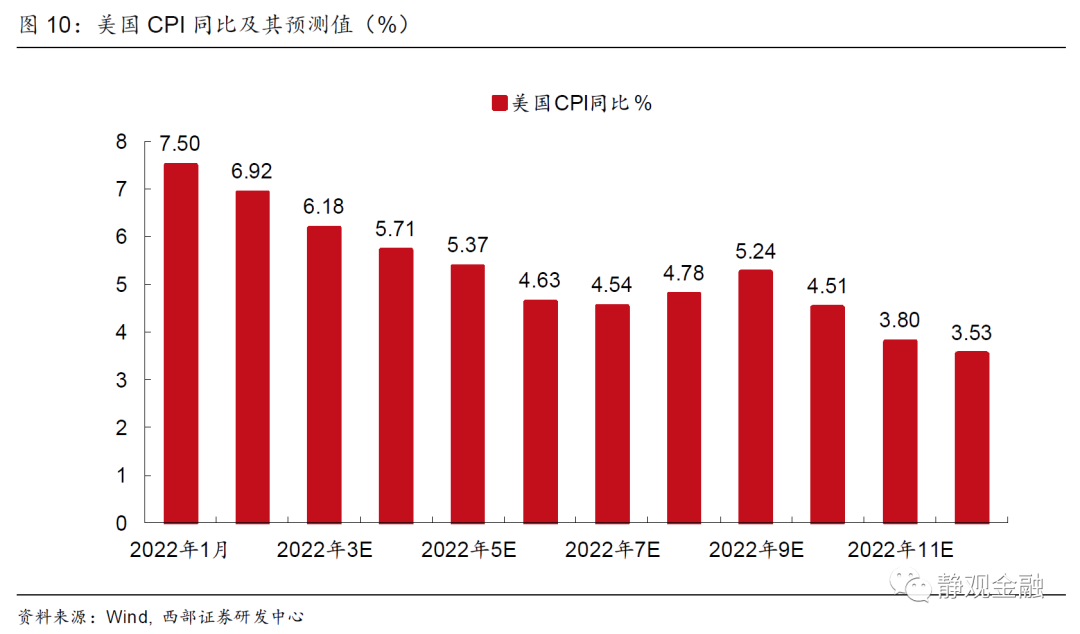

此外,目前欧美仍不愿在制裁行动中涉及能源、美伊核协议谈判信号积极,再加上中国表态或将在能源等方面与美国合作,进而OPEC加速增产概率上升,短期油价的飙升势头有望得以遏制。再者,该行始终认为今年美联储货币政策将在中期选举前高举轻放,最终落地力度取决于举得高度以及美国通胀变化等。由于美国通胀高点有望出现在Q1,因此下半年大幅加息的可能性并不高。一旦Q2市场对通胀担忧降温,美联储持续、多次加息预期缓和,美股再摸一下新高的概率并不低。

四、该行最需要担忧的仍是油价!

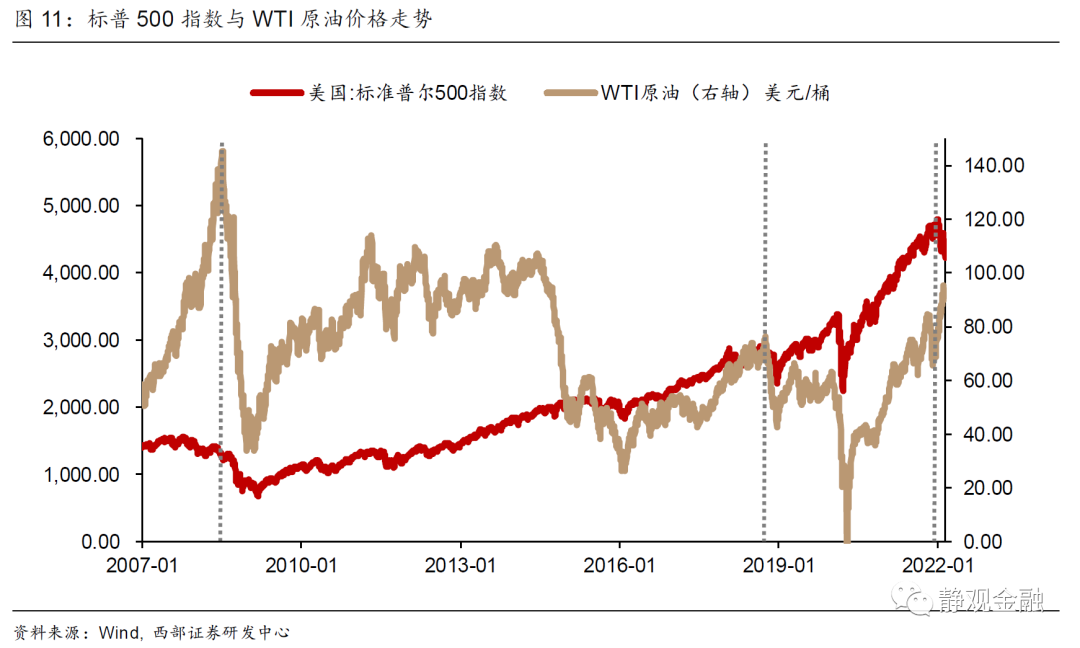

正如前文所述,突发性事件往往加剧波动、不影响趋势,但振幅过大就与趋势无异了。比如,2020年3月疫情期间美股重挫。根据该行此前的逻辑,今年底到明年初美股再度重挫的概率不低。一方面,明年美国经济衰退为大概率。另一方面,随着原油需求超越疫前而页岩油供给仍受融资端约束,下半年原油将继续去库存,进而油价将继续创出疫后新高。如图11所示,2008年与2018年美股两度重挫都是在经济基本面转差叠加油价大涨共振之下发生的,该行怀疑今年底该情形或将重现并再次刺破美股泡沫。

但值得注意的是,假若俄乌冲突持续升级、欧美最终将制裁之手伸向能源(尽管概率极低),油价大概率将继续飙升。一旦如此,美股泡沫或将被提前戳破,美国经济衰退也有望提前到来……

风险提示:1)俄乌局势超预期;2)欧美对俄制裁超预期;3)原油及美股等资产走势超预期。

本文来自微信公众号“ 静观金融”,作者为分析师张静静。智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP