复盘历史上港股熊市周期 再看科网股“至暗时刻”!

摘要

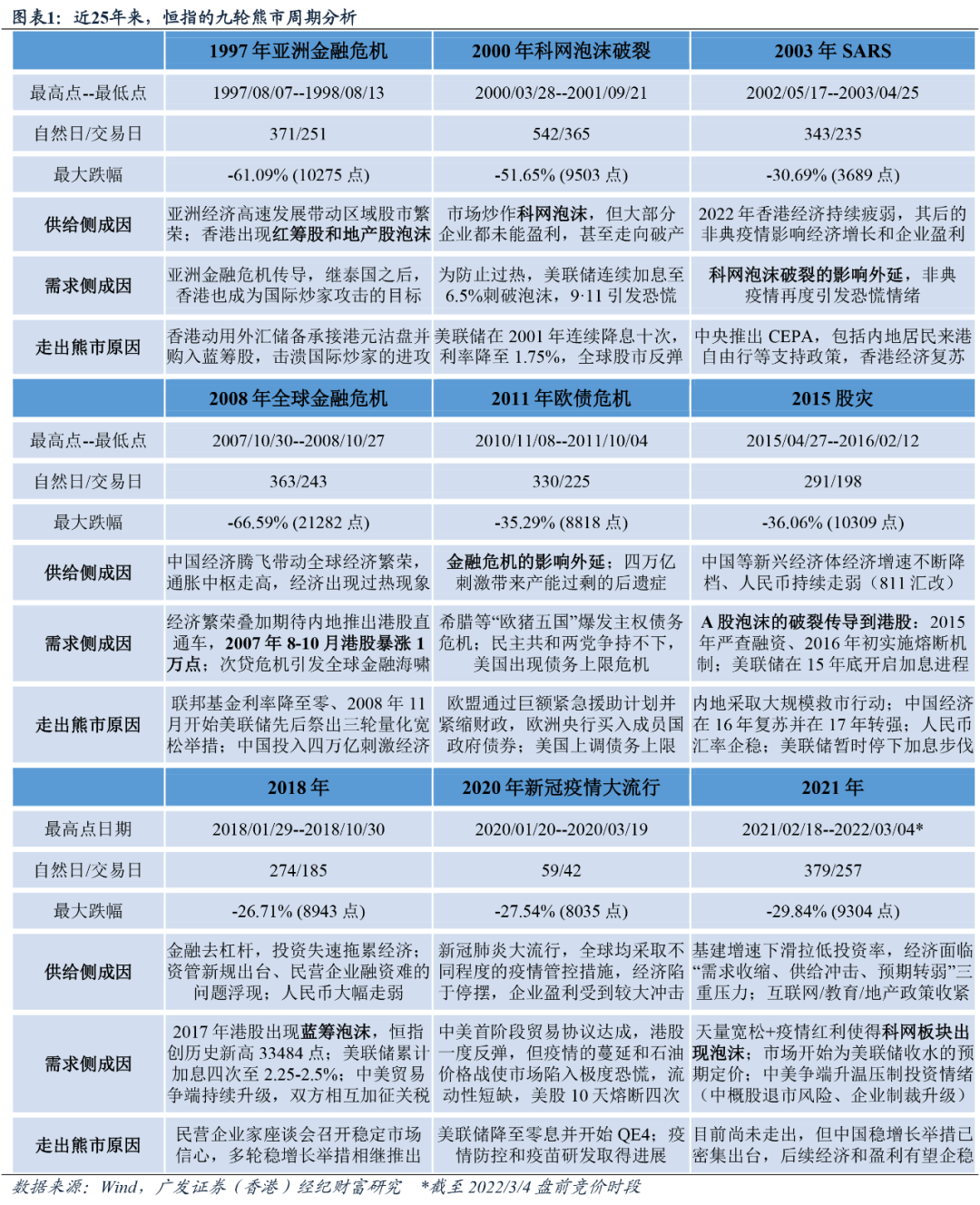

若将“熊市周期”定义为:1)恒指年线级别的下跌;2)最大回撤幅度超过25%;3)期间伴有主线事件影响以及外生冲击,那么近25年以来港股一共出现过八轮典型的熊市周期,以及2020年疫情导致的急跌。

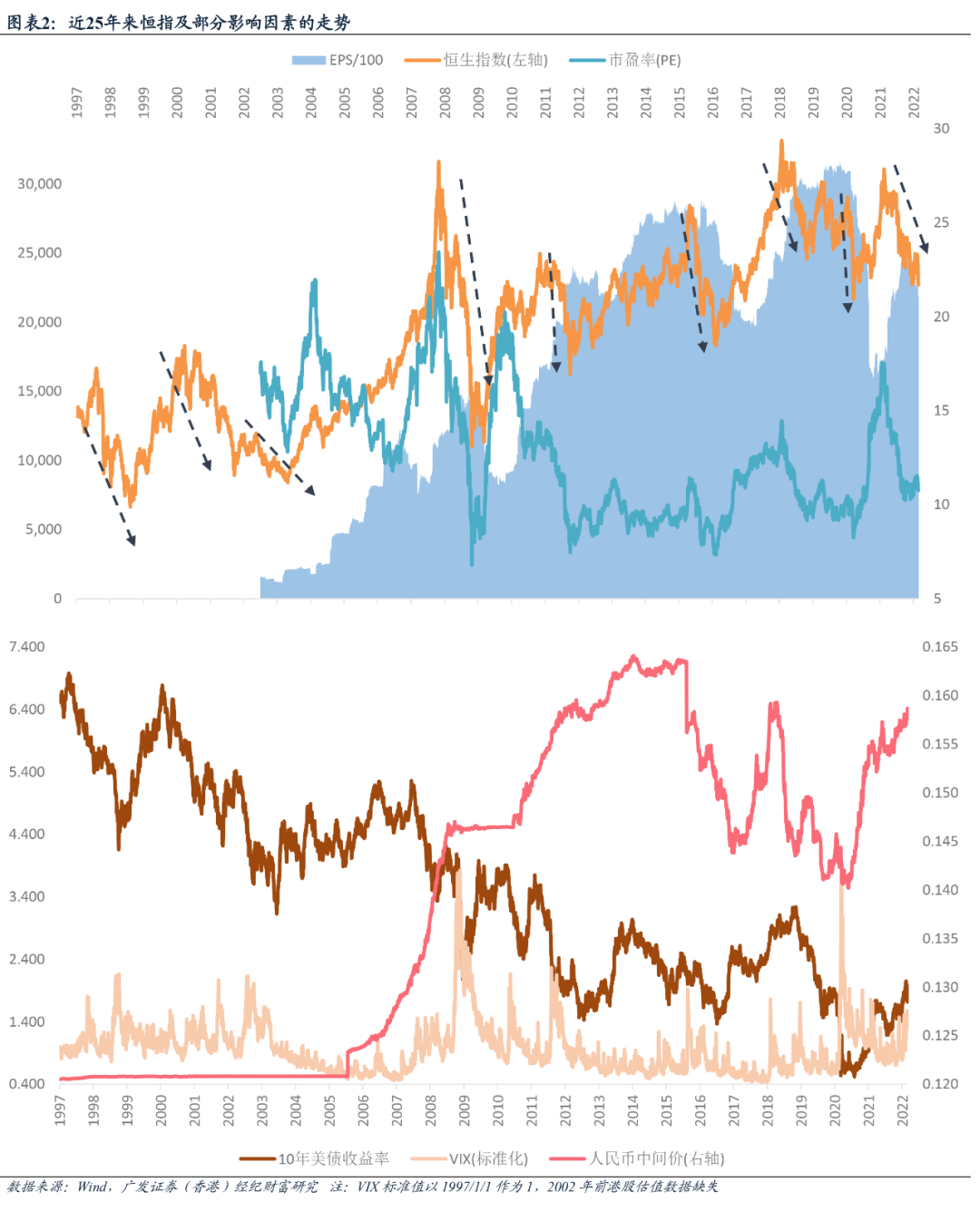

除2020年之外,过去港股熊市周期持续的时长是361个自然日/245个交易日,接近一年。作为离岸市场,香港在需求侧的层面(流动性和风险偏好)与全球共振,这在1997、2000、2008、2011和2020体现得尤为明显,下跌压力均属于由外而内的传导。不过,近年来供给侧因素开始发挥更加重要的作用(中国经济、行业政策以及企业盈利),这主要是由于内地公司逐步成为港股上市主体,两地的联系愈发紧密:近十年来港股的熊市周期约每3-4年出现一次(2015、2018、2021),与中国投资率下滑、经济增速放缓的时点大致吻合。

此外,港股在每个十年里都会出现一次“大型股灾”。这其中既有美股十年大波动周期的影响传导,又与朱格拉周期存在吻合之处:在近三轮朱格拉周期发生转换时,确实伴随着规模较大的熊市出现:

(1)1990-1999年,通缩交易为主,互联网信息技术革命浪潮兴起,科网泡沫累积。2000年泡沫破裂,标普500指数跌去51%,恒生指数也跌超五成。

(2)2001年,中国经济的腾飞推动全球进入再通胀周期,通胀中枢走高,环球股市走势向好,恒指在07年底见顶,08年遭遇金融海啸,累跌67%。

(3)2010年以后,全球经济增长中枢显著下移,但移动互联网迎来爆发式增长,通缩交易以及轻资产投资再次占据主导,成长股显著跑赢价值股。

(4)随着疫情影响消散和移动互联网红利减弱,全球面临资本开支周期共振过程,新兴制造业占据产业引领位置,再通胀周期重现,成长与价值板块的攻守形势发生转换——这个过程可能会伴随又一轮规模可观的熊市。

因此,港股自2021年以来开启的熊市,可以认为是短周期中国经济下行与长周期资本开支方向转变“多期叠加”的产物。去年2月至今,恒指的64只成分股已经蒸发近12万亿港元的市值,高于08年金融危机期间所有港股的损失。因此,本轮熊市的破坏力和影响量级已相当可观。

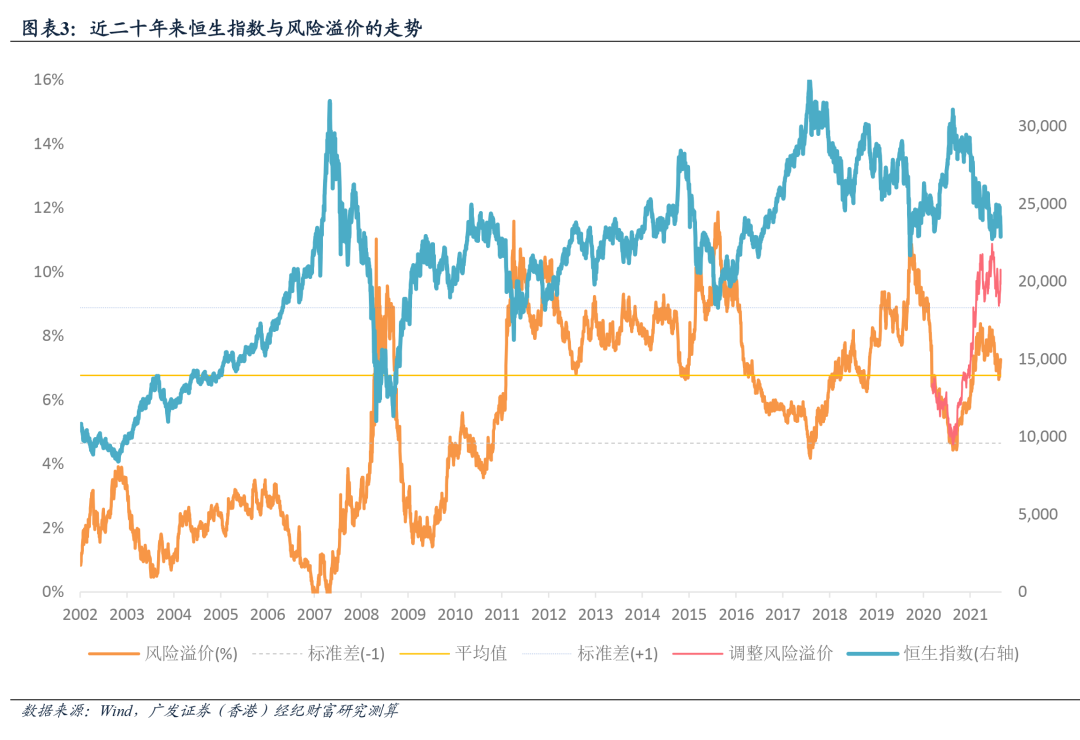

受美联储政策快速转向以及俄乌局势升温影响,2月以来港股再度承压,也使本轮熊市的持续时长超越此前的平均值。目前恒指的调整幅度已经接近一万点,不仅完全消化了去年年初时过于乐观的预期,而且计入了较为悲观的情绪。从短周期来看,2022年中国经济企稳回升的逻辑并未因为遭受外围的冲击而改变,这也将成为后续港股的有力支撑。

长周期来看,新兴制造业逐渐取代互联网,成为新引领产业的态势将会持续推进。不过,这并不意味着科网股丧失投资价值,因为它们已经成为日常生活不可或缺的部分,也能承担“由软到硬”的资本开支职能。然而,目前科网板块还在经历着“至暗时刻”:近期披露业绩的科网股大多超预期,但市场却并未给予相应奖赏,反而对某些信息过分反映。此外,在全球对立氛围加剧的背景下,中美或再度面临冲突升温的风险,这也是港股“不能承受之重”。由于目前科网股已经占据重要位置,只有它企稳,港股才能真正摆脱这轮熊市。后续一来需要关注美联储政策和俄乌局势的外溢影响,二来也需要正确认知和理解监管政策对行业长远发展带来的益处,逐步打消疑虑及悲观心理,推动“情绪底”反转。

风险提示:俄乌战争规模升级、通胀上行超预期、政策收紧超预期

正文

若将“熊市周期”定义为:1)恒指出现年线级别的下跌;2)最大回撤幅度超过25%;3)期间伴随着主线事件影响以及一系列外生冲击,那么近25年以来港股市场一共出现过八轮典型的熊市周期。此外,2020年因新冠疫情导致的急跌虽不满足时间要求,但在影响的层级和维度等方面也“不遑多让”。

总的来看,除2020年外,过去港股熊市周期的时长大概是361个自然日/245个交易日(以下跌前的最高点和跌浪中的最低点测算),持续约一年时间。作为一个典型的离岸市场,香港在需求侧层面(即流动性和风险偏好)与全球高度共振,这在1997年亚洲金融危机、2000年科网泡沫破裂、2008年金融危机、2011年欧债危机和2020年新冠疫情大流行等几轮周期之中体现得尤为明显,下跌压力均是由外而内的传导,而熊市的摆脱同样有赖于发达经济体央行采取的天量宽松举措(1997除外)。

不过,近年来供给侧层面的因素开始发挥更加重要的作用(包括中国宏观经济、中观行业政策以及微观企业盈利)。这主要是由于内地公司逐步成为港股上市的主体,使得两地的联系愈发紧密。实际上,如果不考虑2020年的情况,近十年来港股的熊市周期大约每3-4年出现一次,与中国经济增速放缓的时间点大致吻合,如2015、2018和2021年。在这三轮熊市周期中,投资率的下降成为了中国经济重要的影响因素——如2015与2021地产系指标的全面回落,以及2018与2021基建增速的“硬着陆”。由于目前投资仍是中国经济增长的重要引擎以及内需的重要组成部分,影响着企业补库存/去库存的决策(库存周期约为40个月),因此当投资率偏低之时,经济往往都会出现失衡特征,进而传导到企业盈利和股票市场的表现上。“解铃还须系铃人”,纵观此前数次走出熊市的过程,货币政策的放松是协助市场止跌反弹的助力,但投资企稳、经济复苏才是最终摆脱泥潭的关键。

此外,若将时间进一步前推,还能验证一个香港坊间流传的“都市传奇”,即在每个十年里都会出现一次大型股灾,如1967年的香港暴动、1973年的“鱼翅捞饭”泡沫破裂、1987年的全球黑色十月股灾、1997、2008以及2020年。在这之中,既有美股十年大波动周期的影响传导,又与朱格拉周期(衡量资本开支长周期)存在着吻合之处。事实上,在近三轮朱格拉周期发生转变时,确实伴随着规模较大的熊市出现:

(1)1990-1999年,欧美进行的新自由主义改革取得成效,逐步走出七八十年代的滞涨影响,货币政策趋于宽松,美国进入“新经济”时代,联邦基金利率最多下调375bps,推动互联网信息技术革命浪潮兴起。此时的投资偏向于通缩交易,以轻资产为主,也使科网泡沫开始不断累积。2000年,科网泡沫破裂,美股标普500指数跌去51%,恒生指数也跌超五成。

(2)2001年,中国入世后经济的腾飞推动全球进入再通胀周期,叠加发达国家居民部门加杠杆,商品价格震荡向上,通胀中枢不断走高,也助推煤炭、汽车、电力、银行和钢铁等传统板块的表现(“五朵金花”)。恒指在2007年8-10月一度出现万点暴涨,其后在年底见顶,并在2008年遭遇因次贷危机引发的全球金融海啸,累计跌去67%。

(3)2010年以后,虽然全球经济已经逐步走出金融危机的影响,且发达经济体央行极力放水刺激,但增长中枢仍显著下移,叠加中国出现大量过剩产能,商品价格震荡下行。在这一时期,移动互联网迎来爆发式增长,通缩交易以及轻资产投资再次占据主导地位,成长股显著跑赢价值股。

(4)在2020年之前,发达国家经济已尽显颓势,移动互联网发展的红利也逐步见顶——疫情的暴发大大加速了这一进程,甚至使科网企业再次出现估值泡沫。随着疫情影响逐步消散,全球面临资本开支周期共振的过程,制造业(如新能源产业链、芯片产业链)重新占据产业的引领位置。此外,由于前期产能过剩问题得到解决、全球碳减排又推动供给收缩,使供需失衡的问题进一步凸显,原材料与能源价格不断飙涨,再通胀周期重现,货币决策当局被迫收紧银根。在这个大背景下,成长板块与价值板块的“攻守形势”也发生了转换。然而,对比之前的数轮周期,转换的过程往往不是一蹴而就的,可能会伴随着“规模可观”的熊市,来完成投资逻辑和大资金的切换。

因此,本轮港股自2021年以来开启的熊市,可以认为是短周期中国经济下行与长周期资本开支方向转变“多期叠加”的产物。从量级上看,近25年来九轮熊市周期的最大回撤幅度介于27%-61%之间,平均为41%;最近三轮的幅度则均低于30%。不过,这主要是因为港股市场逐渐成熟、上市公司和参与者不断增多、体量日趋庞大所造成的——看似下跌的幅度有所减小,但实际上累计蒸发的市值规模可能更加庞大。以本轮熊市为例,恒指的64只成分股从2021年高点至今已蒸发了将近12万亿港元的市值,高于2008年金融危机期间所有港股的损失(10.2万亿)。因此,本轮熊市的破坏力和影响量级已经相当可观。

受美联储政策快速转向以及俄乌局势升温影响,2月以来港股再度承压。2022年3月4日,恒指开盘直接跌穿22000点,刷新自2020年3月疫情底以来的新低,也使本轮熊市的持续时长达到379个自然日/257个交易日,超越此前周期的平均水平。接近一万点的调整幅度不仅完全消化了去年年初时过于乐观的预期,而且计入了较为悲观的情绪。

从短周期来看,2022年中国经济企稳回升的逻辑并未因为遭受外围的冲击而改变,这也将成为后续港股的有力支撑——去年年底以来,决策层已开始着力布局稳增长,解决投资率偏低的问题,央行也陆续进行降准和降息操作,宽松的决心和力度属于近年少见。近期值得期待的还有内地货币政策进一步放松的前景,以及两会可能出台的更多提振经济举措。此外,若俄乌的冲突最终使美联储放慢加息和缩表节奏(鲍威尔已阐明倾向在3月加息25bps,而非此前市场担忧的50bps),中国的货币政策反而可能还“因祸得福”,得到更大的施展空间,助推经济企稳回升。

长周期来看,新兴制造业逐渐取代互联网业,成为新的引领产业的态势将会持续推进。不过,这并不意味着科网板块丧失投资价值:与2000年的情况不同,目前大型科网企业提供的服务已经成为了日常生活不可或缺的重要部分,也拥有比较成熟的盈利模式。此外,科网巨企的现金储备丰沛,且经历过市场机制的残酷筛选、拥有优秀的人才和管理团队,同样也能承担一部分“由软到硬”的资本开支职能。

然而,目前科网板块还在经历“至暗时刻”:截至2022年3月4日盘前,恒生科技指数已经出现57%的回撤,持续创下新低,即便充分考虑到流动性紧缩、疫情红利丧失、监管政策收紧重塑估值逻辑等因素,也可以认为科网股处于超跌状态之中。近期财报季拉开序幕,已披露业绩的科网股大多都能超出预期(如百度和哔哩哔哩,阿里的亏损额也好于此前预估),但市场却并未给予相应的奖赏。正相反,低迷的情绪还使市场容易对某些信息作出过分解读,面对谣言也“宁可信其有”、“先跌为敬”,即便得到澄清,股价也难以重回此前的位置。此外,如果俄乌战事旷日持久,在全球对立氛围加剧的背景下,美国或将再次挥舞“长臂管辖”大棒。若果真如此,中美或再度面临冲突升温的风险,这也是港股这个离岸市场所“不能承受之重”。

由于目前科网股已经在港股的生态系统中占据了重要的位置(在恒指中的占比达到近三成),因此只有科网股企稳,港股才能真正摆脱这轮熊市周期。后续一来需要关注美联储政策和俄乌局势的外溢影响,二来也需要正确认知和理解监管政策对行业长远发展带来的益处,逐步打消疑虑及悲观心理,推动“情绪底”反转。

本文来源于“广发香港”微信公众号,作者为广发香港高级策略分析师郑新煌(CFA);智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP