俄乌局势对全球供应链影响有多大?

摘要

俄乌冲突已有一周多时间,影响还在不断发酵,但脉络也逐渐清晰。

第一个渠道的风险偏好和资金流向已然出现,但单纯只停留在这一层面的话不足为惧。

第二个渠道的供应链扰动逐步显现,更值得关注。由于俄乌两国经济和产业结构特点,此次扰动主要体现在主要商品上,如石油、天然气和小麦等,这一变化又会通过价格抬升和成本增加渠道,可能传导到通胀和货币政策上。

第三个渠道是金融体系,目前主要集中在俄罗斯境内的金融资产,尚未观察到蔓延到全球流动性的情形。这一渠道下风险的可能传导路径为:若债务主动或被动违约,一些机构敞口如果暴露过大导致亏损,进而再传染到更多金融机构,就可能造成系统性的流动性风险,1998年俄罗斯债务违约进而导致LTCM破产即是如此。

第四个渠道通过全球贸易对全球增长带来可能压力,是相对中期且渐进的,且以欧洲敞口更大。

考虑到上述层次和目前显性程度,我们本文中聚焦供应链扰动,发现以下特点:1)分产品,资源品主导,如石油、天然气、农产品,部分金属;2)分市场,东欧及部分西欧国家的依赖度更高,北美、东南亚较小;3)部分商品供应冲击还可能导致其他替代品紧缺;4)一些中间环节或生产其他产品所需关键原材料可能对产业链影响。

本周焦点:短期避险交易后,俄乌局势和制裁后续进一步升级的可能冲击?

一、当前市场在交易什么?冲突可控、制裁有限、供给扰动

自俄乌冲突上周四升级以来已经有一周多时间,对全球市场的影响还在不断发酵,但脉络也逐渐清晰。第一个渠道的风险偏好和资金流向已然出现,但如果单纯只停留在这一层面的话并不足为惧(《地缘风险如何影响资产价格?》)。

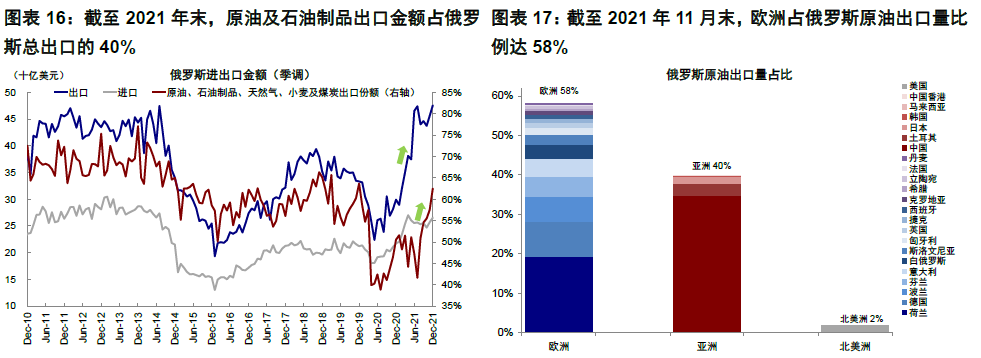

第二个渠道的供应链扰动逐步开始显现,更值得关注。由于俄乌两国经济和产业结构的特点,此次供应链扰动主要体现在主要大宗商品上,如石油、天然气和小麦等,这一变化又会通过价格抬升和成本增加渠道,可能传导到通胀和货币政策上(《俄乌局势的影响路径与传导逻辑》。目前,因冲突本身,局势不确定性下的暂缓,运输环节甚至部分交割清算效率降低(例如制裁部分银行和将7家银行剔除出SWIFT系统 )等多重因素导致的事实性供应扰动已经形成,进而推动主要大宗商品价格大涨(布伦特油价一度逼近120美元/桶,小麦价格也大幅走高)。但我们目前还不能确定的是这一轮供应冲击的影响强度和持续时间,毕竟目前还没有实质和针对性的制裁措施,例如SWIFT也并没有完全切断所有涉及能源贸易的银行(《俄乌局势叠加中美政策错位的资产含义》)。

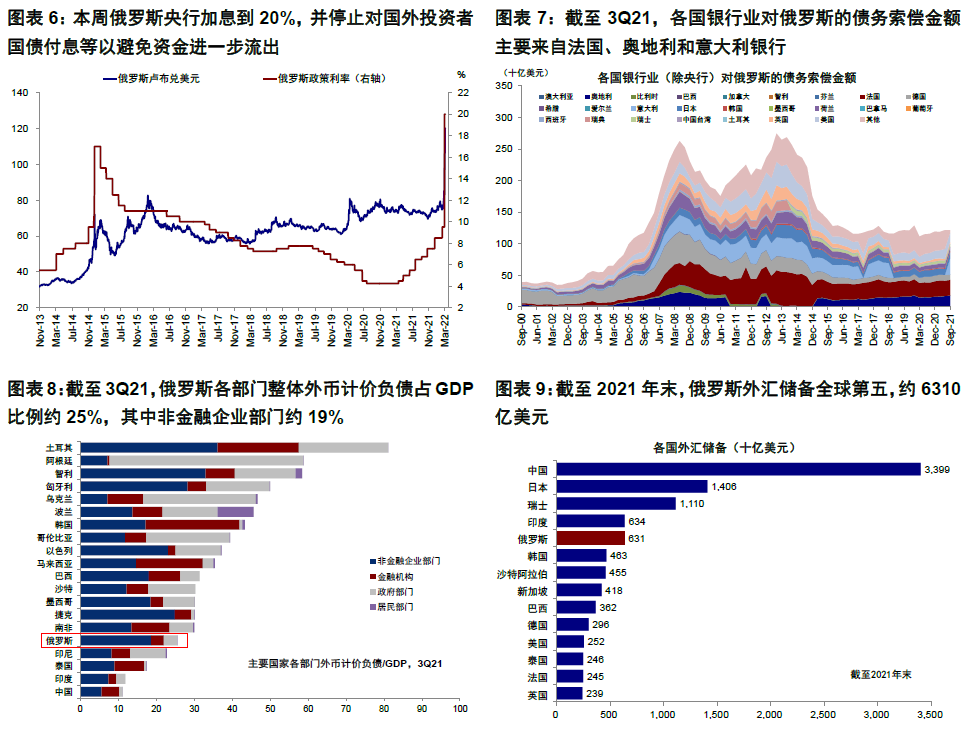

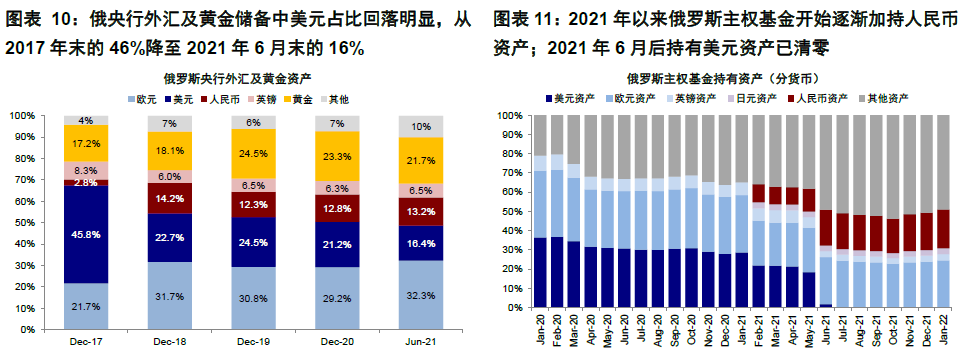

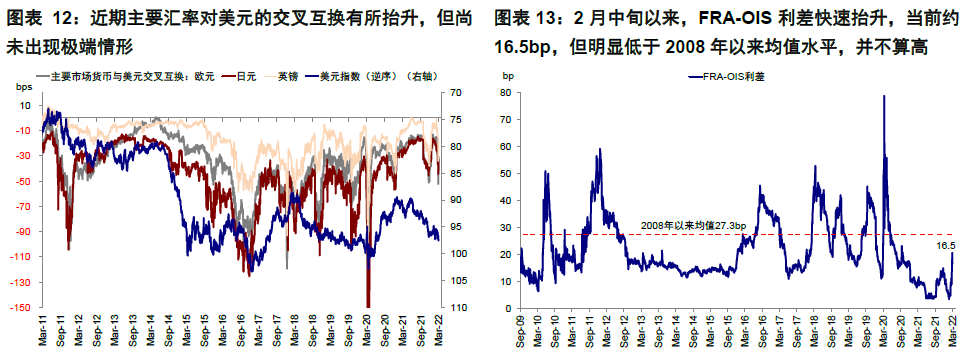

第三个渠道是金融体系,但目前主要集中在俄罗斯境内的金融资产,尚未观察到蔓延到全球流动性的情形。面对金融制裁,俄罗斯境内资产已经出现明显的“股债汇三杀”局面和部分银行挤兑现象。作为应对,俄罗斯央行加息到20%,并停止对国外投资者国债付息等以避免资金流出压力。但是由于当前制裁已经限制了一部分存留在海外的外汇储备的使用、并禁止了一些银行的美元融资和交易,因此给俄罗斯主权债务和部分银行债务偿付都造成一定压力。这一渠道下风险的可能传导路径为:若债务主动或被动违约,一些机构敞口如果暴露过大导致亏损,进而再传染到更多金融机构,就可能造成系统性的流动性风险,1998年俄罗斯债务违约进而导致LTCM破产即是如此。目前来看,不论俄罗斯对外负债敞口还是全球美元流动性状况看这一风险相对可控,但是否存在衍生品的隐性敞口以及接下来制裁的严厉程度仍值得密切跟踪(《俄乌事件升级的可能“市场冲击”》)。

第四个渠道的影响通过全球贸易途径,对全球增长带来的可能压力。这一影响可能是相对中期且渐进的,而且以欧洲敞口更大。

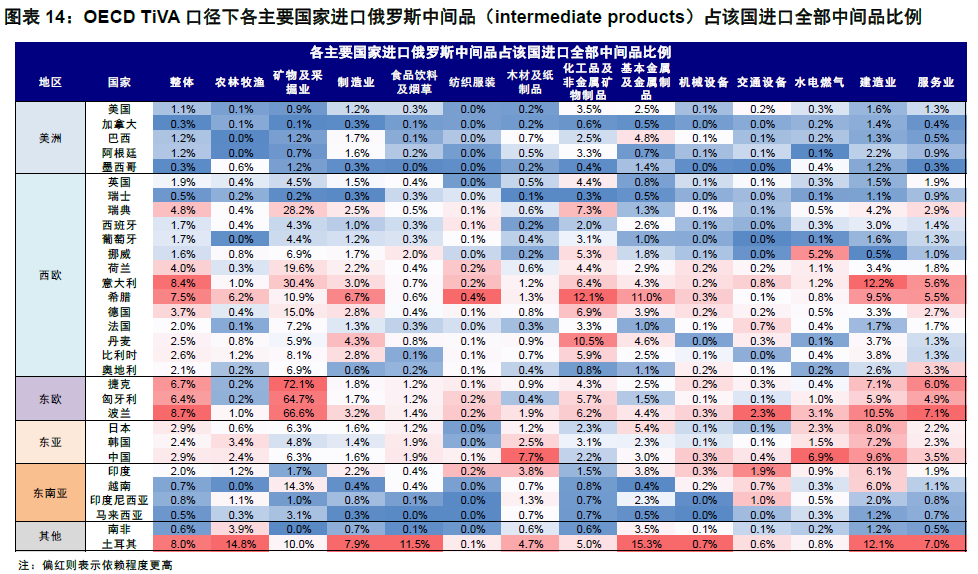

考虑到上述风险传导路径和目前的显性程度,我们在本文中聚焦供应链扰动,主要参照OECD TiVA(Trade in value-added)数据探讨此次俄乌局势可能的影响敞口。通过计算各国各行业进口俄罗斯中间品(gross imports of intermediate products)占各国各行业总进口比例(该占比越高表示在该行业对俄罗斯产业链上的依赖度更高),我们发现以下一些特点:

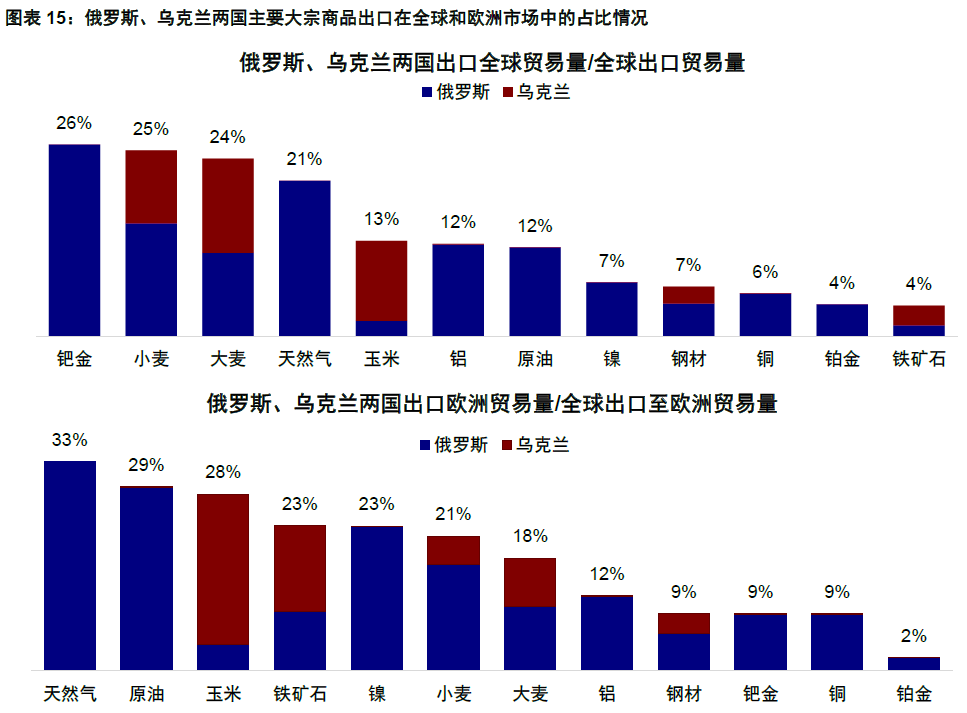

1)分产品看,主要资源品是主导,例如石油、天然气、和农产品。汇总分析后发现,主要国家对俄罗斯进口的敞口集中在农林牧渔(Agriculture, Forestry and Fishing)、矿物及采掘业(Miningand Quarrying)、化工及非金属矿物制品(Chemical and Non-Metallic Mineral Products)、基本金属及金属制品(Basic Metals and Fabricated Metal Products)水电燃气(Electricity,Gas, Water Supply, Sewerage, Waste and Remediation Services)、以及建造业(Construction),其中包括石油和天然气的矿物及采掘业、化工及非金属矿物制品、基本金属及金属制品尤为明显,统计口径下的各国占比中位数达6.3%、3.3%和2.5%。这一点从主要产品俄罗斯出口全球贸易量占全球比例上也可以得到验证,例如天然气及原油出口分别为21%和12%,小麦及大麦分别为15%和11%。

2)分市场看,东欧及部分西欧国家的依赖度更高。分地区和国家看,包括美国、加拿大及部分南美国家的美洲市场对俄罗斯中间品进口的依赖度都相对较低。相比之下,欧洲要明显更高,东欧国家如捷克(矿物及采掘业占比72.1%;化工品及非金属矿物制品占比4.3%)、匈牙利(64.7%;5.7%)、波兰(66.6%;6.2%),还有土耳其(14.8%;5.0%)对俄罗斯的能源及金属矿物进口都有较高的依赖度;意大利、瑞典、荷兰及德国等虽然要低一些,但也明显高于其他地区,因此受到此次事件影响的波及也更大。中国对俄罗斯的进口依赖主要集中于木材及纸制品(7.7%)、水电燃气(6.9%)及建造业(9.6%)。东南亚国家敞口普遍都比较低。

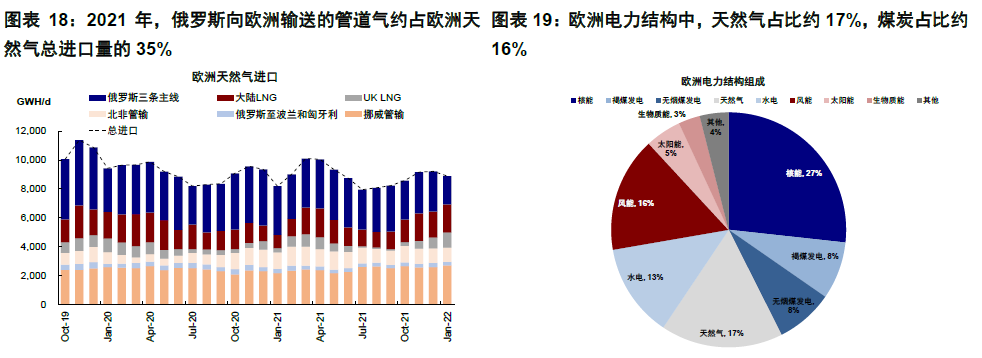

3)部分商品的供应冲击还可能导致其他替代品紧缺,如欧洲天然气供给风险可能导致对传统燃料和其他新能源的需求加大。2021年,俄罗斯向欧洲输送的管道气约占欧洲天然气总进口量的35%。近期德国宣布暂停北溪二号之后,考虑到缺气可能进一步加重欧洲能源短缺,传统燃料如煤炭及核能等其他能源替代不排除提上日程(欧洲发电结构中,核能占比27%、煤炭占比16%)。德国经济部长近期公开发言表示“从短期来看,为做好最坏打算,德国必须让燃煤电厂处于待命状态,不排除后期投入使用”;与此同时,德国经济部长表示加快德国太阳能及陆上和海上风电项目以及核能的再度建设也是可能计划。

4)一些中间生产环节或者生产其他产品所需关键原材料可能对产业链的影响,如汽车尾气催化剂所需要的钯(俄罗斯钯金全球出口贸易量占全球出口贸易量的26%),以及半导体所需要的氖气(乌克兰是用于芯片制造的激光器中氖气的主要生产国,供应美国90%以上的半导体级别氖气)等等。

综合来看,由于俄罗斯和乌克兰的经济和产业更多偏向资源品和上游,因此整体上对全球产业链的直接影响相对偏小、且更多集中在大宗商品领域和部分欧洲国家。但是,如果这一供给缺失持续较长时间或者冲击较大幅度,造成不可逆的伤害,例如粮食播种等,那么其可能带来的蔓延风险会更为广泛,进而对于目前已经居高的通胀造成进一步压力。因此后续冲突局势、以及制裁力度依然是判断演变关键。

市场动态:俄乌局势主要市场情绪,原油黄金价格继续攀升;鲍威尔听证会明确后续加息路径

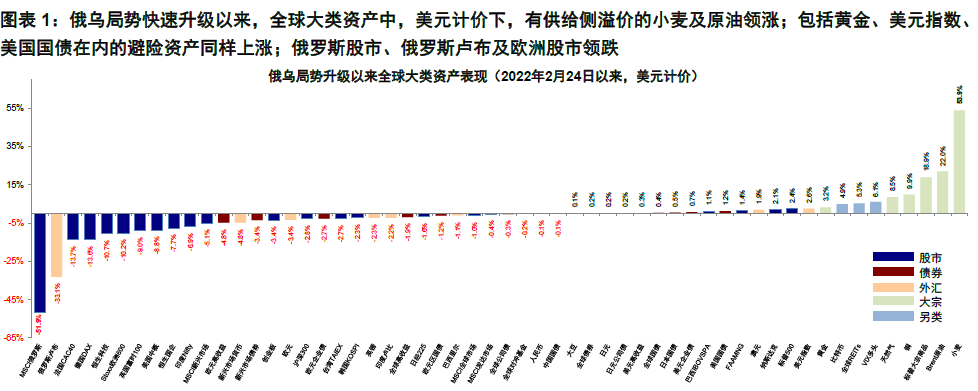

►资产表现:大宗>债>股,俄罗斯股汇延续跌势,供给侧溢价推动资源品大涨

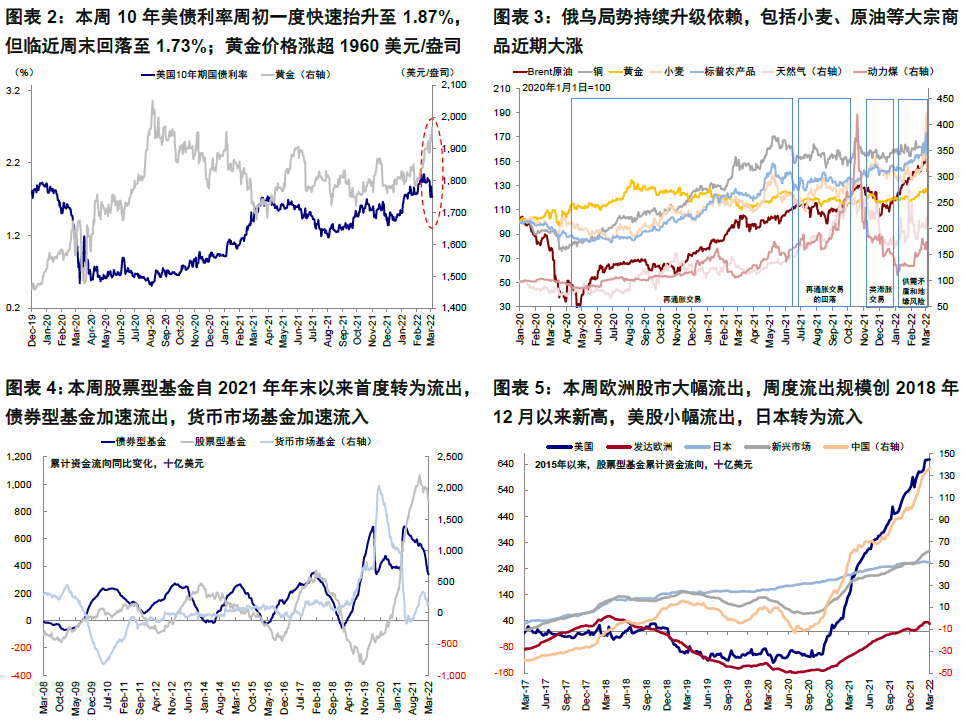

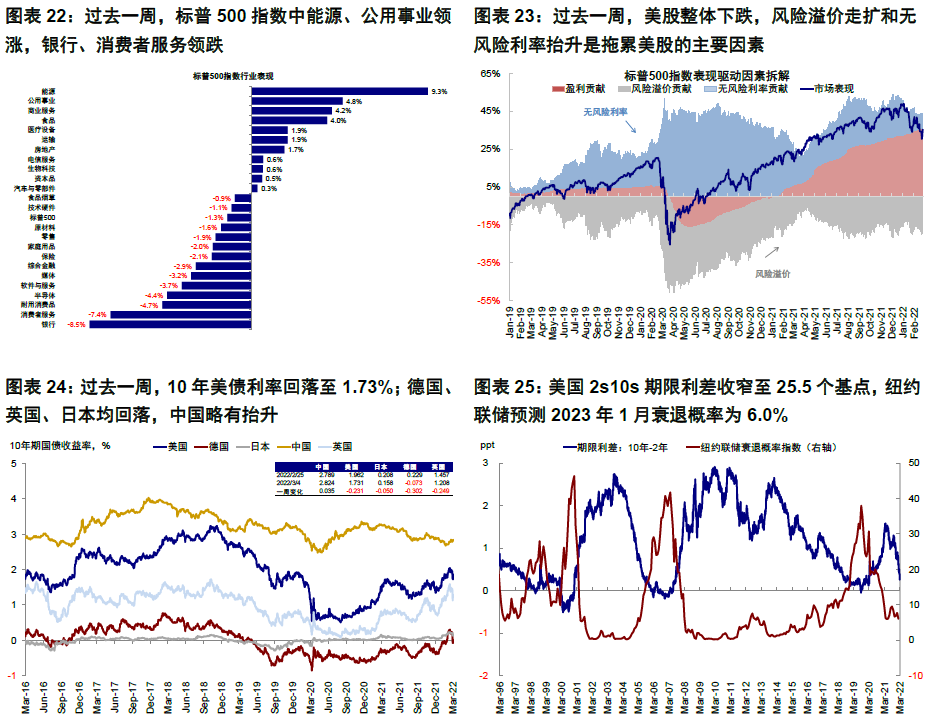

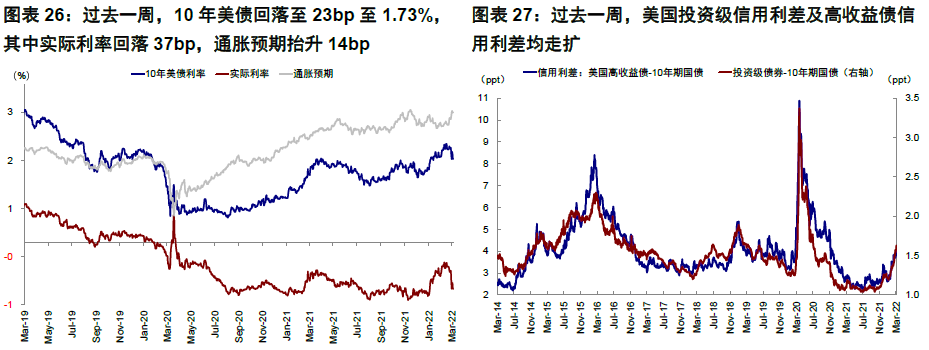

过去一周,俄乌局势继续主导全球市场表现,尤其是大宗商品快速上冲,例如原油价格上冲至接近120美元/桶,黄金价格攀升至1967美元/盎司,小麦同样大涨。货币政策方面,美联储主席鲍威尔在国会听证会给出了相对明确的加息路径,即3月加息25bp后每次会议维持加息25bp,除非通胀超预期,而缩表将会随后开启但非直接减持实施。由于这一路径并非超过市场预期甚至还有些偏弱,CME利率期货统计3月FOMC会议加息概率达98.8%,50bp加息预期基本消退。整体来看,过去一周,美元计价下,大宗>债>股;小麦、原油领涨,俄罗斯股市、俄罗斯卢布及欧洲股市领跌。板块方面,标普500指数中能源、公用事业领涨,银行、消费者服务领跌。利率方面,10年美债回落23bp至1.73%,其中实际利率大跌37bp,通胀预期抬升14bp。信用利差方面,美国投资级信用利差及高收益债信用利差均走扩。

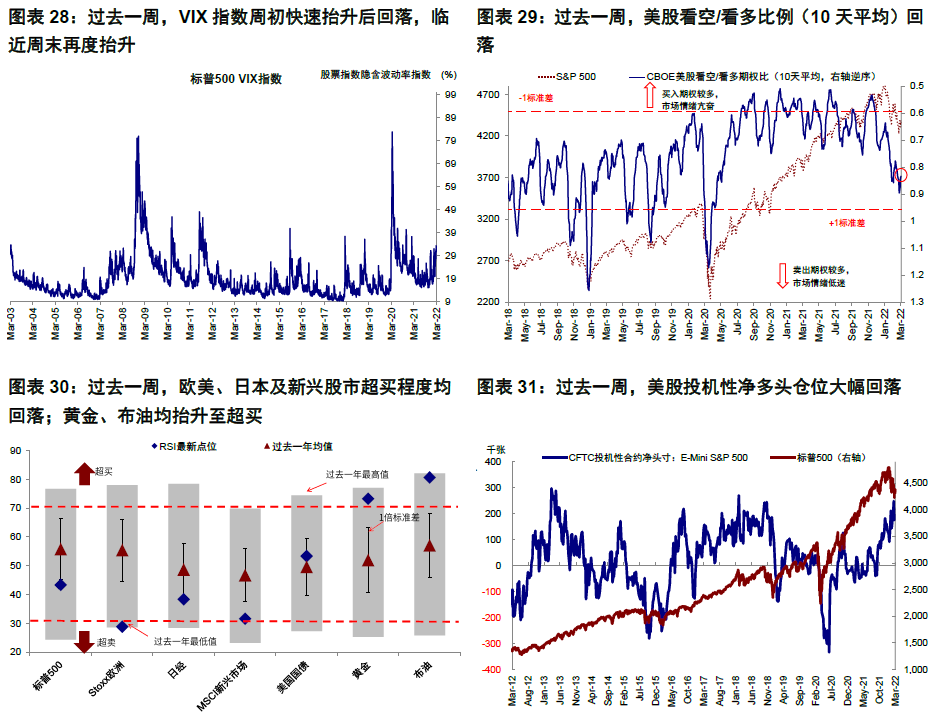

►情绪仓位:黄金布油超买,美股多头减少

过去一周,VIX指数周初快速抬升后回落,临近周末再度抬升,美股看空/看多比例(10天平均)回落。欧美、日本及新兴股市超买程度均回落;黄金、布油均抬升至超买。仓位方面,美股投机性净多头仓位大幅回落,美元投机性净多头仓位减少,黄金投机性净多头仓位增加,10年美债净空头仓位增加,但2年期美债净空头仓位减少。

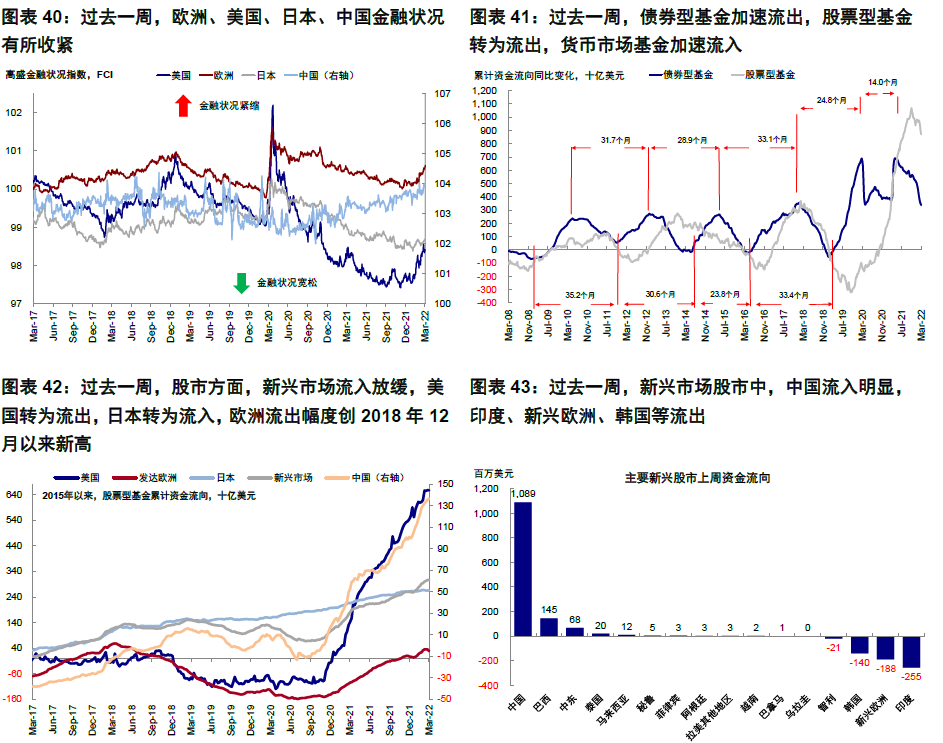

►资金流向:欧洲股市大幅流出,美股转为流出

过去一周,债券基金加速流出,股票型基金转为流出,货币市场基金加速流入。分市场看,股市方面,新兴市场流入放缓,美国转为流出,日本转为流入,欧洲流出幅度创2018年12月底以来新高。

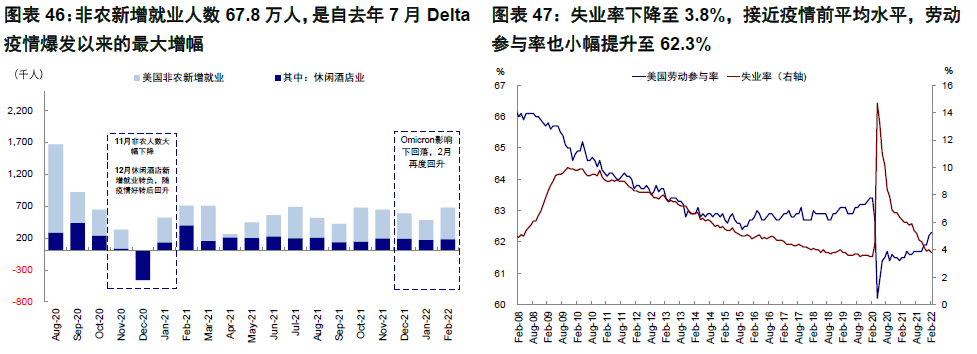

►基本面与政策:就业数据呈现较好的修复迹象

整体来看,此次就业数据在各方面都呈现出较好的修复迹象,例如不仅新增就业超出预期、劳动参与率也有改善,同时更重要的是薪资增速开始回落。2月就业市场修复强劲,非农新增就业人数67.8万人,大幅高于前值48.1万人(修正后)和预期42.3万人,是自去年7月Delta疫情爆发以来的最大增幅。与此同时,失业率下降至3.8%,接近疫情前平均水平,劳动参与率也小幅提升至62.3%,同时劳工部报告因疫情而无法工作的人数减少了180万。更重要的是,得益于就业供给的增加,市场一直担心的工资通胀螺旋也有所缓解,2月工资环比持平0%增长,同比5.1%,均明显低于上个月的0.6%和5.5%,尤其是就业修复强劲的行业。2月这一组数据也表明,虽然依然存在人口老龄化和金融资产过多等因素,但疫情依然在此前就业特别是劳动参与率修复缓慢贡献了相当一部分。

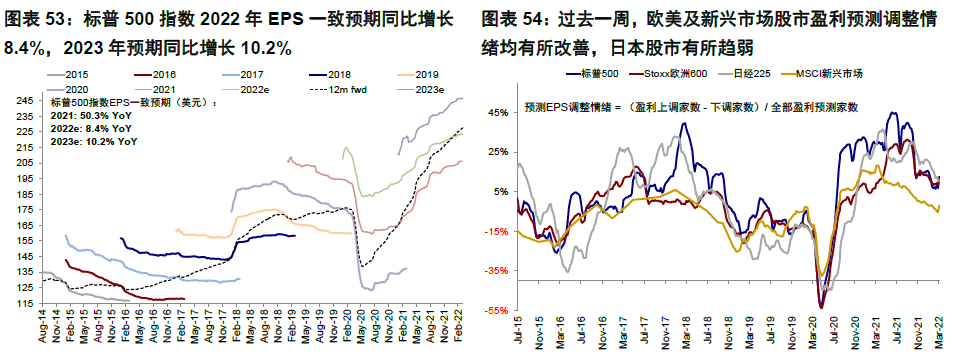

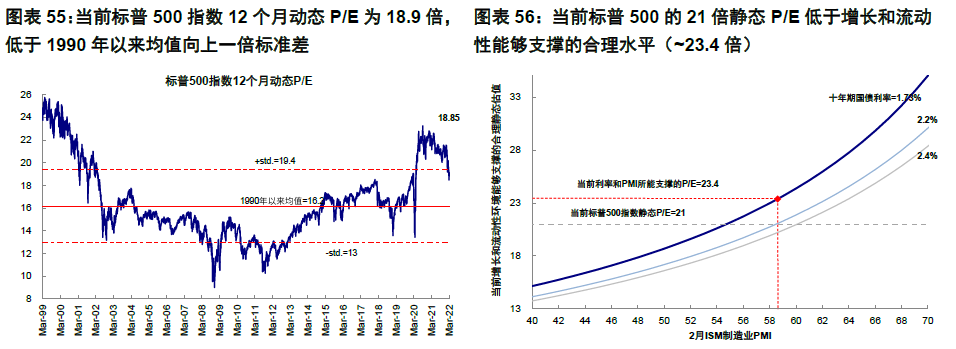

►市场估值:低于增长和流动性能够支撑合理水平

当前标普500指数21倍静态P/E低于增长和流动性能够支撑的合理水平(~23.4倍)。

本文编选自公众号“Kevin策略研究”,作者:刘刚、李赫民;智通财经编辑:涂广炳。

扫码下载智通APP

扫码下载智通APP