中金:一文读懂伦镍大幅上涨背后的基本面

全球镍库存持续降低叠加“俄乌”事件影响,3月7日伦镍上演“逼空”行情

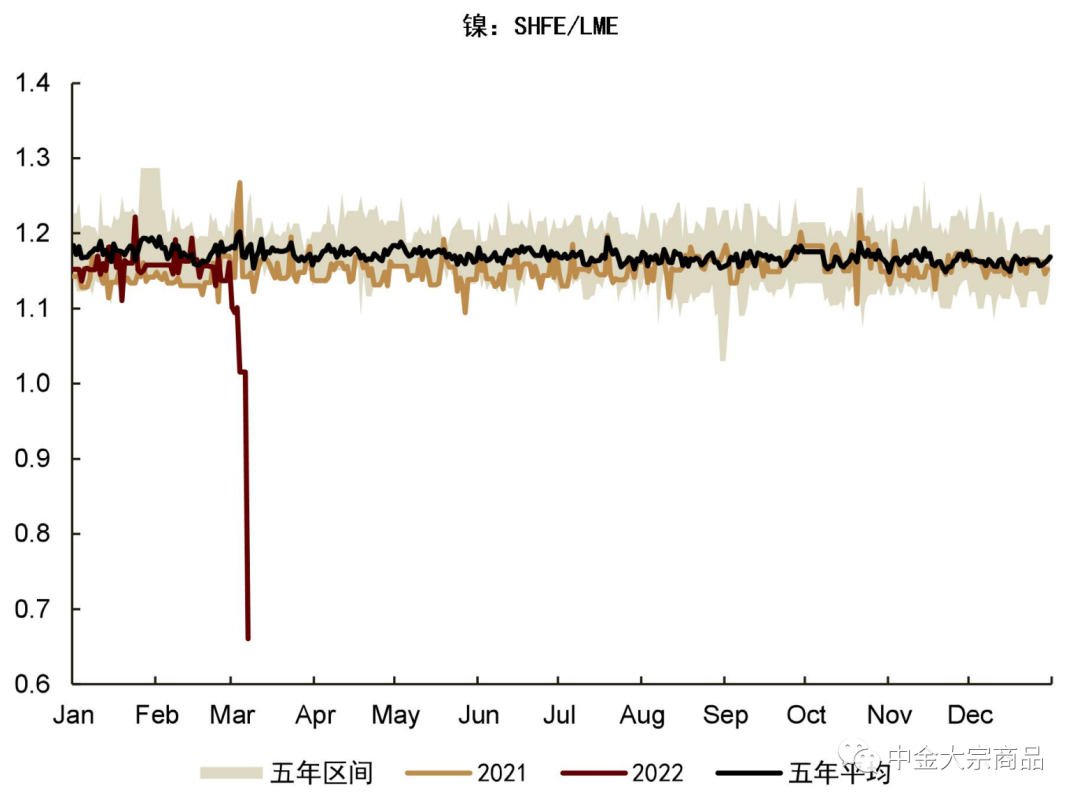

2022年3月7日-8日,LME期镍盘面大幅上涨,伦敦金属交易所(LME)不设涨跌幅限制,两天内盘中价格从低于3万美元/吨拉涨至10万美元/吨以上,涨幅达250%,空头头寸亏损巨大,经纪机构难以支付高额的追加保证金。3月7日,LME宣布鉴于俄乌影响造成的现货流通问题,允许特定合约推迟交割,并限制隔日调期价差幅度。3月8日LME宣布暂停镍交易。而由于上海期货交易所的涨跌停板幅度为12%,目前内外价差扩大到历史最低值。

图表: 镍内外盘比价

资料来源:SHFE,LME,中金公司研究部

镍的供需结构分析

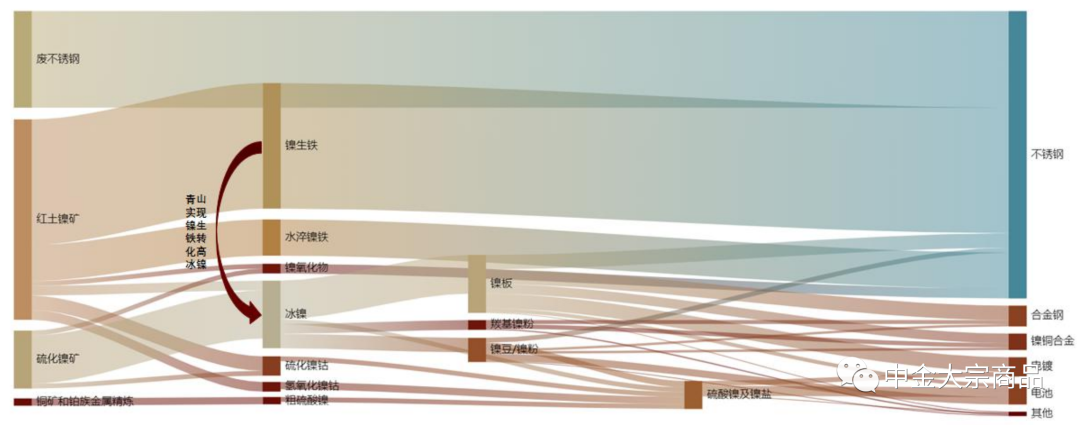

下图涵盖了镍产品种类、技术路线和相应的下游应用,其中各个产品的条形长短代表其在所有镍产品中的产量占比(2021年)。具体而言,下图中第二列都是二级镍产品,包括镍生铁、水淬镍铁、冰镍、镍中间品等,在所有镍产品中占70%,第三列是一级镍产品,也就是纯镍(精炼镍),主要包含镍豆、镍板,占原生镍产量约30%。

图表: 镍产品供应流程图(2021年)

资料来源:中金公司研究部

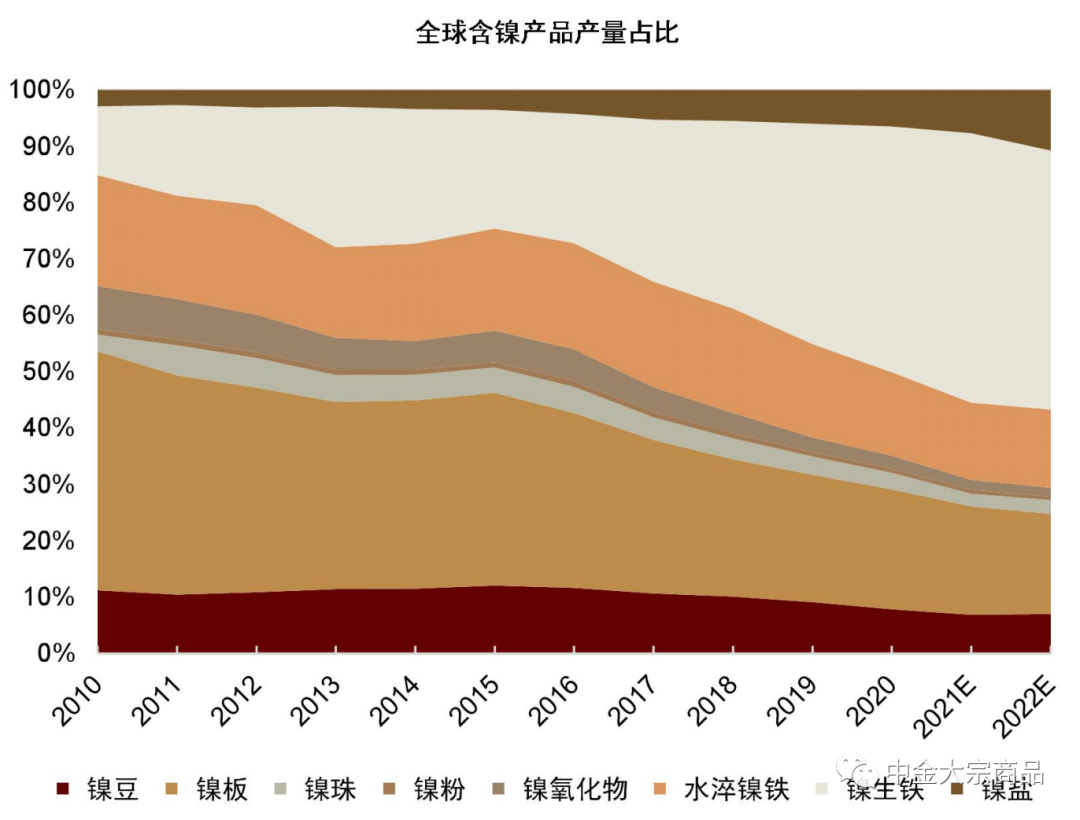

图表: 全球含镍产品产量占比

资料来源:Woodmac,中金公司研究部

镍的终端需求端,不锈钢和三元电池分别占镍的终端需求的75%和7%,其余为合金、电镀应用。一级镍主要用于合金、电镀,以及补充不锈钢和硫酸镍生产过程中所需的镍元素。二级镍中,镍生铁产能集中于印尼和中国,主要用于不锈钢生产,而冰镍、镍中间品则主要用于电池级硫酸镍生产。

由于交易所交易的标的物是其规定品牌和标准的精炼镍仓单。为了综合考虑原生镍不同下游需求对价格和供需的影响,中金的平衡表中既要估算原生镍平衡,也要估算一级镍供需平衡。

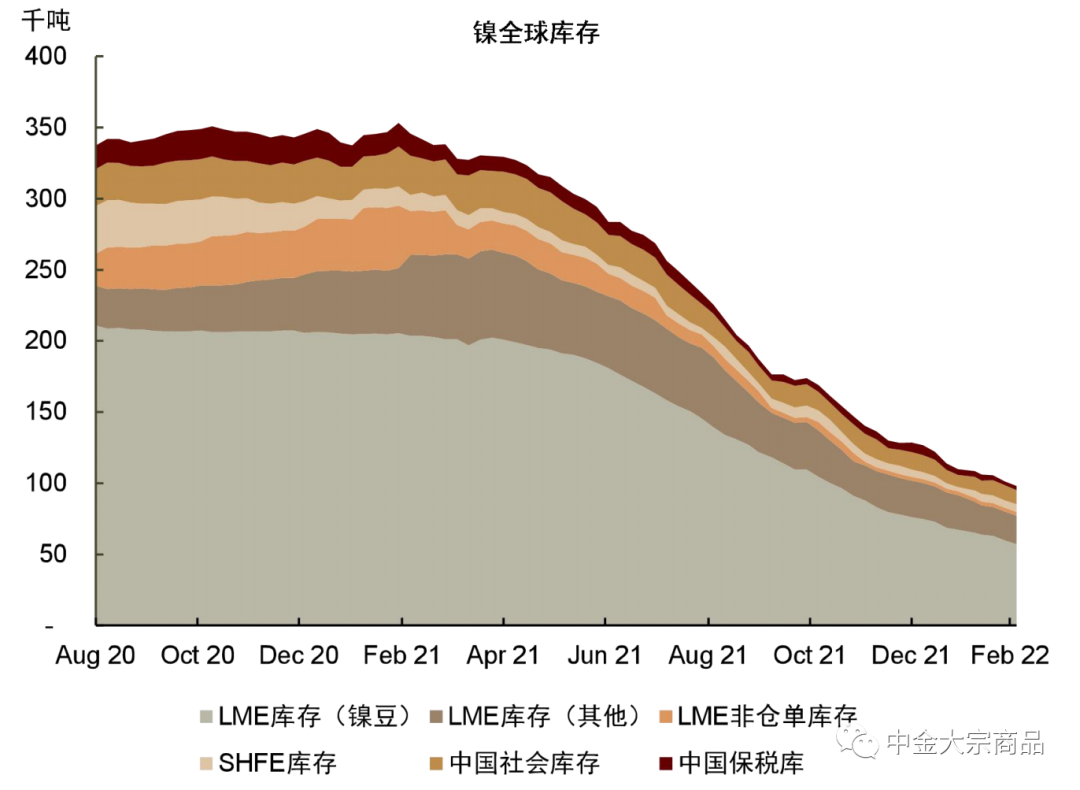

俄乌事件发生前,由于镍库存持续降低,基本面支撑镍价中枢2022年上移。

根据中金《镍2022年展望:新供应、新约束》中的基本面分析和平衡表测算,2022年,原生镍平衡随着新增镍生铁、高冰镍的供应转为过剩,硫酸镍、镍生铁价格承压,而一级镍由于更多的原料端消耗或将延续去库,价格中枢较2021年上移。根据统计,全球纯镍库存2021年已下降63%,而2022年库存仍将下降。

图表: 全球纯镍库存

资料来源:LME,Mysteel,SHFE,中金公司研究部

俄乌事件发生后,现货贸易不确定性增加,加剧纯镍短缺忧虑。

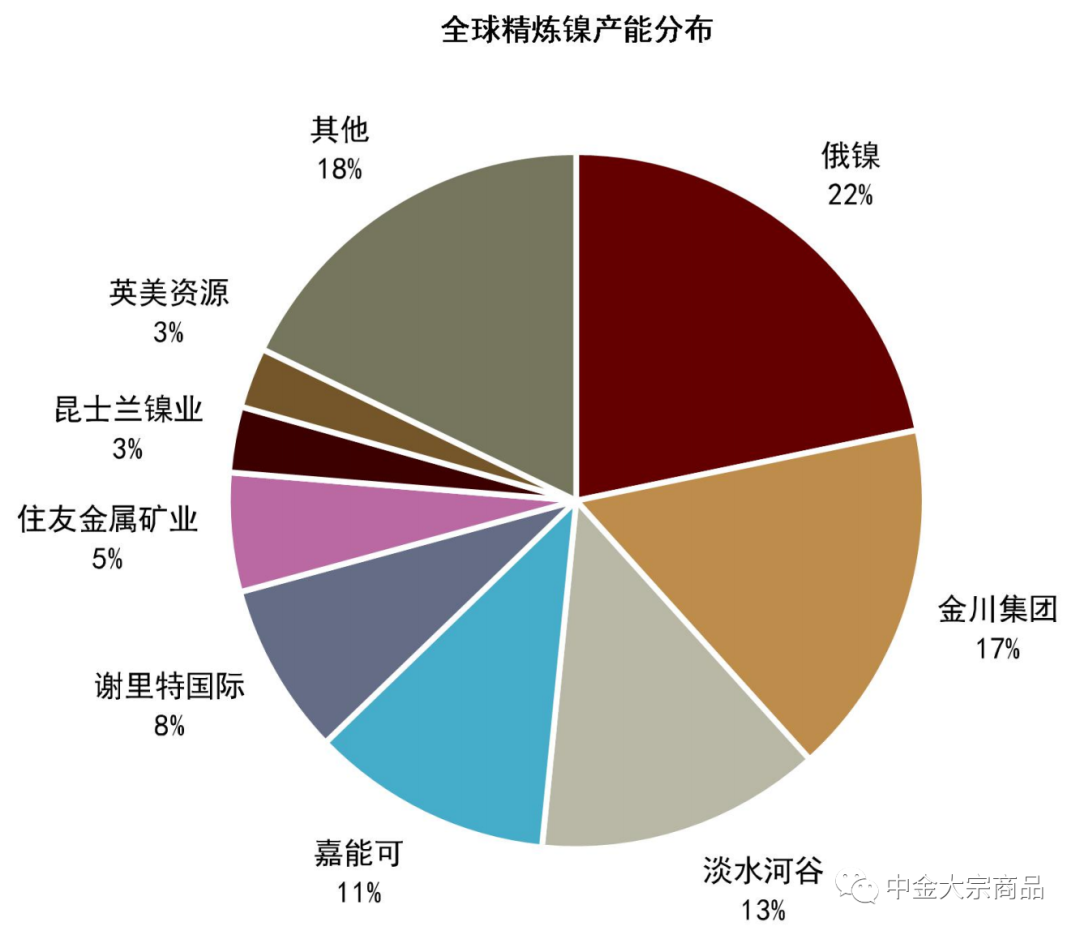

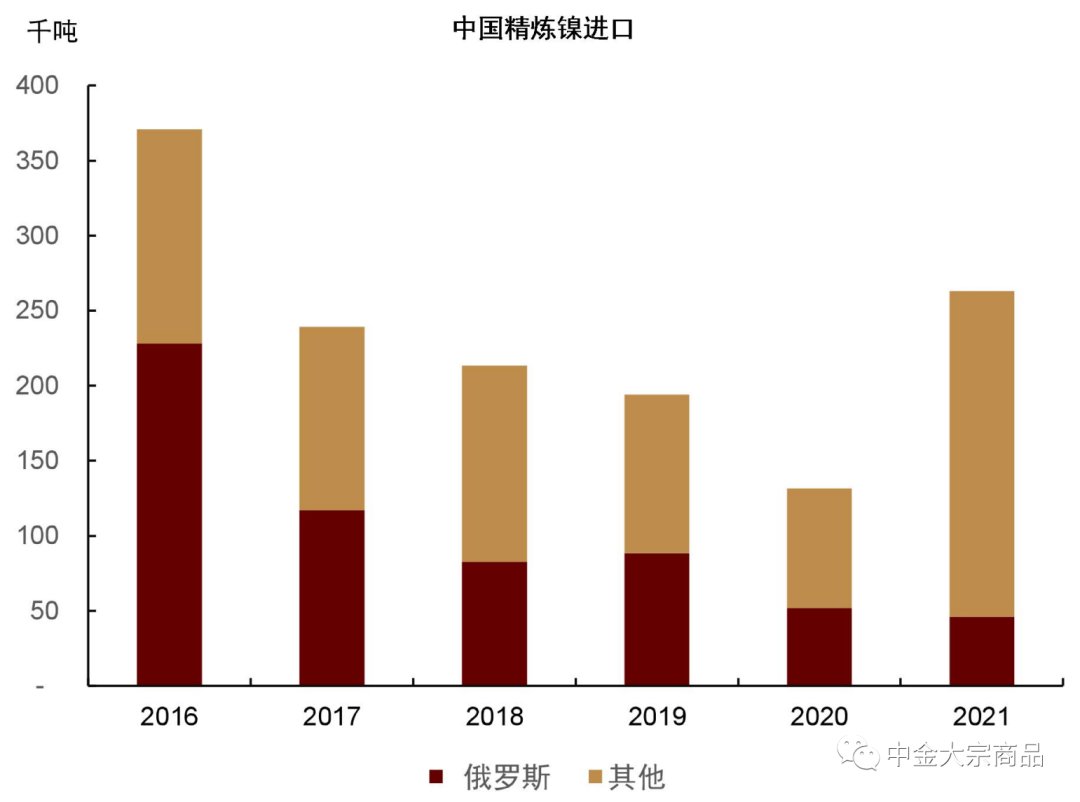

俄罗斯镍供应主要来自俄镍公司,其产品是精炼镍板,可以注册为LME仓单用于交割。2021年俄镍产量占全球原生镍(包括一级镍和二级镍)产量6%,占全球一级镍产能22%,在镍库存偏低且仍将继续下降的情况下,俄镍现货流通性风险导致LME挤兑风险增加,给镍价大幅上涨创造了条件。过去五年中国的纯镍进口来源中,37%来自俄罗斯,虽然中国镍生铁净进口随着印尼镍生铁产能扩张而逐年增加。但2021年由于全球不锈钢需求增长以及中国的三元电池需求强劲,中国镍生铁进口累计同比上升8%,一级镍累计进口量同比上升118%。

图表: 精炼镍产能分布(2021)

资料来源:万得资讯,中金公司研究部

图表: 中国精炼镍进口

资料来源:海关总署,中金公司研究部

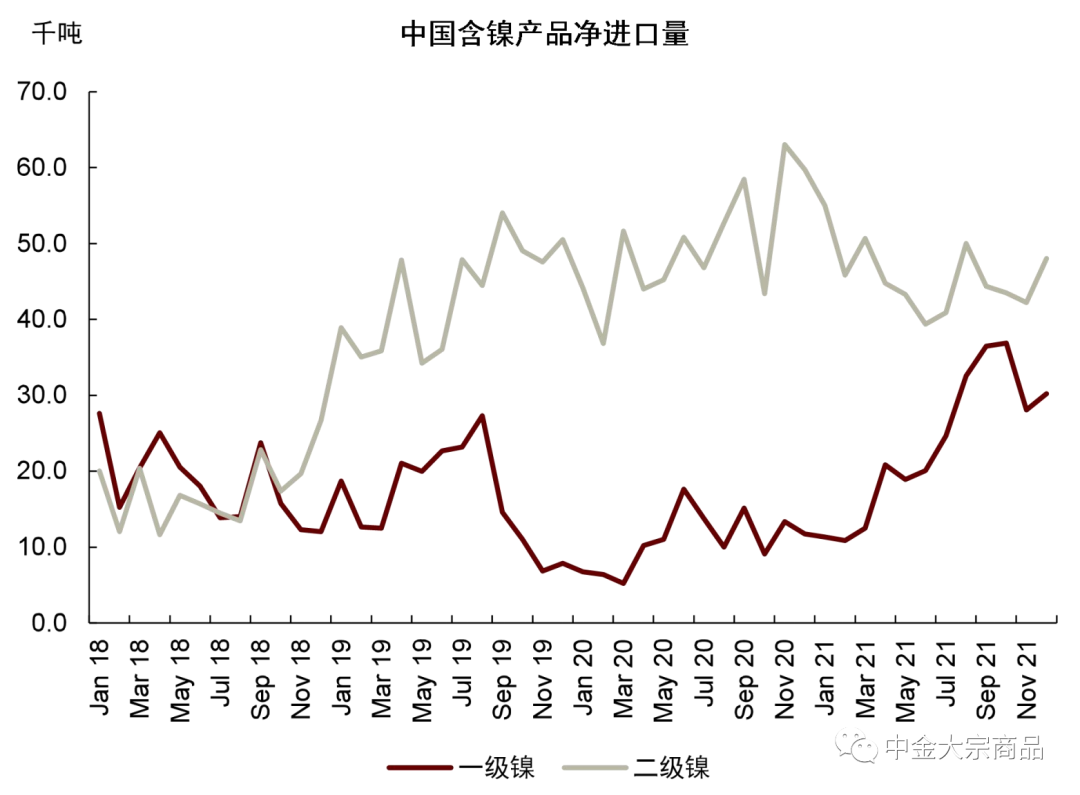

图表: 中国含镍产品进口

资料来源:海关总署,中金公司研究部

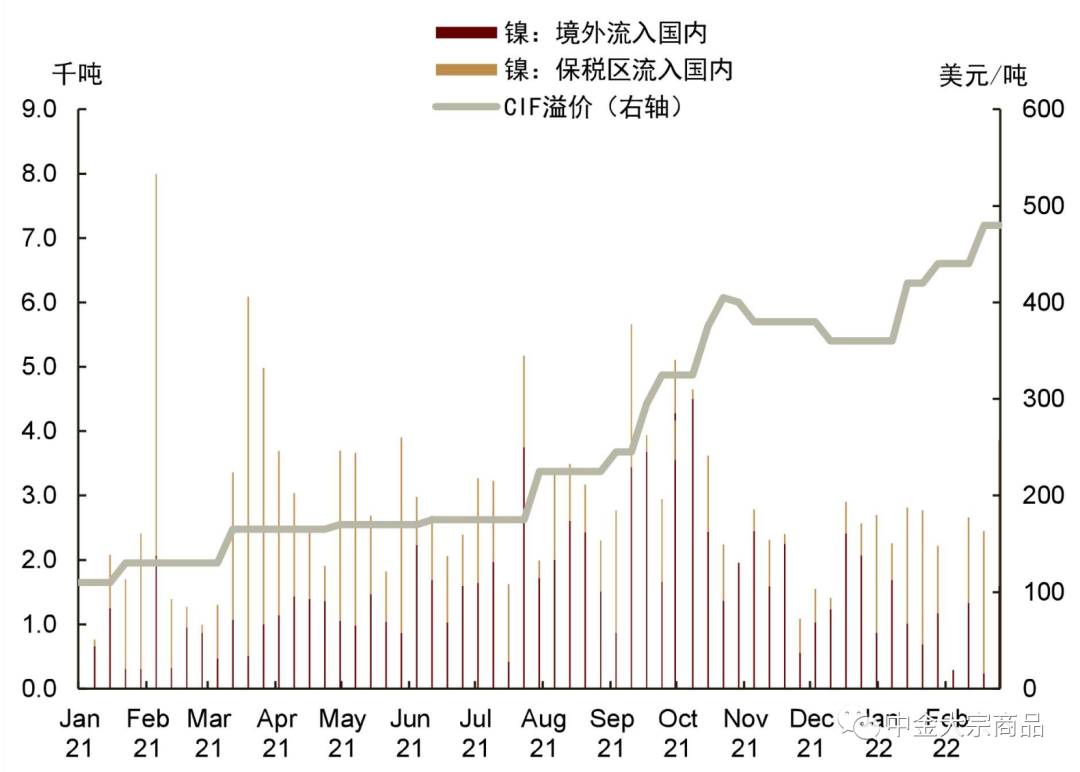

短期看,LME镍价仍有可能拉高,波动加剧,国内进口窗口持续关闭。

俄乌事件以后,海外市场对风险事件和成本通胀给予了更高的定价,而国内金属价格跟涨幅度不如海外,造成铜、铝、锌、镍进口窗口关闭,根据SHMET报道,已有金属从保税库流出。而昨天LME镍的逼仓行情加剧了镍的内外价差。逼仓行情需要以空头平仓止损结束,截至目前,现货纯镍流通性较差,预计激烈的行情可能仍将持续。而沪镍由于涨停限制,与LME价格价差达到历史最低。现货层面,硫酸镍、镍生铁价格跟涨有限,目前下游仍以观望为主。向前看,中金认为国内镍进口窗口可能持续关闭,国内库存将进一步降低,成本向下游传导难以避免,直至未来出现下游需求端减产从而对价格形成负反馈。

图表: 镍海外流入(截至2月25日)

资料来源:SHMET,中金公司研究部

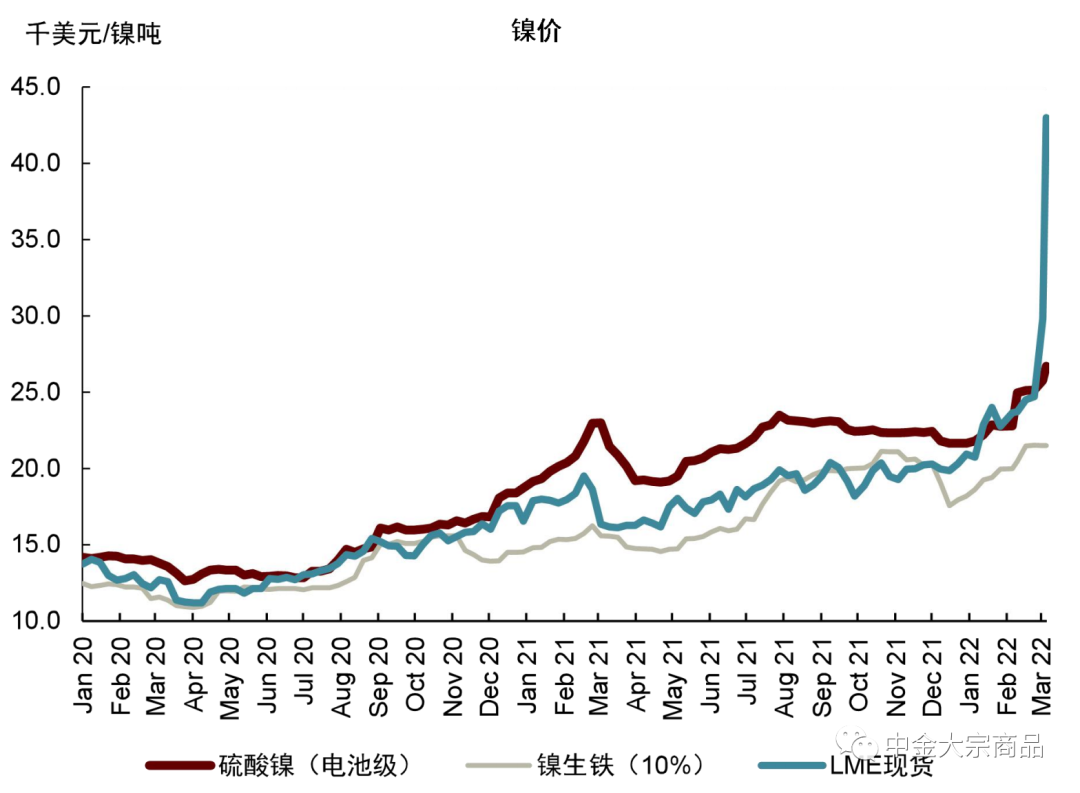

图表: 镍产品价格(截至2022年3月7日)

本文选编自“中金公众号”,分析师:董霁旋、郭朝辉;智通财经编辑:秦志洲

扫码下载智通APP

扫码下载智通APP