滞胀端倪初现? 美国经济像极了20世纪70年代?

在俄乌冲突升级之后,大宗商品价格出现了历史性飙升,再加上本已高企的通胀率,这让一些投资者和经济学家开始寻找与40年前的能源冲击以及随之而来美国经济增长长期放缓的相似之处。

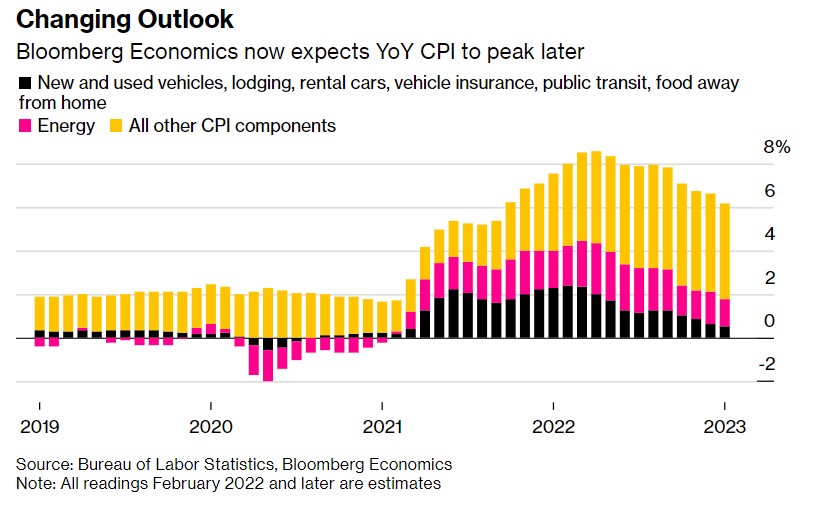

如下图所示,由于创纪录的汽油价格刺激通货膨胀,美国经济似乎出现了上世纪70年代的影子。加之2月CPI可能续创40年来新高,且市场预计通胀仍未见顶,同时美联储加息周期已箭在弦上,经济增速放缓的市场预期越来越强烈,这些似曾相识的情形不由得让投资者联想到1970年代的美国经济滞胀期。

国际货币基金组织(IMF)前首席经济学家Maurice Obstfeld表示,市场的担忧是对的,他表示:“这种持续震荡的时间越长,经济体就越有可能遭遇‘类似于1970年代经历的那种情况’”。

比起经济衰退,“滞胀”更可怕

大多数经济学家表示,总的来说,类似的命运是完全可以避免的,但他们对此的理由和观点对于公司和员工来说并不完全具备鼓舞人心的效应,经济增长放缓甚至衰退很可能是战胜通胀所付出的代价,而新兴经济体尤其脆弱。

高盛投资组合策略和资产配置董事总经理Christian Mueller-Glissmann表示:“我们正在应对的最重要风险是‘滞胀’,它可能会在许多地方引发衰退风险。”

日本央行前货币政策主管Kazuo Momma表示:“我们应该更担心的是全球经济增长大幅减速,而不是失控的通胀。”

穆迪分析(Moody 's Analytics)首席经济学家Mark Zandi表示,部分原因是美联储等各大央行已经从上世纪70年代的长期通胀中吸取了教训,足以避免再次走上“至暗之路”。

Zandi表示:“他们宁愿把我们推入衰退,也不愿让我们陷入滞胀局面和更严重的经济衰退。”

薪资难以再现“往日辉煌”

经济学家们认为上世纪70年代的情况不会卷土重来另一个关键原因是,工人们将无法像当年那样“讨价还价”。在1973年石油危机之后,美国工会曾推动企业进行高达两位数的加薪幅度来应对接近8%的通货膨胀。

在美国和英国,工会规模急剧萎缩。即使是在他们扮演更重要角色的德国,目前也对推动大幅加薪持谨慎态度。这意味着所谓的工资-价格螺旋上升的情况不太可能重演,这种情况曾是上世纪70年代通胀的关键因素之一。

由于收入跟不上超市或加油站价格上涨,这使得大部分家庭面临着消费支出压力。翻阅历史我们会发现,上世纪70年代出现了1973年欧佩克石油禁运和六年后的伊朗革命有关的两轮能源价格高峰。

能源或成本轮高通胀最大推手

自俄罗斯总统普京下令军队进入乌克兰境内以来的几周内,原油价格一度突破每桶130美元,俄罗斯是小麦、化肥和镍等关键大宗商品的主要生产国,以美国为首的西方国家出台的制裁措施已经扰乱了大宗商品市场。另外,早在俄乌冲突升级之前,欧洲就已面临能源危机。

在20世纪70年代和现在,这些冲击都打击了已经存在通胀问题的经济体,但是与20世纪70年代不同的是,本轮美国创纪录通胀率的最大影响因素很可能是能源成本。例如,定于北京时间今晚发布的CPI数据预计将显示,美国2月份CPI较上年同期增长7.9%,续创1982年以来最大增幅。

周四公布的美国2月CPI数据将在一定程度上反映近期油价飙升的影响,但大部分影响将在未来几个月内显现,经济学家表示,由于俄乌冲突以及对俄严厉制裁导致石油、粮食等主要商品价格表示,美国的通胀可能在本月或下个月达到8%-9%的峰值。

美国2月CPI数据还将显示出汽车、家具和住房等价格的走向,正是这些商品价格导致俄乌冲突前美国通胀的持续走高。其中,包括租金在内的住房成本一直在稳步上升,且预计这一趋势将在可见的未来持续下去。

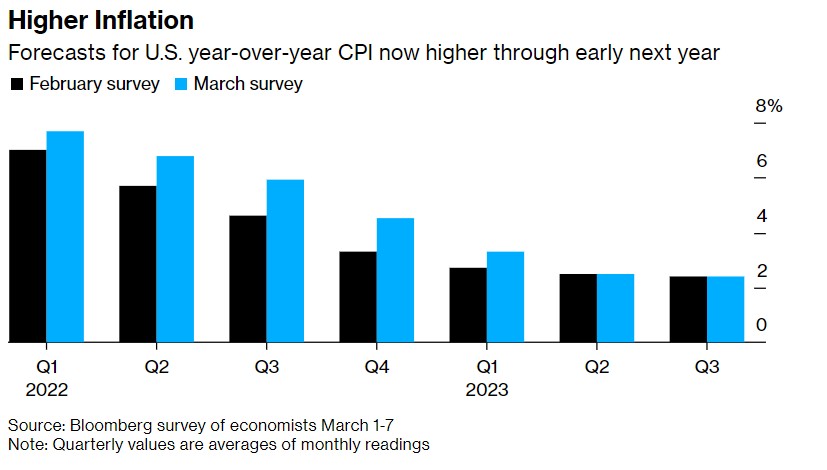

美国2月CPI数据还将显示出汽车、家具和住房等价格的走向,正是这些商品价格导致俄乌冲突前美国通胀的持续走高。其中,包括租金在内的住房成本一直在稳步上升,且预计这一趋势将在可见的未来持续下去,CPI可能将在晚些时候见顶。3月1日至7日经济学家的月度预测数据显示,受访经济学家预计2022年第一季度CPI同比平均增幅为7.7%,高于2月份调查时的7%;他们预计今年最后三个月CPI将上涨4.5%,比上个月的预测高出一个多百分点。

似曾相识却又有所差异

除此之外,那一时期的通胀还有其他原因。上世纪70年代,美国脱离了金本位制,导致美元贬值,60年代的刺激政策也留下了后遗症。在1972年,厄尔尼诺气候导致捕捞量大幅减少,进而导致饲料和牛肉价格上涨,就连牛饲料的关键原料秘鲁凤尾鱼也在通胀中扮演了重要角色。

与之类似的是,在过去的一年里,新冠疫情带来的遗留问题——供应渠道紧张、巨额政府支出和宽松的货币政策引发了物价上涨。

但是不同之处在于,如今多数经济体的能源密集程度远低于当时水平。瑞银财富管理全球首席经济学家Paul Donovan表示:“石油消费量占GDP的比例已大大降低,能源效率也有所提高。”“不仅仅是能源,我们的商品密集型程度也大幅降低,一条面包的价格只有20%与小麦期货价格有关。”

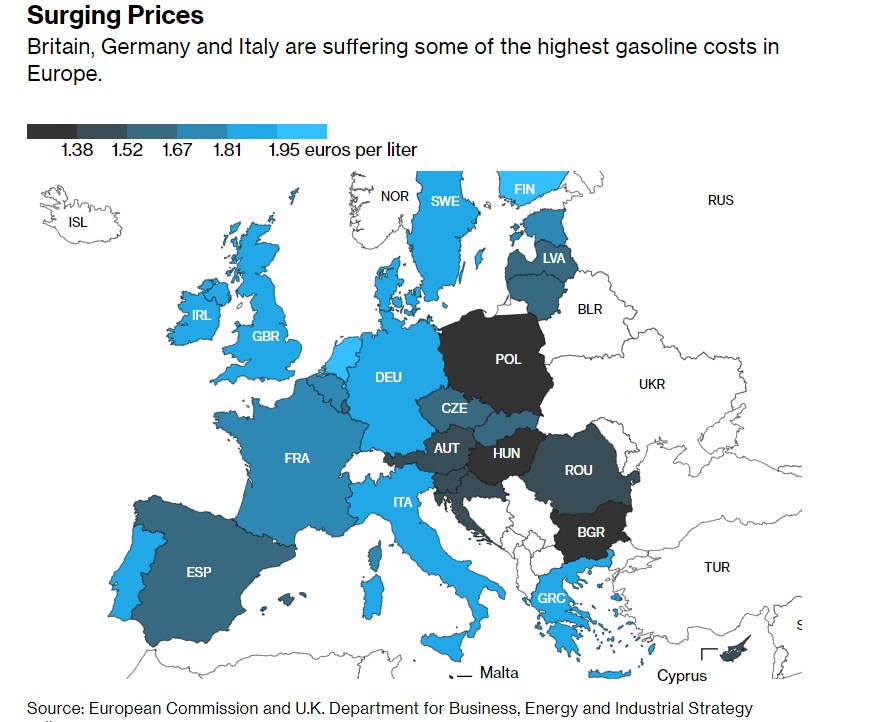

在美欧当前的高通胀局势中,能源成本这一数字可能会较1970年代发生比较大的变化。前英国央行官员、现任贝莱德投资研究所董事总经理Alex Brazier表示,欧洲经济面临的能源成本负担可能达到自上世纪70年代以来的历史最高水平,而欧洲的石油和天然气大部分来自俄罗斯。

最新一轮由大宗商品推动的价格上涨,意味着美欧各大央行将更难进行权衡,他们必须在持续通胀和经济增长放缓甚至衰退的风险之间做出权衡。

1983年以前美联储货币政策的操作手段主要以数量工具为主,因此在1977-1980年和1980-1981年美联储货币政策主要通过调控货币供应量、收紧信贷等手段来实现,但其最终的效果与加息措施相差无几。目前,投资者仍预计美联储今年将从下周开启加息周期,次数为6次每次加息25个基点。但花旗集团经济学家预计,美联储将在未来某个时候加息50个基点。

然而,马萨诸塞大学安姆斯特分校经济学家Isabella Weber表示,依靠美联储来抑制物价可能会造成不必要的经济损失,她认为,至少应该就政府对必需品价格的控制进行一次正式的直接对话。她强调,随着食品和能源价格飙升,应该马上采取对话,而不是执着于货币政策控制物价。

有迹象表明,政府内外的关键决策者都急于避免重蹈上世纪70年代的覆辙。在美国,总统拜登警告企业不要哄抬物价,拜登周二宣布禁止进口俄罗斯石油时表示,他带领的政府将密切关注石油行业的任何“过度涨价或虚报利润”的迹象。

在工资方面,美国和英国等一些国家工会的谈判能力自上世纪70年代以来大幅下降,劳动力几乎没有讨价还价的筹码。1973年石油危机之后,美国工会推动进行高达两位数的加薪幅度来应对接近8%的通货膨胀,这在一定程度上导致美国经济陷入二战以来最严重的衰退,并终结了充分就业趋势。

现在,美欧工会和雇主都开始向政府部门寻求帮助。德国最大的工会IG Metall和雇主协会Gesamtmetall在3月4日的一份声明中表示,希望政府出台“一揽子综合措施”来抵御通胀。法国和西班牙等其他国家也在利用财政政策缓冲高通胀冲击,通过补贴帮助受通胀影响而使得账单飙升的家庭。一些经济学家也支持美国采取类似的措施。

金融机构Barings首席全球策略师Christopher Smart表示,所有这些因素加在一起,使得全球经济比20世纪70年代更具有韧性,他预计即使出现滞胀,时期也应该很短。

扫码下载智通APP

扫码下载智通APP